不動産から生じた所得の確定申告を税理士に依頼するメリットや費用相場を解説

税理士の見解

「不動産賃貸や売却の確定申告のポイント」

- 税制改正などにより取り扱いが変わる可能性がある

- 常に最新の情報を取り入れる必要がある

- 不動産賃貸(不動産所得)については、青色申告制度の特典を活用することで所得税や住民税を抑えることがきる

目次

こんにちは。

マルイシ税理士法人の税理士の鈴木雅人です。

今回は、「不動産と相続」を専門とする税理士として毎月30件以上のご相談を受けている経験から、

所得税の確定申告と確定申告を税理士に依頼するメリットやデメリット・注意点についてを

「不動産オーナーのみなさんを対象に絞って」分かりやすく解説していきます。

最後まで読んでいただければ、わずか10分でご自身の確定申告についてどう対応したら良いかが分かっていただけると思います。

不動産の確定申告を税理士に依頼すべきか?

個人の不動産オーナーのみなさんは、確定申告について下記の様に思うことが多いのではないでしょうか?

- 「自分は本当に確定申告が必要なの?」

- 「賃貸収入の確定申告なら自分でできそうだけど、実際にはどうなの?」

「確定申告」に関する書籍やネット記事は色々と目にすることがあるかも知れませんが、

結局、不動産オーナーの場合の確定申告はどうなのかが分かるものは多くないと思います。

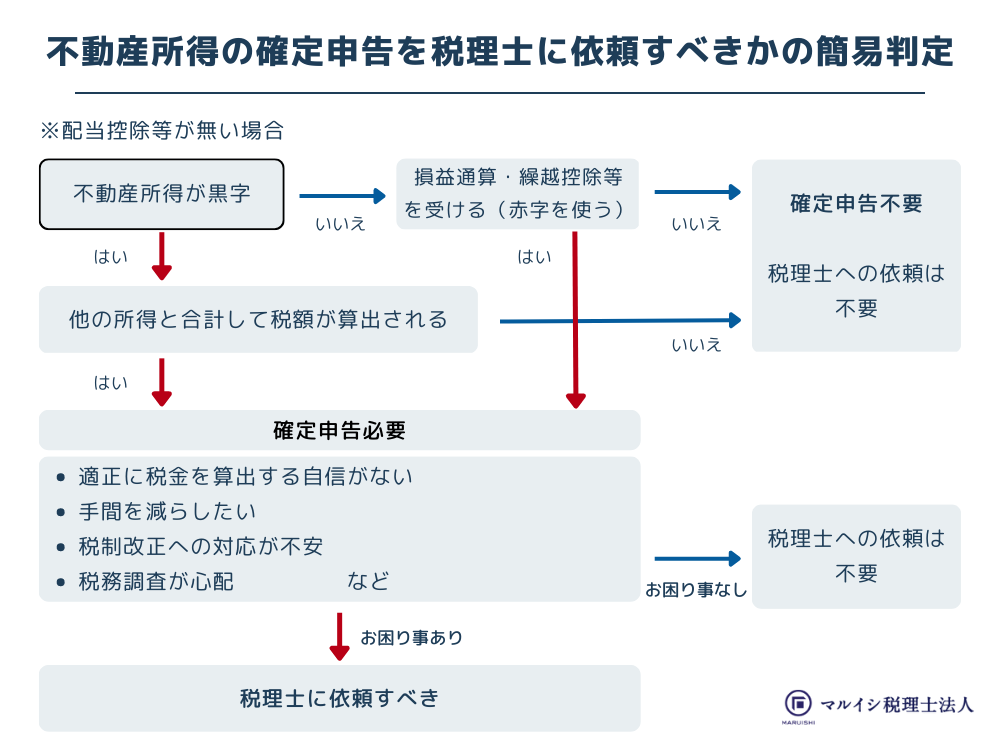

下記簡易判定を見ていただくことで、税理士に依頼すべきかどうかを判断することができると思います。

参考までにご確認いただければと思います。

また、税理士に依頼することのメリット、デメリットについては、記事下部の「不動産の確定申告を税理士に依頼するメリット・デメリット」にて解説しております。

不動産の確定申告を税理士に依頼すべきかの簡易判定

①不動産所得の確定申告の場合

②譲渡所得の確定申告の場合

【依頼前に知っておきたい基礎知識】

不動産に関する所得の計算方法と確定申告について

①不動産に関する所得の種類と税金の計算方法

所得というのは、いわゆる「儲け」のことです。

- 個人が所有する不動産を「賃貸」することで得られる賃貸収入

- 個人が所有する不動産を「売却」したことによる売却収入

に対しては、個人の儲け(所得)として所得税や復興特別所得税(以下、まとめて「所得税」と記載します。)、さらには住民税などの税金が課税される可能性があります。(※賃貸物件の種類や賃貸収入規模により他に消費税や事業税などが課されることがありますが、今回は割愛いたします。)

ここで生じた所得を

- 不動産の賃貸から生じたものであれば「不動産所得」

- 売却によって生じたものであれば「譲渡所得」

といいます。

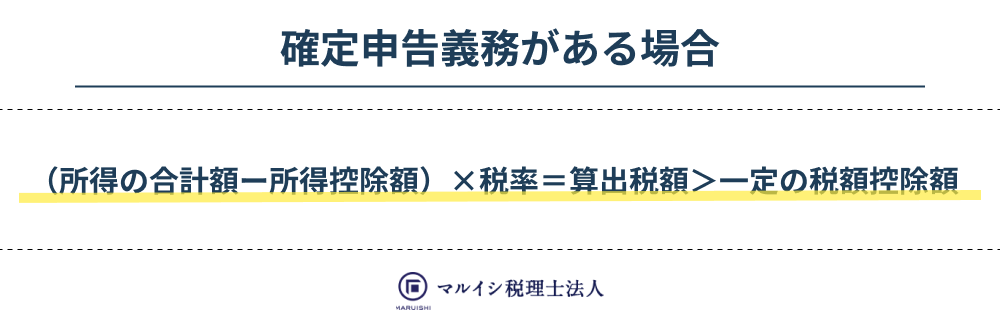

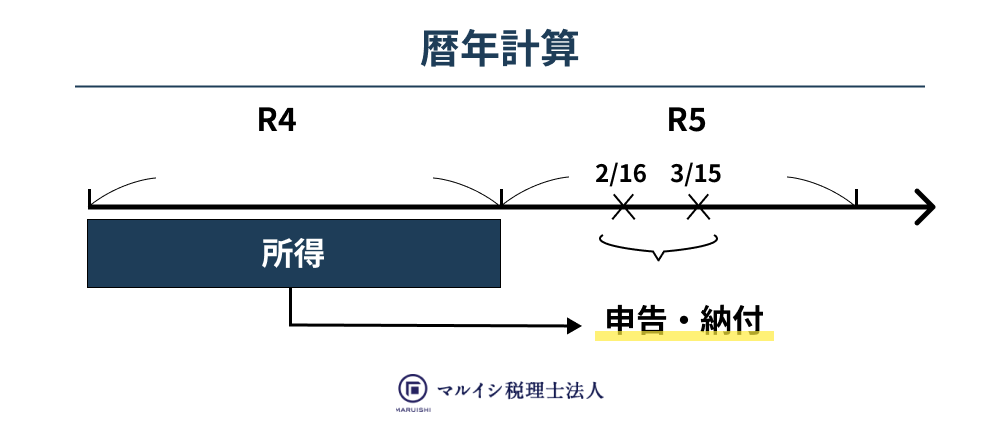

所得税は、期間を1月1日から12月31日で区切って、まず、この期間に生じた所得を計算します。

そこから一定の控除を引いたものに税率を掛けることで最終的な所得税額等が計算されます。

所得税の計算方法

不動産所得や譲渡所得を計算してみて黒字であれば、税額が算出されるでしょうから、原則的に「確定申告が必要」だと考えられます。

Q.『所得税だけでなく、住民税も確定申告が必要なの?』

所得税の確定申告をしていれば、住民税の確定申告は不要です。

所得税の確定申告の情報がお住まいの自治体に共有されて、自治体の方でみなさんの住民税額が計算されます。

住民税は、次のいずれかの方法を選んで納めます。

- 1つ目は、「普通徴収」と言い、6月頃にお住まいの自治体から送られてくる納付書で4回に分けて納める方法です。

- 2つ目は、「特別徴収」と言って、毎月の給料から12回に分けて天引きされる方法です。

住民税を確定申告の際に納めると勘違いされている方も多いです。

特に普通徴収の場合には、自分で手続きが必要なため、納め忘れることのないように注意しましょう。

②「不動産所得」の計算方法

不動産の賃貸収入は「不動産所得」という所得区分で計算します。

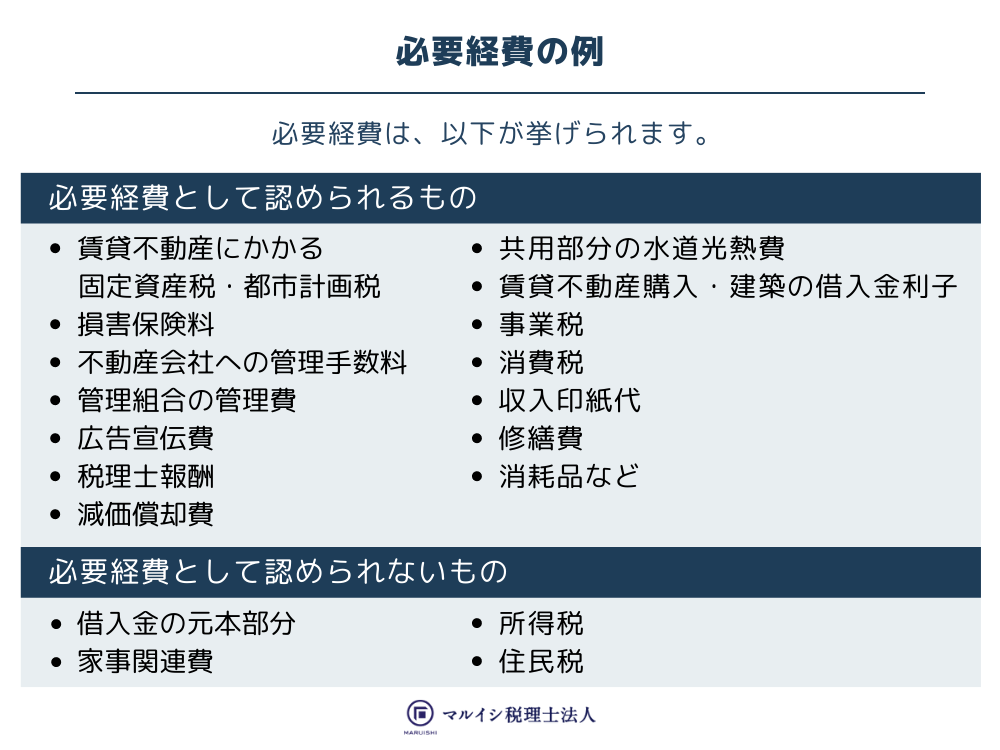

不動産所得は、収入金額から必要経費を控除して計算します。

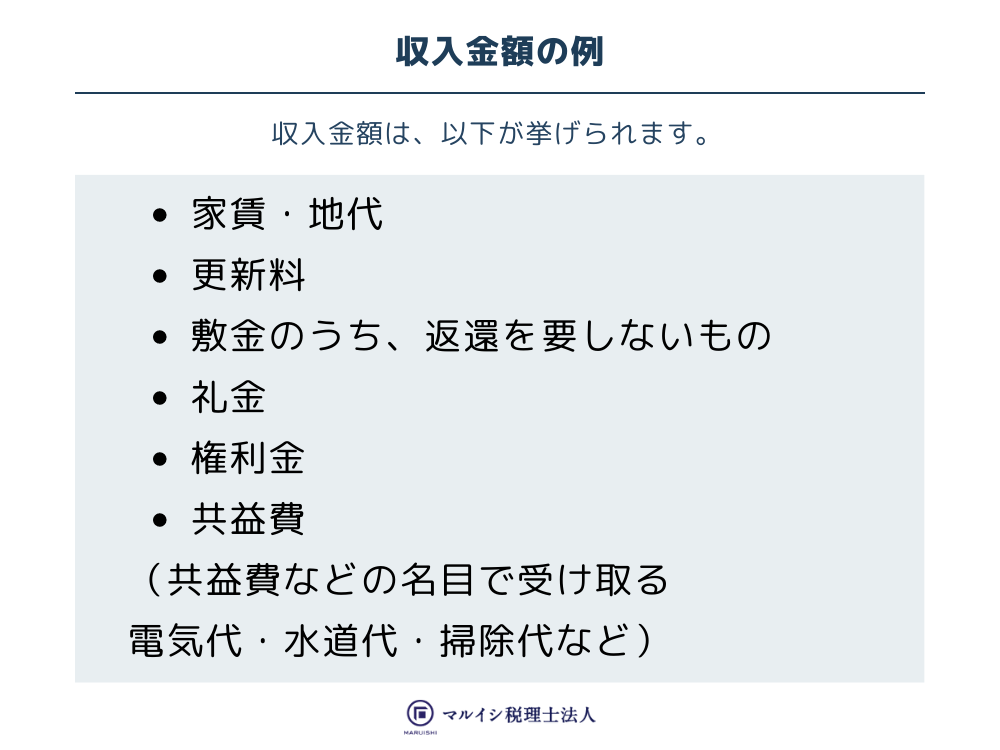

こちらの例にもあるように、家賃収入や礼金収入の合計から、賃貸不動産の固定資産税、損害保険料、減価償却費などの合計額を控除することで計算します。

不動産賃貸には、小売業などのように原価もなく、基本的に不動産所得は黒字になる可能性が高いので、その場合には確定申告が必要になります。

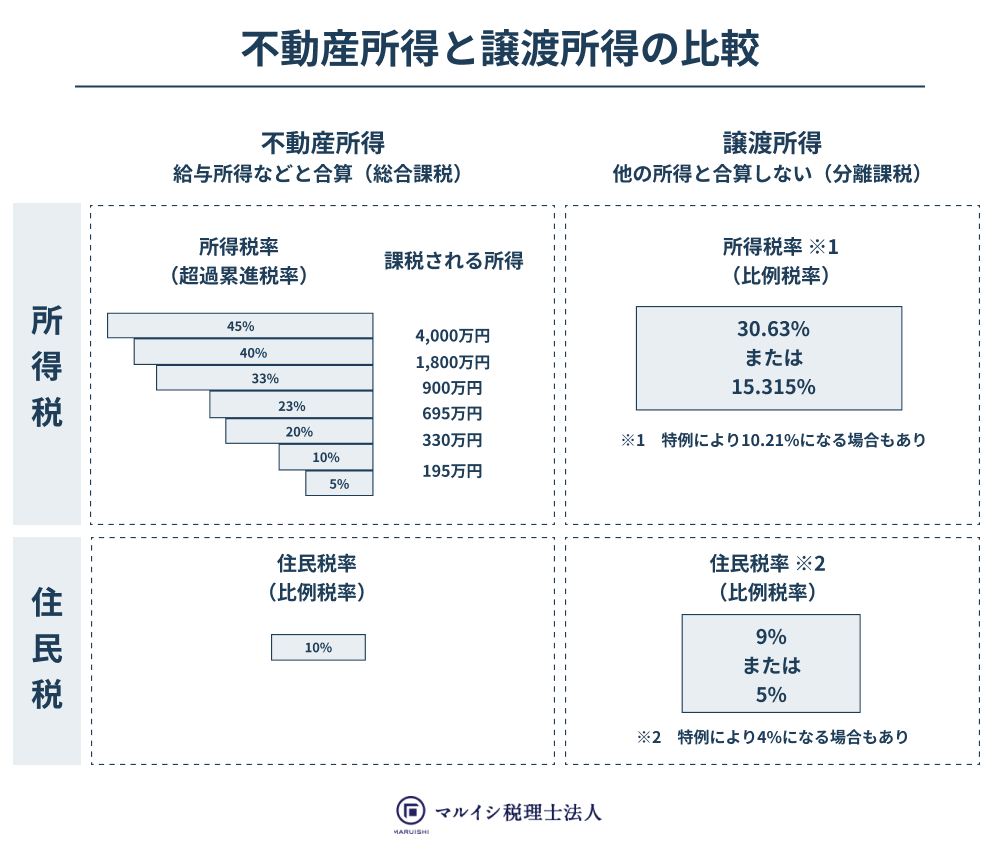

その後、不動産所得は、給与所得などと合算された上で税額計算がされます。

お給料が多い場合などは高い所得税率が適用される可能性があります。

不動産収入の例

必要経費の例

Q.『借入金の元本は必要経費にならないの?』

元本は必要経費になりません。必要経費に算入されるのは、利息部分のみです。

不動産所得の計算で「借入金の元本が経費になる」と勘違いされている方が多いので注意しましょう。所得の計算とキャッシュフローの計算は違います。

Q.『不動産所得が赤字だったら申告はいらないの?』

不動産所得が赤字だった場合で所得税額が算出されないようなときには、確定申告の義務はありませんが、仮に赤字だった場合でも、給与所得などの他の黒字の所得と不動産所得の赤字を通算することができる(損益通算)ため、結局は確定申告を行うことになると考えられます。

さらに詳しく不動産所得の確定申告について詳しく知りたい方は、

「不動産所得の確定申告は必要?必要になる基準や税金の計算方法を解説」をご一読ください。

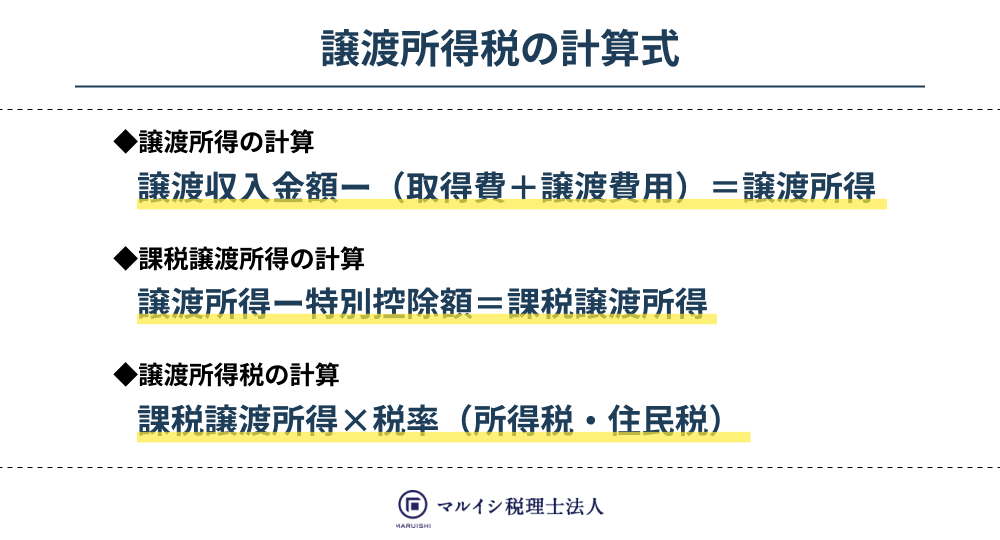

③「︎譲渡所得」の計算方法

不動産を売却した場合には、「譲渡所得」という所得区分で計算をします。

同じ不動産から生じた所得でも、不動産所得とは異なる方法で税額を計算します。

譲渡所得は、譲渡収入金額から取得費と譲渡費用を控除して計算します。

例えば、マイホームを売却した場合には、ここから3,000万円を控除する特例が使える可能性もあります。

また、税額の計算も不動産所得とは異なっています。

他の所得と合算せずに税額計算がされますし、税率も一定なので、所得が増えれば増えるほど高い税率で課税される可能性がある不動産所得とは計算の方法が異なります。

税率が軽減される特例もあるので、税制上、譲渡所得の方が優遇されていると考えられます。

このような方法で不動産所得や譲渡所得に関する所得税額が算出されるのであれば確定申告の義務があります。

ただし、算出税額がなくても、譲渡所得の3,000万円控除の特例を使った上で納税額がゼロ円になった場合などは、特例を適用するために確定申告をしなければなりませんので注意が必要です。

Q.『譲渡所得を計算して赤字になった場合には、申告はいらないの?』

他の所得から納税額が算出されている場合は別ですが、単純にその年の所得が年末調整後の給与所得と赤字の譲渡所得の場合には申告義務がないと考えられます。

ただし、マイホームの売却で譲渡所得が赤字となった場合には一定の要件のもと、給与所得の黒字とマイホーム売却による赤字を通算する特例を使うために確定申告を行う場合もあります。

④確定申告の種類

Q.『確定申告の方法に青色申告というものがあると聞いたのですが、自分はできますか?』

確定申告には、「青色申告」と「白色申告(青色申告以外)」という方法があるのを耳にしたことがある方も多いと思います。

誰でも青色申告できるかというとそうではなく、できる人は限られています。

青色申告とは、「不動産所得・事業所得・山林所得」の申告に際して、複式簿記によって記録した帳簿の備え付けや帳簿書類の保存などを要件とする、信頼性の高い申告の方法です。

給与のみのサラリーマンの方など、不動産所得がないような方は、そもそも青色申告を行うことはできないのです。

マイホームの売却など、賃貸不動産もなく譲渡所得のみ発生する方も青色申告はできません。

Q.『ワンルームマンションを一部屋貸しているだけですが、それでも青色申告はできますか?』

はい、できます。不動産所得がありさえすれば、賃貸規模の大きさは関係なく青色申告を行うことができます。

ただし、賃貸規模が大きい方が税制上、有利な特例を使える可能性が高いです。

Q.『青色申告すると何かメリットはあるんですか?規模も小さいし、白色申告で良いのではないかと思っています。』

青色申告をすると、様々な特典が受けられます。特典のためには要件を満たさなければいけませんが、それでも有利な特例が多く受けられます。

特に青色申告特別控除は、規模が小さくても最大で経費の他に10万円引くことができます。

もし、ご自身の所得税率が最高33%であれば、住民税の10%と合わせて税負担が43%となります。10万円の控除が受けられればそれだけで、43,000円の減税効果があります。(100,000円×43%=43,000円)

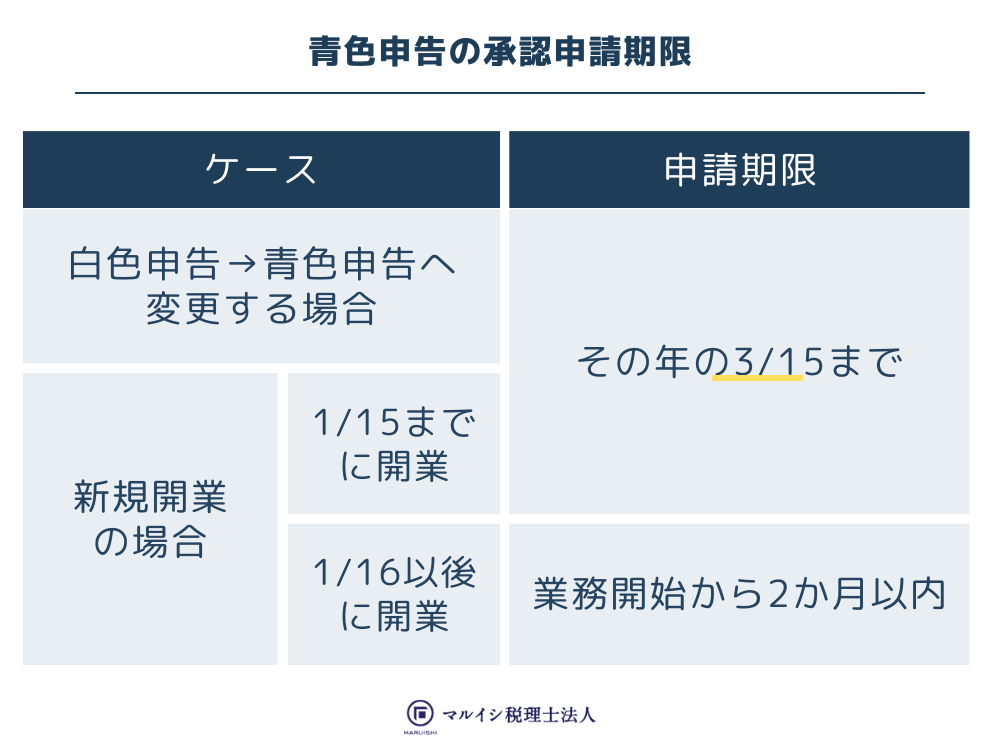

Q.『青色申告にメリットがあることは分かりましたが、今回から青色申告は受けられますか?』

青色申告には、事前に税務署に「青色申告承認申請書」の提出が必要になります。

提出期限もあるので、すぐに青色申告が使えない可能性もあります。

ご自身で確定申告をされている方は、青色申告をそもそも認識していなかったり、認識していても手続きが漏れてしまっていることが多いです。

⑤確定申告の期限

原則として翌年の2月16日から3月15日までの間にしなければなりません。

勿論、申告だけでなく、納税も3月15日までに済ませる必要があります。

⑥確定申告の申告方法

申告については、確定申告書を作成し、添付書類と併せて、税務署に持ち込む方法もありますし、「電子申告」と言ってオンラインで済ませる方法もあります。

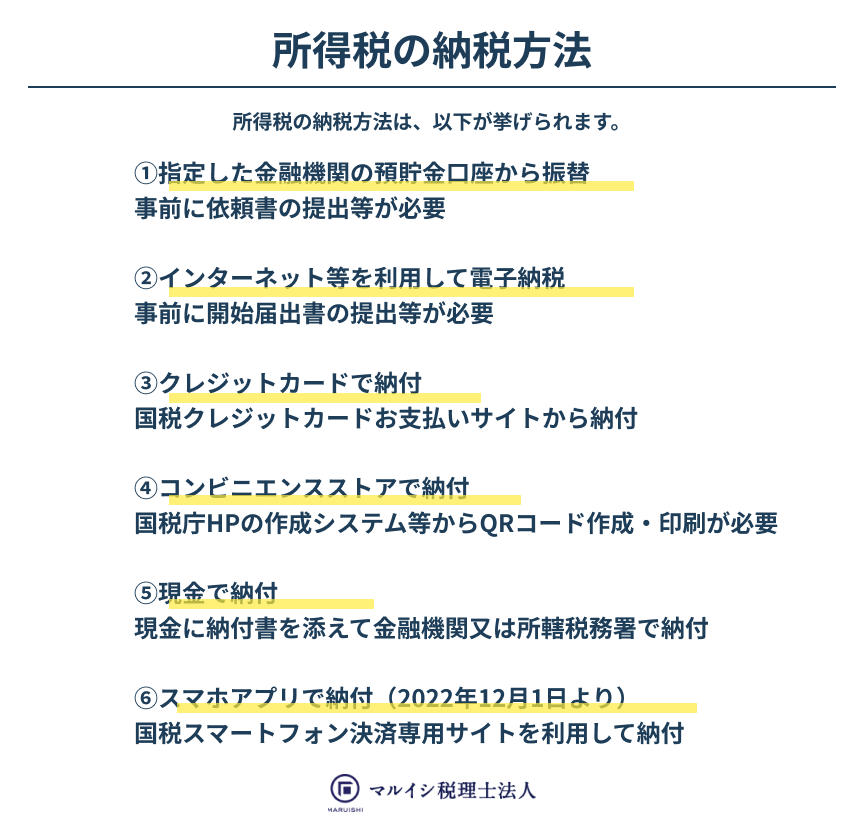

また、納税の方法も様々です。税務署や金融機関の窓口で納税する方法もあれば、口座から引き落とす方法、クレジットカードで納税する方法、QRコードで納税する方法などがあります。

方法は色々ありますが、納税額の上限が決められている方法もあるので注意してください。

不動産の確定申告を税理士に依頼するメリット・デメリット

ここまでで、「確定申告が必要なのか」や「申告をする場合の青色申告・白色申告」について分かっていただけたと思います。

それでは、その上で確定申告を税理士に依頼するメリットを確認してみましょう。

簡単だから自分でできると思って税理士報酬を節約することで、逆に納税額が大きくなってしまうこともあるのでご注意ください。

勿論、メリットだけでなくデメリットもありますので、これらを踏まえて依頼を検討してください。

不動産の確定申告を税理士に依頼するメリット

1.確定申告の手間が減らせる

確定申告をするには、確定申告書を作成し、期限内に提出する必要があります。

不動産所得の申告をするときは、帳簿から青色申告決算書(白色申告の場合は、収支内訳書)も作成しなければなりません。

税理士に依頼することで業務の負担を減らすことができます。

2.無駄な納税が減らせる可能性がある

自分で確定申告をしていたとしても、税額を少なく申告しており、それが発覚した場合には、その不足税額は、過少申告加算税や延滞税のペナルティの対象になります。

とりあえずで申告したものが後に大きな支出に繋がることもありますので、専門の税理士に依頼することがおすすめです。

3.青色申告の特典を受けやすくなる

不動産所得は、青色申告をしたほうが有利です。

しかし、青色申告をするには、正規の簿記の原則(一般には複式簿記)によって取引を記録したり、一定の帳簿(原則は仕訳帳と総勘定元帳)を作成し、一定期間中は帳簿や関係書類を保存したりする必要があります。

もし税務調査で、必要な帳簿の提出ができない状況があると、最悪の場合、青色申告の取り消しとなり、税金を追徴されるリスクがあります。

税理士に青色申告を依頼すれば、青色確定申告をするための要件を満たす方法での記帳や帳簿の作成などが可能になります。

4.税制改正にもタイムリーに対応できる

不動産の賃貸や売却には、さまざまな税制上の特例がありますが、それらは毎年のように改正がされます。

特例を知っているかどうかで、納税額が大きく変わる例が少なくありません。

税理士に依頼することで、税務改正も常にキャッチアップした確定申告ができます。

5.税務調査の対応も依頼できる

税理士は、税務調査に立会いが可能です。税務調査では、帳簿やエビデンスの提出が求められます。

自分で作成した帳簿が複式簿記によっていなかったなど、要件を満たさなければ青色申告の特典の65万円控除が受けられなくなりますし、税務調査時に帳簿書類の開示に応じられなかったり税務所長の指示に従わなければ青色申告が取り消されることさえもあります。

毎年の確定申告書の提出だけでなく、調査を見越した上での帳簿書類の保存などの指導も受けられることも税理士に依頼することのメリットです。

不動産の確定申告を税理士に依頼するデメリット

1.税理士を選定する手間が必要

正直、税理士にも得手、不得手があります。

飲食業には強い、相続税を専門にやっているなど業種特化をしているる税理士事務所もあれば、様々な業務の確定申告を総合的に対応している税理士事務所もあります。

何かに特化している事務所はそれ専門になってしまい、不動産に関する税務の知識が乏しい可能性があります。

また、世の中のほとんどが様々な業務に総合的に対応している税理士事務所ですが、こちらも注意が必要です。

一般的な会計事務所では一人の担当者が受けもつ顧問数には限りがあります。

仮に担当を30件~50件として、その担当者に不動産賃貸や不動産の売却に関する確定申告が何件回ってくるでしょうか。

飲食業、小売業、美容師や農家など様々な業種を受けもつ中で不動産に特化した知識や経験、ノウハウが見に着くでしょうか。

せっかくなら不動産賃貸や売却に関するノウハウをもっている税理士から、アドバイスももらいたいところでしょう。

不動産に関する知識の豊富な税理士であれば、税務だけでなく、賃貸経営や売却に関する支援を行うこともできます。

ホームページなどを参考に、不動産を得意とする税理士を見つけましょう。

2.確定申告報酬がかかる

税理士に確定申告を依頼すれば、税理士に申告料として報酬を支払わなければなりません。

報酬額は、税理士事務所ごとに異なりますので事前に確認しましょう。

不動産所得や譲渡所得の確定申告にかかる税理士費用の相場

確定申告にかかる税理士費用の相場

確定申告には相場があります。

相場を上や下に大きく逸脱している報酬額には注意が必要です。

不動産所得であれば、賃貸規模にもよりますが、5万円~30万円程度が相場になるのではないかと思います。

譲渡所得は、売却額の0.3%~1%程度です。

報酬相場の注意点

極端に安い場合は、確定申告の案件とにかく安く集めている可能性がありますし、高すぎる場合には、業務になれておらず料金設定が高めになってしまっている可能性もあります。

単純に安いからという理由だけで税理士を選ぶことが、税金面や融資面では不利に働くなどということもありますので注意が必要です。

また、入口は安いのですが、相談をしていくとオプションの加算がある場合もあるため、依頼する前に確認するのが良いと思います。

相談は早めに行うほうが良い

確定申告の期限の直前になって駆け込みでご依頼される方も多くいらっしゃいます。

確定申告の期限は全員に一斉にやって来てしまうので、直前の依頼ぼ場合には、特別料金がかかる場合があります。

相談は早めに行うことをおすすめします。

まとめ:不動産の確定申告は得意な税理士への依頼がおすすめ

不動産の賃貸をしていたり、売却をした場合には、確定申告を行う可能性が高いです。

確定申告が必要になるのであれば、ミスのないように税の専門家である税理士に依頼されるのをおすすめします。

また、税理士の中でも不動産に関する税務が得意な税理士とそうでない税理士がいるので、得意な税理士に依頼することが得策です。