譲渡所得税とは?計算方法や節税ポイントを不動産税理士が徹底解説

税理士の見解

「譲渡所得税の計算のポイント」

・譲渡所得税は、取得費の計算で大きく変わる

・購入時の売買契約書などは重要な資料のため、絶対になくさないように保管しておきたい

・特例の適用要件を満たしているかしっかりと判断できる必要がある

目次

みなさん、こんにちは。

マルイシ税理士法人の税理士の鈴木です。

弊所は、所有不動産の組み換え、相続で取得した未利用不動産の売却、不動産の値上がりがあったための売却など、不動産の売却を検討されている方々も多いと思います。

今回は、日本トップクラスの譲渡所得の申告実績がある不動産税理士が、不動産を売却した場合の譲渡所得税について、分かりやすく解説していきます。

譲渡所得税とは?

個人が所有する不動産を譲渡して発生した利益は、「譲渡所得」に分類されます。

不動産の譲渡所得には、他の所得と分離した上で「譲渡所得税」が課税されます。

「譲渡所得税」とは、不動産の譲渡所得にかかる下記の3つの税金の総称です。

- 所得税

- 復興特別所得税

- 住民税

※「譲渡所得税」は正式な税目ではなく、一般的な呼称にあたります。

譲渡所得とは

「譲渡所得」とは、個人の資産(不動産や動産、権利など)を譲渡した利益から生じる所得のことです。

「譲渡」を「売却」と読み替えるとイメージしやすくなります。

- 不動産(土地、建物)、借地権

- 株式等(株式、投資信託、公社債など)

- 貴金属、骨とう品、書画

- 船舶、機械器具、漁業権、配偶者居住権、ゴルフ会員権、特許権や著作権、鉱業権

など

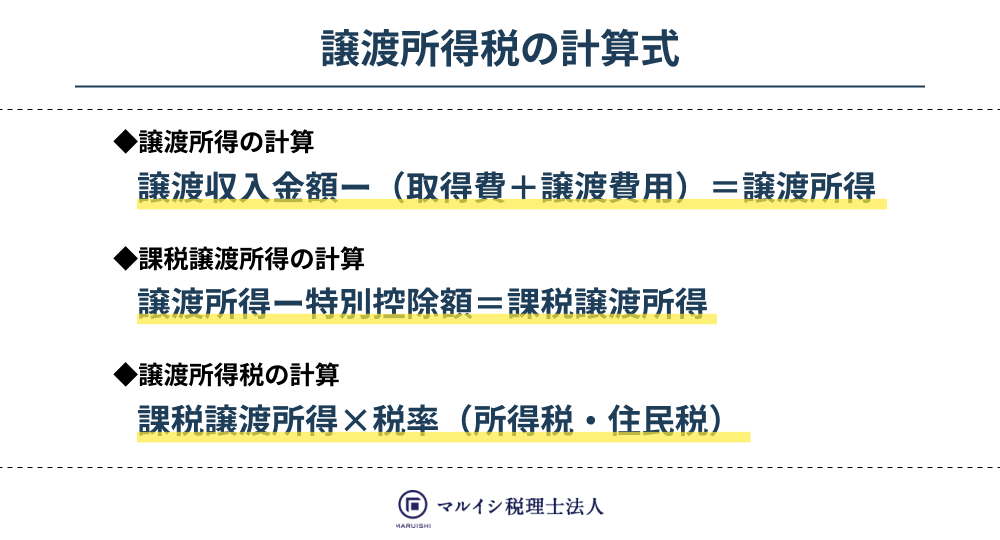

譲渡所得の計算方法とは?

譲渡所得の計算式

譲渡所得の収入金額とは

収入金額とは、「不動産の売却代金や固定資産税及び都市計画税の精算金等」です。

譲渡所得の取得費とは

譲渡所得の取得費とは、「購入代金」です。

ただし、建物の取得費は、「購入代金-減価償却費相当額」が取得費になります。

❗減価償却費相当額とは

税務上、土地は劣化しないと考えますが、建物は時の経過によって劣化し価値が下がると考えます。この劣化による価値の減少分を「減価償却費相当額」として計算します。

建物の取得費から減価償却費相当額を減額することで、買ったときはまだ新しかった建物の取得費を、譲渡時の価値に近づけています。

「減価償却費相当額」の計算方法は、実際の計算式を見たほうがわかりやすいです。

後ほど、具体例で解説します。

取得費となる主なもの取得費には、不動産を取得するために直接要した費用を計上します。

取得費に該当する主な費用は、下記のとおりです。

- 不動産の購入代金(建物の建築代金、土地の造成費用や測量費なども含む)

- 購入時に支払った仲介手数料、登記費用、不動産取得税、印紙税など

- 借主を立ち退かせるために支払った立退料

- 所有権などを確保するために要した訴訟費用

- 借入金の利子(不動産の使用を開始する日までの期間に対応する分のみ※)

- 既に締結している売買契約を解除して、他の物件を取得することとした場合に支出する違約金

- 当初から土地の利用が目的であった場合の建物の取壊し費用

※「不動産の使用を開始する日までの期間」とは、不動産に入居した日までの期間やその不動産で事業を開始した日までの期間となります。

❗「収入金額×5%」を取得費としてもよい

自身で購入していない不動産(例:相続や贈与などで取得した不動産)の場合や、うっかり購入時の売買契約書を紛失してしまい、取得費がわからないことがあります。

こうした場合は、「収入金額×5%」を取得費にすることができます。

なお、取得費が判明していても「収入金額×5%」のほうが有利であれば、これを取得費として構いません。

一般的に「収入金額×5%」は取得費としては少ないため、出来るかぎり実際の取得費で計算したほうが譲渡所得税の負担は少なくなります。

購入代金は、その当時の実際の金額の絶対値を使うため、あまりに昔の不動産ですと貨幣価値が低く、実額の取得費よりも概算計算費が有利になることもあります。

取得費は、下記①、②のいずれか大きい金額です。

① 不動産の購入金額 - 建物の減価償却費相当額・減価の額

② 譲渡収入 × 5%

譲渡所得の譲渡費用とは

譲渡費用とは、「売ったときの費用」です。

不動産を譲渡(売却)するために直接要した費用や、売却価格を増加させるために支出した費用が該当します。

- 譲渡時に支払った仲介手数料、登記費用、印紙税など

- 測量費など土地や建物を売るために直接要した費用

- 貸家を売るため、借家人に建物を明け渡してもらうときに支払った立退料

- 建物を取り壊して土地を売ったときの取壊し費用と建物の損失額

- 既に締結している売買契約を解除して、他に譲渡することとした場合に支出する違約金

- 借地権を譲渡する際、地主の承諾をもらうために支払った名義書換料

譲渡所得の具体的な計算例

不動産を売却したときの譲渡所得の計算方法を、具体例で確認します。

例1:土地の譲渡所得

- 不動産(土地)を3,000万円で売却

- 取得費 1,895万円(購入代金1,830万円、購入手数料65万円)

- 譲渡費用(売却手数料105万円)

- 譲渡所得: 3,000万円-(取得費1,895万円+譲渡費用105万円)=1,000万円

⇒1,000万円の譲渡所得に対して譲渡所得税がかかります。

例2:自宅建物の譲渡所得

- 不動産(自宅の木造建物、10年前に取得)を2,500万円で売却

- 取得費 2,274万円(購入代金2,900万円、購入手数料100万円、減価償却相当額726万円)

- 譲渡費用(売却手数料89万円)

- 譲渡所得:2,500万円-(取得費2,274万円+89万円)=137万円

⇒137万円の譲渡所得が発生しましたが、「3,000万円の特別控除(マイホーム特例)」を適用すれば譲渡所得は0円(譲渡所得税も0円)になります。

特別控除については、後半で解説します。

業務のために使用されている建物の場合、その減価償却費が減価償却費相当額になります。

(参考)国税庁:減価償却のあらまし

【例2】の減価償却相当額は、こちらで計算します。

非業務用建物の減価償却相当額

=建物の取得価額×0.9×償却率×経過年数(6カ月以上は1年に切り上げ)

→3,000万円×0.9×0.031×10年=837万円

非業務用の建物の償却率は下記をご覧ください。

(参考)国税庁HP:「減価償却費」の計算について

不動産の譲渡所得は「分離課税」

譲渡所得は、譲渡する資産によって税金の計算方法が2種類に分かれます。

「総合課税」と「分離課税」です。

不動産の譲渡所得は、「分離課税」になります。

したがって、総合課税の所得や他の分離課税の所得とは別に、不動産の譲渡所得のみから税金を計算します。

なぜ不動産の譲渡所得は分離課税になるのか

「総合課税」に分類される所得は、生活の基盤となる経常的な所得や、日常的な行為から得られる所得です。

たとえば、給料やボーナスから生じる給与所得、不動産の賃貸収入から生じる不動産所得、動産から生じる譲渡所得、懸賞金から生じる一時所得などが該当します。

総合課税の所得は、合算して所得税率を計算するので、適用される所得税率が高くなる可能性があります。

5.105%~45.945%の超過累進税率が適用される(この他に住民税が10%課税される)ことから、たくさん稼ぐ人が多くの税を支払う仕組みになっています。

これに対して「分離課税」に分類される所得は、他の所得とは合算されません。「不動産の譲渡所得が分離課税になる理由は、不動産の譲渡によって発生する金額が、高額になりやすいことにあります。

高額な不動産の譲渡所得が他の所得と合算され、超過累進税率で課税されてしまうと、普段の所得に対する税金の負担割合がその年だけものすごく高くなってしまいます。

そのため、不動産の譲渡所得は、普段の所得と分離して、不動産の譲渡所得だけで税金を計算するのです。

譲渡所得税の計算方法とは?

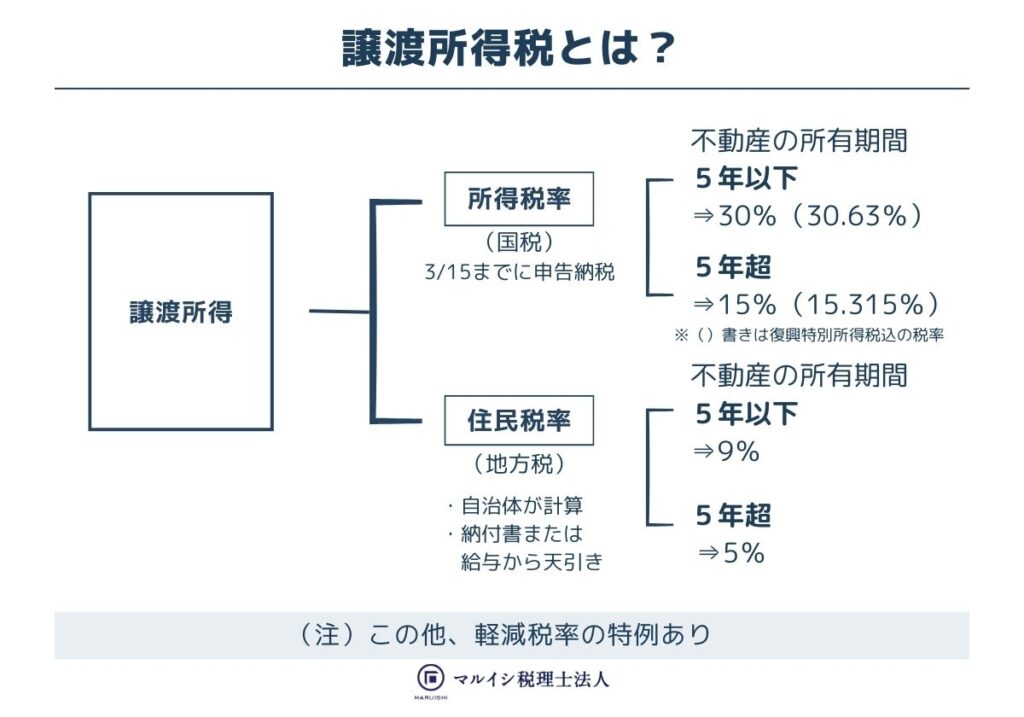

「譲渡所得税」の税率

次に譲渡所得税額の具体的な計算方法を見ていきます。

譲渡所得税は、その譲渡所得が「長期譲渡所得」にあたるか「短期譲渡所得」にあたるかによって、税率が異なります。

| 所得の種類 | 保有期間 | 譲渡所得税 |

|---|---|---|

| 長期譲渡所得 | 譲渡した年の1月1日おいて、保有期間が5年を超える不動産 | 20.315% |

| 短期譲渡所得 | 譲渡した年の1月1日おいて、保有期間が5年以下である不動産 | 39.63% |

※保有期間の判定は単純に買ってから売るまでの期間を数えるのでなく、譲渡した年の1月1日から遡って5年以内の保有期間の譲渡か5年を超える保有期間の譲渡かを判定します。

「取得してから6回お正月を超えた不動産の譲渡は長期譲渡になる」と覚えると簡単に覚えられると思います。

▷長期譲渡所得にあたる場合

譲渡所得税:1,000万円×20.315%=203万1,500円

▷短期譲渡所得にあたる場合

譲渡所得税:1,000万円×39.63%=396万3,000円

短期譲渡所得は長期譲渡所得に比べておよそ2倍の譲渡所得税がかかります。

譲渡するタイミングには十分に注意しなければなりません。

【譲渡所得税の内訳】

- 20.315%(所得税及び復興特別所得税15.315%、住民税5%)

- 39.63%(所得税及び復興特別所得税30.63%、住民税9%)

(※)復興特別所得税は、所得税の2.1%です。2037年末まで発生します。

譲渡所得税を減らす節税対策とポイント

不動産の譲渡所得のうち一定のものには特例があります。

特に皆さんに馴染みがあるのはマイホームを売却した場合の特例ではないでしょうか。

マイホームの売却によって発生したものには、譲渡所得税の負担を減らすためのさまざまな特例があります。

ただし、譲渡する年を含む過去3年内にすでに何らかの特例を適用している場合、対象外になることがありますのでご注意ください。

3000万円の特別控除(マイホーム特例)

居住用財産を売却したときの譲渡所得から、最大3,000万円を控除できる特例です。

今、現在済んでいる居住用財産に適用できるのは勿論のこと、その居住用財産に住まなくなった日から3年経過後の年の12月31日までの売却が対象になります。

居住用財産の保有期間について特に条件はありません。

また、もし居住用財産の保有期間が売却した年の1月1日において10年を超えていれば、軽減税率の特例も併用できる可能性があります。

軽減税率の特例が適用できれば、原則として20.315%かかる長期譲渡所得の税率が一部14.21%で計算されることとなります。

マイホーム特例のメリット

- 居住期間に関係なく適用できる(この特例のためだけに入居した場合は対象外)

- マイホーム(建物)が夫婦などの共有名義である場合、各人が特別控除3,000万円を適用できる

マイホーム特例のデメリットや注意点

- 特殊関係にある個人や法人への売却には適用できない(例:親族、自身や親族の同族会社など)

- 住宅ローン控除と併用できない

詳しい適用要件は、こちらをご確認ください。

(参考)国税庁HP:マイホームを売ったときの特例

買換特例

居住用財産の買い換えで発生した旧自宅の譲渡所得の課税時期を、新しい自宅の譲渡時まで繰り延べることができる特例です。

たとえば、旧自宅の譲渡所得4,000万円が発生したとします。

通常であれば、約812万円(4,000万円×20.315%)の譲渡所得税を納税しなければならないですが、今回の譲渡の時点では譲渡所得税はかからず、将来新しい居住用財産を譲渡するタイミングで、新しい居住用財産の譲渡所得と一緒に課税されます。

あくまで、課税時期を将来にずらす特例ですので、永久減税となる3,000万円の特別控除を選択したほうが良い場合もあります。

有利不利の判定は、以下の⑴と⑵の税額の比較により行います。

⑵ 買換特例

買い換え特例のメリット

- 課税時期を将来に延ばすことができる

買い換え特例のデメリット・注意点

- 譲渡所得への課税がなくなるわけではない

- 住宅ローン控除と併用できない

買い換え特例の詳しい適用要件は、こちらをご確認ください。

なお、上記参考の扱いは旧居住用財産を売った金額よりも高い新居住用財産に買い換えた場合のものです。

安い新居住用財産に買い換えた場合の扱いは別になります。

(参考)国税庁:売った金額より少ない金額でマイホームを買い換えたとき

確定申告の時期

確定申告の時期について解説します。

確定申告の時期及び手続き

不動産を売却して売却益があり、納めるべき譲渡所得税が計算されるような場合には、確定申告を行わなければなりません。

確定申告の時期は、売却年の翌年2月16日から3月15日となります。

納税も原則として3月15日が期限となります。

不動産の譲渡を行った場合には、分離課税用の申告書を用いたり、譲渡所得の内訳書を添付するなど確定申告書の作成難易度が上がります。

また、添付資料として不動産の売買契約書の写しなどが必要となるため、書類の準備も必要となります。

譲渡所得税がかからない場合

譲渡損失となった場合

譲渡所得の計算をして、譲渡損失(赤字)となった場合には、譲渡所得税はかかりません。譲渡所得税が算出されない場合には、確定申告を行う義務もありません。

ただし、下記の特例を受けるなどのような場合には、譲渡損失であっても確定申告を行う場合もあります。

譲渡損失の損益通算・繰越控除の特例

居住用財産を買い換えて譲渡損失が生じた場合や、住宅ローン残高のある居住用財産を住宅ローン残高を下回る価額で売却して譲渡損失が生じた場合に、その損失を他の総合課税などの所得(例:給与所得や事業所得など)と損益通算することができる特例です。

控除しきれなかった損失があれば、翌年以降3年間繰り越すことができます。

譲渡損失の際の損益通算・繰越控除の特例のメリット

- 他の所得が多い人ほど節税効果が高くなる

- 住宅ローン控除と併用できる

譲渡損失の際の損益通算・繰越控除の特例の注意点

- 特例の適用を受けるためには、譲渡損失でも確定申告をする必要がある

詳しい適用要件は、こちらをご確認ください。

(参考)国税庁:マイホームを買い換えた場合に譲渡損失が生じたとき

(参考)国税庁:住宅ローンが残っているマイホームを売却して譲渡損失が生じたとき

譲渡所得税以外に売却にかかる税金

不動産の売却をしたことで、譲渡所得税以外にかかる税金は、下記が挙げられます。

印紙税

不動産の売買契約書に印紙を貼付し、割印をします。印紙税は、売却した不動産の売却価格によって異なります。売却価格が高くなれば、印紙税額も高くなります。

登録免許税

売却した不動産が住宅ローンなどの借入金で購入したものであった場合に、売却時に抵当権を抹消するために登記が必要となり、その際に負担します。

よくある質問

最後に不動産の譲渡についての税務相談を受ける中でよくある質問を確認します。

Q1.売却したのはマイホームでなく賃貸不動産と親から相続した実家(空き家)です。この場合に使える特例はないでしょうか。

A1.マイホームの譲渡以外にも譲渡所得には特例があります。

例えば、賃貸不動産を譲渡して新たな賃貸不動産を取得した場合には、「事業用資産の買換特例」、一定の要件を満たした空き家の譲渡には、「空き家の3,000万円控除の特例」などの適用が考えられます。

また、お持ちの不動産が収用された場合、平成20年・21年に取得した不動産を売却した場合の1,000万円控除の特例など様々な特例がありますので、不動産を譲渡した場合には、不動産税務に詳しい税理士に相談することをおすすめします。

Q2.譲渡所得税の申告は分離課税なので、サラリーマンの給与所得とは別に確定申告するのですか?

A2.税額計算は別々に行いますが、確定申告はすべての所得を合わせて申告をします。そのため、確定申告をする前に、不動産の譲渡の資料のみでなく、給与所得の源泉徴収票や、不動産を賃貸している場合の不動産所得の資料を集めなければなりません。

確定申告の少ない時間の中で複数の資料を準備するのは大変です。弊所のように、税理士によっては必要書類のリストを完備しているところがありますので、早めに相談されることをおすすめします。

Q3.不動産の譲渡所得に強い税理士の見極め方はありますか。

A3.例えば、その税理士事務所のホームページに不動産の譲渡所得の申告がサービスメニューとして掲げられているか、申告実績があるか、無料相談の際に申告実務を具体的に語れるかなどから判断できると思います。

まとめ

今回は、譲渡所得や譲渡所得税について解説をしました。

譲渡所得税をなるべく少なくするためには、「取得費」をいかに多く計上することが必要となります。

そのためには、購入時の売買契約書など購入時の資料が非常に重要となりますので、紛失がないように、或いは今お手元にない方は譲渡時までに見つけておくようにしましょう。

また、マイホーム特例など譲渡所得を計算する上で設けられている特例も多々あります。特例は適用要件を満たしているかどうかによって決まります。

要件が充足しているかどうかの判断は難しいので、不動産の譲渡を行った際は、不動産税務を専門に扱う税理士に相談することをおすすめします。