マイホームを売却した時の居住用3,000万円控除の特例を解説

税理士の見解

- 所有期間に関係なく、居住用財産を売却していれば適用できる

- 居住用財産を買い換える場合には、売却物件の居住用3,000万円控除(及び軽減税率)と買換物件の住宅ローン控除の有利不利の判定が必要

- 居住用財産の判定は居住の実態によりなされる

目次

みなさん、こんにちは。

マルイシ税理士法人の税理士の鈴木です。

ライフスタイルの変化や昨今の不動産市況の変化によってマイホームを売却したいと考えている方も少なくないと思いますが、その売却益に対しては所得税や住民税(譲渡税)が課税されます。

マイホームの売却益について課税されてしまうと次の自宅の購入原資が減ってしまい、

住み替えに影響してしまいます。

したがって、マイホーム需要を喚起する目的から、マイホームの売却益に対する税制上の特例が設けられています。

今回は、年間に100件近い不動産の売却の申告に関与している経験から、マイホームを売却した際の特例である「居住用3,000万円控除」について、わかりやすく解説していきます。

本記事を読んでいただければ、居住用3,000万円控除の特例についてご理解いただけます。

以下は、居住用財産(マイホーム)を売却した場合の居住用3,000万円控除についてのポイントです。

居住用3,000万円控除の特例とは?

まずは、居住用3,000万円控除の特例のまとめを確認します。

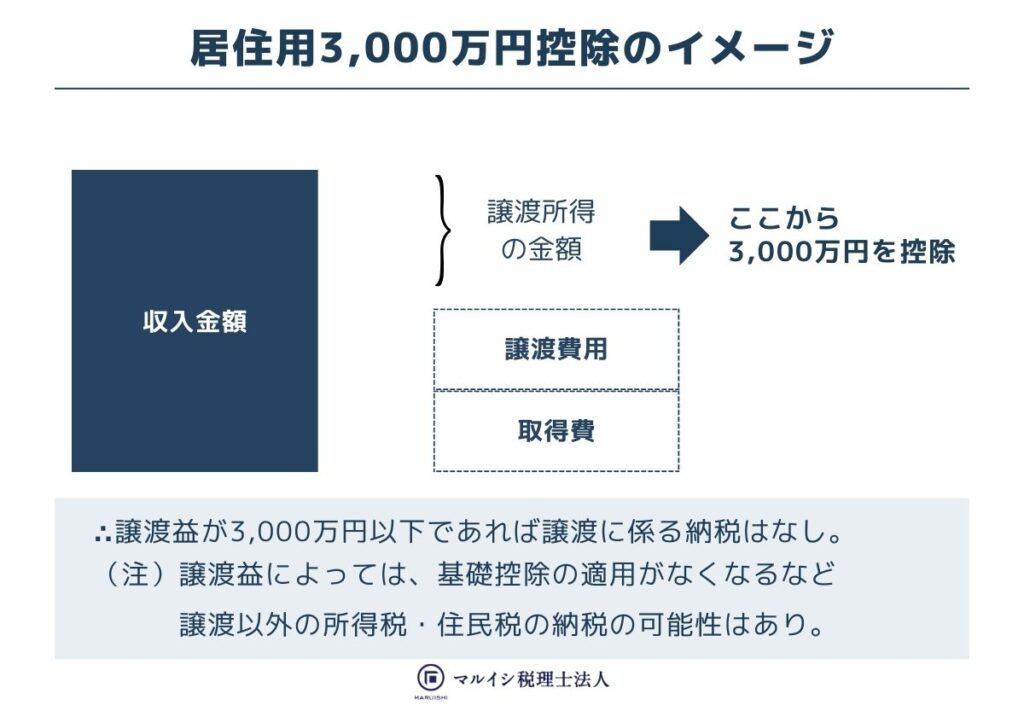

- 売却益3,000万円まで不動産譲渡税をゼロにできる特例

- マイホームを売却した際に要確認(居住用財産の所有期間に関係なく適用可能なため)

- 3,000万円を超える利益が発生した場合、10年超所有軽減税率の特例も合わせてチェックすることがおすすめ

- 住宅ローン控除(10年(13年)もの間、一定額を所得税から直接控除できる制度)と併用適用できないなど注意点もあり

居住用3,000万円控除の特例は、所有者が居住用財産(マイホーム)として使用していた不動産を売却した際に適用できる特例です。

他の譲渡所得の特例制度よりも適用しやすいのが特徴で、特例の適用要件を満たせば売却益3,000万円まで不動産譲渡税をゼロにできます。

ただ特例を適用する際には確定申告が必要であり、住宅ローン控除との併用が認められていないなど、適用要件や注意点もあります。

居住用3,000万円控除の特例が必要になるケース

不動産売却の税金が発生する場合、特例の活用を検討することができます。

不動産譲渡税は売却利益に対して課税される税金で、

1,000万円で購入した不動産を1,500万円で売却した場合、差額500万円が売却益として不動産譲渡税の課税対象になります。

また不動産譲渡税は金額の大小ではなく、売却不動産の所有期間によって税率が変わり、

売却した年の1月1日時点の所有期間が5年以下であれば、「短期譲渡所得」として39.63%の税率が課されます。

所有期間が5年を超えている場合は「長期譲渡所得」に該当し、税率は20.315%です。

なお売却不動産を購入当時より安い金額で売却した際は、基本的に売却益が発生しない(赤字)ため、不動産譲渡税は課されません。

不動産売却時にかかる税金について更に詳しく知りたい方は、

「不動産売却にかかる税金はどのくらい?計算方法や節税対策まで不動産税理士が徹底解説」を御覧ください。

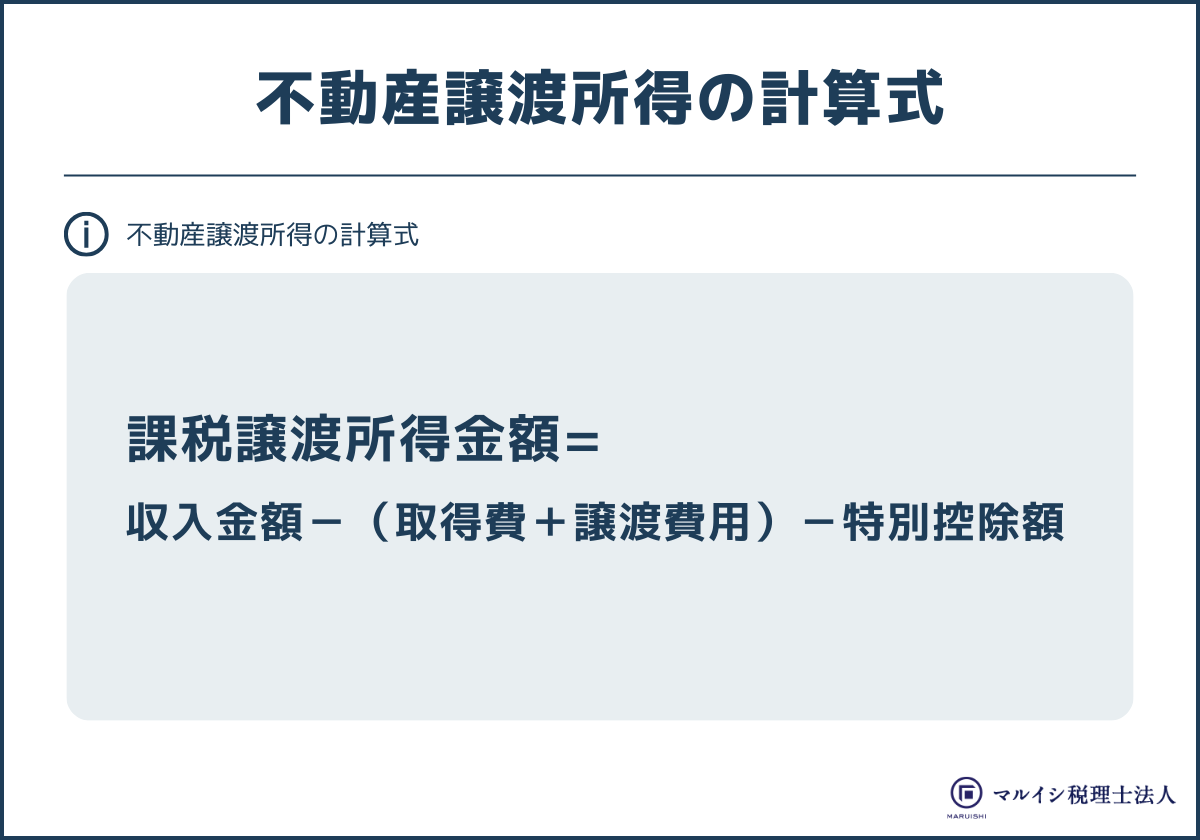

補足:不動産売却の利益の仕組みと譲渡税の計算方法

不動産売却利益(譲渡所得金額)は、次の方法で計算します。

※建物の取得費については、購入から売却までの経過年数に応じて減価償却費相当額(減価の額)を差し引くため、居住用財産の購入金額がそのまま取得費にはなりません。

不動産を売却するために建物を取り壊し、土地のみを引き渡した場合、取り壊し費用も譲渡費用の対象となります。

不動産売却益から特別控除額を差し引くことで、譲渡税の対象となる課税譲渡所得金額を少なくできます。

居住用3,000万円控除を適用するための要件・チェックリスト

居住用3,000万円控除の特例要件は、売却する物件や、売却先、売却する時点の状況など複数要件があります。

特例要件を一つでも満たさない場合には、3,000万円控除を受けることはできないため、売却するタイミングには注意してください。

- 売却不動産が居住用財産である

- 居住用財産の売却先が親や配偶者以外

- 所有期間や居住期間はない

- 他の居住用財産の特例との併用適用は原則不可

- 居住用3,000万円控除の特例と住宅ローン控除は重複適用できない

売却不動産が居住用財産である

大前提ですが、居住用3,000万円控除の特例は、マイホーム(居住用財産)を売却した際に適用できる特例なので、セカンドハウスや別荘・賃貸物件に対しては適用できません。

売却時期は、住まなくなった日から3年を経過する日の属する年の12月31日までと、期限が定められています。

たとえば令和3年5月15日に自宅から転居した場合、令和6年12月31日までに自宅を売却すれば特例の適用対象です。

ただし、土地については、原則として上記の事項を満たす建物とセットで売却した場合に適用対象となります。自宅の家屋を壊して敷地のみを売却する際は、上記の事項に加え、家屋を取り壊した日から1年以内に売却する、取壊し後に賃貸をしないなど要件を満たさないと居住用3,000万円控除は受けられません。

居住用財産の売却先が親や配偶者以外

居住用財産の売却先が親や配偶者など特別関係者の場合、3,000万円控除は適用できません。

特別関係者とは、親子関係や夫婦、生計を一にする親族のほか、自宅を売った後にその売却した自宅で同居する親族なども含まれます。

第三者の方に売る場合は問題ありませんが、親戚に売却する際は相手が特別関係者に該当するかご確認ください。

特別関係者に該当する主な人(法人)

- 配偶者および直系血族(両親、子、孫など)

- 生計を一にする親族

- 対象不動産を購入後に譲渡人と同居する人

- 内縁関係者と、その親族で生計を一にする人

- 同族法人など

所有期間や居住期間はない

居住用3,000万円控除の特例は、売却物件の所有期間や住んでいた期間の要件はありません。

居住していた期間が短期間であっても、実際に自宅として利用していた場合、特例を適用することは可能です。

ただし、売却する不動産に住んでいた目的が、居住用3,000万円控除を適用するための居住や一時的な居住の場合、特例の対象外となります。

他の居住用財産の特例との併用適用は原則不可

売却する年の前年・前々年に、他の居住用財産の特例を適用している場合には、原則として居住用3,000万円控除の特例は適用できません。

ただし、前年・前々年に適用していた居住用財産の特例が、被相続人の居住用財産に対する居住用3,000万円控除(通称:空き家特例)の場合には、居住用3,000万円控除の特例を適用できます。

併用適用できない主な居住用財産の特例

- 買換えの特例

- 譲渡損失の損益通算及び繰越控除の特例

居住用3,000万円控除の特例と住宅ローン控除は重複適用できない

同じ年分の確定申告において、居住用3,000万円控除の特例と住宅ローン控除は、併用適用することができません。

また、居住用3,000万円控除を適用する年の前年・前々年・前々々年において、売却した自宅以外の居住用財産に、住宅ローン控除等(住宅借入金等特別控除または認定住宅新築等特別税額控除の特例など)を適用していた場合も、居住用3,000万円控除の特例は適用できませんので注意してください。

(令和2年4月1日以後に不動産を売却した場合)

要件の判定についてはチェックリストも活用できる

国税庁からも居住用財産を譲渡した場合の特例適用チェックリストが公表されているため、まずはご自身で要件を確認されたい方は参考にしてみてください。

【事例】居住用の3,000万円控除の税金シミュレーション

居住用の3,000万円控除を適用した場合、どのくらい節税できるのかシミュレーションします。

- 売却金額 1億円

- 取得費 8,660万円(減価の額控除後の金額)

- 譲渡費用 340万円

- 所有期間 4年(短期譲渡所得の対象)

【3,000万円控除を適用しない場合】

3,000万円控除を適用しない場合は以下のようになります。

1,000万円×39.63%=396万3,000円(譲渡税)

【3,000万円控除を適用した場合】

3,000万円控除を適用した場合は以下のようになります。

※特別控除額は売却益を限度として適用します。

0円×39.63%=0円(譲渡税)

売却益(短期譲渡所得)が1,000万円の場合、

譲渡税として396万3,000円納めることになりますが、

居住用3,000万円控除を適用すれば売却益を全額控除できます。

したがって事例においては、3,000万円控除を適用したことにより、396万3,000円の節税効果があったことになります。

マルイシ税理士法人は、累計1万件以上の相談実績のある不動産税理士が、個別の案件ごとに見解やアドバイスをお伝えします。

不動産税理士との面談をきっかけに、他の税理士では解決しなかった問題が解決するかもしれません。お気軽にお問合せください。

マルイシ税理士法人で解決できることは、下記に詳しく記載しておりますので、興味がある方はご覧いただけますと幸いです。

サービス詳細はこちら:不動産と相続のサービスメニュー

居住用3,000万円控除の適用を受けるための手続き方法

居住用3,000万円控除は、所得税の確定申告により特例を適用する旨を記載しなければ、特例を受けたことにはなりません。

確定申告を行うタイミングは、売却した翌年2月16日から3月15日の期間です。

なお、3,000万円控除を適用する際には、次の書類を添付してください。

【添付書類】

譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】や譲渡時及び取得時の売買契約書の写し並びに取得費及び譲渡費用の領収証の写しが必要となります。

※売買契約書には、収入印紙の貼付及び消印がされていることを確認してください。

また、居住用財産の売買契約締結日の前日において、その居住用財産を売った人の住民票に記載されていた住所とその居住用財産の所在地とが異なる場合には、戸籍の附票の写しなどで売った人が居住の用に供していたことを明らかにする書類を併せて提出する必要があります。

居住用3,000万円控除の特例と併用できる特例

居住用財産を売却した場合には、居住用3,000万円控除の特例以外にも適用できる特例があります。

ここで、居住用3,000万円控除の特例と併用できる特例として挙げられるのは「10年超所有軽減税率の特例」です。

この特例は、居住用財産を10年超所有した場合などの要件を満たせば受けられますが、通常の長期譲渡所得よりも税率が低くなる特例です。

居住用3,000万円控除の特例は、原則として他の居住用財産の特例との併用はできませんが、10年超所有軽減税率の特例については併用適用可能です。

【譲渡所得の税率と10年超所有軽減税率の特例の税率を比較】

| 所得税 | 住民税 | 合計税率 | |

|---|---|---|---|

| 長期譲渡所得 | 15.315% | 5% | 20.315% |

| 短期譲渡所得 | 30.63% | 9% | 39.63% |

| 軽減税率の特例 | 10.21% | 4% | 14.21% |

なお、軽減税率の特例は売却益6,000万円までが対象なので、6,000万円を超えた部分の売却益に対しては、長期譲渡所得の税率(20.315%)を適用します。

10年超所有軽減税率の特例の適用要件

10年超所有軽減税率の特例を併用適用する際は、3,000万円控除の特例要件に加えて、下記に示したもの以外にも一定の要件を満たす必要があります。

売却不動産を10年超所有していること

10年超所有軽減税率の特例を適用する場合、売却した年の1月1日時点において所有期間が10年を超えている必要があります。

また自宅の建物を取り壊して売却する際は、建物を取り壊した年の1月1日時点で所有期間が10年を超えていなければなりません。

もし、居住用財産を住宅ローンで買い換える場合には、居住用3,000万円控除とこの軽減税率を組み合わせた場合の減税効果と将来に渡って適用される住宅ローン控除の減税効果を比較して有利不利を判定することになります。

居住用3,000万円控除の特例以外の特例について知りたい方は、

「マイホーム売却時に利用できる5つの特例とは?」についても見てみてください。

よくある質問

Q1.実際に住んでいなくても住民票を移しておけば、居住用財産として居住用3,000万円控除の特例が受けられますか。

A1.住民票があるのみでは居住用財産とは判断されません。

住民票という形式だけでなく、そこで生活をしていた実態が伴っている必要があります。

Q2.母名義の住宅に、子ども(別生計・母と子どもは別居している)が居住している場合、この住宅を売却したときに母は居住用3,000万円控除の特例を受けられますか。

A2.居住用財産の特例は、その不動産を持っている方がそこに住んでいる場合に受けられる特例です。今回のケースのように所有と居住が一体でない場合には受けられません。

Q3.居住用3,000万円控除を使えば、譲渡のなかった年と同じように所得控除が受けられるのでしょうか。

A3.居住用3,000万円控除を使っても、配偶者控除や配偶者特別控除などの所得控除が受けられない可能性があります。これらの所得控除は、適用を受ける方の合計所得金額が1,000万円以下であることが要件となります。

この合計所得金額は、居住用3,000万円控除前の金額となりますので、仮に売却益が1,000万円を超えている場合には配偶者控除や配偶者特別控除が受けられなくなります。

まとめ

マイホームの売却は奥が深く、特例を適用する年分だけで判断すると、3,000万円控除を適用した方が節税になるケースもありますが、トータルで考えると住宅ローン控除を適用した方が節税になる場合もあります。

国税庁が公表している特例チェックシート(チェック表)で適否判定も行えますが、居住用3,000万円控除などの特例は、要件を一つでも満たさないと適用できなくなるため、慎重に判断する必要があります。

そのため、売却取引が完了する前に、不動産を専門とする税理士に一度相談することをオススメします。

税理士にも専門分野がありますが、不動産の税金に詳しい税理士であれば特例の適否判定はもちろんのこと、特例以外の節税方法のアドバイスも受けられますので、ご不明点がありましたら相談をして事前に解決しておきましょう。