土地売却後に確定申告は必要?不動産売却の流れや手続き方法・必要書類を税理士が解説

税理士の見解

「土地の売却時の税金のポイント」

・譲渡税は、取得費の計算で大きく変わる

・購入時の売買契約書などは重要な資料のため、絶対になくさないように保管しておきたい

目次

みなさん、こんにちは。

マルイシ税理士法人の税理士の鈴木です。

先祖代々の土地を相続してきた方など、土地をお持ちの方も多いのではないでしょうか。

その土地を他人に貸していたり、駐車場として利用していたり、或いは有効利用できず更地となってしまっている方もいらっしゃるかも知れません。

今回は、土地を売却した場合の確定申告について解説をします。

不動産関係の申告関与件数3,000件以上の実績を持つ不動産税理士が、土地を売却した際にかかる税金と、確定申告の手続きについてわかりやすく解説していきます。

確定申告の必要性と土地売却した際に発生する税金

所得税は、納める税金を自分で計算する税金です(「申告納税方式」といいます)。

個人の1月1日から12月31日までの1年間の所得(儲け)に対して、納付すべき所得税額の決定や申告することで受けられる特例を受けるために、確定申告が必要になります。

一定のサラリーマンや、所得のない方は確定申告が不要とされているケースもありますが、土地を売却して売却益が出ている場合には、基本的に所得税の確定申告をしなければなりません。

確定申告は、翌年の3月15日までに行わなければなりません。

例えば、令和5年1月1日から令和5年12月31日の間の所得税は令和6年3月15日までに申告する必要があります。

また、納税も基本的には3月15日までに納付書を金融機関に持って行って行わなければいけません。

その他、振替納税という口座から税金を引き落とす方法やクレジット納税方法などもあります。

土地の売却利益は譲渡所得税の対象

個人の所得(儲け)は、稼ぎ方により10種類に分かれます。

- 利子所得

- 配当所得

- 不動産所得

- 事業所得

- 給与所得

- 退職所得

- 山林所得

- 譲渡所得

- 一時所得

- 雑所得

土地を売却した場合は「譲渡所得」となります。

お勤め先のお給料は「給与所得」、不動産の家賃収入は「不動産所得」というように所得の区分が分かれ、それぞれの区分で所得の計算の仕方が異なります。

確定申告における譲渡所得税の計算の流れ

譲渡所得では、土地の売却益(値上がり益)を所得として計算します。

下記で、売却した土地の売却益がどのくらいになるかの計算方法について解説します。

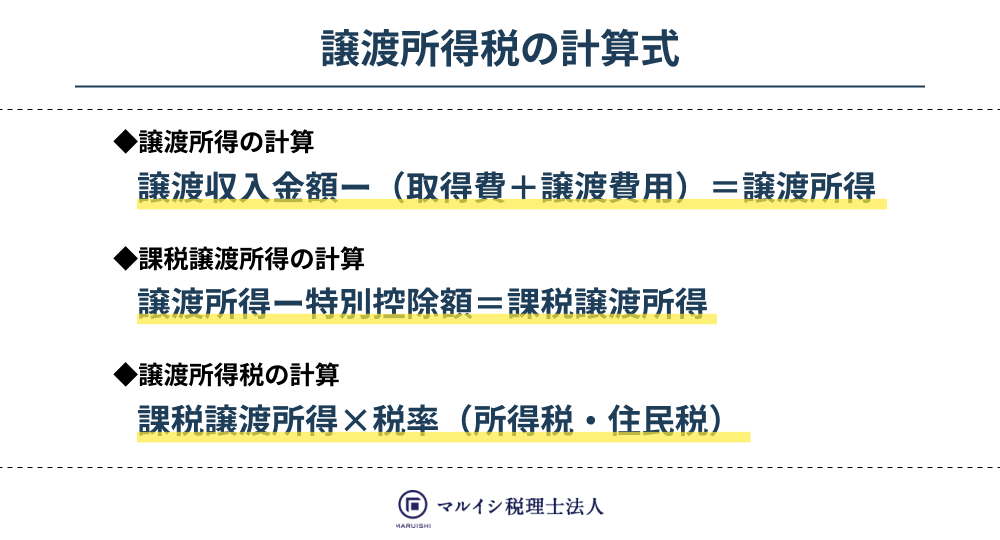

譲渡所得の計算方法

譲渡所得は、次の計算式により算出します。

収入金額

収入金額とは、土地を売却した際の代金です。

土地の売却代金の他、固定資産税及び都市計画税の精算金も収入金額となることにご注意ください。

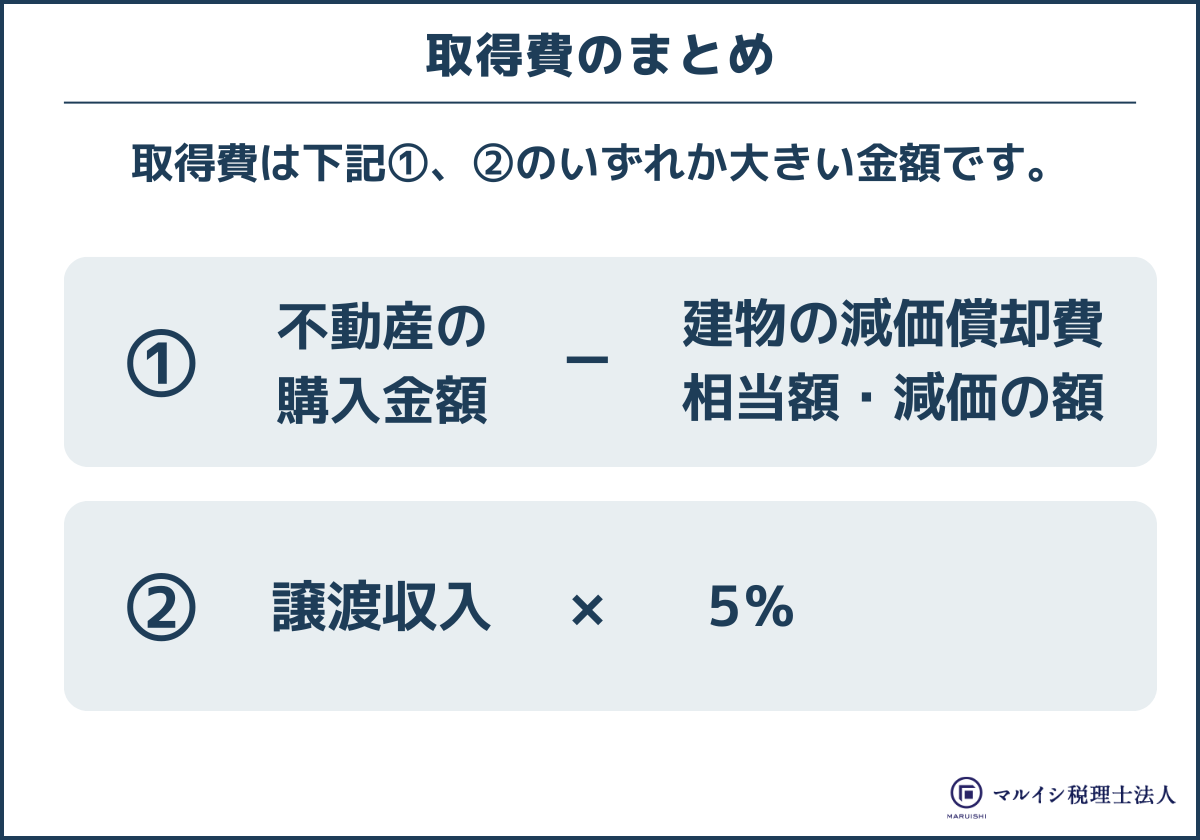

取得費

取得費とは、原則として売却する土地の購入代金です。

ただし、相続した土地は、購入代金がわからないこともあります。

そのような場合には、売却金額の5%を概算取得費として計上することが認められています。

ただ概算取得費は売却金額の5%なので、裏を返せば売却代金の95%は課税されてしまうことになります。

譲渡所得税を抑えるためにも、購入した際の金額が確認できる書類は可能な限り集めてください。

譲渡費用

譲渡費用とは、売却する際に直接要した支出です。

仲介手数料や契約書に貼った印紙代などは譲渡費用として認められます。

また売却するために土地を測量したり、建物を取り壊した際に支払った金額も譲渡費用の対象です。

特別控除額

特別控除額とは、特例制度を適用した際に差し引くことができる控除額です。

特別控除額の上限は年間5,000万円であり、特例ごとの譲渡益を限度として控除します。

- 不動産が収用された際の特例(5,000万円の特別控除)

- マイホームを売却した際の特例(3,000万円の特別控除)

- 特定土地区画整理事業により売却した際の特例(2,000万円の特別控除)

- 特定住宅地造成事業により売却した際の特例(1,500万円の特別控除)

- 平成21年及び平成22年に取得した土地を売却した際の特例(1,000万円の特別控除)

- 農地を売却した際の特例(800万円の特別控除)

- 低未利用土地等を売却した際の特例(100万円の特別控除)

複数の特例制度を適用できる場合は、上記の1.から順番に適用します。

各特例制度にはそれぞれ適用要件があり、要件を1つでも満たさないと特例は受けられません。

なお上記以外にも譲渡所得の特例は数多く存在し、売却する土地の種類や用途に応じて適用できる特例制度は異なります。

土地の場合ですと、所有していた土地が再開発の対象となり、収用の特別控除を利用する可能性などがあるかも知れません。また、みなさんにとって馴染みのある居住用財産を売却した場合の特別控除(マイホーム特例)ですが、原則として居住していた建物と一緒に土地を売却しないと土地の譲渡所得について、特別控除額を控除することができません。

建物を取り壊し、土地のみで売却する場合にはその土地に利用や、取り壊してから売却するまでの期間に制限があるため注意してください。

これらの特別控除を控除した後の金額を、課税譲渡所得金額といい、この課税譲渡所得金額に税率を掛けることで、譲渡所得の税金が計算されます。

譲渡所得にかかる税金(所得税、復興特別所得税、住民税)は、一般的に『譲渡所得税』(或いは『譲渡税』)と呼ばれます。

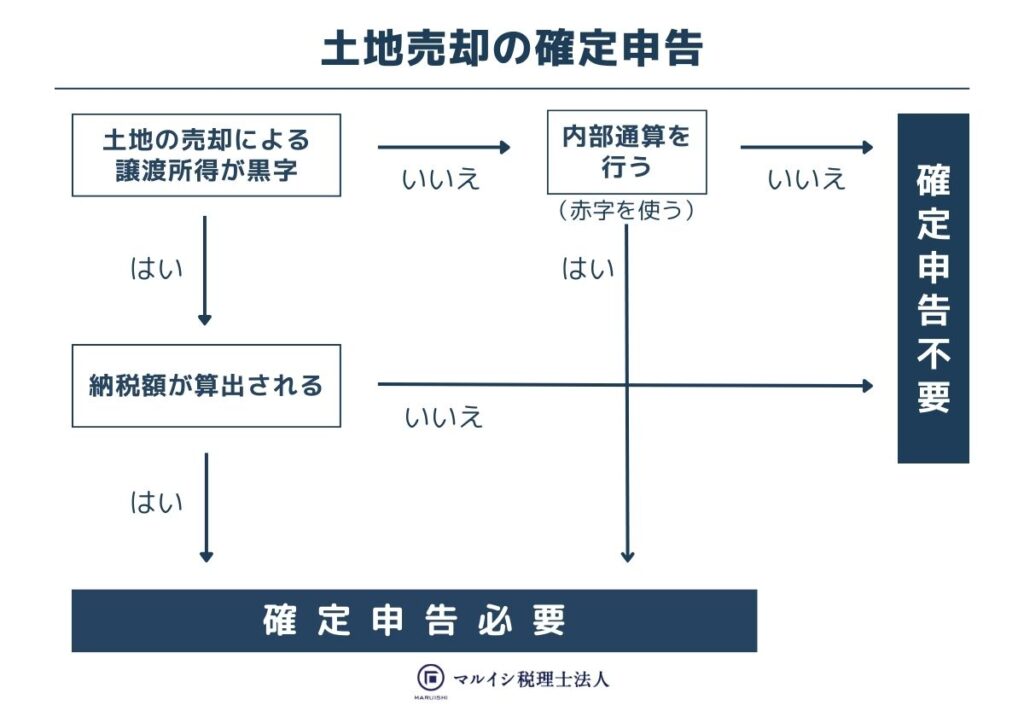

確定申告が必要になるケース

確定申告が必要になる人は、納税する所得税がある人です。

所得税の計算方法

所得税の計算方法は、『総合課税方式』と『分離課税方式』の2種類あり、所得の種類によって適用される課税方式は異なります。土地の譲渡は分離課税方式となります。

分離課税方式

対象の所得の種類ごとに税金の計算をする方法です。

税率は所得の種類ごとに設定されており、税率が一定のものや所有期間によって税率が変わる所得もあります。

確定申告では、総合課税方式と分離課税方式で算出された所得税を合計し、納税額を確定させます。

そのため、別々に税額を計算しますが、給料に対する所得税と、不動産売却に対する譲渡所得税を合わせて申告することになります。

土地の譲渡税の特徴は、売却した不動産の所有期間に応じて税率が変わる点です。

所有期間は、売却した年の1月1日時点での所有期間が5年を超えるかで判断します。

売却日時点で所有期間が5年を超えていても、その年の1月1日の所有期間が5年以下であれば、短期譲渡所得の対象となりますので注意してください。

取得してから6回お正月を超えた不動産の譲渡は長期譲渡になります。

【参考】総合課税方式

総合課税方式に該当する所得を合計し、その合計金額に対して税率を乗じる計算方法です。

税率は所得金額に応じて上がるため、所得が多い人ほど課される税率は高くなります。

給与所得や不動産所得が該当します。

不動産譲渡所得の税率

| 所有期間 | 所得税(※) | 地方税 | 合計(※) | |

|---|---|---|---|---|

| 短期譲渡所得 | 5年以下 | 30.63% | 9% | 39.63% |

| 長期譲渡所得 | 5年超 | 15.315% | 5% | 20.315% |

※復興特別所得税を含む

確定申告が不要になるケース

土地を売却した際に譲渡損失(赤字)となった場合には、他の所得の黒字と通算することはできません。

また、赤字のため「譲渡所得税」は発生せず確定申告も不要となります。

ただし、土地の売却が譲渡損失となった場合でも特例を使えるケースがあります。

その土地が居住用財産が建っていた土地で、建物取り壊しから1年以内の譲渡など一定の要件を満たす土地の譲渡の場合で、居住用財産の買換えなどを行っているときには、「居住用財産を買い換えた場合の譲渡損失の損益通算及び繰越控除の特例」など一定の特例が適用できる可能性があります。

確定申告をすることで特例の適用を受けることができるため、譲渡損失でも確定申告をすることがあるケースにも留意してください。

譲渡損失が生じた場合の特例制度の種類

- 居住用財産を買い換えた場合の譲渡損失の損益通算及び繰越控除の特例(買換特例)

- 特定居住用財産の譲渡損失の損益通算及び繰越控除の特例(オーバーローンの特例)

確定申告の手順と手続きの流れ

確定申告期限は決まっており、期限を過ぎるとペナルティの対象となりますので注意してください

売却した直後に申告手続きはできない

所得税の確定申告期間は、翌年2月16日から3月15日と決まっており、それ以前に申告手続きをすることは原則としてできません。

令和5年2月に不動産を売却した場合の確定申告期限は、令和6年2月16日から3月15日の間となり、約一年期間が空いてしまいますので申告漏れのないように注意してください。

確定申告に添付する必要書類

確定申告に添付する書類には、添付が任意の書類と添付義務のある書類の2種類存在します。

任意の添付書類は、申告書に添付しなくても法的に問題はありません。

ただし、添付書類がないと、税務署は申告書の内容を詳細に確認できないため、税務調査に発展する可能性もあるので、添付することが推奨されています。

添付義務のある書類は、法律で提出が求められている書類です。

特例制度を適用する場合、添付義務のある書類がいくつか存在し、添付がないと特例を適用できませんのでご注意ください。

確定申告書に添付する書類

| 書類の種類 | 入手場所 | 準備する際に注意すべきポイント |

|---|---|---|

| 譲渡所得の内訳書 【土地・建物用】 |

税務署 | あまり馴染みがなく、書き方も難しいため 税理士にご相談することをおすすめします。 |

| 譲渡時の売買契約書の写し | 自分で用意 | 売却代金・売却年月日・買主や売主・収入印紙が貼付及び消印がしてあるページなどが確認できる部分をコピーしてください。 |

| 売却時の仲介手数料の領収証の写し | 自分で用意 | |

| 譲渡費用の 領収証の写し |

自分で用意 | 添付がないと譲渡費用として 認められない可能性があります。 |

| 購入時の契約書の写し | 自分で用意 | 購入代金・購入年月日・買主や売主・収入印紙が貼付及び消印がしてあるページなどが確認できる部分をコピーしてください。 |

| 購入時の領収証の写し | 自分で用意 | 購入時の仲介手数料の他、土地の造成費用なども取得費の対象です。 |

特例を適用する際に必要となる主な書類

| 書類の種類 | 入手場所 |

|---|---|

| 登記事項証明書 | お近くの法務局やインターネットで取得できます。 |

※特例の種類によっては、上記以外にも添付が必要となる書類もあります。

よくある質問

Q1:土地を売却した場合には、住民税も申告が必要になりますか?

A1:所得税の確定申告をしていれば、住民税の確定申告は不要です。

所得税の確定申告の情報が市区町村に共有されて、住民税額が計算されます。

なお、住民税は、次のいずれかの方法で納めます。

②「特別徴収」・・・毎月の給料から天引きされる方法です。

住民税を確定申告の際に納めると勘違いされている方も多いようです。

特に普通徴収の場合には、自分で手続きが必要なため、納め忘れることのないように注意しましょう。

住民税も原則として口座から引き落とす手続きを行うことができます。

Q2:譲渡所得税が発生しそうなのですが、確定申告をしなかったらどんなペナルティがありますか?

A2:確定申告期限を過ぎてから申告をすると、期限を守らなかったため無申告加算税が課されます。また、確定申告をせず、税務署から決定処分を受けた場合なども同様です。

加算税の他、延滞税といって、納税期限が送れたことに対する利息相当額のペナルティもあります。

まとめ

土地は一般的に売却額が大きくなるため、それによって発生する譲渡所得税も多額になることが多いです。

自分でできると思っていても一つの計算ミスが納税額に与える影響が大きいため、土地の譲渡所得の確定申告は税理士に依頼することをおすすめします。

譲渡の場合の確定申告の税理士費用の相場は、売却額によるため一度問合せをしてみるのが良いと思います。

問合せをする際は、土地の譲渡所得の申告に実績のある税理士かどうかをよく確認してからにしましょう。

税理士も法人税務が得意な税理士もいれば、相続税務が得意な税理士もいます。

その中でも土地の譲渡所得の申告をはじめとした不動産税務に精通した税理士は業界にもあまり多くないのが現状です。

税理士選びにも十分注意してください。

また、土地を売却した場合の納税額は、購入時の資料があるかないかで大きく変わります。

購入時の資料をしっかりと探すことを意識してください。

相続した土地ですと、どうしても購入時の売買契約書を紛失してしまったというご相談をよく受けますが、その他の資料で補足できる可能性があります。

マルイシ税理士法人では、購入時の資料が不足している方の申告にも対応します。

お手元にある資料や経緯から、5%概算取得費以外の方法も検討します。

数多くの申告実績がありますので、土地の譲渡所得の確定申告についてお困りの際は是非ご相談ください。