居住用財産の譲渡損失の損益通算と繰越控除を税理士が解説

税理士の見解

- バブル期に高値で購入した物件などは譲渡損となり、損益通算等の恩恵が受けられる可能性がある

- 居住用財産の買換え等の場合の譲渡損失の損益通算及び繰越控除は買換え先でローンを組むことが必須。買換え先の購入が売却に先行する場合、ローンの組み忘れのミスが非常に多いので注意

- 時限立法(期限のある法律)であり、現行の損益通算等の特例は令和5年の12月31日までの譲渡が対象(令和6年度税制改正大綱により延長)

- 買換え等の特例は住宅ローン控除との併用が可能

目次

みなさん、こんにちは。

マルイシ税理士法人の税理士の鈴木です。

みなさんは、不動産を売却した場合に、その売却損(赤字)が他の所得の黒字と相殺できたり、相殺できなかった部分を翌年以降に繰り越せる制度があることをご存知でしょうか。

原則として、不動産の売却損は他の所得の黒字と相殺(損益通算)できません。

しかし、一定の要件を満たした場合には、確定申告をすると、マイホームの売却による損失については他の所得と相殺したり、

相殺しきれなかった損失を翌年以降に繰り越して控除(繰越控除)することができます。

- 特定居住用財産の譲渡損失の損益通算及び繰越控除

- 居住用財産の買換え等の場合の譲渡損失の損益通算及び繰越控除

について、わかりやすく解説していきます。

本記事を読んでいただければ、居住用財産の譲渡損失の損益通算及び繰越控除の特例の種類と、適用する際の要件についてご理解いただけます。

居住用財産の譲渡損失の損益通算等の制度とは?

不動産の売却による赤字(譲渡損失)が発生した場合には、譲渡所得税は課されません。

また、売却部分の確定申告も不要です。

不動産同士の譲渡所得の中で、他の不動産の売却益と通算すること(内部通算)は可能ですが、給与所得や不動産所得などの他の所得の黒字との損益通算はできません。

しかし、居住用財産の譲渡損失の損益通算等の要件を満たす場合に限り、他の所得と損益通算でき、また、相殺しきれなかった損失は翌年以降に3年間繰り越すことができます。

特例制度は2種類あり、売却資産や売却後に居住する物件の種類によって、適用できる制度は変わってきます。

- 居住用財産買換え等の場合の譲渡損失の損益通算及び繰越控除の特例

- 特定居住用財産の譲渡損失の損益通算及び繰越控除の特例

2種類の居住用財産の譲渡損失の繰越控除制度

「居住用財産買換え等の場合の譲渡損失の損益通算及び繰越控除」と、「特定居住用財産の譲渡損失の損益通算及び繰越控除」の制度概要と特例要件をそれぞれまとめました。

1.居住用財産買換え等の場合の譲渡損失の損益通算及び繰越控除の特例

特例の概要

「居住用財産買換え等の場合の譲渡損失の損益通算及び繰越控除」は、マイホーム売却して損失が発生した際、新たなマイホームをローンで購入した場合に適用できる特例です。 特例要件を満たした場合、他の所得と損益通算することが可能となり、所得税を先に納めていた場合は、確定申告で還付されます。

特例を適用した年だけで赤字をすべて損益通算できなかった場合、残額は売却した年の翌年以後最大3年繰り越すことが可能です。(合計所得金額が3,000万円を超える場合は、繰越控除は適用できません。)

また住宅ローン控除との併用適用もできるため、売却と購入のタイミングが同年であれば、一緒に確定申告で特例適用の手続きを行います。

特例要件

- 売却損失が発生していること

- 売却資産は国内に存在し、居住用として使用していた

- 売却した年の1月1日時点で所有期間が5年を超えている

- 売却資産から転居したのは3年前の年の1月2日以後

- 親族など特別関係者との売買ではない

- 買換資産は売却した年の前年から翌年までの間に購入し、床面積は50㎡以上

- 売却した年の翌年年末までに買換資産に居住すること

- 買換資産はローンで購入し、返済期間は10年以上

- 譲渡所得の居住用財産の特例を他で適用していないこと

など

2.特定居住用財産の譲渡損失の損益通算及び繰越控除の特例

特例の概要

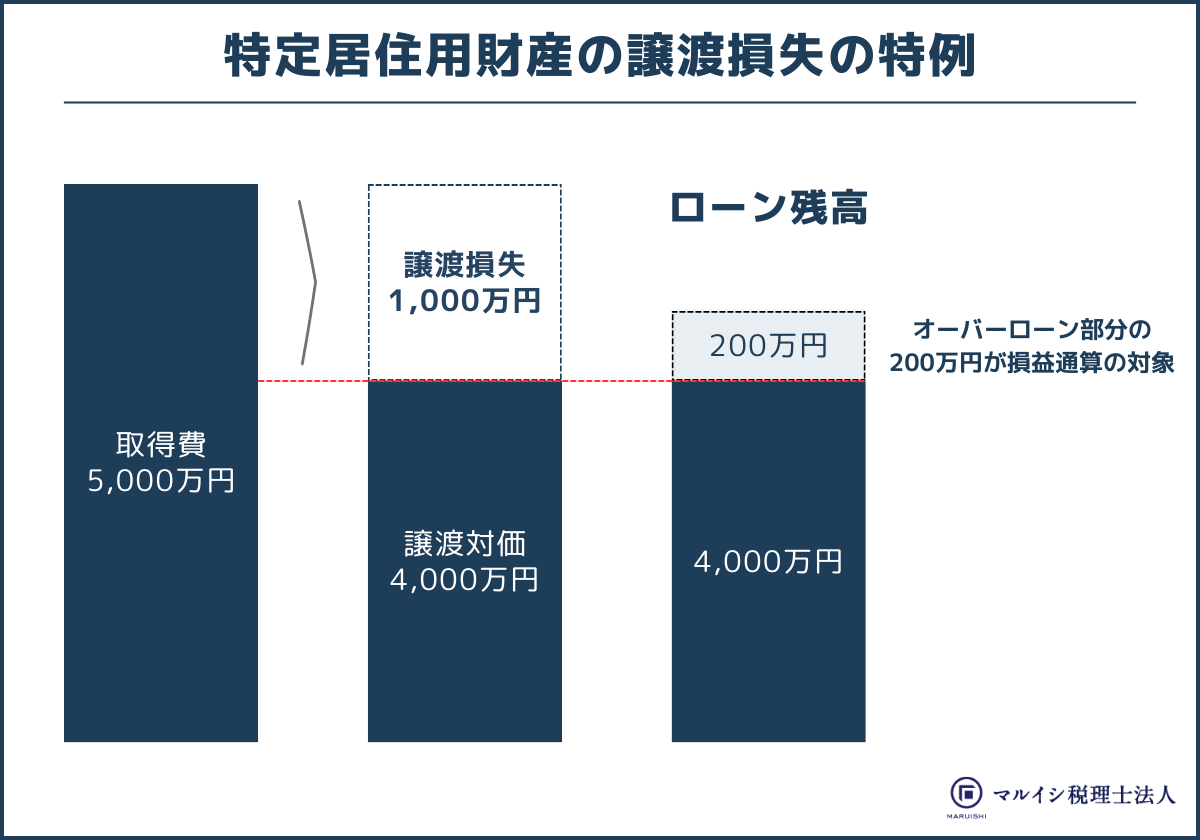

「特定居住用財産の譲渡損失の損益通算及び繰越控除」は、住宅ローンのあるマイホームを住宅ローンの残高を下回る代金で売却し、譲渡損失が発生した場合に適用できる特例制度です。 新たなマイホームを購入しない場合でも適用できるのが特徴で、買換資産を取得した場合には、住宅ローン控除を一緒に適用することもできます。 損益通算の対象となる金額は、売却損失額と売却金額を差し引いたローン残高(いわゆるオーバーローン)のいずれか少ない額です。

特例を適用した年で損益通算しきれなかった場合、残額は売却した年の翌年以後最大3年繰り越せます。

(合計所得金額が3,000万円を超える場合は、繰越控除は適用できません。)

特例要件

- 売却損失が発生していること

- 売却資産に返済期間が残っているローンがある

- 売却金額よりもローン残高の方が多い

- 売却資産は国内に存在し、居住用として使用していた

- 売却した年の1月1日時点で所有期間が5年を超えている

- 売却資産から転居したのは3年前の年の1月2日以後

- 親族など特別関係者との売買ではない

- 譲渡所得の居住用財産の特例を他で適用していないこと

など

居住用財産の譲渡損失の特例制度の共通点と違い

居住用財産の譲渡損失の特例制度の相違点

「居住用財産買換え等の場合の譲渡損失の損益通算及び繰越控除」と、「特定居住用財産の譲渡損失の損益通算及び繰越控除」の相違点を下記の表にまとめました。

| 各制度の相違点 | 居住用財産買換え等の場合の譲渡損失の損益通算及び繰越控除 | 特定居住用財産の譲渡損失の損益通算及び繰越控除 |

|---|---|---|

| 新しく自宅を購入する必要 | あり (10年以上のローン有) | なし (購入していても可) |

| 譲渡資産のローン残高の有無 | なし (残高が残っていても可) | あり (売却金額以上の残高があること) |

| 損益通算可能額 | 売却損失額 | 売却損失額と売却金額を差し引いたローン残高のいずれが少ない額 |

居住用財産の譲渡損失の特例制度の共通点

双方の特例を併用適用することはできませんが、最大で損益通算できる金額は同じ(譲渡損相当額)です。

居住用財産の譲渡損失の特例制度を選ぶポイントと注意点

オーバーローンの限度がない分、基本的には、「居住用財産買換え等の場合の譲渡損失の損益通算及び繰越控除」の方が控除できる金額は多くなります。 そのため新しい自宅を購入する場合は、最初に「居住用財産買換え等の場合の譲渡損失の損益通算及び繰越控除」の適用要件を確認し、要件を満たさなかった人や新たな自宅を購入しない人は、「特定居住用財産の譲渡損失の損益通算及び繰越控除」の適用要件を確認してください。

特例を適用するためには確定申告が必要で、申告期間は自宅を売却した翌年2月16日から3月15日までです。

申告期限までに申告書を提出しないと、特例原則は適用できませんのでご注意ください。

よくある質問

最後によくある質問を確認します。勘違いも多いところなので注意してください。

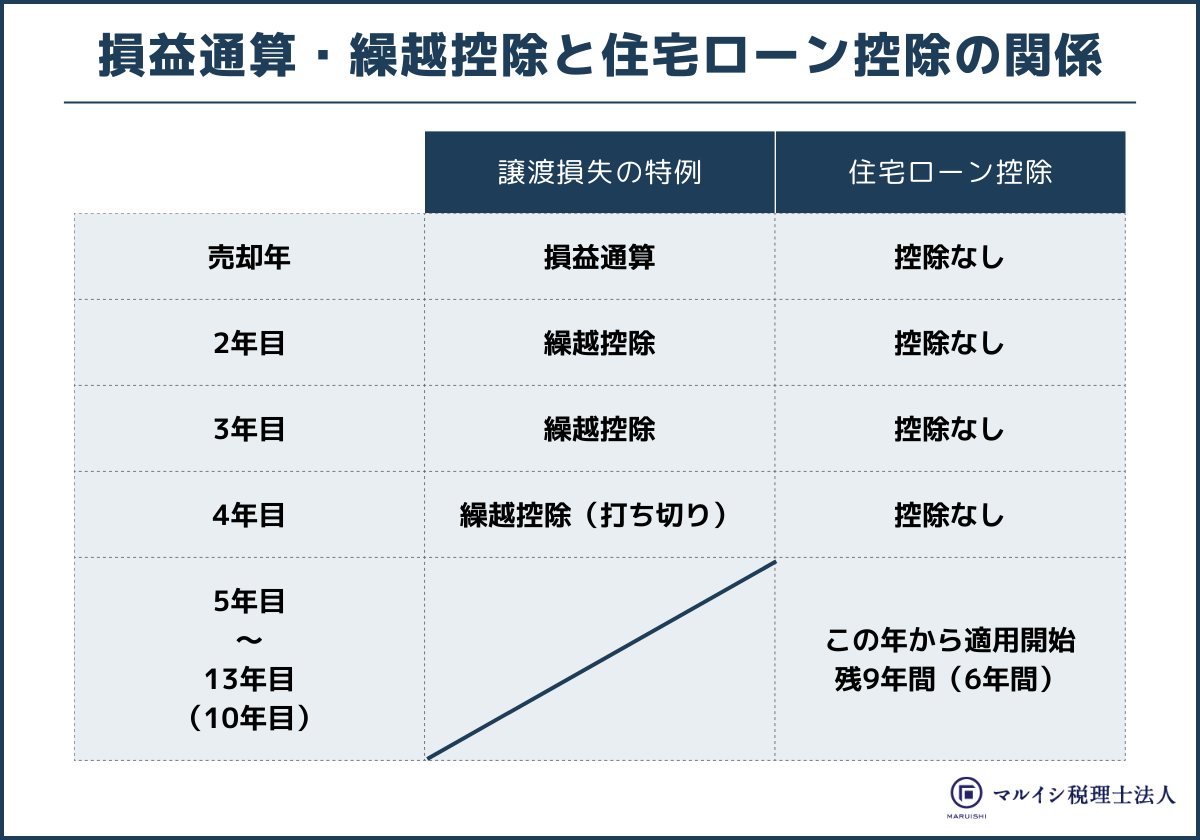

Q.1損益通算や繰越控除の特例を住宅ローン控除と併用した場合に、住宅ローン控除の控除期間は、13年(10年)間、丸々受けられますか。

A.1 損益通算や繰越控除の適用を受けている所得税・住民税がゼロの年は、住宅ローン控除も引くものがなく、適用がありません。この時に住宅ローン控除を受けなかったからその住宅ローン控除の適用期間が後ろ倒しになるというわけでもありません。

例えば、売却した年に損益通算を受け、損益通算をしきれなかった損失を4年目まで繰り越して損失が打ち切りになったとします。この場合には、住宅ローン控除は5年目からの適用となり、住宅ローン控除が適用される期間は、残り9年(6年)分となります。

Q.2 合計所得金額が3,000万円を超える場合は、繰越控除は適用できますか。

A.2 繰越控除は適用できません。特例を適用した年だけで赤字をすべて損益通算できなかった場合、残額は売却した年の翌年以後最大3年繰り越すことが可能ですが、合計所得金額が3,000万円を超える場合は適用できない制度となっています。

まとめ

バブル期に高値で購入した物件の譲渡損が損益通算等の対象となる可能性がありますので、自宅を売却し譲渡損失が発生した場合は、本記事でご紹介した居住用財産の譲渡損失の特例制度の適用要件をご確認ください。

これらの特例は、時限立法です。近年は2年ごとに適用期間が延長されてきましたが、廃止の可能性もありますので、含み損のあるマイホームをお持ちの方は、早めに特例の適用を検討するようにしましょう。

適用要件を満たせば損失額を他の所得と損益通算し、源泉所得税として先に所得税を納めている場合には税金が還付されることもあります。所得が高い方ほど適用される税率も高くなるため還付額も大きくなり有利です。

ただし、特例を適用するためには確定申告が必要になりますので忘れないようにしましょう。

確定申告の時期は、自宅を売却した翌年2月16日から3月15日までです。

この特例で特に注意が必要なミスが、買換え先の購入が売却に先行する場合、ローンの組み忘れをしてしまい、居住用財産の買換え等の場合の譲渡損失の損益通算及び繰越控除が受けられなくなってしまうものです。要件を満たさなければ一切適用できませんので注意してください。

また、反対に売却利益が発生した場合、確定申告により譲渡所得税を納めることになります。売却利益が発生した際に適用できる譲渡所得の特例制度もありますので、不動産を売却された際は、確定申告よりも前に不動産に強い税理士へご相談することをオススメします。