不動産投資における圧縮率と収益性の考え方とは?

税理士の見解

・不動産の賃貸をすることで圧縮率を高めることができる

・相続税評価ばかりを気にして不動産の収益性を軽視しないように注意

・相続税評価においても、収益性においても空室は良いことではない

目次

みなさん、こんにちは。

マルイシ税理士法人の税理士の鈴木です。

現預金を持っているよりも不動産を所有した方が、相続税評価が小さくなるという話は皆さんもご存知だと思います。

しかし、話としては知っているけれど、詳しいことはご存知ない方も多いのではないでしょうか。

そこで、今回は「不動産と相続」の専門家集団として、数々の相続不動産の評価を行ってきた観点から不動産の圧縮率について解説していきたいと思います。

また、不動産の単純な圧縮についてのみでなく、不動産投資の収益性についても解説していきます。

不動産の圧縮率とは?

相続税の課税対象になる財産が現金であれば、額面どおりの金額が、現金の相続税評価額になります。

しかし、生前のうちにその現金を使って不動産を購入すれば、不動産の購入額と相続税評価額の差によって、相続税の課税対象を引き下げることができます。

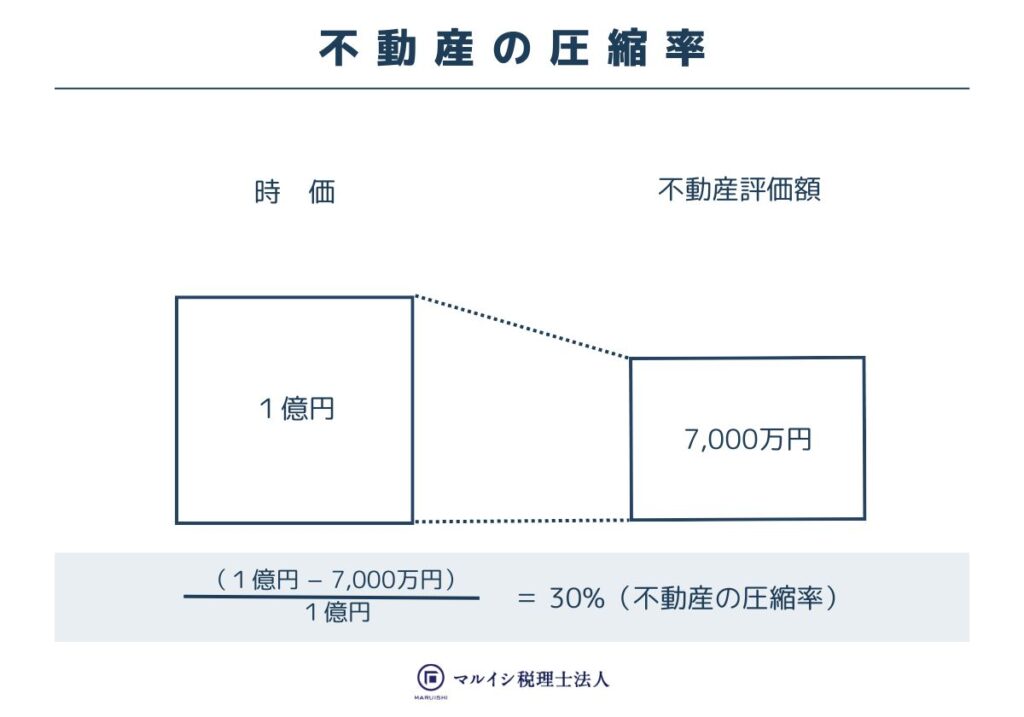

不動産の相続税評価額を、購入価額からどれだけ減額できるのか、どのくらい相続税の課税対象を圧縮できるのかを計算した割合のことを、「不動産の圧縮率」といいます。

不動産の圧縮効果

不動産、特に賃貸不動産の購入には、相続財産を圧縮する効果があります。

相続税の計算における評価額が低くなれば当然、納税額も少なくなります。

相続税の課税価格を計算する方法

相続税の課税対象になる額は、被相続人(亡くなった人)が相続時に保有している財産の「相続税評価額」の合計額になります。

現預金については、額面どおりの金額が相続税評価額になることに対し、不動産の場合は、一定の方法で計算する必要があります。

不動産の相続税評価額

「相続税評価額」の計算方法は、土地と建物で異なります。

建物の相続税評価額

建物は、市町村が計算する「固定資産税評価額」が、そのまま相続税評価額になります。

この固定資産税評価額は、おおむね時価の6割程度に設定されていると言われていますので、建物として持っていれば現金を持っている場合に比べ、相続財産の評価額を4割程度下げることができます。

土地の相続税評価額

これに対して土地の相続税評価額の計算は単純にはいきません。

まず、土地は、その地目によって評価方法が分かれます。

地目の判定と、その評価単位(どこからどこまでを1単位で評価するか)を判断する必要があります。

その上で、例えば、土地の地目が宅地の場合、「路線価方式」か「倍率方式」によって評価します。

国税庁の定める路線価(道路に付された価額)のある道路に接する宅地であれば路線価方式、なければ、国税庁の定める評価倍率を使った倍率方式となります。

路線価は公示価格のおおむね8割程度に設定されていると言われていますので、建物と同様に、土地も現金をそのまま持っているよりも評価額を圧縮することができます。

賃貸不動産にさらに相続税評価額を圧縮できる可能性がある

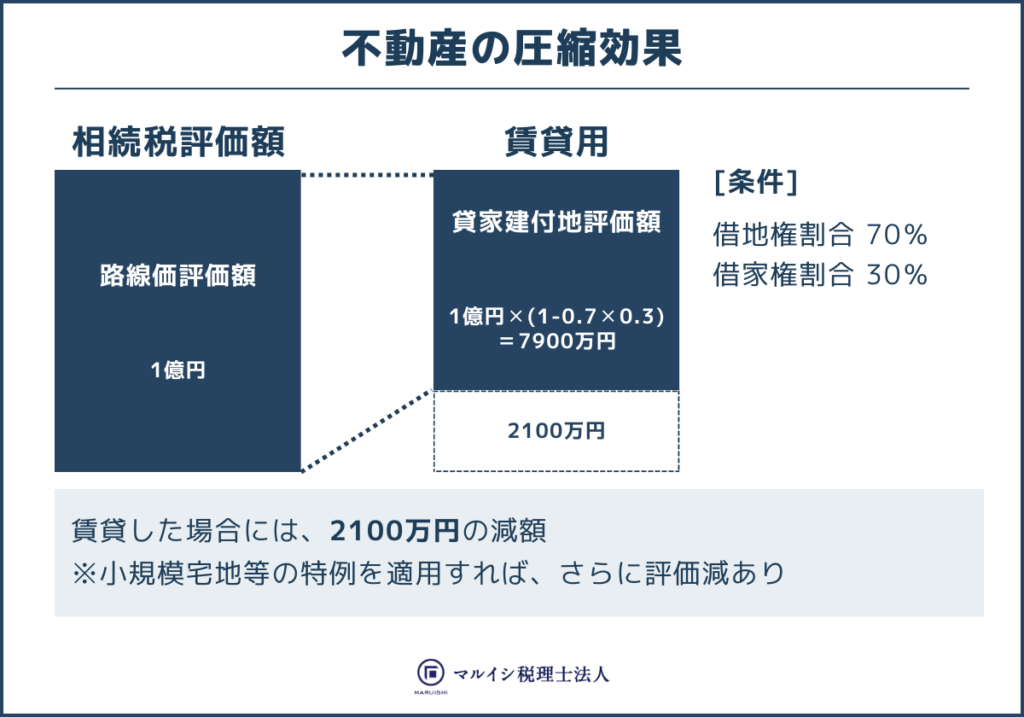

不動産の相続税評価額は、自身で住んでいる状態よりも、人に賃貸している状態の方がさらに低くなります。

不動産を賃貸すると、借り主にその不動産を使用する権利が生じて自由に使うことができなくなってしまうからです。

自用地の評価額―(自用地の評価額×借地権割合×借家権割合×賃貸割合)

要は、賃貸している不動産の相続税評価額は、

「①:自用の評価額(賃貸していない状態の評価額)」から、

「②:借地権や借家権などの評価額(借り主がその土地や建物を使用する権利の評価額)」

を控除(①-②)

して計算します。

例えば、相続税評価額が1億円(①)であるAさんの不動産を、Bさんに賃貸し、Bさんの権利が3,000万円(②)であれば、Aさんの不動産の評価額は7,000万円(①-②)になるということです。

借り主の権利の評価方法は省略しますが、権利の種類によって違いがあります。

不動産の圧縮率と収益性

不動産の圧縮率の計算方法

なお、このように計算した不動産の圧縮の効果を指標として示す(不動産の圧縮率)際には、具体的に下記の方法で計算します。

(A-B)/A×100

A:不動産の購入価額

B:不動産の相続税評価額

賃貸不動産の圧縮率は60%を超えることも

例えば、土地を購入し、そこにマンションを建築して賃貸したとき、その圧縮率は、60%を超えることもあります。

【例】

・土地:購入額1億円

・建物(賃貸マンション):建築費1億円

・賃貸する前の相続税評価額は、一般的な目安をもとに、土地8,000万円、建物6,000万円とします。

建物

賃貸している建物は「貸家」として評価します。

自用の評価額×(1-自用の評価額×借家権割合×賃貸割合)

賃貸する前の相続税評価額から、借家権割合(30%)に賃貸割合(0%~100%)を乗じた額を減額します。

相続時に賃貸マンションが満室(賃貸割合100%)であるとした場合、賃貸した建物の相続税評価額は、4,200万円(6,000万円×(1-30%×100%))になります。

土地

土地は、「貸家建付地」として評価します。

自用地評価額×(1-自用地評価額×借地権割合×借家権割合×賃貸割合)

賃貸する前の相続税評価額から、国税庁の定める「借地権割合」(30%~90%)に、建物の評価方法で確認した「借家権割合×賃貸割合」を乗じた額を減額します。

賃貸マンションが満室(賃貸割合100%)であれば、9%~27%の減額ができます。

仮に最小の9%で減額した場合、土地の相続税評価額は、7,280万円になります。

さらに、この土地が小規模宅地等の特例における「貸付事業用宅地等」の要件を満たす場合、200㎡までの部分の金額を50%減額できます。

土地全体に特例を適用できるとした場合、最終的な金額は3,640万円になります。

不動産の圧縮率

建物4,200万円と土地3,640万円で合計7,840万円ですので、この例の圧縮率は60.8%(2億円-7,840万円/2億円×100)になります。

~区分マンションの評価方法が変わる~

上記のような不動産の圧縮率については、特に区分マンションに多く見られていました。

そこで、令和6年1月1日以後の相続、贈与等により取得した区分マンションについては、新たな評価方法(通達)により相続税評価額が計算されることになっています。

不動産投資で考えるべき圧縮率と収益性のバランス

不動産の圧縮率がいかに高くても、収益力のない賃貸不動産は負の財産です。

賃貸収入がなくても、維持管理費の支払いは続けなくてはなりませんし、そもそも、貸家が全て空室(賃貸割合0%)の場合、貸家や貸家建付地による圧縮効果が得られません。

このように不動産の収益性と圧縮率は無関係ではありませんので、両方ともに優れた不動産を選ぶことが重要です。

圧縮率と収益性が高い不動産物件の条件

不整形地による相続税評価により圧縮率を高める

相続税の節税効果をより高めるために、「不整形地」も検討しましょう。

不整形地は、その使い勝手の悪さを考慮し、宅地の評価に用いる路線価を「不整形地補正率」によって、最大40%減額することができます。

この減額補正の割合には、土地を四角形で囲んだ時、かげになる部分の割合から画一的にはじき出すという特徴があるため、工夫すればマンションやアパートを建築できる土地でも、減額できる可能性があります。

人口が増加している地域の不動産を購入することで収益性を担保する

日本の人口は減少し続けていますので、不動産の地域選びは重要です。

単純な話ですが、人口が増加している地域の方が空室リスクが低いと考えられます。

この地域のすべての物件が該当するわけではありませんし、他の地域でも収益性の高い物件はあるので一つの指標としてですが、5年おきに行われる国勢調査の、2020年の結果を見ましょう。

次の5都県は、前回調査よりも人口が増加し、かつ、その増加幅も拡大しています。

- 東京都

- 千葉県

- 神奈川県

- 福岡県

- 埼玉県

まとめ

相続税対策としては、不動産投資は有効です。

しかし、相続税評価にばかり目が行き、不動産の収益性を考えないと、トータルで失敗した投資となりかねませんから注意が必要です。

また、時折、「空室だから家賃が入ってこなくて、所得税や住民税がかからなくていいのよ」などとおっしゃられているオーナーさんとお会いしますが、空室の状態は相続税の評価においてはマイナス(貸付割合に影響)な状態ですので、ご自身の賃貸状況をよく見直していただきたいと思います。

自分の現状に不安を感じている方は特に、日々の確定申告から将来の相続まで見越した上で的確なアドバイスができる「不動産と相続」に強い税理士にご相談されることをおすすめします。