類似業種比準価額方式とは?税理士がわかりやすく解説

目次

非上場企業の株式は株式市場に上場していないため、取引相場というものが存在しません。したがって、非上場株式を相続する場合は、その価額がいくらなのかを適正な方法で評価する必要があります。

非上場株式の評価方法にはいくつかの種類がありますが、今回紹介する類似業種比準価額方式も、そうした評価方法のひとつです。

本記事では、類似業種比準価額方式とはどのような評価方法なのかを紹介した上で、実際の計算方法や評価明細書の書き方などについてじっくりと解説していきます。

類似業種比準価額とは

はじめに、類似業種比準価額とはどのような評価方法なのかについて概要を簡単に整理した上で、ざっくりとしたイメージをつかんでみましょう。

類似業種比準価額

類似業種比準価額方式とは、「対象となる非上場企業」と「事業内容が類似している上場企業」の2つをさまざまな角度から比較し、それらをもとに非上場株式の評価額を算定する評価方法のことをいいます。

ある程度似たような規模の同じ業種であれば収益構造も似てくるという特性を利用し、双方を多角的に比較することで最終的に非上場企業の株価を評価するわけです。

そして、この評価方法によって算出された価額を、類似業種比準価額といいます。

評価要素について

先ほど、類似業種比準価額を算定するためには、「さまざまな角度から比較する」といいました。その際に必要となるのが、以下の4つの要素です。

- 株価

- 配当

- 利益

- 純資産

・株価

株価とは、対象となる非上場企業と類似している上場企業の株価のことをいいます。これは、任意の企業の株価をYahoo!ファイナンスなどで探すのではなく、国税庁が定める 「類似業種比準価額計算上の業種目及び業種目別価格等」による類似業種の中から該当する株価をピックアップします。

・配当

配当とは、直前期末以前2年間の配当金額の合計額の2分の1のことです。これを上述の国税庁のホームページの配当金額と比較します。

ただし、ここで言う配当金額とは余剰金の配当金額(利益が出たらその範囲内で行う通常の配当の事です)のみを指し、減資等による配当は対象となりません。

・利益

利益は、以下の算式で計算します。

ちなみに非経常的な利益金額とは、固定資産売却益や保険差益のような毎期計上されない特別な利益のことです。この式により算出した利益を、上述の国税庁のホームページの利益金額と比較します。

・純資産

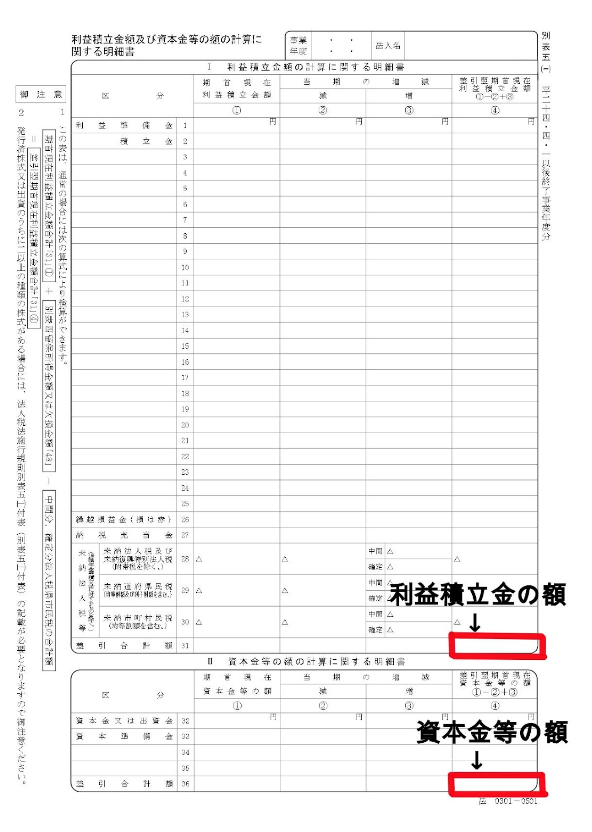

純資産とは、直前期末の資本金等の額と利益積立金額の合計額(この2つは法人税別表5(1)に記載されています)を、直前期末の発行済株式数で割って算出した金額のことです。

こちらを、国税庁のホームページの簿価純資産価額と比較します。

会社区分について

評価対象となる非上場企業の従業員数や総資産価額(帳簿価額)、直近1年間の取引金額などから、「大会社」「中会社」「小会社」のどれに該当するかを判定します。

ちなみに、中会社はさらに「中会社の大」「中会社の中」「中会社の小」の3つに分かれます。

類似業種比準価額の計算方法

それではここで、類似業種比準価額の計算方法について解説します。類似業種批准価額は、以下の手順で金額を算出します。

- 類似業種の値を求める

- 自社の値を求める

- 数値を代入して類似業種比準価額を求める

①類似業種の値を求める

はじめに、国税庁ホームページの「類似業種比準価額計算上の業種目及び業種目別価格等」から、該当する類似業種に関する以下の4つの要素を確認します。

- 類似業種の株価・・・「課税時期の属する月以前3ヶ月間の類似業種の株価のうちもっとも低いもの」もしくは「類似業種の前年平均株価」または「課税時期の属する月以前2年間の平均株価」

- 配当金額・・・課税時期の属する年の類似業種の1株あたりの配当金額

- 利益金額・・・課税時期の属する年の類似業種の1株あたりの利益金額

- 簿価純資産価額・・・課税時期の属する年の類似業種の1株あたりの簿価純資産価額

②自社の値を求める

今度は、自社に関する以下の3つ値を求めます。

- 1株あたり配当金額

- 1株あたり利益金額

- 1株あたり純資産価額

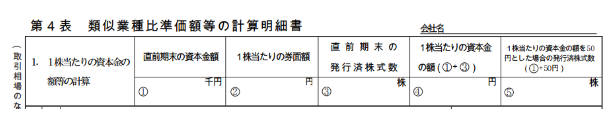

なお、これら3つの値を計算する場合の株式数は実際に発行済の株式数ではなく、上述の法人税申告書別表5(1)で確認した直前期末の資本金等の額を50円で割った株式数 としなければなりません。

③数値を代入して類似業種比準価額を求める

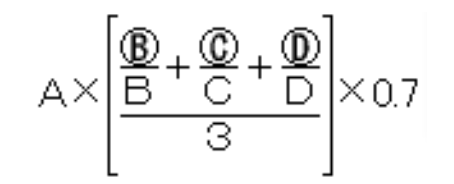

上記①②で求めた数値を以下の数式に代入し、類似業種比準価額を求めます。

引用元:国税庁ホームページ「(類似業種比準価額)」より一部抜粋

なお、上記の算の「A」、「」、「」、「」、「B」、「C」、「D」は、以下のとおりです。

「A」=類似業種の株価

「」=自社の1株当たりの配当金額

「」=自社の1株当たりの利益金額

「」=自社の1株当たりの純資産価額(帳簿価額)

「B」=類似業種の1株当たりの配当金額

「C」=類似業種の1株当たりの年利益金額

「D」=類似業種の1株当たりの純資産価額(帳簿価額によって計算した金額)

これで、類似業種比準価額を算出することができます。

評価明細書の書き方

ここまでの内容を踏まえた上で、最後に「取引相場のない株式(出資)の評価明細書」の記載方法について解説します。非上場企業の株式を相続した際には、相続税の申告書にこの明細書を添付して税務署に提出します。

ちなみにこの「取引相場のない株式(出資)の評価明細書」は第1表の1から第8表までの合計9枚で、第1表の1から順番に記載していくと、最終的に非上場株式の株価の評価が行えるように構成されています。

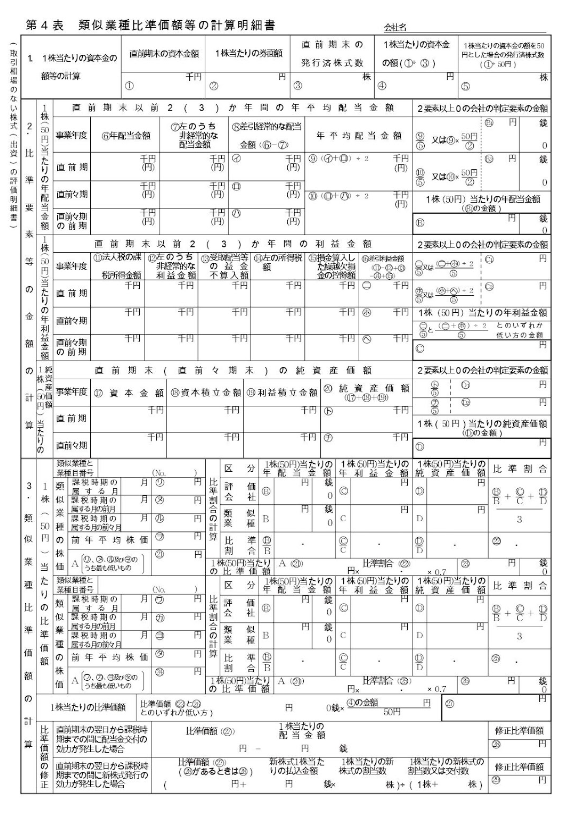

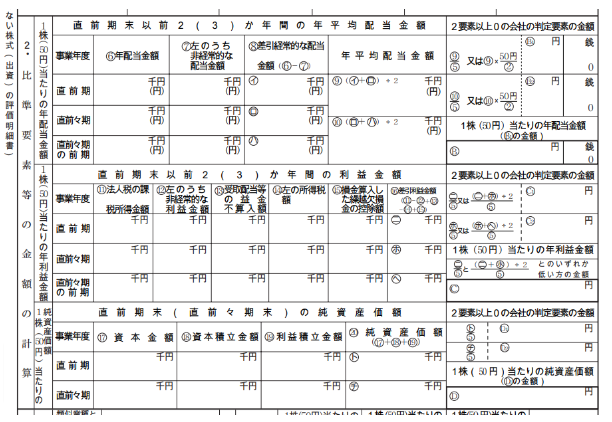

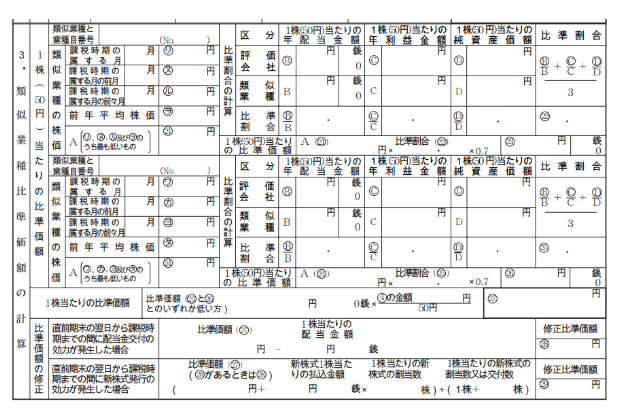

これらの評価明細書の中でも、実際に非上場株式の評価額を算定するのが以下の第4表「類似業種比準価額等の計算明細書」です。

ではこの表を見ながら、実際の記載方法を確認してみましょう。

1株当たりの資本金の額等の計算

まず、第4表上部の「1株当たりの信金の額等の計算」を埋めて行きます。

①直前期末の資本金の額、②1株当たりの券面額、③直前期末の発行済株式数の部分は、直近の決算書類などを参考に記入していきます。それをもとに、④と⑤を計算すればこの部分は完了です。

比準要素等の金額の計算

次は、第4表中段部分にある「比準要素等の金額の計算」を記入します。

「1株(50円)当たりの年配当金額」の部分には、直前期から遡り3期分の年配当金額を記入し、同じく各期の非経常的な配当金額(たとえば特別配当など)を記入します。あとは差し引きした金額を記入し、直前期と直前々期の平均、直前々期と直前々前期との平均の2つをそれぞれ算出します。最後はそれらをもとに、1株あたりの年配当金額を求めます。

次に「1株(50円)当たりの年利益金額」ですが、ここには直前期から遡り3期分の法人税の課税所得金額、非経常的な利益金額、受取配当金の益金不算入額、そしてそれに対する所得税、繰越欠損金の控除額を記入し、3期分の利益の額を算出します。そして、この利益の額より1株当たりの利益額を算出します。

最後に「1株(50円)当たりの純資産価額」の部分ですが、これまでと同様に3期分の資本金の額、資本積立金の額、利益積立金の額を記入し、それらを合計した上で、最終的に1株あたりの純資産額を算出します。

類似業種比準価額の計算

最後に、類似業種比準価額の計算です。

「類似業種と業種目番号」の欄には、上述の「類似業種比準価額計算上の業種目及び業種目別価格等」の中から、該当する類似業種とその番号を記入します。

「類似業種の株価」には、類似業種の株価を記入し、「比準割合の計算」には、評価する非上場会社と類似業種の配当金額、利益金額、簿価純資産価額をそれぞれ記入します。そしてそれぞれの要素の割合を算出し、比準割合を求めます。

「比準価額の修正」には、配当金の支払いや株式の割当があった場合の修正を行い、最終的な1株当たりの比準価額を算定します。

まとめ

非上場株式には取引相場が存在しないため、相続財産に含まれる場合は株式の評価をしなければなりません。本記事では、類似業種比準価額方式の基本的な内容から評価明細書の書き方までを解説しましたが、実はこれもまだほんの入り口に過ぎません。

冒頭で述べたように株式の評価にはさまざまな方法があり、会社の規模によってある程度評価方法は選択できますが、どれを選択するのがベストなのかはケースバイケースです。評価方法次第で相続税額が大きく変わることもあるだけに、この選択は非常に重要です。

マルイシ税理士法人では、こうした相続税に関する業務を専門的に行っており、経験も豊富です。非上場株式の相続について疑問のある方や心配な方は、どうぞお気軽にお問い合わせください。