不動産所得の確定申告は必要?必要になる基準や税金の計算方法を解説

税理士の見解

「不動産所得の確定申告のポイント」

- 青色申告の特典を受けることで所得税を抑えることができる

- 青色申告を行うためには事前に申請書を期限内に提出する必要がある

目次

みなさん、こんにちは。

マルイシ税理士法人の税理士の鈴木雅人です。

個人の不動産オーナーのみなさんは、不動産の家賃収入について「確定申告は必要なのか」、「確定申告はどのようにしたら良いのか」と考えているのではないでしょうか。

今回は、不動産の家賃収入など不動産所得の確定申告について解説します。

「不動産と相続」を専門とする税理士として、所得税の確定申告について「不動産オーナーのみなさんを対象に絞って」分かりやすく解説していきます。

不動産所得とは?

不動産所得とは、所得税を計算するための所得区分のひとつです。

不動産事業で得た収入から必要経費を引いて計算します。

不動産収入と不動産所得の違い

不動産収入

「不動産収入」とは、家賃収入など主に不動産を運用して得た収入の総額です。

不動産所得

これに対し、「不動産所得」とは「不動産収入」から「経費」を差し引いた残額になります。

| 不動産所得の収入 | 不動産所得の経費 |

|---|---|

など |

など |

その年の不動産収入は1,200万円、不動産所得は720万円(1,200万円−40万円×12か月)になります。

不動産所得の確定申告は必要?

確定申告とは、1年間の収入と所得、所得の合計額から所得控除を差し引いた課税所得金額、それに対する所得税額をそれぞれ計算し、税務署に自ら申告する手続きのことです。

不動産収入や不動産所得も、確定申告をしなければならない収入や所得にあたります。

不動産所得が20万円以下であれば確定申告は不要

会社員や公務員、パートやアルバイトなどの人で、不動産所得が20万円以下であれば、確定申告をしなくてよい場合があります。

勤め先の年末調整を受けた給与所得者には、給与所得と退職所得以外の合計額が年間で20万円以下であれば、その年の確定申告を不要とする制度があるからです。

公的年金等の受給者にも似たルールがあります。

ただし、不動産所得が20万円以下である給与所得者や年金受給者でも、確定申告をしなければならないケースがあります。

不動産所得が20万円以下でも確定申告が必要になるケース

不動産所得の金額が20万円以下である給与所得者や年金受給者でも、給与の総支給額が年2,000万円を超える人や公的年金等の総支給額が年400万円を超える人は確定申告が必要になります。

また、下記にあてはまる場合も確定申告が必要になる可能性があります。

- 給与所得、退職所得、不動産所得のほかにも所得がある人(例:一時所得、雑所得など)

- 本業とアルバイトのように、2か所以上から給与をもらっている人

- 同族会社の経営者・親族のうち、同族会社から給与のほかに賃貸料や利子などをもらっている人

確定申告の要否判断に迷ったときは、必ず税理士等にご相談ください。

不動産所得の確定申告の際により多くの特例が認められる基準

下記のいずれかにあてはまれば、原則「事業的規模」として扱われ、税制上の優遇があります。諸々の特例を適用することで税額がおさえられます。

- 貸間、アパート等については、貸与することのできる独立した室数がおおむね10室以上であること

- 独立家屋の貸付けについては、おおむね5棟以上であること

不動産所得の計算方法

不動産所得の損益通算

必要経費が多く、赤字になった場合にはその赤字のうち一定金額は「損益通算」として、給与所得などの黒字と通算できます。

例えば、不動産所得の赤字の金額が100万円、給与所得の金額が300万円ならば、その人の1年間の所得は200万円として所得税の計算がなされます。

基本的に、給与所得からは所得税が源泉徴収がされ、年末調整もされており、確定申告の義務がないことから、確定申告をしない方もいると思います。

しかし、このように不動産所得が赤字の場合には、確定申告をして給与所得の黒字と通算することで、還付金が受けられることもあります。

不動産所得税の計算方法

不動産所得税とは、個人の1月1日から12月31日の1年間の所得(もうけ)に対して課税される税金です。

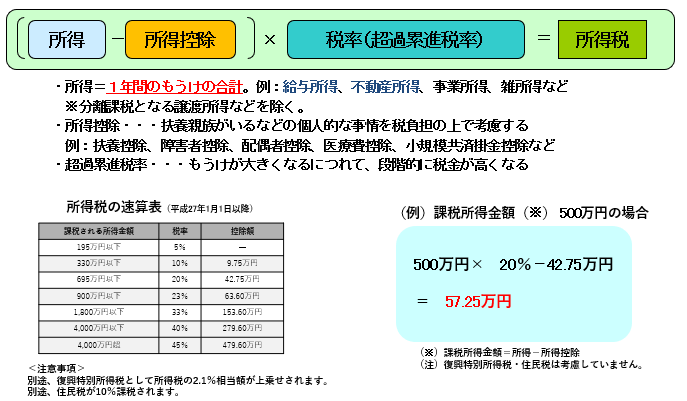

不動産所得や給与所得など稼ぎ方別に所得を計算し、そこから所得控除を控除したもの(課税所得金額)に対して税率を掛けることで所得税が計算されます。

総合課税

不動産所得に対する所得税は、給与所得など他の所得と合算して計算します。

例えば、不動産所得の金額が200万円、給与所得の金額が400万円、所得控除額が100万円であれば、課税所得金額は500万円となります。

この500万円に、最大で20%の税率で所得税が課税されます。

超過累進税率

所得税の計算は、「超過累進税率」という仕組みを採っており、所得が一定金額を超えた場合には、その超えた部分について高い税率を適用していきます。

そのため、サラリーマン大家の場合には、不動産所得と給与所得が合算され税額計算がされることから適用される税率が高くなってしまいます。

不動産所得の確定申告の手順と必要書類

不動産所得の確定申告は、確定申告書B(第一表・第二表)と、不動産所得用の青色申告決算書(白色申告の場合は不動産所得用の収支計算書)を、税務署に提出して行います。

具体的には、下記の手順で書類を作成します。

1.必要書類の準備

決算や確定申告のために必要となる書類を準備します。

確定申告に必要な書類

主なものは下記のとおりです。(人によって変わることもあります。)

- 不動産所得にかかる1年間の帳簿書類

- 不動産賃貸契約書

- 借入金の支払利息がわかる書類

- 賃金台帳

- 建物の修繕に関連する書類(工事契約書、請求書、領収書など)

- 不動産所得以外の所得に関する書類(例:給与所得者の源泉徴収票など)

- 不動産の売却に関する書類(売買契約書、取得費や譲渡費用に関する書類)

- 所得控除に関する書類(源泉徴収票に記載されていないものがあれば用意

2.青色申告決算書(収支計算書)の作成

決算を終えた帳簿や賃貸契約書などの書類をもとに、青色申告決算書(収支計算書)を作成します。

3.確定申告書Bの作成

青色申告決算書(収支計算書)の金額を「収入金額等」や「所得金額等」の「不動産」の欄にそれぞれ転記し、所得控除や所得税額などを記載して作成します。

4.税務署への提出

翌年の3月15日(土日であれば翌開庁日)までに、青色申告決算書(収支計算書)や確定申告書を税務署に提出します。

※提出方法によって添付書類が必要になることがあります。

提出方法

e-Taxによる電子申告

データで作成した確定申告書や青色申告決算書(収支計算書)を、国税庁のe-Taxという送信システムで税務署にデータのまま提出する方法です。

e-Taxで送信できるデータの形式が限定されているため、送信する確定申告書や青色申告決算書(収支計算書)は、国税庁の確定申告書等作成コーナーや、電子申告に対応している市販の会計ソフトなどで作成することになります。

初めて電子申告を行う際は、e-Tax利用開始のための手続きが必要になります。

書面による郵送・窓口提出

確定申告書や青色申告決算書(収支計算書)を書面で税務署に提出する方法です。

書類を手書きするか、データ作成した書類を印刷して行います。

郵送でも窓口に持参しても構いません。

書面による申告では、所得控除に関する書類や本人確認書類のコピーなどの添付が必要になります。

窓口提出の場合は提示でも構いませんが、添付しか認められない書類もあります。

参考:国税庁:申告書に添付・提示する書類(外部リンク)

スマホ申告は不可

不動産所得の申告は、スマホ申告ではできません。

e-Taxによる通常の電子申告か書面による申告を行う必要があります。

よくある質問

Q1:不動産所得が赤字であれば、確定申告はしなくても良いですか?

A1:不動産所得が赤字で、納税する所得税額が算出されないような場合には、確定申告の義務はありません。

しかし、不動産所得が赤字だった場合には、その赤字と給与所得などの一定の黒字を相殺する(損益通算)ため、結果として確定申告を行うこととなります。

Q2:青色申告はいつからでもできますか?

A2:青色申告を行うためには、「青色申告承認申請書」を管轄の税務署に提出する必要があります。

白色申告から青色申告へ変更する場合や、その年の1月15日までに新規開業した場合などの申請期限は、「その年3月15日まで」です。(例えば、令和5年1月10日までに新規開業した場合には、令和5年3月15日が提出期限となります。)

また、その年の1月16日以後に開業した場合には、業務開始から2ヶ月以内に提出する必要があります。

Q3:青色申告特別控除は赤字からさらに引くことができますか?

A3:青色申告特別控除は、不動産所得の黒字が限度となります。

例えば、家賃収入が105万円で、必要経費が100万円の場合には、青色申告特別控除額は、5万円(=105万円-100万円)までしか引くことができません。

もし、家賃収入が105万円で、必要経費が110万円なのであれば、不動産所得は赤字5万円(=105万円-110万円)となり、青色申告特別控除額を不動産所得から引くことはできません。他に事業所得や山林所得の黒字がなければ、10万円や65万円などの青色申告特別控除額はその年で打ち切りになり、繰り越すことなどもできません。

まとめ

不動産所得の確定申告について、不動産所得の計算方法、不動産所得の確定申告方法について解説しました。

不動産所得の確定申告をしなかったり、不動産収入に計上すべき金額に漏れがあったり、経費を過大に計上したりすると、加算税や延滞税がかかる可能性があります。

これらの税金は、不足している納税額の上乗せとして発生するペナルティですので、結果的に通常よりも多くの税額を負担することになってしまいます。

不動産の確定申告は、不動産税理士にご相談ください。