代償分割とは?遺産分割の方法や相続税の計算方法もわかりやすく解説

相続財産の中には、現預金や有価証券のように分けやすいものもありますが、土地や建物などの不動産のように分けにくいものもあります。 たとえば相続財産の大部分を不動産のように分割しづらいものが占めている場合、1人の相続人が単独で不動産を相続すると、相続人の間に著しく不均衡が生じてしまいます。 そこで、相続における相続財産の不均衡を調整するために設けられているのが「代償分割(だいしょうぶんかつ)」です。

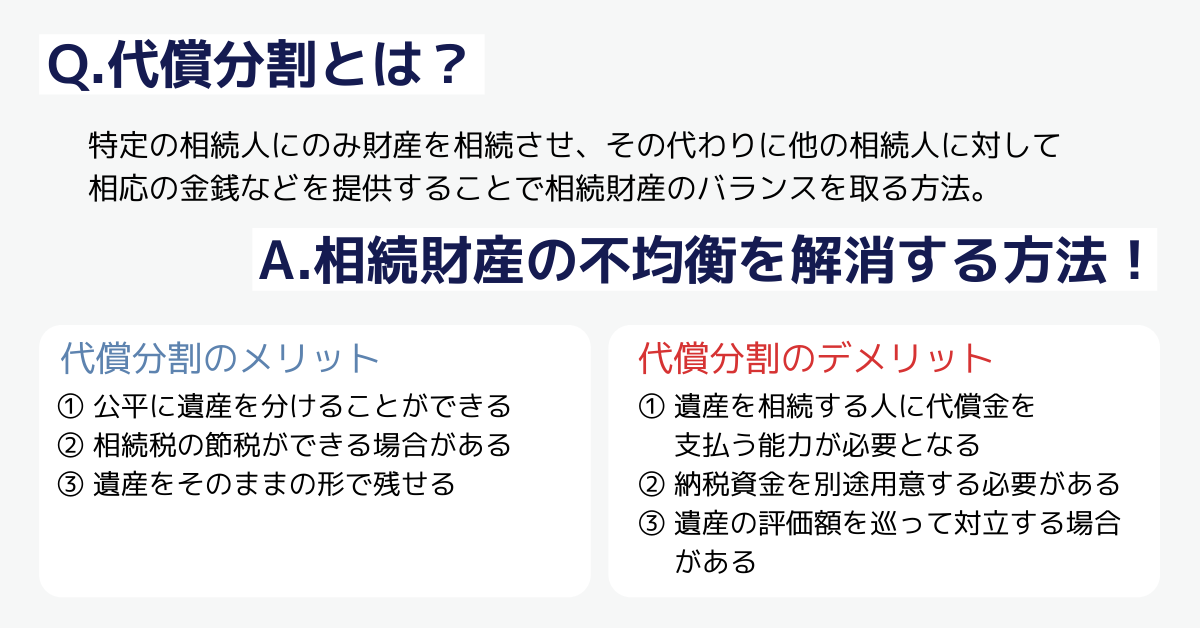

代償分割とは?

代償分割は、特定の相続人にのみ財産を相続させ、その代わりに他の相続人に対して相応の金銭などを提供することで相続財産のバランスを取る方法です。この方法であれば財産を均等に分けることが出来る反面、財産を相続する相続人に他の相続人に支払うための金銭などがなければ、この方法を用いることはできません。

賃貸アパートの土地や建物は共有で相続することは望ましくありませんし、売却して現金化することを急げば、買い叩かれて安値で売却させられてしまうかもしれません。

しかし、このまま相続人の1人が単独でアパートを相続することになってしまうと、もう一方の相続人は財産をまったく相続できなくなってしまいます。

そこで、アパートを相続した相続人が、何も相続できなかった相続人に対して現金(代償金)を支払い、相続財産の不均衡を解消するわけです。これを代償分割といいます。

関連記事:遺産分割とは?相続との違いや遺産分割方法について解説

代償分割以外の分割方法

代償分割以外にも下記3つの方法で遺産分割を行うことが可能です。

現物分割

最も一般的な遺産の分割方法で、相続人がそれぞれの財産をそれぞれに分けていきます。

たとえば、長男は「自宅と土地」、長女は「有価証券」、次男は「現金」のように分けていきます。分割自体は単純ですから簡単に済みますが、この方法では相続財産を均等に分けることが大変難しく、場合によっては相続人同士が対立してしまうというデメリットがあります。

換価分割

換価分割とは、遺産をすべて現金に換金し、それを相続人同士で分ける方法のことをいいます。この方法であれば均等に分けることはできますが、不動産を残したい場合や時間をかけて売却したい場合には、この方法を用いることができません。

関連記事:換価分割とは?メリットやデメリット・遺産分割協議書への記載方法を解説

共有分割

共有分割とは、複数の相続人が1つの相続財産を共有する形で遺産をわける方法です。

代償分割のメリット・デメリット

代償分割に限らず、遺産を分割する際には、メリット・デメリットがあります。

それぞれをしっかりと確認した上でその分割方法にするか考えてみると良いかもしれません。

代償分割のメリット

- 公平に遺産を分けることができる

- 相続税の節税ができる場合がある

- 遺産をそのままの形で残すことができる

メリット①:公平に遺産を分けることができる

代償分割であれば、公平に遺産を分けることができます。公平に遺産を分けることができれば、相続で争いが起きることもなく、相続後も相続人同士仲良く付き合っていくことができます。

メリット②:相続税の節税ができる場合がある

相続財産に自宅の土地が含まれている場合、代償分割によって節税できる場合があります。

被相続人の自宅の土地を相続人の1人が相続することによって「小規模宅地等の特例

(特定居住用宅地等)」の要件を満たす場合には、その土地の相続税評価額を最大で8割も減らすことができます。

しかし、この土地自体を相続人同士で分けてしまうと、土地のうち、小規模宅地等の特例を満たす相続人が取得した部分のみが8割減となり、他の相続人が相続した部分は評価減を受けることができなくなってしまいます。

そこで、小規模宅地等の特例の要件を満たす相続人に自宅の土地を相続させることにより、土地すべての相続税評価額を8割減らし、相続財産の不均衡については代償金でバランスを取って、相続税の節税と財産の公平な分割を可能することができます。

※限度面積の要件を満たすことを前提としています。

メリット③:遺産をそのままの形で残せる

代償分割により相続財産を分割すると、先祖代々受け継いできた土地や建物などを売却することなくそのままの形で受け継ぐことができます。もちろん代償金を支払うことにより遺産分割の不均衡は解消されるため、トラブルが起こることはありません。

代償分割のデメリット

- 遺産を相続する人に代償金を支払う能力が必要となる

- 納税資金を別途用意する必要がある

- 遺産の評価額を巡って対立する場合がある

デメリット①:遺産を相続する人に代償金を支払う能力が必要となる

遺産を相続した人は、相続しなかった他の相続人に対して代償金を支払わなければなりません。

たとえば2人の相続人が1億円の土地を相続する場合、どちらか一方が土地をすべて相続すると、(均等に分ける場合)その相続人はもう一方の相続人に対して支払うための5千万円もの現金を用意しなければなりません。

この土地が収益物件であれば長期的に見てペイすることも考えられますが、単に自宅の土地であれば、5千万円がキャッシュアウトするだけで終わってしまいます。

デメリット②:納税資金を別途用意する必要がある

代償金を受け取った相続人は、代償金の一部を納税資金に充てればよいですが、財産を相続した相続人は、代償金を支払ったうえに納税資金まで用意しなければなりません。

そのため、財産の相続と引き換えに莫大な資金が流出してしまう危険があります。

デメリット③:遺産の評価額を巡って対立する場合がある

相続税を納税する場合、財産評価基本通達に基づいて不動産などの相続税評価額を算出します。

しかし、不動産の評価方法はそれ以外にも実際に売買する場合の時価や不動産収入などの期待収益を考慮に入れて計算する方法などがあります。

代償金の計算上、どの評価方法を採用するのかで代償金の金額も変わるため、評価方法を巡り対立する可能性があります。

代償分割と贈与税・所得税の関係

通常、贈与税や所得税はかからないのですが、注意しておかないと贈与税や譲渡所得税を払わなくてはならないケースがあります。そういったケースもあることを理解した上で代償分割を行えるよう、いくつかポイントをまとめました。

遺産分割協議書に代償分割であることを明記しなければならない

遺産分割協議書に代償分割の記載をせずに代償金を支払ってしまうと、単なる贈与みなされ贈与税が課税されてしまう恐れがあります。

そのため、遺産分割協議書に代償分割であることを明記し、渡したお金が代償金であることを明確にしておかなければなりません。

代償分の支払いが金銭以外の場合には譲渡所得税等がかかる可能性がある

ちなみに代償分割で支払う代償金は、必ずしも現金でなければならないわけではありません。当事者同士の合意があれば、他の資産(不動産など)でも構いません。

しかし、代償分の支払いを金銭以外の不動産などで支払うと、支払った側に譲渡所得税・住民税が課税される可能性があります。

そのため、代償分を金銭の代わりに不動産などで支払うのは、可能ではありますが、あまりおすすめしません。

代償分割を現金以外で行った場合のケーススタディ

たとえば、事業用で現在使用している土地をどうしても相続したい長男が、その土地を相続する代わりに、他に長男が所有する駐車場の土地(取得費5,000万円、時価7,000万円)を代償分として次男に支払った場合を考えてみましょう。

長男は、代償分としてお金の代わりに自宅を渡しただけですから、何の問題もないように思えますが、残念ながら代償分割による資産の移転については、時価で当該不動産を譲渡したものとみなされます(所得税基本通達33-1の5)。

ですからこの場合、土地を相続した長男は相続税とは別に、5,000万円で取得した駐車場を7,000万円で次男に売却したとみなされ、2,000万円(7,000万円-5,000万円)に対する譲渡所得税・住民税が課税されてしまいます。

ちなみに代償分割で長男の駐車場を取得した次男は、時価で長男の駐車場を取得したとみなされます。また、この取得には不動産取得税や登録免許税などが課税されます。

代償分割時にかかる相続税の計算方法

それでは、最後に代償分割を行った場合の相続税の計算方法について、パターンごとに見てみましょう。

パターン①:相続税評価額をもとに代償金を計算した場合

相続税評価額1億2千万円、代償分割時の時価が1億5千万円の土地を長男が相続し、長女に代償金として6千万円を支払った場合です。

この場合のそれぞれの課税価格は、以下のように算出します。

長男・・・相続税評価額1億2千万円-代償金6千万円=課税価格6千万円

長女・・・相続税評価額0円+代償金6千万円=課税価格6千万円

パターン②:時価をもとに計算した場合

相続税評価額ではなく時価をもとに代償金を計算した場合、課税価格は以下の式に従って算出します。

代償金を支払った相続人の課税価格=相続税評価額-{代償金×(相続税評価額÷時価)}

代償金を受け取った相続人の課税価格=代償金×(相続税評価額÷時価)

したがって、相続税評価額1億2千万円、代償分割時の時価が1億5千万円の土地を長男が相続し、長女に対して時価を基準に代償金として6千万円を支払った場合、それぞれの課税価格は以下のようになります。

長男・・・相続税評価額1億2千万円-{代償金6千万円×(相続税評価額1億2千万円÷時価1億5千万円}=課税価格7,200万円

長女・・・相続税評価額0円+代償金6千万円×(相続税評価額1億2千万円÷時価1億5千万円)=課税価格4,800万円

パターン①と同じように長男から長女へ6千万円の代償金が支払われていますが、相続税評価額ではなく時価をもとに代償金が算出されているため、最終的な相続人個々の課税価格はパターン①とは異なります。

パターン③:相続財産より多額の代償金を支払った場合

相続人の一方だけが生前贈与を受けていた場合や生命保険の受取人となっていた場合、もう一方の相続人に対して相続財産よりも多額の代償金が他方の相続人に支払われることがあります。

たとえば、相続税評価額1億2千万円、代償分割時の時価が1億5千万円の土地を長男が相続し、長女に代償金として1億5千万円を支払った場合、課税価格は以下のようになります。

長男・・・相続税評価額1億2千万円-代償金1億5千万円=課税価格0円

長女・・・相続税評価額0円+代償金1億5千万円=課税価格1億2千万円(ただし、別途3千万円の贈与を長男から受けたものとみなされます)

ちなみに、相続財産を超える金額の代償金の支払いを遺産分割協議書に記載したとしても、贈与の認定を受けます(平成11年2月25日東京地方裁判所判決)。

まとめ

1分でわかる代償分割まとめ

相続にまつわる揉め事は、ほとんどの場合その分割方法を巡る対立から起こります。そして分割方法を巡る対立が起こる原因の大部分は、相続財産を相続人同士で平等に分けることができないためです。

相続財産が現金や預金だけであれば均等に分けることもできますが、不動産のように分けづらいものが含まれている場合には、難しくなってしまいます。そのために起きる対立を防ぐ方法として、代償分割を活用した遺産分割はとても優れています。

しかし、代償分割も決して万能ではありません。そもそも、遺産を相続した相続人が他の相続人に支払うための現金を持っていなければ、代償分割をすることができません。

おまけに不動産には時価があり、これは相続税評価額とは異なります。さらにその不動産が収益を生んでいる収益物件であれば、単なる相続税評価額や時価以上の価値があってしかるべきです。こうなると、代償分割の基となる評価額を簡単に決めることができず、一歩間違うとあっという間に相続人同士の争いが起こってしまいます。

また、遺産の分割方法や代償金の支払い方次第では、相続人によっては、相続税が増える場合がありますし、譲渡所得税などの相続税以外の税金を支払うことになってしまう可能性もあります。

こういったリスクを避けるため、遺産相続で代償分割をお考えの方は、弁護士や税理士などの専門家にできるだけ早く相談し、どのような分割方法や支払方法が良いのかアドバイスを受けながら進めていくのが良いでしょう。