兄弟のみで遺産相続をする際の相続分・遺留分や注意点・よくあるトラブル事例を解説

令和2年8月に内閣府が発表した「少子化社会対策白書」によると、50歳の未婚割合が1970年は男性1.7%女性3.3%であったのに対し、2015年には男性23.4%女性14.1%まで上昇しており、2040年には男性29.5%女性18.7%にまで上昇すると予想されています。

未婚率の上昇により子供を持たない人が増えると、その人が亡くなった場合はまず両親や祖父母が相続人となります。

しかし、両親や祖父母は既に亡くなってしまっていることが多いため、その場合兄弟が相続人となります。

これまでは兄弟が相続人となるケースはあまり多くなかったのですが、今後未婚率が増えれば、それもめずらしいことではなくなります。

法定相続人が兄弟になるのはどんな場合?

それではまず、兄弟が法定相続人になるのはどのような場合なのかを確認しておきましょう。

兄弟が法定相続人なる場合

法定相続人には優先順位があります。まず、配偶者は必ず相続人となりますが、それ以外に誰が法定相続人となるのかについては優先順位(これを「相続順位」といいます)があり、第一順位から第三順位までが以下のように定められています。

- 第一順位:子供

- 第二順位:両親

- 第三順位:兄弟

たとえば、亡くなった被相続人に配偶者も子供も両親も兄弟もいる場合の法定相続人は、配偶者と第一順位の子供になります。

関連記事:遺産相続の相続順位とは?法定相続分と法定相続人が持つ権利について解説

死亡した相続人に代わる場合は代襲相続

第一順位と第二順位の法定相続人については、相続時に亡くなっていた場合、子供の場合は下へ(つまり、孫やひ孫へ)と相続人は繰り下がり(これを「代襲相続」といいます)、両親であれば上へ(つまり、祖父母や曾祖父母へ)とどこまでも繰り上がっていきます。

しかし、第三順位の兄弟に関してだけは、代襲相続は1代限りしか認められていません。

法定相続人が兄弟になる場合の具体例

それではどのような場合に兄弟が法定相続人となるのかを確認しておきましょう。

兄弟が法定相続人となるためには、第一順位及び第二順位の法定相続人(代襲相続人も含む)が存在しないことが条件となります。つまり、両親、祖父母、曾祖父母など被相続人の直系尊属がすでに亡くなっており、子供や孫などの直系卑属がいない(そもそも存在しない)ことが必須条件となります。

具体的には、兄弟が法定相続人となる場合は以下の2パターンだけです。

- 配偶者はいるが、直系尊属・卑属ともにいない場合

- 配偶者、直系尊属・卑属ともにいない場合

ちなみに、配偶者が法定相続人となるためには被相続人が亡くなった時に婚姻関係がなければなりません。ですから、既に離婚している場合や内縁の妻などの場合は、法定相続人としての配偶者とは認められません。

法定相続人が兄弟になる場合の相続分

民法では、法定相続人の相続分が定められています。法定相続人が兄弟になる場合、その相続分はどのように定められているのかを見てみましょう。

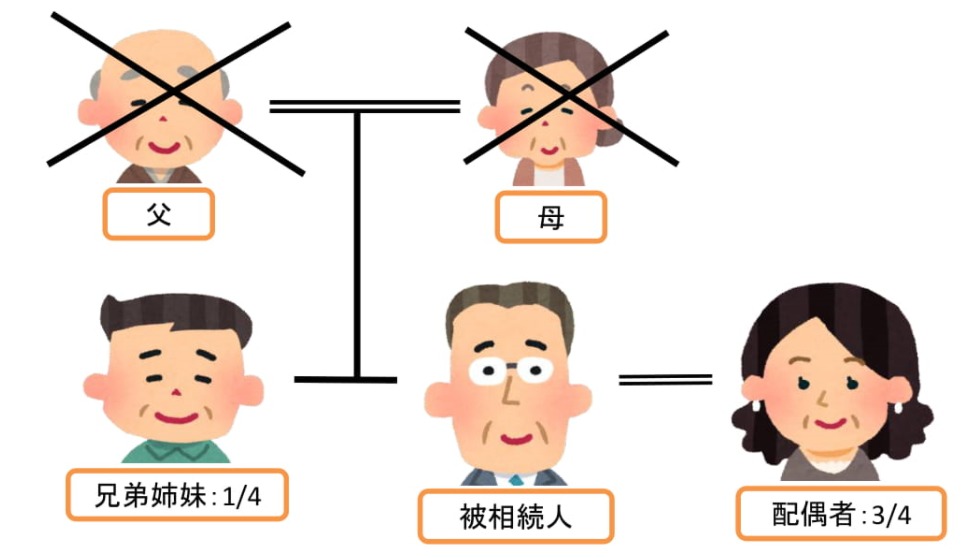

配偶者と兄弟が法定相続人の場合

配偶者と兄弟が法定相続人となる場合、その相続分は以下のように定められています。

- 配偶者・・・3/4

- 兄弟姉妹・・・1/4

たとえば遺産の総額が1億円で、相続人が配偶者、兄の合計2名の場合、それぞれの相続分は以下のようになります。

- 配偶者・・・1億円×3/4=7,500万円

- 兄・・・1億円×1/4=2,500万円

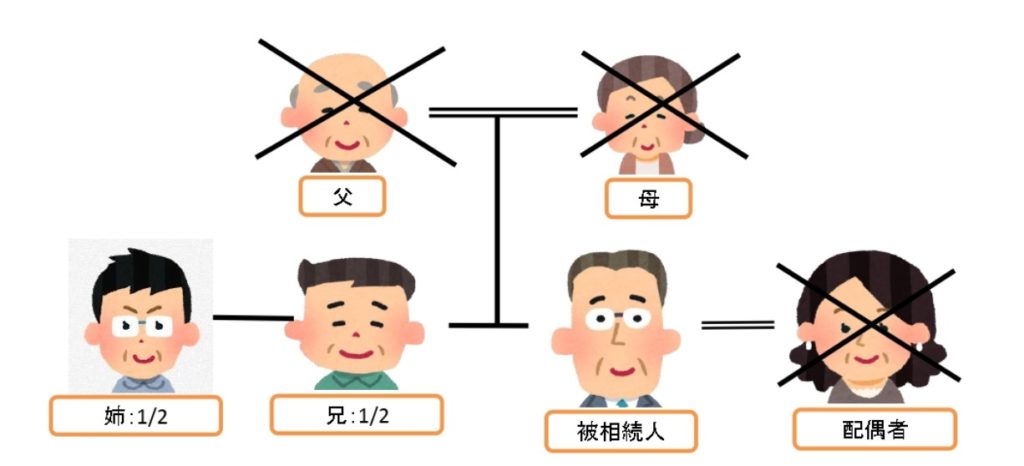

兄弟のみが法定相続人の場合

兄弟のみが法定相続人の場合、すべての財産は兄弟によって相続されます。

また兄弟姉妹が複数いる場合は、人数に応じて均等に財産を分割します。たとえば遺産の総額が1億円で、相続人が姉、兄の合計2名の場合、それぞれの相続分は以下のようになります。

- 姉・・・1億円×1/2=5,000万円

- 兄・・・1億円×1/2=5,000万円

法定相続人が兄弟になる場合の遺留分

遺留分とは、亡くなった被相続人と一定の範囲内にある近しい関係の法定相続人に認められている最低限保証された遺産の取得分のことをいいます。

被相続人が遺言書を書き残した場合は、財産の相続方法は遺言書の指示に従わなければなりません。しかし、あまりにも偏った財産の相続方法が指示してあった場合、遺言書の指示通り財産を相続させてしまっては生前被相続人を支えてきた近親者の苦労に報いることが出来ないだけでなく、配偶者などの老後の生活が不安定なものになってしまいます。

そこで、遺留分という制度を設けられ、一定の法定相続人に関してはその権利を請求することが出来るように定められています。

配偶者と兄弟が法定相続人の場合の兄弟の遺留分

遺留分は、配偶者および第一順位、第二順位の相続人にのみ認められています。したがって第三順位の法定相続人である兄弟には遺留分は認められていません。

そのため、配偶者と兄弟が法定相続人の場合、配偶者の遺留分は認められていますが兄弟の遺留分は認められていません。

兄弟のみが法定相続人の場合の兄弟の遺留分

上で述べたように、兄弟は相続順位が第三順位のため遺留分が認められていません。したがって、亡くなった被相続人が遺言で「兄弟以外の者に全財産を相続する」「全財産を寄付する」と書き残した場合は、遺留分を請求することができません。

兄弟間のよくある相続トラブル

兄弟同士が相続人になると、トラブルが起こる場合があります。それまで仲の良かった兄弟同士が相続でもめて裁判を起こすケースは、決してめずらしい事ではありません。特に血縁関係者同士のもめ事は他人同士のもめ事と違い金銭だけの問題で済まない場合が多く、感情的がしこりが一度残ると、生涯消えない傷となってしまうことがあります。

そのような事態にならないように、どういったトラブルが起きやすいのかをまず知っておきましょう。

よくあるトラブル① 遺産を公平に分割できない

たとえば相続人が兄弟2人の場合で、長男は生前より亡くなった被相続人の家に同居しており、次男は別の所に住んでいるとします。この場合の相続において、遺産の大半が土地や家であれば、長男と次男で公平に分けることはできません。

長男は自分が住んでいる家ですから、当然相続したいですし、もちろん売ることもできません。しかし、そのまま長男が土地と建物を相続してしまうと、次男の相続分はほとんどなくなってしまいます。

このようなケースでは、兄弟間の相続トラブルが頻発します。

遺産には、現金預金のように簡単に相続人同士で分けることができるものから、土地や建物のように分けることができないものまであります。仮に遺産の大半が土地や建物の場合は、このようなトラブルが起こる可能性があります。

話し合いがまとまらない

相続人同士で遺産分割協議を行ってもなかなか話がまとまらないことがありますが、相続人以外の人間(たとえば長男の嫁など)が口を出し始めると、話はさらにややこしくなってしまいます。

また、非嫡出子(いわゆる「隠し子」)のような思いもよらない相続人が登場すると、本人同士の話し合いどころではなくなり、当事者間での解決が非常に難しくなってしまいます。

トラブルを避けるために正式な遺書を作成しよう

ここでご紹介したようなトラブルを避けるためには、法的に効力のある正式な遺書を作成し、相続人同士がどのように財産を分けるかを指示しておくのが良いでしょう。

兄弟には遺留分が認められていないため、遺言書に法的問題がなければ、被相続人の意志通りに財産を分けることができます。従って、相続人同士がトラブルを起こすことがなくなります。

法定相続人が兄弟の場合の注意点

最後に、法定相続人が兄弟である場合ならではの注意点を2点ほどご紹介します。

注意点① 相続税額が2割加算される

配偶者、親、子供以外が相続人となる場合、相続税は2割増しとなります。ですから兄弟が法定相続人として財産を相続する場合は、納税額は通常の2割増しとなります。

注意点② 代襲相続が1代のみ適用

被相続人の直系卑属や直系尊属が相続人となる場合、たとえ亡くなっていても何代でも下(もしくは上)へ代襲相続が続きます。たとえば直系卑属である子供が相続人の場合、相続時に亡くなっていれば子供の子供(=孫)が代襲相続人として財産を相続します。万が一子供の子供が亡くなっている場合は、さらに下のひ孫が相続することになります。

これは直系尊属である両親が相続人の場合も同様ですが、傍系血族である兄弟が相続人の場合、代襲相続は1代限りと定められています。

ですから、兄弟が相続人である場合、相続時に亡くなっていれば兄弟の子供(甥や姪)が代襲相続人として相続することになりますが、甥や姪まで亡くなっている場合は、そのさらに下へ相続権が下がることはありません。

まとめ

これまでは兄弟が相続人になることはあまりありませんでしたが、非婚化・晩婚化により配偶者や子供を持たない人が年々増えているため、今後は兄弟が相続人になることも決してめずらしいことではなくなります。

兄弟が相続人になる場合は、配偶者や子供や両親が相続人になる場合とは多くの点でことなるため、申告や納税には十分に気を付けなければなりません。

もし兄弟の相続でご心配な方は、相続に詳しい税理士や弁護士などに早い段階から相談しておくのが良いでしょう。