家族信託とは?かかる費用や税金・契約手続きまでの流れを解説

家族信託をこれから検討している人向けの内容です。この記事の前半では家族信託の基本情報、後半では家族信託を始めるまでの流れと費用などをくわしく解説します。本稿を最後までお読みいただければ、家族会議から契約書作成までの流れをリアルにイメージできるはずです。

家族信託とは?

はじめに家族信託の基本情報を確認しましょう。

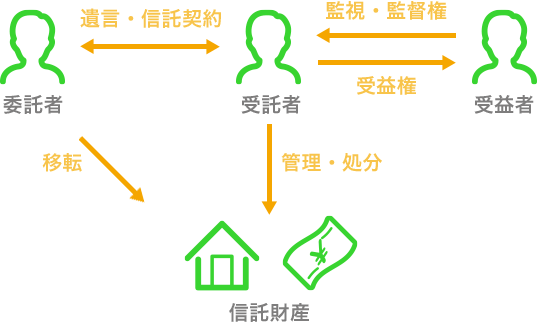

家族信託とは、家族を信頼して財産管理を託す仕組みのことです。これは委託者・受託者・受益者の3つの立場で成り立ちます。信託財産の代表的なものは、現金、株式、不動産などです。

家族信託

家族信託とは、家族を信頼して財産管理を託す仕組みのことです。わかりやすい例で言うと、高齢者の親が子に財産管理を託すのは家族信託の典型です。

家族信託を使うことで、本人(委託者・受益者)に代わって財産管理を託された人(受託者)が財産の管理や運用、さらには処分などを行えます。

(引用〈画像〉:家族信託とは? – 一般社団法人 家族信託普及協会)

もし、このような財産管理を第三者にお願いしたら、かなりの報酬が必要でしょう。しかし、家族が担当することで費用をかけずに安心して財産管理を行えます。

家族信託の仕組み

家族信託を理解するうえで大事なことは、家族信託には「委託者」「受託者」「受益者」という3つの立場を理解することです。このキーワードの意味をしっかり覚えておくと、家族信託の内容を理解しやすくなります。

| 名称 | 一例 | 内容 |

|---|---|---|

| 委託者 | 高齢者の親 | 財産を預ける人 |

| 受託者 | 子 | 財産を預かって管理する人 |

| 受益者 | 高齢者の親 | 信託財産から経済的利益を受ける人 |

もし、本稿を読んでいて3つのキーワードの意味で引っかかってしまった場合は、ここに戻っていただき、意味を再確認していただくとスムーズです。

信託行為(信託の設定方法)については次の3つの方法があります。一般的なのは1の契約(信託契約)です。

- 契約

- 遺言

- 信託宣言

信託される代表的な財産としては、現金、有価証券、株式、不動産などが多いです。

家族信託にかかる費用

家族信託にかかる主な費用を見ていきます。

一口に「家族信託にかかる費用」といっても、主に次の2つの費用が発生します。

- 家族会議〜信託契約書の作成

- 信託財産(不動産)の登記

これらを合算したトータルの費用は50〜100万円程度が一般的です(信託財産に不動産が含まれる場合)。

家族会議から信託契約書の作成までにかかる費用

このフェーズでかかる家族信託の主な費用は、専門家へ支払う「コンサルティング報酬」と「公正証書作成の代行手数料」、「公証役場に直接支払う手数料」などです。このうち、専門家のコンサルティング報酬の中身は、「家族信託の設計」「信託契約書の文書作成」などがあります。なお、どれくらいの報酬が発生するかについては事務所や業務の範囲によって違います。

信託財産(不動産)の登記にかかる費用

信託財産に不動産が含まれる場合は、信託財産とすることを登記簿に反映しなくてはなりません。これを行うための費用として、登録免許税、司法書士への報酬などが必要です。

家族信託にかかる主な費用をひとまとめにすると、下記のようになります(信託契約書を公正証書にした場合)。

| 内容 | 目安 |

|---|---|

| 専門家へのコンサルティング報酬 | 30万円~ |

| 専門家への公正証書作成の代行費用 | 10~15万円 |

| 公証役場へ支払う手数料 | 3~10万円程度 |

| 不動産の登記代行費用 | 8~12万円程度 |

| 不動産の登記代行費用 | 8~12万円程度 |

| 登録免許税 | 固定資産評価額の0.3~0.4% |

上記を合算したトータルの費用は50〜100万円程度が一般的です。

※信託財産に不動産が含まれない場合、上記金額から数十万円程度減ります。

※信託財産の額が大きい場合、上記金額は目安になりません。

家族信託でかかる税金

家族信託に関わる税金は贈与税、所得税、固定資産税、相続税です。これらの税金が「課税されるか」「誰に課せられるか」をまとめると以下のようになります。

| 税金の名称 | 課税されるか | 誰に課せられるか |

|---|---|---|

| 贈与税 | 課税されない | 誰にも課せられない |

| 所得税 | 課税される | 受益者 |

| 固定資産税 | 課税される | 受益者 |

| 相続税 | 課税される | 受益者の相続人 |

贈与税

通常であれば、財産の名義人が委託者(例:高齢の親)から受託者(例:子)に移れば贈与税が発生します。しかし信託財産の場合、不動産の名義人を委託者から受託者にしても贈与税が発生しません。

なぜなら、家族信託のために便宜上、名義を移しただけだからです。名義人を変えても「受益者(親)=委託者(親)」という構図は変わりません。つまり、受託者の名義になっても、受託者が信託財産から利益や恩恵を受けられるわけではないため、贈与税は発生しないというわけです。

※ただし受益者に委託者以外を設定すると、贈与税の対象になります。

所得税

信託財産から生まれる利益(所得)に対しては、所得税・住民税が課せられます。では実際に利益を受けている人は誰かといえば受益者です。受託者はあくまでも信託財産を管理している立場になります。

そのため、受益者が所得税・住民税を納めなければなりません。たとえば、不動産投資の家賃収入であれば諸経費等を差し引いた所得をもとに受益者が毎年、確定申告をする必要があります。

固定資産税

固定資産税は、その年の1月1日現在に不動産を所有している人に課せられる税金です。信託財産に不動産が含まれる場合、名義人である受託者が固定資産税を納めなければなりません。しかし、実際にはこの信託した不動産から利益や恩恵を受けられるのは受益者のため、この人が固定資産税を負担するのが一般的です。

相続税

信託財産から生まれる利益を得られる権利を受益権といいます。受益者が生前に所有している受益権は、受益者が亡くなり相続人が継承する場合、相続税の対象になります。この受益権は相続税評価が複雑になることがあるため、相続を専門分野にする税理士に評価を依頼するのがよいでしょう。

家族信託の契約手続きまでの流れ

最後に、家族信託の契約手続きの流れを見ていきます。

家族信託を始めるにあたって大事なことは、家族間で目的や信託する財産についてしっかり話し合うことです。その後、専門家の力を借りながら信託契約書をトラブルリスクのない形で作成することがポイントになります。

①家族間で「家族信託の目的」について話し合う

家族信託をはじめるためには、「家族信託の目的(大義名分)」が必要です。それぞれの家族で目的はケースバイケースですが、家族間でしっかり話し合ったうえで目的を設定することが大切です。家族信託の目的例は次の通りです。

- 将来の認知症リスクのための家族信託

- 財産の管理をしっかりするための家族信託

- 障害者の子の生活を支えるための家族信託

など

注意点としては、委託者と受託者のみで目的を決めないことです。将来の相続人となる家族と話し合ったり、ヒアリングしたりといった努力も必要でしょう。

関連記事:【不動産税理士が解説】認知症対策で家族信託を活用した実例

②家族信託で「対象にする財産」を決める

一般的な家族信託では、すべての財産を信託するわけではありません。財産のなかでも、「評価額が高いもの」「重要度の高いもの」を対象にするのが一般的です。家族信託の目的と同様、対象にする財産についても家族間で丁寧に話し合うことが不可欠です。

この段階で、家族信託をフォローする予定の専門家(弁護士、司法書士、税理士など)がいるならアドバイス(コンサルティング)をしてもらうとよいでしょう。

③話し合いで決めた内容を契約書に記述する

ここまで話し合ってきた内容をもとに、家族信託の契約書を作成します。注意点は、一般の人が自己流で信託契約書を作成しないことです。後々のトラブルに発展しかねません。

とくに、意図したことと別の解釈ができる曖昧な文章は避けるべきです。法律文書の専門家にチェックしてもらう、あるいは、法律文書の専門家に作成をお願いしましょう。

※法律文書の専門家とは、弁護士、行政書士、司法書士などです。

なお、チェックを終えた信託契約書は公正証書にしておくのが望ましいです。必ず公正証書にしなければならないわけではありませんが、たとえば委託者が認知症になった際に「信託契約書が本人の意思に沿ったものだったこと」を証明できます。

④財産の名義を委託者から受託者に移す

信託財産に名義変更が必要なものが含まれているなら、名義人を委託者(例:高齢の親)から受託者(例:子)に移す手続きが必要です。

たとえば、信託財産のなかに不動産が含まれるなら、その旨を登記簿に反映させなければならないと信託法で決まっています(信託法34条1項)。具体的には、所有権移転登記手続きが必要です。これにより、甲区所有者欄に子が受託者として記されます。つまり、受託者が対象不動産の(便宜上の)所有者になったというわけです。

⑤財産管理用の口座を開設する

信託財産のなかに現金(預金)が含まれているケースも多いと思います。こういった財産がある場合は、専用口座に移して管理していきます。

家族信託を始めるとき、終えるときは税理士に相談を

相続と不動産を得意にする税理士として補足があります。家族信託を設定するときには、信託契約書の中身や文面をどうするかに意識が行きがちです。しかし、家族信託は税金とも深く関わるため、家族会議の段階で税理士にもコンサルティングを受けるのが賢明です。

依頼する税理士がいない場合は、マルイシ税理士法人にご相談ください。家族信託の案件の取り扱い実績も豊富です。

まとめ

家族信託は、高齢化社会の日本において「資産凍結リスク」を解消する重要な仕組みです。このリスクは認知症などにより高齢の親の意思が確認できず、財産の管理や処分ができなくなるというものです。つまり、資産を持っていても本人や子が動かせなくなるという異例な状況が生まれてしまうわけです。

事前に家族信託をしておくことで「資産凍結リスク」に苦しまなくて済みます。「いつか、そのうち家族信託をしたい」と先延ばしにしてしまえばリスクが高まります。家族信託は「早すぎるくらいのタイミング」で始めるのがちょうどよいのかもしれません。