株式等保有特定会社とは?株価の判定方法・評価方法について税理士が徹底解説

目次

取引相場のない非上場株式の相続税評価額を算出する際に、「特定の評価会社」に区分される株式があります。この、特定の評価会社のひとつが、本日解説する株式等保有特定会社です。

本記事では、株式等保有特定会社とはどういったもので、相続税の節税をするためにはどうすれば良いのかなどについて、はじめての方でも分かるようにじっくりとお話ししていきます。

株式等保有特定会社とは

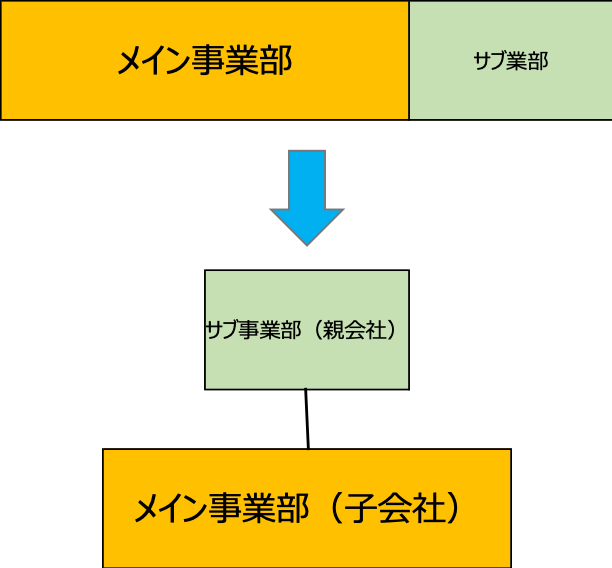

株式等保有特定会社とは、保有している総資産のうち50%以上を株式等が占めている会社のことをいいます。たとえば、他の株式会社を子会社化してホールディングス化している場合などが、この株式等保有特定会社にあたります。

持株会社化するメリットには、企業統治がしやすくなることなどが挙げられますが、もう一つ別のメリットが相続税などの節税です。

事業承継や相続、贈与において節税をするためには、株式の評価額を下げなければなりません。そのために、収益の柱となっている主力事業部を本体から切り離して子会社化すると、株式の評価額を低く抑えられる場合があります。これが、結果的に節税に繋がるわけです。

子会社化するとなぜ株価は下がる?

非上場企業の株式は、上場企業のように市場で取引されているわけでないため、時価がいくらなのかが分かりません。したがって、株式の評価額を算出しなければなりません。その際に用いられているのが、以下の方法です。

- 類似業種比準価額方式

- 純資産価額方式

これらの評価方法は、会社の規模などによってどちらを用いるのかが決められていますが、一般的に類似業種比準価額方式で算出した方が純資産価額方式で算出するよりも株価を低く抑えることができる特徴を持っています。

この特徴を上手く活用して類似業種比準価額方式で算定し、親会社の株価を下げることにより、節税につなげて行くわけです。

ただし実際には、子会社化さえすれば、節税になるわけではありません。保有している総資産のうち50%以上を株式等が占めているような株式等保有特定会社については、純資産価額方式で株価を算定しなければならないように定められているからです。

そこで次章では、株式等保有特定会社の判定方法について、具体的にもう少し掘り下げて解説していきます。

株式等保有特定会社の判定方法

上述のように、株式等保有特定会社とは、保有している総資産のうち50%以上を株式等が占めている会社のことをいいます。では、「株式等」とは具体的にどのようなものを指すのでしょうか?

株式等の範囲

株式等保有特定会社の株式等とは、以下の3つを指します。

- 株式

- 出資金

- 新株予約権付社債

株式

上場・非上場の株式はもちろんのこと、株式制のゴルフ会員権なども株式に含まれます。ただし、投資信託は株式に含まれません。

出資金

信用金庫や合同会社のように、法人に対する出資金がこの出資金に該当します。したがって法人格のない組合などへの出資はこの出資金には該当しません。

新株予約権付社債

新株予約権付社債は社債の一種であり、株式や出資金とは性質の異なるものですが、将来株式に転換する権利を有しているため、ここでは株式等に含めます。

株式等保有特定会社の判定

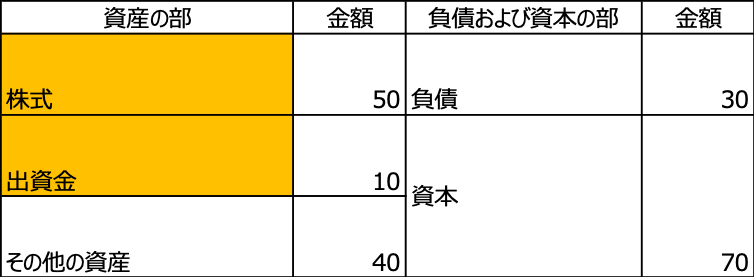

では、実際に簡単な例を用いて、株式等保有特定会社の判定をしてみましょう。

上図の場合、総資産100に対し、株式等は50+10=60になります。株式等が総資産に占める割合は、60÷100=60%≧50%となるため、この会社は株式等保有特定会社となります。

(例2)

上図の場合、総資産100に対し、株式等は20+25=45になります。株式等が総資産に占める割合は、45÷100=45%≦50%となるため、この会社は株式等保有特定会社となりません。

株式等保有特定会社の評価方法

株式等保有特定会社と判定された場合は、上述のように、原則として純資産価額方式でその株価を判定します。

ただし、会社の資産を株式等(=S2)とそれ以外の資産(=S1)とに分け、株式等に関しては純資産価額方式評価し、それ以外の資産を原則的評価で行い合算する方法(=「S1+S2方式」)を純資産価額方式に代えて選択することも認められています。

純資産価額方式とは

純資産価額方式とは、簡単に言うと、「仮に今会社を解散したら株主に1株あたりいくら戻って来るのか」で株式の価額を評価する方法のことをいいます。かなり大まかに手順を説明すると、以下のようになります。

- 資産をすべて時価に換算します

- そこから借入金をはじめとする負債を引きます

- 更に、1で時価に換算した時の含み益に対する法人税等37%を引きます

- 最後に残った金額を、発行済株式総数で割ります

- これで、1株あたりの評価額が算出できます

「S1+S2方式」とは

「S1+S2方式」とは、会社を株式等(S2)とそれ以外の部分(S1)に分解して株価の評価を行う方式です。S1の部分を一つの会社に見立ててこちらは原則的な評価方法で評価を行い、S2の部分は純資産価額方式で評価を行います。最後にS1とS2を合算し、発行済株式総数で割ると1株あたりの評価額が算出できます。

この方法で評価を行う際に、S1の部分を類似業種比準価額方式で評価することができれば、全体を純資産価額方式で評価するよりも株価を安くすることができるわけです。

株式等保有特定会社の株特外しとは?

株式等保有特定会社の株持外しとは、総資産に占める株式の保有比率を落とし、株式等保有特定会社から外すことをいいます。事業承継の際などに資産管理会社へ自社株を移転することがありますが、自社株の評価額によっては、株式等が総資産の50%以上になってしまうことがあります。

こうなると、上述のように純資産価額方式で評価しなければならないため、資産管理会社の株価は高くなってしまいます。そこで、資産の構成比率などを変更して、株式等保有特定会社でないようにするわけです。

株式等保有特定会社と判定されない方法は?

株式等保有特定会社と判定されないためには、総資産に占める株式等の比率を50%未満に下げなければなりません。そこで、株式等以外の資産を増やすなどして比率を下げていきます。

一般的には、以下のような方法がとられています。

- 収益性の高い不動産を購入する

- 株式等を一部売却し、その代金で保険や投資信託のような他の資産を購入する

- 株式等保有特定会社が事業を行い、事業用資産を購入する

上記の方法を使えば簡単に株特外しができそうに思えますが、実際にはそういう訳に行きません。なぜなら、財産評価基本通達189には、「課税時期前において合理的な理由もなく評価会社の資産構成に変動があり、その変動が株式等保有特定会社と判定されることを免れるためのものと認められるときは、その変動はなかったものとする。」書かれているからです。

何をもって「合理的な理由もなく」に該当するかの判断は極めて難しく、一律に述べることはできません。そのため、株式等保有特定会社と判定されない方法を具体的に知りたい方は、相続業務に精通している税理士などにお問い合わせください。

まとめ

資産管理会社や持株会社などを株式等保有特定会社と判定されてしまうと、株価が高くなるため、相続税や贈与税が高額になってしまいます。そのためには、合理的な理由で株特外しを行う必要があります。

しかし、この方法は極めて専門的である上に、時間もある程度以上必要です。ですから、株式等保有特定会社について興味や心配事がおありの方は、できるだけ早い段階から相続業務に精通している税理士などの専門家に相談されることをお勧めします。