不動産投資の利回りとは?3種の利回りと計算方法・注意すべきポイント

不動産投資で「利回りの高い物件」を選択することは非常に重要ですが、利回りが高い物件は同時にリスクも高くなる傾向にあります。利回りの役割と考え方を知り、収益性の高い物件を選ぶためにどうしたらいいのか、学んでいきましょう。本記事では、不動産投資を行う上で必要な「利回りの知識」についてわかりやすく解説いたします。

不動産投資の利回りとは?

そもそも利回りとは、投資した金額に対してどれだけのリターンがあるのかを表したものです。家賃収入のほか売却益も利回りに含みます。例えば「利回り10%の3,000万円の物件」があれば、年間300万円の収益を得られるということです。

しかし、不動産投資において、利回りの考え方を間違えてしまうと、思わぬ損失が発生します。利回りは、参考にすべき数値ではありますが、利回りに踊らされてはいけないのです。

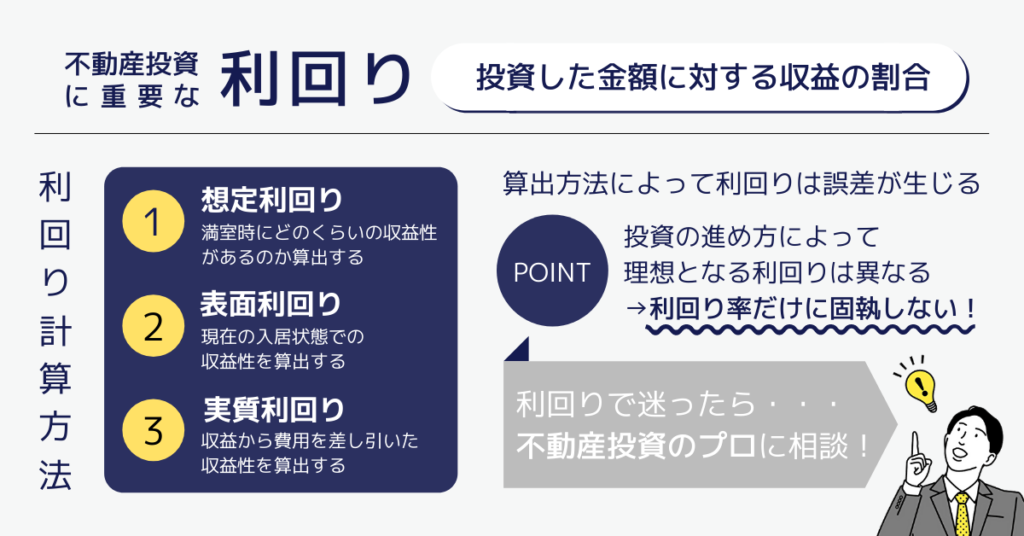

1分でわかる不動産投資の利回り

不動産投資の始め方や基礎知識について知りたい方は、まず「不動産投資とは?初心者のための始め方を徹底解説」を御覧ください。

不動産投資の利回りの種類

不動産投資の利回りを見る際には、よく3種の利回りと計算式が活用されます。

- 「想定利回り」:満室時にどのくらいの収益性があるのか算出

- 「表面利回り」:現在の入居状態での収益性を表す

- 「実質利回り」:収益から費用を差し引いた収益性を算出

ここからは、上記の利回りの計算方法と、どの場面でこれらの利回りを活用すべきか、それぞれ詳しく解説していきます。

想定利回りと計算方法

想定利回りとは、収益物件が満室だと仮定して、どのくらいの利益を生み出せるのかを算出したものです。想定利回りを算出するためには、以下の計算式を使います。

満室時の年間家賃収入÷物件購入金額×100=想定利回り

例:満室状態で年間300万円の家賃収入が得られる3,000万円の物件を購入した場合の想定利回り

300万円÷3,000万円×100=10%(想定利回り)

不動産情報誌やチラシなどでよく見かける利回りは、この想定利回りが活用されています。「もし満室だったら」という状態を想定していますが、実際の経営では常に満室状態を保つのは難しいことです。また、冒頭でも紹介したように修繕費用や管理費用など、年間の支出分も計算されていません。

表面利回りと計算方法

表面利回りは、現在の入室状況でどのくらいの収益が得られるのかを算出したものです。グロス利回りとも呼ばれています。

現在の年間家賃収入÷物件購入金額×100=表面利回り

例:満室時の年間の家賃収入が300万円の物件を3,000万円で購入。その物件の部屋数は10部屋で、現在はうち半分の5部屋が空室である場合、年間の家賃収入は半分の150万円となる場合の表面利回り

150万円÷3,000万円×100=5%(表面利回り)

満室状態よりも利回りはグッと下がりますが、1年間ずっと空室状態が続くとは限りませんので、正確な利回りであるとは言い切れません。もし、現在の物件状況が満室であれば、想定利回りと同じような数値が算出されます。

しかし、表面利回りも、想定利回りと同様に、経費などの支出分を計算に入れていません。そのため、実際の収益性はもう少し低くなると捉えておきましょう。

実質利回りと計算方法

実質利回りは、経費や税金など年間の支出分を差し引いて求めた利回りです。ネット利回りとも言い、3つの利回りの中でよりリアルな数値を算出できます。経費の中には、管理費用・修繕費用・火災保険料・固定資産税が含まれます。

(現在の年間家賃収入-年間の支出額)÷(物件購入金額+購入諸経費)×100=実質利回り

例:現在の年間家賃収入が300万円の物件を諸経費込で3,000万円で購入したとします。一般的に、アパートやマンションの維持費用は最低でも家賃収入の10%と言われていますので、経費分10%を含めて計算した場合の実質利回り

(300万円-30万円)÷3,000万円×100=9%(表面利回り)

これまで算出してこなかった経費分を差し引くと、同じ満室前提でも、想定利回りよりやや数値が下がることがわかります。実際の不動産経営では、必ず経費がかかりますので、3つの利回りのうちこの実質利回りが、リアルな数値に近いと言えるでしょう。また、実質利回りお場合は、購入時の諸経費も計算式に加えるためご注意ください。

理想の利回りとは

このように、不動産投資の利回りは、算出方法によって「差」が生じてしまいます。

チラシや不動産情報サイトでは、想定利回りや表面利回りを利用して、できるだけ利回りが高い物件にみせています。

つまり、実際の利回りは掲載されている利回りよりも低くなるのです。このことから、収益物件を購入するときは、一般的な利回り相場よりも、1~2%ほど、やや高めの物件を選ぶのが理想的です。

築年数が浅く立地が良い物件は購入費用も高くなるため、利回りは低くなります。しかし、利回りが低くても継続して満室が狙えるのであれば、あえて低い利回りの物件を狙うという戦略もあります。

どのように投資を進めていくかで、理想とする利回りは異なりますので、あまり利回りだけに固執しない方がいいでしょう。

不動産投資の利回りで注意すべき点

利回りが高い物件を選ぶに越したことはありません。しかし、利回りが高い物件には、支出も多いなど思わぬリスクが潜んでいることがあります。

ここからは、不動産投資の利回りで注意すべき点について解説していきます。

中古物件はリスクを考慮する

中古物件は新築と比較すると、安価で購入できるため必然的に利回りが高くなる傾向にあります。

しかし、中古物件には「空室リスク」「修繕リスク」が潜んでいるため注意してください。空室がなく修繕する必要がなければ、利回り通りに収益を得ることができますが、空室が続いたり購入後すぐに修繕費用がかかったりするのであれば、希望通りの収益を得ることはできません。

中古物件を選ぶときは、これまでの空室期間がどのくらいか、そして過去の修繕履歴を確認しましょう。利回りが高い物件には、それなりに理由があるはずです。築年数・空室期間・立地・ハザードマップなど、なぜ物件が安価で販売されているのか、チェックしてみてください。

所有中に利回りは変動する

利回りは購入時が一番高く、所有していると利回りは下がる傾向にあります。

なぜならば、物件を所有していると空室が出たり修繕費用がかかったりするため、利回りは低くなります。修繕費用などの管理コストは、物件のタイプや立地によって大きく変動します。また、築年数が経過すればするほど、管理コストはさらに高まります。

購入時の利回りが、ずっと継続する訳ではないという点は考慮しておいてください。

一度は自分で算出してみる

チラシや情報サイトに記載してある利回りは、満室を想定したものがほとんど。ですので、一度自分で空室や経費で想定した実質利回りを計算してみることが大切です。

実質利回りは「満室状態の年間収入」ではなく「現在の年間家賃収入」で計算しなければ、よりリアルな数値を出すことはできません。不動産会社の中には、実質利回りの年間家賃収入を満室状態の年間収入で計算し、わざと利回りを高く出している業者もいますので、必ずご自身で計算してみてください。

不動産投資のプロに相談する

収益性の高い物件を選ぶためには、事前のリサーチが欠かせません。

しかし、はじめて不動産投資をする人にとって、利回りの扱い方に不安を感じるのは当然です。どうやって空室期間を探ればいいのか、修繕歴の確認方法はどうしたらいいのかなど、たくさんの不安や疑問にぶつかってしまうでしょう。

このようなときは、不動産投資のプロに相談することをおすすめします。不動産投資会社や不動産コンサルタント、ファイナンシャルプランナーなど、資産運用経験が高い専門家と相談しながら投資を進めていきましょう。

専門家の中でもおすすめなのが、不動産投資会社です。不動産投資会社は、利回りのほか、運用方法や管理を委託することも可能です。直接投資会社に訪問したり投資会社が主催するセミナーに通うと、信頼できるパートナーを見つけることができます。

まとめ

不動産投資で成功するためには、利回りの高い物件を選ぶことは大切です。しかし、利回りの高い物件には、リスクが潜んでいる可能性がありますが、不動産情報サイトで掲載している物件は、このリスクが計算されていないことが多いため、鵜呑みにするのは危険です。

きちんとした不動産会社なら、利回りの相談もできるうえ運用方法や管理委託に関しても相談することができます。これから不動産投資を始める人は、ひとりで悩まずに、はじめから専門家を頼ってみることをおすすめします。

しかし、信頼できる不動産会社を見つけるのはなかなか難しいものです。一見さんや飛び込みできちんとした対応が得られるか不安な方は、不動産に強い税理士など、業界に精通する士業などからの紹介で不動産会社に相談するのもいいでしょう。