不動産投資の5つのメリットとは?知っておくべき5つのデメリット

不動産投資は、軌道にのれば毎月安定した家賃収入を得ることができます。

しかし、投資にはリスクはつきもの。リスクを踏まえた運営ができなければ、あっという間に大きな損失を出してしまいます。

そこで本記事では、不動産投資のメリットとデメリットについて解説いたします。これから不動産投資をはじめる人は、参考にしてください。

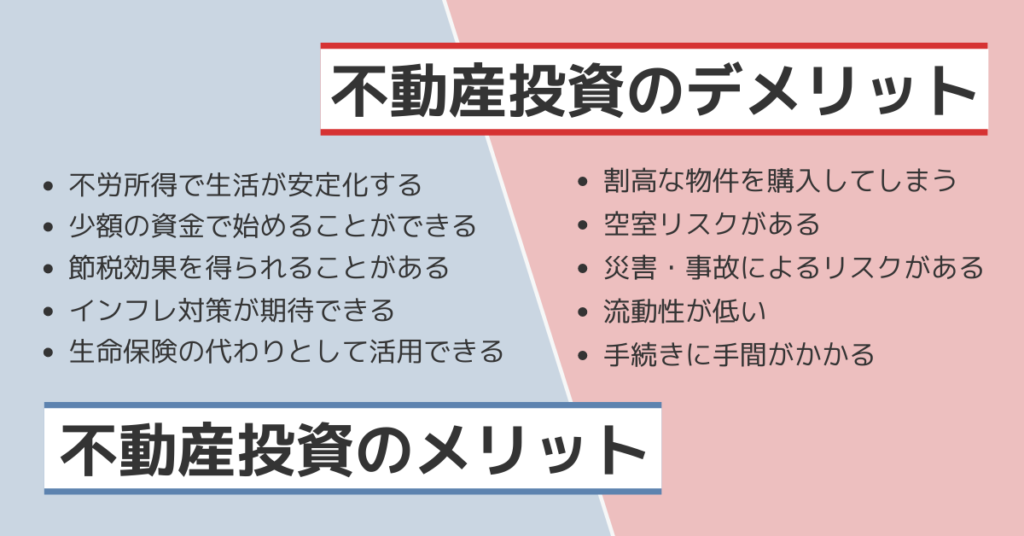

不動産投資のメリット5選

では、最初に不動産投資のメリットからみていきましょう。不動産投資の大きなメリットは、5つ。それぞれのメリットについて詳しく解説していきます。

不労所得で生活が安定化する

不労所得とは、働かなくても収入が得られること。毎月家賃収入が入ってくれば、労働しなくても安定した収益を得ることができます。

管理会社に賃貸管理を委託すれば、汗水たらして大家業を営む必要もありません。信頼できる管理会社をパートナーに選べば、管理業務を任せることも可能です。

入室者がいる限り、収入が途絶えることはほぼありませんし、退去も事前予告があるため、急に収益がゼロになることはほぼありません。このように、資産形成のみならず、副業として毎月の生活を潤したり、老後の資金づくりとしたりすることも可能です。

少額の資金で始めることができる

不動産投資は、少額の資金から運用を始めることが出来ます。築古物件やマンション1室の投資などは、数百万円から購入できるため、多額のローンを組む必要もありません。

また、毎月継続的に家賃収入が入ってきますので、ここからローンの返済分や保険料などを支払っていけばいいのです。そうすれば、手持ちのお金を消費することなく投資運用が続けられます。

節税効果を得られることもある

不動産投資では、所得税や相続税の節税効果が得られることもあります。

まず所得税ですが、損益通算という税負担を軽減する措置があります。損益通算とは、修繕費などの突発的な経費の発生などにより不動産投資で赤字が出た場合に、給与所得など黒字と相殺して、毎月納めた源泉所得税を還付してもらえるというものです。つまり、サラリーマンが副業として不動産投資を行っていた場合、赤字が出たときは所得税の還付が受けられるのです。

また相続税対策としても有効的です。現金を不動産に換え、相続税の計算上の評価額を下げることで、将来の相続税の納税額を少なくすることも可能です。

ただし、これらの節税効果を正しく発揮するためには、一定条件を満たす必要があります。税金をお得に軽減させたいときには、素人判断せずに不動産に強い税理士にご相談ください。

インフレ対策が期待できる

インフレとは、物の価値が上がる反面、お金の価値が下がることをいいます。不動産はインフレに強く、物価が上昇すると地価が上昇するという特性があります。地価が上がれば設定できる家賃収入も高くなります。このことから、不動産はインフレに強い投資と呼ばれています。

さらに、不動産投資はインフレのみならずデフレの影響も受けにくい安定した投資のひとつです。デフレは物価が下落する現象ですが、デフレが起こっても不動産の価値はすぐに下がることはありません。もしデフレが起こり世間一般の給与水準が下がっても、すぐに「デフレだから賃料を下げてくれ」と訴える入居者は、ほぼいません。

これらのことから、経済情勢の変化により、短期間で不動産価値や家賃収入が大きく上げ下げする可能性は低いと言えます。

生命保険の代わりとして活用できる

収益物件の中にも、団体信用生命保険の加入対象となるものがあります。団体信用生命保険とは、契約者がローン返済中に死亡もしくは高度障害を患ってしまったときに、ローン返済が免除されるというものです。ローンの返済がなくなっても、不動産は手元に残るため、遺族は無借金の物件を運用していくことができます。

つまりは、契約者(オーナー)に何かあった場合、生命保険代わりにローン返済無しの収益物件が手に入るということです。その収益物件を売れば、遺族にまとまったお金が入ってきますし、そのまま保有して毎月家賃収入を得ることもできます。

不動産投資のデメリット5選

では、続いて不動産投資のデメリットもみていきましょう。不動産投資のデメリットは、以下の5つです。リスクコントロールする方法も同時に紹介していきます。

割高な物件を購入してしまう

不動産投資は、土地や建物がなければ始まりません。手元に不動産がない場合には、それなりの初期投資が必要です。また利回りが高い物件に踊らされ、購入後に多額の修繕費用が必要になるケースもあります。お得に物件を購入したつもりが、結果として割高な物件を買わされてしまう人も少なくありません。

一見、安く見える物件でも、購入後の運用までみてどのくらいの資金が必要なのか、物件を見極める必要があります。一度売買契約を交わしてしまうと「やっぱり契約をなかったことにしたい」と白紙に戻すことは、ほぼできません。長期的に不動産を保有することを考え、物件選定をしていく必要があります。

空室リスクがある

空室期間が長引いてしまうと、その分家賃収入は途絶えてしまいます。家賃収入をローン返済に充てにしていた場合は、自己資金を削って支払いを続けていかなければいけません。

空室リスクを回避するためには、需要のあるエリアを選定するか、物件の差別化を図る必要があります。需要のあるエリアとは、駅近や人気の学区内などです。スーパーが近くにあるなど、利便性が高いことも重要なポイントです。もし、すでに立地の悪い場所に物件を購入していた場合は、周辺の物件状況をリサーチして、自己所有物件の強みはどこにあるのか、何をアピールすればいいのか考えてみましょう。

災害・事故によるリスクがある

災害が多い我が国では、災害や事故によるリスクに備えなければいけません。火災や地震のリスクに備えるためには、防火対策や耐震強化をしてある建物を選ぶ必要があります。

また、夏場に多い水害に備えるためには、ハザードマップを確認し、川沿いや斜面が多い土地を避けなければいけません。もし、災害により入居者が事故に遭ってしまった場合、損害賠償をしなければいけないケースもあります。

災害に遭ってしまうと、あっという間に収入が途絶えます。建物に水が浸水してしまうと使い物にならなくなります。不動産投資をはじめる前から、建物を強化したり保険に加入したりするなど、災害リスクに備えてくことが大切です。

流動性が低い

流動性とは、資産の換金しやすさを指します。流動性が低いとは、不動産を換金したくてもすぐには売れないという意味です。

不動産投資を続けるうち、経営をやめたくなったとします。特別な事情があって、すぐに現金化したくなる時もあるかもしれません。しかし、いくら早急に現金化したくても、不動産は売却まで最低でも半年程度はかかることが多いです。当たり前ですが、買い手が見つかるまで、売却することはできないのです。

売却を検討するときには、早めに行動しておくことが大切です。売却するかもと思った時点で、不動産会社に査定してもらい、売却までの期間や金額を見積もっておくといいでしょう。

手続きの手間

不動産投資は、経営が軌道に乗れば「労働しなくても家賃収入が入る」という不労所得化もできますが、そこに至るまでが大変です。物件の選定にはじまり、不動産会社を探し、必要であれば建物の修繕手配をかけなければいけません。

また、管理形態も様々で、星の数ほどある管理会社の中から、経営スタイルが一致する会社を選び抜くという手間があります。業者選びに失敗すると、管理トラブルや入居者トラブルにつながる可能性もあるため、最低でも数社の業者へ足を運ぶ必要があります。

信頼できる不動産会社を選ぶときは、不動産会社の過去の実績や管理形態はどうなっているのかをチェックしていきましょう。セミナーに参加することや、他の投資家がおすすめしている管理会社を選ぶのもひとつの方法です。

まとめ

不動産投資のメリットとデメリットまとめ

まずは、不動産投資のメリットとデメリットから学んでいきましょう。

| メリット | デメリット |

|---|---|

| 不労所得で生活が安定化する 少額の資金で始めることができる 節税効果を得られる得られることがある インフレ対策が期待できる 生命保険の代わりとしての活用できる |

割高な物件を購入してしまう 空室リスクがある 災害・事故によるリスクがある 流動性が低い 手続きに手間がかかる |

不動産投資にはメリットもある反面、デメリットも存在します。はじめて不動産投資を行う人は、デメリットとどうやって向き合えばいいのか分からない人も多いと思います。

むやみやたらに不動産投資を始めても、損をする可能性が高いです。まずは不動産の専門家に相談してから、投資と運用を検討しましょう。