所得税の更正の請求とは?請求ができる場合とその手続について解説

税理士の見解

・更正の請求ができる期間は原則5年間となっているため、誤りに気づいた場合にはすぐに手続きをする。

・更正の請求の内容については、その証拠書類とともに税務署に厳しくチェックされるため、還付見込額が税理士報酬よりも大きい場合には、税理士に依頼することを検討すべきである。

目次

マルイシ税理士法人の代表税理士の藤井幹久です。

お客様から確定申告や相続税の申告のご依頼を頂く際、参考資料として過去に提出した所得税の確定申告書をお預かりするのですが、その中で過去の申告内容の誤りが発見されることがあります。

もし、既に提出した確定申告書の内容に誤りがあって税金を余分に納めていた場合、「更正の請求」という手続きをすることで、納め過ぎた税金の還付を受けられる可能性があります。

しかし、税務署としても一旦納税された税金を返すことになるため、更正の請求書の内容や添付書類については厳しくチェックしてきます。

本記事では、更正の請求の概要と、その請求書の記載方法や注意点について解説します。

更正の請求とは

更正の請求は、申告した税額等に誤りがあり、本来納めるべき税金より多く納税していたときに行う手続きです。

そもそも「更正」とは

税務上における「更正」は、税務署長の権限で確定した税額を変更することをいいます。

一般的な「更正」は間違いを正すことをいいますので、税務上の「更正」は一般的に用いられる意味と異なります。

更正の請求は、税務署長に対して申告書に記載されている税額の変更(更正)を求める手続きです。

更正の請求書を提出しても、税務署が更正する必要があると判断しなければ、税額の変更は行われません。

税務署は申告内容を確認するために税務調査を実施していますが、調査で申告誤りを把握した場合、納税者が修正申告に応じないときは職権で申告内容を変更する「更正処分」を行います。

「更正」と似た税務用語で「決定」がありますが、「決定」は無申告者に対して税務署が申告することを促し、納税者が応じなかった際に税務署長が下す処分をいいます。

更正の請求が創設された背景

更正の請求は、納税者が申告内容を誤った際の救済措置として設けられています。

国税は申告納税方式が採用されているため、納税者は自ら納税義務の有無を確認し、税額計算を行わなければいけません。

税金を過少申告していれば税務調査で指摘される一方で、税金を過大に納めてしまった際の救済措置がないと納税者が不利益を被ったままになります。

納税者全員が正しい内容の申告書を作成できるとは限りませんので、申告納税方式が導入されたタイミングで更正の請求が創設されました。

更正の請求書を提出できる期間は一昔前まで1年でしたが、平成23年12月2日以後に法定申告期限が到来する国税からは、更正の請求期間が法定申告期限から原則として5年に延長されています。

増額更正と減額更正の違い

税務署長が行う更正には、納付すべき税額を増やす「増額更正」と、減額更正は納付すべき税額を減らしたり、還付金額を増やす「減額更正」の2種類が存在します。

増額更正は、調査担当者が税務調査で納税者に申告誤りを指摘した際に修正に応じない場合に行われます。

納税者が自主的に修正申告書を提出すれば、税務署長が更正処分をする必要がないため、増額更正が行われるのは納税者が税務調査で指摘された事項に納得できず、修正に応じないケース等に限られます。

減額更正は納税者から更正の請求書が提出され、請求内容を認めた場合に行われることが多いですが、職権で減額更正が行われることもあります。

税務調査は確定申告書の内容が適正であるかを確認するために実施することから、税務調査を受けたとしても追徴課税が生じるとは限りません。

たとえば経費を計上する年分に誤りがあった場合、計上誤りがあった年分の経費は減少しますが、本来計上すべき年分の経費は増加しますので、納税額が増額する年分と減額する年分が発生します。

そのような調査担当者が調査で税金の納め過ぎを把握したときは、更正の請求書を提出しなくても、減額更正が行われることがあります。

修正申告・訂正申告・更正の請求の違い

納税者が提出した申告書の内容誤りを把握した場合、手続きするタイミングや納税額の増減によって提出する申告書・申請書は異なります。

修正申告とは?

修正申告は、申告期限を過ぎた後に納税者が不利になるような申告誤りを把握した際に行う手続きです。

納税額が増えるなど、申告内容を修正することで納税者が損をする際に申告するものであるため、申告内容を正すことで納税額が減るケースでは修正申告書を提出できません。

訂正申告とは?

訂正申告は、申告期限内に申告誤りを把握した際に行う手続きです。

確定申告書は期限内であれば、ペナルティを受けることなく申告内容を直すことが可能であるため、期限内に再度申告書を提出するときは、納税額の増減に関係なく訂正申告を行うことになります。

なお、確定申告書は最後に提出された申告書が有効となるため、訂正申告書を提出する際は当初申告と同じように申告書を作成しなければなりません。

更正の請求とは?

更正の請求は、期限後に税額が減ることを把握したときに行う手続きです。

当初申告の誤りに気が付いたとしても申告期限を過ぎていない場合には、更正の請求書ではなく訂正申告書を提出することになります。

修正申告書や訂正申告書は提出された時点で税額が変更するのに対し、更正の請求書は税務署長が更正を行わないと税額は変更されないのでご注意ください。

所得税において更正の請求が発生するケース

所得税で更正の請求手続きを要することになる、代表的なケースは次の2つです。

所得金額を過大に計算していた場合

すべての税目に共通する事項ですが、計算誤りは過大申告になる主な要因です。

個人事業主であれば売上の過大計上や経費の計上漏れ、不動産賃貸業の方なら減価償却費の計算誤り等で所得金額が過大に算出されることがあります。

不動産の譲渡所得や一時所得など、偶発的に生じた所得も計算誤りが生じやすいポイントなので、申告後に誤りを把握した際は更正の請求により内容を正してください。

ふるさと納税・医療費控除などの所得控除の計算誤り

所得税は所得金額から所得控除を差し引いた額に税率を乗じますので、所得控除の計上漏れも過大申告になる要因です。

会社員の方は年末調整で社会保険料控除や扶養控除等を適用していますが、ふるさと納税(寄附控除)や、医療費控除は確定申告でないと適用することができません。

確定申告書を作成する際は、年末調整で適用された社会保険料等の控除も一緒に記載しなければなりませんが、年末調整で適用した控除を申告書に記載せずに計算したことで納税額が過大になったり、還付金額が過少になるケースがあります。

想定よりも還付金額が少なかった年分は、所得控除の漏れが発生していることも考えられますので、気になる方は手元にある確定申告書の控えを今一度ご確認ください。

更正の請求ができないケース

更正の請求は、税金を還付または純損失の金額を増加させるために行う手続きです。

納税額が増える場合や所得金額の増減や所得控除の追加があっても、最終的な税額または純損失の金額に変動がないときは、更正の請求を行うことはできません。

更正の請求ができる期間は、原則として法定申告期限から5年以内(※)であるため、期間を過ぎてしまうと税額を正すことはできなくなります。

※不動産を売却して特例を適用した場合などの更正の請求は、5年よりも期限が短くなることがあります。

更正の請求手続きと必要書類

更正の請求書は、請求内容自体に誤りがあったり、根拠資料に不備があった場合には、請求が否認される可能性がありますので注意が必要です。

更正の請求の対象となる確定申告書の控え

更正の請求書は、当初申告の内容を正すための手続きなので、請求書を作成する際には提出した確定申告書の控えが必要です。

税務署に提出した申告書は保管していますので、手元に申告書の控えがない場合には、税務署に提出した申告書を閲覧して確認することもできます。

ただし、申告書の閲覧には手間がかかりますので、閲覧申請は最終手段として考えてください。

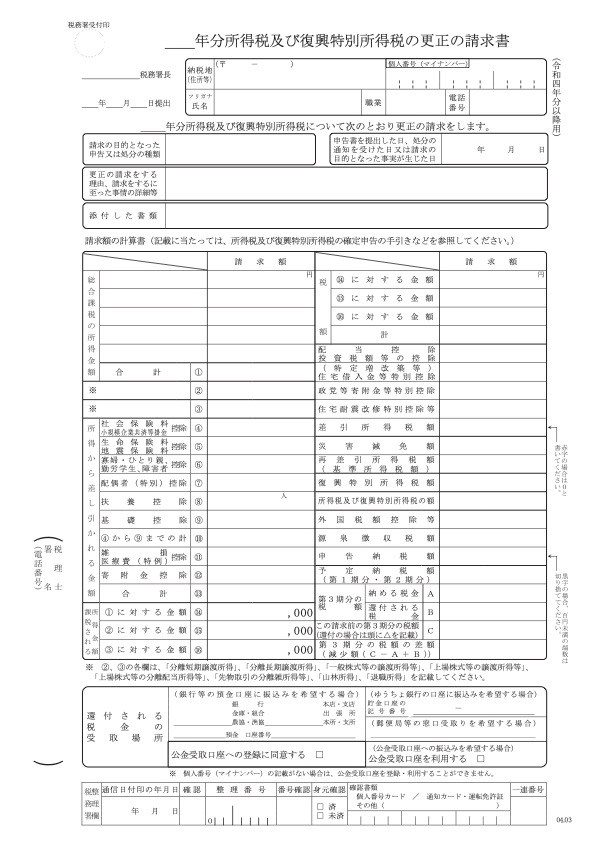

更正の請求書の作成

更正の請求書は税目ごとに指定された様式があるため、手続きする際は用いる様式をご確認ください。

所得税の更正の請求をする際には、「所得税及び復興特別所得税の更正の請求書」を使用します。

更正の請求書は確定申告書と違い、請求書だけでは税額計算ができないケースもありますが、そのような場合は確定申告書等を用いて計算過程を明らかにする書類を作成し、請求書に添付することになります。

請求する根拠となる書類の用意

税務署長は更正の請求書が提出された際、当初提出された申告内容に誤りがあり、内容を変更することが相当であると認めないと更正処分を行いません。

したがって、更正の請求書の提出する際は正しい内容の税額計算だけでなく、請求をするに至った経緯や、納税額が減少することになった根拠を示すことが求められます。

たとえば特例の適用漏れにより納税額が過大となっていた場合、特例を適用するための書類の提出が必要です。

経費の計上漏れが要因であれば、経費の金額等を確認できる領収書などを添付しないと計算内容が正しかったとしても請求は認められません。

本人確認書類

税務手続きを行う場合、申告書や請求書を提出する際にマイナンバー(個人番号)を記載し、番号確認・身元確認できる書類等の提示または写しの添付が必要です。

マイナンバーカードを保有していない方は、番号確認する書類として通知カードまたはマイナンバーが記載された住民票の写しを用意しなければなりません。

身元確認書類としては、運転免許証やパスポートなどがありますが、e-Taxで更正の請求書を提出する際は本人確認書類の提示または添付は不要です。

e-Taxなら添付書類はPDFで提出可能

デジタル化が推進されている状況下において、税務手続きも電子化が進んでいます。

更正の請求書をe-Taxで行う場合、添付書類をPDFで送信することが可能です。

請求書に添付する書類が多いと郵送するのに手間がかかりますので、コストを抑えて手続きしたい場合は、e-Taxで更正の請求書を提出することも検討してください。

更正の請求書の書き方と申請方法

こちらの章では、所得税及び復興特別所得税の更正の請求手続き方法をご紹介します。

更正の請求書を作成する際のポイント

所得税及び復興特別所得税の更正の請求書の様式は、国税庁ホームページに掲載されており、対象年分ごとに使用する様式は異なります。

令和3年分以前の更正の請求書は、「申告し又は処分の通知を受けた額」として更正の請求書を提出する前に申告した内容や、税務署から処分を受けた際の額を記載する必要がありましたが、令和4年分以降は請求額のみの記載になっています。

►「請求の目的となった申告又は処分の種類」には、「令和4年分確定申告」など、請求する目的になった申告の種類を記載します。

►「申告書を提出した日、処分の通知を受けた日又は請求の目的となった事実が生じた日」は、「請求の目的となった申告又は処分の種類」に記載した申告の申告年月日を記載します。

►「更正の請求をする理由、請求するに至った事情の詳細等」には、更正の請求を行う理由や請求をするに至った事業の詳細、参考事項を詳細に記載してください。

たとえば社会保険控除の適用漏れを正す場合、「令和4年中に納めた国民年金保険料の記載漏れにより、社会保険料控除の額が過少となっていたため。」などと記載します。

事情等を欄内に記載しきれないときは、別紙に詳細を添付しても差し支えありません。

►「添付した書類」には、更正の請求書に添付した書類名を記載します。

社会保険控除の適用漏れによる更正の請求であれば、実際に添付する書類「例:令和4年分の社会保険料(国民年金保険料)控除証明書」などと記載します。

►還付金が生じる際は、更正の請求書の下部に還付金の振込先等を記載してください。

►公金受取口座を振込先に指定することも可能ですが、更正の請求書にマイナンバー(個人番号)の記載がないと利用できません。

申請方法

更正の請求書を提出する際には、必ず関係書類も添付してください。

提出方法は、確定申告書と同じ3種類です。

- 税務署窓口での提出

- 郵送

- e-Tax

申請方法の違いで税務署の処理内容が変わることはありませんが、e-Taxであれば税務署に行く手間暇を省けますし、交通費や郵送費用の支出も抑えられます。

また、e-Taxは国税庁ホームページにある、「更正の請求書・修正申告書作成コーナー(確定申告書作成コーナー)」で作成することも可能です。

税務署は提出した請求書および添付書類を精査し、審査が完了次第通知が送られます。

審査が完了するまで1か月から2か月程度の時間を要しますので、関係書類の提出が遅れると、その分だけ還付金が振り込まれるのが遅くなるので注意してください。

更正の請求が認められれば認容した旨の通知が送付され、指定した口座に還付金が振り込まれますが、更正の請求書の内容が認容されない場合でも「更正すべき理由がない旨の通知書」は届くため、請求内容の可否は確認できます。

なお、請求内容が一部しか認容されなかった場合や、否認されたことに納得できないときは、必要に応じて不服申立てを行うことも検討してください。

所得税の更正の請求書を提出する際の注意点

更正の請求書を提出し、内容が認められれば納め過ぎた税金は還付されますが、申請期限などには注意が必要です。

当初確定した税金は期限までに納付すること

更正の請求は、すでに提出してある申告内容を正すための手続きなので、申告書を提出していることが前提です。

申告書を提出した時点で申告誤りを把握したとしても、訂正申告を提出できない場合には、当初確定した税金は期限までに納めておかなければなりません。

更正の請求が認められれば最終的に過誤納分の税金は戻ってきますが、手続き上で面倒になるため、一旦確定した税金は納付してください。

住民税の申告書は不要

所得税の確定申告書を提出した場合、その税務署が管轄している市区町村の役所に申告データが送られるため、改めて住民税の申告をする必要はありません。

更正の請求についても同様で、更正の請求が認められれば、減額更正が行われたデータが地方自治体に送られますので、別途住民税の更正の請求手続きをする必要はないです。

確定申告の更正の請求期限を把握すること

更正の請求ができる期間は、原則として法定申告期限から5年以内です(一部例外あり)。

所得税の確定申告期間は翌年2月16日から3月15日なので、3月15日の期限から5年以内に手続きしなければなりません。

(申告期限・納期限が土日祝日等の場合、その翌日が期限)

まとめ

確定申告書の内容を直したことで納税額が減額したり、還付金額が増えるときは更正の請求書を提出することになります。

更正の請求書を提出しただけでは税金は戻ってきませんので、請求書を不備なく作成し、添付書類を漏れなく揃えてください。

誤り(過大納付)に気づいた場合にはすぐに税理士に相談して、還付の見込金額や手続きにかかる税理士報酬を見積もってもらい、トータルでプラスになるようなら、手続きを税理士に依頼して確実に還付を受けられるようにしましょう。