みなし贈与とは?当てはまるケースや節税・回避する方法を解説

税理士の見解

・親族間など身内で取引をする場合には、特にみなし贈与に注意する。

・取引する金額が「時価」と異なる場合には、みなし贈与のリスクがある。

「時価」には税法上の画一的な規定がないため、取引ごとの時価の考え方を事前に税理士に確認する必要がある。

・税務署にみなし贈与を指摘されると、事後的にできる対策はないため、不動産や相続を専門とする税理士に事前に相談をして、みなし贈与にならないように取引を進める必要がある。

目次

マルイシ税理士法人の代表税理士の藤井幹久です。

生前贈与というと、「あげます」「もらいます」というお互いの意思があって行う贈与をイメージする方がほとんどだと思います。

しかし税法では、これらのお互いの意思がなくても、贈与があったものとみなして贈与税を課税する「みなし贈与」の規定が存在します。

みなし贈与に該当してしまうと、想定していない贈与税の負担が生じてしまうのですが、取引をする当事者も気づかないようなケースも多く、まさに税法の「落とし穴」と言われる論点です。

今回はみなし贈与に該当するケースと、その対策のしかたについて解説します。

みなし贈与とは何か?

みなし贈与は通常の贈与と性質が異なるため、贈与税対策をする際はみなし贈与に当てはまらないよう工夫することも必要になります。

本意ではないが贈与とされる行為

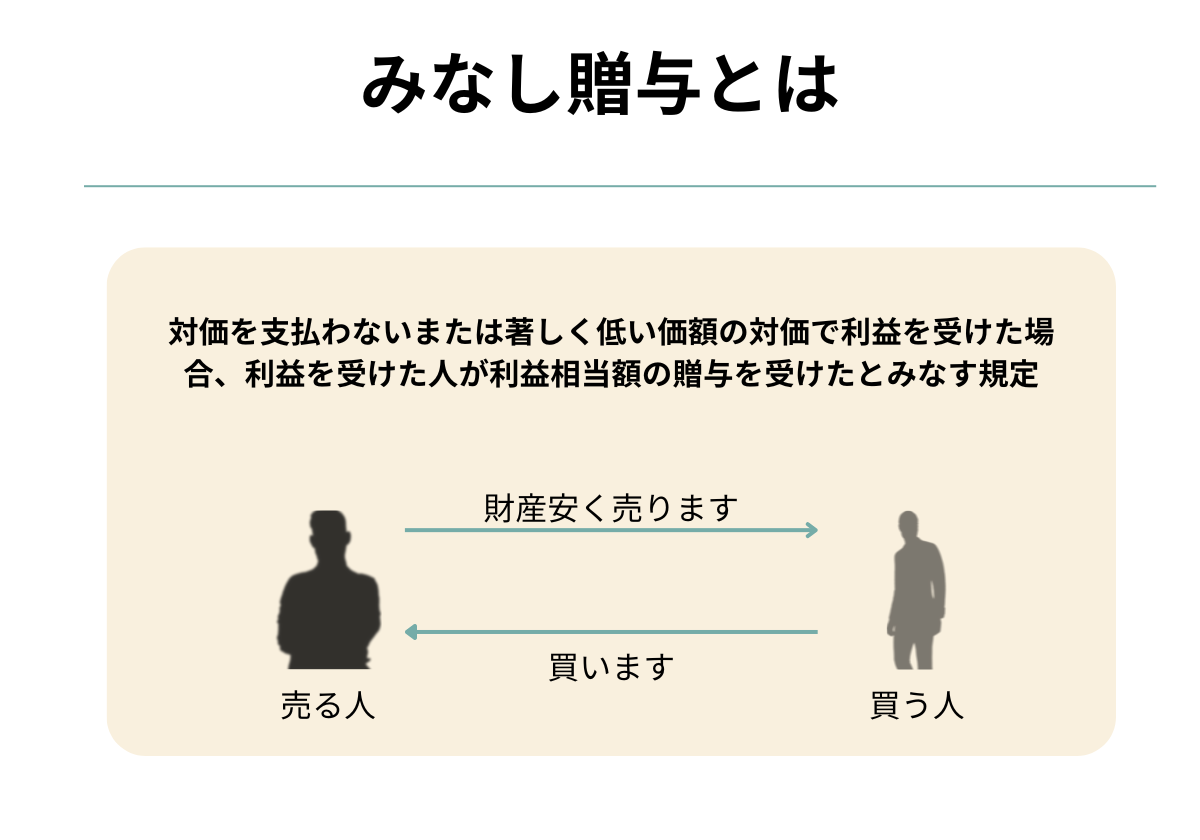

みなし贈与は、贈与意図がない行為のうち、結果的に贈与とみなされる行為をいいます。

相続税法には、対価を支払わないまたは著しく低い価額の対価で利益を受けた場合、利益を受けた人が利益相当額の贈与を受けたとみなす規定(相続税法第9条)が存在します。

たとえば友人から時価100万円の車を10万円で譲ってもらった場合、車の購入代金として10万円を支払っていますが、本来の金額よりも90万円安く購入できていることから、90万円分のみなし贈与を受けたことになります。

みなし贈与は贈与税の課税対象となるため、利益を受けた人は贈与金額に対する税額を算出し、贈与税の申告・納税をしなければなりません。

通常の贈与とみなし贈与の違いとは?

通常の贈与とみなし贈与の違いは、贈与行為に対する認識の有無です。

通常の贈与は民法第549条に規定されており、贈与者が受贈者に対して財産を無償で与えることを意思表示し、受贈者が受諾することで効力を生じます。

贈与者と受贈者の合意の下で成立する行為なので、贈与者が一方的に財産を渡した場合や、受贈者が勝手に贈与者の財産を得たケースは贈与に該当しません。

一方、みなし贈与は当事者間の合意を必要としないため、対価を受け取っていない場合だけでなく、著しく低い価額の対価で利益を受けたときもみなし贈与の対象になります。

贈与税は財産を取得した受贈者が申告する税金ですが、通常の贈与は受贈者自身が贈与を受けていることを認識しているため、知らないうちに贈与税が課されることはありません。

しかし、みなし贈与は受贈者が利益を受けていると認識していなかったとしても、贈与税の課税対象になる恐れがあり、後日税務署にみなし贈与が指摘されてしまうと贈与税の支払いだけでなく、加算税・延滞税のペナルティが賦課されるので注意してください。

なぜみなし贈与の規定があるのか?

みなし贈与は、贈与ではないのにもかかわらず贈与税の課税対象とするものですが、贈与税の対象となるのには理由があります。

みなし贈与の規定は税逃れを防ぐため

贈与税は相続税を補完する機能があるため、税金の種類は違いますが、双方に関する法律は同じ相続税法に規定されています。

相続税は人が亡くなった際、亡くなった人の遺産に対して課される税金です。

被相続人(亡くなった人)が生前に相続人などへ財産を贈与した場合、相続開始時点の財産は減少することから、生前贈与することで相続税を節税することも可能です。

ただ、生前贈与に対しては贈与税が課される仕組みとなっていますので、生前贈与による税金逃れを抑止しています。

一方で、贈与税を回避するために相続人に資産を低額で売却するなど、贈与行為に該当しない手段で資産を移動させることも考えられますが、そのような贈与税の回避行為に対しては、みなし贈与を規定することで税逃れを防いでいます。

みなし贈与は贈与税の課税対象

個人が財産を無償で取得した場合、財産が増えたことで所得が生じることになりますが、相続で取得したもの、個人からの贈与で取得したものは、二重課税としないために所得税が非課税となっています。

個人から贈与により取得したとみなされた場合、贈与税の課税対象となりますが、贈与税と所得税が二重で課税されることはありません。

なお、贈与税は相続税の補完税であるため、相続という考えが存在しない「法人からの贈与」については贈与税ではなく、所得税の課税対象となる点にはご注意ください。

みなし贈与に該当するかは税務署の個別判断

みなし贈与が贈与税の課税対象になるのは、法律によって定められていますが、みなし贈与に該当するかの判断基準は、法律で具体的に規定されているわけではありません。

相続税法第9条では、対価を支払わないまたは著しく低い価額の対価で利益を受けた場合をみなし贈与に該当するものとしていますが、「著しく低い価額」の判断は金額だけではないので判断が難しいです。

たとえば、時価1億円の不動産を9,000万円で購入したとしても、買手が見つからないなどの理由から値下げされたものを購入した場合、差額1,000万円はみなし贈与には該当しません。

一方で、金額が少額であったとしても、経済的利益を受けていると判断されればみなし贈与となりますので、該当の有無を見極めるのは大変です。

税務調査は受贈者(利益を受けた側)が住んでいる場所を管轄する税務署が実施しますが、時価やみなし贈与に明確な基準が無いことから、同じケースでもみなし贈与として指摘されるかどうかは税務署ごとに違います。

したがって、みなし贈与の認定を受けないためには、納税者がみなし贈与に該当しない根拠を提示できるよう準備することが求められるため、状況によっては通常の贈与以上に贈与税対策を要します。

取引後に対策するのは困難

みなし贈与で気を付けなければいけない状況が、受贈者がみなし贈与に該当することを認識しておらず、後日税務調査で指摘されるケースです。

みなし贈与となる取引等を行った後に対策を講じるのは困難ですので、取引等を行う前にみなし贈与に該当するかの確認を行うしか、対策方法がありません。

贈与税に精通している方であれば、取引等の内容がみなし贈与に該当する可能性を想定することもできますが、大多数の方は贈与税に関して専門的な知識を有していませんので、対策が必要になることを事前に認識すること自体が難しいのが現状です。

みなし贈与に該当する事例・状況

それでは、具体的にどのようなケースでみなし贈与に該当してしまうのかを、下記にて紹介したいと思います。

不動産(土地・建物)の売買取引

みなし贈与は、対象者が経済的利益を受けているかどうかがポイントになります。

経済的利益は金銭以外の物または権利その他の経済的な利益をいい、不動産売買取引においては、本来の不動産価格よりも低い金額で売買が行われた場合、その差額がみなし贈与となる可能性があります。

みなし贈与の対象と金額や割合は明文化されていませんが、土地の場合には一般的に時価の80%を下回るとみなし贈与を指摘されるリスクが高いといわれています。

市場で不動産が売買される場合、売手と買手の立場によっても取引価格は上下しますので、売買価格が市場価値より80%未満だったとしても、即座にみなし贈与となるわけではありません。

ただし親族間取引などにおいて、時価より低額で譲渡が行われた合理的理由が乏しいと、不動産の購入者が経済的利益を受けたと判断され、みなし贈与の対象となってしまいます。

上場株式と非上場株式の売買取引

上場株式は、通常証券会社を通じて取引をしますので、時価相場よりも低い価額で取引されることはありません。

それに対し、非上場会社が発行している株式については市場価値が分かりませんし、株式の価値に見合った額で取引が行われていないと、みなし贈与に該当してしまうことがあります。

株価の算定方法はいくつか存在しますが、非上場会社の株式の贈与が行われた場合、財産評価基本通達で定められている評価方法(取引相場のない株式の評価方法)により算出します。

通常の取引は贈与ではなく譲渡に該当するため、財産評価基本通達による評価額よりも株価が低く(高く)なったとしても基本的に問題ありません。

しかし、時価相場よりも著しく低い株価で取引が行われたと判断されれば、みなし贈与となってしまうので、相対取引の際は設定する取引価格に気を付けてください。

著しく低い価格での譲渡に該当する場合

著しく低い価額の対価で財産を譲り受けた場合、その財産の時価と支払った対価との差額に相当する金額が譲渡者から贈与されたとみなされます。

不動産や株式の売買では通常の取引価額に相当する金額が時価となり、それ以外の財産については相続税評価額が時価となります。

低額譲渡はみなし贈与に該当しやすいケースの一つで、税務署が必ずチェックする項目なので要注意です。

親族間の売買以外でも低額譲渡をすればみなし贈与の対象となりますので、知り合いと資産を売買する際も低額譲渡に該当しないよう注意してください。

銀行預金の移動

贈与は、贈与者と受贈者が贈与することに同意していることが前提となっているため、一時的に家族がお金を預かる行為は贈与には該当しません。

しかし、お金を渡してから一定以上の期間が過ぎてもお金が返却されないなど、預かっていることに疑義が生じる場合、贈与が行われたとみなされる可能性があります。

税務署は客観的な証拠がない場合、納税者の主張を否認することがあるため、お金の一時預かりについては、預かることになった経緯などを書面に残すなどの対応が必要です。

生命保険金の受け取り

一般的に生命保険金は、保険料を支払った人が保険金を受け取ることになりますが、保険料を支払っていない人が保険金を受け取った場合には、贈与により取得したものとみなされます。

たとえば、夫が保険契約者・被保険者・保険料負担者で、満期により支払われた保険金を妻が受け取ったときは、夫から妻への贈与になってしまいます。

なお、保険金が被保険者である夫の死亡を原因として妻へ支払われた場合には、その保険金は相続税の課税対象となることから、贈与により取得したものとはみなされません。

お金の貸借・借金

お金の貸し借りは贈与ではないので、返済が行われていれば贈与税が課されることはありません。

しかし、名目上はお金の貸借でも返済が行われていない場合や、返済が滞っているときは実質的に贈与があったとみなされる可能性があります。

贈与とみなされないためには、金銭消費貸借契約書を作成し、契約書通りに返済するなどの対応が必要です。

金銭消費貸借契約書を作成しても、返済額や返済期間が現実的でないものや、利息についての記載がないときは、貸借が否認されますのでご注意ください。

債務免除

経済的利益は財産をもらった場合や、資産を時価よりも低い価格で譲り受けた場合だけでなく、債務免除も含まれます。

1,000万円の借入金のある人が返済を免除してもらった場合、1,000万円分の経済的利益を受けたことになるため、みなし贈与として贈与税の課税対象となります。

債務者が資力喪失者となり、債務を弁済することが困難である場合にはみなし贈与に該当しませんが、その際は債務者が資力喪失者かつ、債務弁済が困難であることを証明することが求められます。

離婚時の財産分割

離婚に伴う財産分与は、原則贈与税の対象にはなりませんが、分与割合が著しく高いと贈与税の課税対象になります。

財産分与が無条件に贈与税のかからないものとした場合、贈与税を回避する目的で離婚し、相手方に財産を移動させることができてしまうため、財産分与に対しても例外的に贈与税が課されるケースが存在します。

財産分与で渡す額が億単位であったとしても、資産状況等から分与する財産の額が相応であれば贈与税は課されませんが、資産の大部分を相手方に分与する際は贈与税が課される可能性が出てきます。

他人の税金を代わりに支払った場合

他人の借入金を代わりに支払った場合、弁済してもらった人は本来支払うべき債務が消滅したことで経済的利益を受けることになりますので、代わりに返済してもらった額が贈与税の対象となります。

代わりに支払うのが一時的なものであり、後日返済するのであれば贈与税の対象とはなりませんが、その場合にはお金を立て替えた証拠を残しておく必要があります。

みなし贈与を回避するための方法

みなし贈与は様々な場面で該当する可能性がありますし、贈与に該当する状況を回避することも贈与税対策には必要です。

まとめ

みなし贈与に該当する範囲は広く、贈与行為をしている認識がなかったとしても、贈与税の課税対象になる可能性があります。

親族間の売買はみなし贈与が疑われやすいため、不動産や株式を売買する際の価格設定はとても重要ですが、不動産については広さや立地条件等で取引価格が上下するため、時価額を算定するのが難しいです。

取引後にみなし贈与対策を講じるのは困難ですので、みなし贈与に該当するケースやみなし贈与を回避する手段を知りたい方は、取引等をする前に贈与税・相続税の専門家へご相談ください。