相続放棄にかかる費用は?報酬相場や注意点、手続きの流れについて解説

税理士の見解

「相続放棄のポイント」

・相続放棄には期限があるため、早急の対応が求められる(準備する書類も多い)

目次

皆さん、こんにちは。

マルイシ税理士法人の税理士の鈴木です。

親が亡くなった場合に、基本的には親の財産や債務を相続することになりますが、「親の借金を引き継ぎたくない」などの想いから、相続放棄を行うこともできます。

ただし、相続放棄をするためには、必要書類を準備し、期日内に手続きを済ませなければなりません。

あまり身近なことではないので、実際に、そのタイミングが来たときに適切な判断をできるか心配になる方も多いのではないでしょうか。

そこで今回は、相続放棄について、その手続きや注意点、費用相場などについて解説します。

相続放棄の手続き概要

相続放棄の基本手続きと必要書類

相続放棄の基本手続きと必要書類について解説していきます。

・相続放棄の基本手続き

相続放棄の手続きは、「自己のために相続の開始があったことを知った時」から3か月以内に、被相続人が亡くなった時の住所地を管轄する家庭裁判所に、必要書類を提出することによって行います。

「自己のために相続の開始があったことを知った時」とは、ご自身が相続人となったことを知った日になります。

相続があったことを知った日から3か月以内が期日となるため、あっという間に期限が来てしまいますから注意が必要です。

・相続放棄の必要書類とは

相続放棄を行うには「相続放棄の申述書」と「一定の添付書類」を提出する必要があります。

まず、「相続放棄の申述書」は定められた様式があり、家庭裁判所のWebサイトで公開されています。

「一定の添付書類」とは、基本的には次の3つになります。(相続放棄をする人が被相続人の配偶者やお子さんである場合の書類です)

- 被相続人の住民票の除票または戸籍の附票

- 被相続人の死亡の記載のある戸籍(除籍、改製原戸籍)謄本

- 相続放棄をする人の戸籍謄本

まず、相続放棄の申立ては、被相続人の亡くなった時の住所地を管轄する家庭裁判所で受理されます。

そのため、被相続人の最後の住所地がわかる「住民票の除票」または「戸籍の附票」が必要になります。

次に、相続放棄の手続きができるのは当然ながら相続人ですので、被相続人が亡くなったことと、相続放棄をしようとしている人が相続人であることを証明するため、被相続人と相続人それぞれの戸籍謄本が必要になります。(同じ書類の場合は1通で足ります)

なお、相続放棄をする人が、被相続人の代襲相続人、直系尊属、兄弟姉妹にあたる場合、上記以外にも提出しなければならない戸籍(除籍、改製原戸籍)謄本があります。

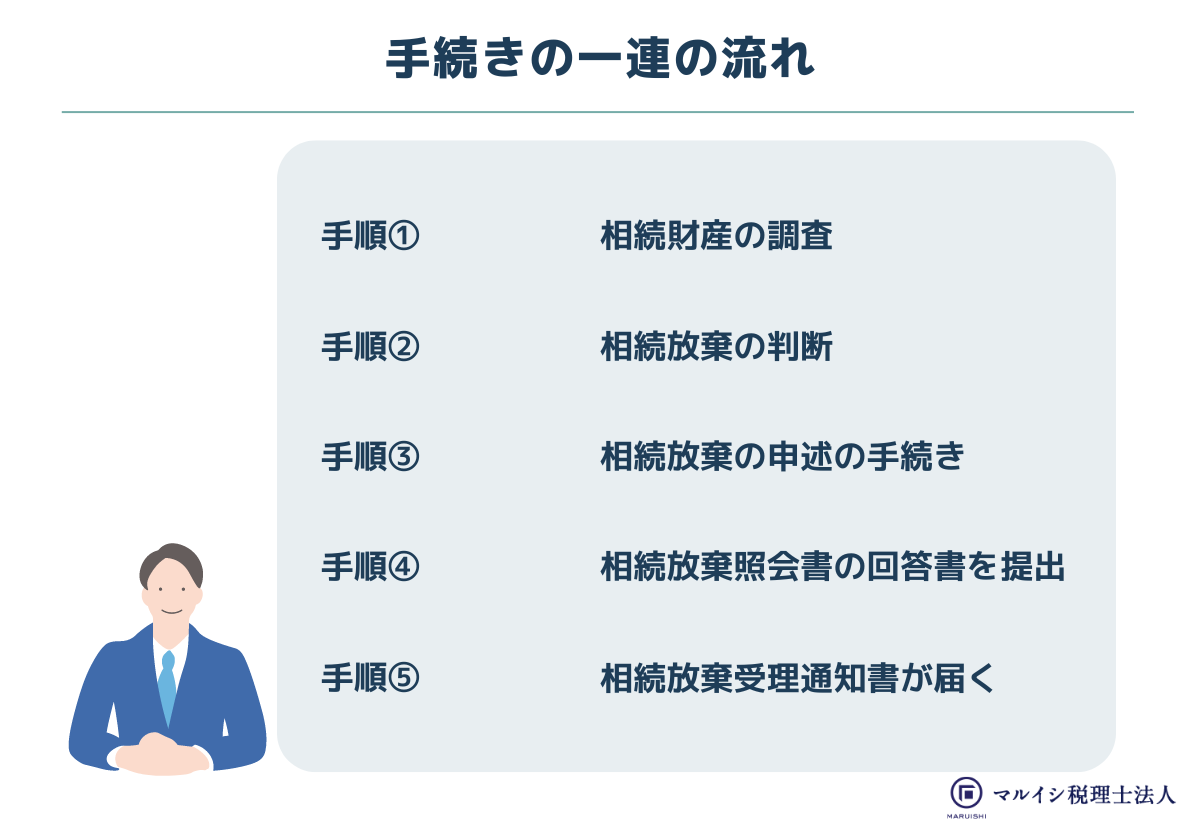

相続放棄の手続きの流れとタイムライン

1.相続財産の調査

まずは、相続財産を調査します。

現金や預貯金、不動産といったプラスの財産だけでなく、負債も相続の対象になりますので、漏れなく調査を行います。

負債の調査は、被相続人の通帳、金融機関からの郵便物、契約書の有無の確認や、信用情報機関に情報開示を依頼する方法などにより行います。

2.相続放棄の判断

相続財産の調査結果から、相続放棄をすべきかどうかを判断します。

3.相続放棄の申述の手続き

被相続人の最後の住所地を管轄する家庭裁判所に、相続放棄の申述書をはじめとする必要書類を、期限内に提出します。

4.相続放棄照会書の回答書を提出する

相続放棄の手続きから2週間程度で、相続放棄の内容を確認するための「相続放棄照会書」とその「回答書」が送られてくる場合があります。

この書類が届いた場合は、「回答書」に質問の回答を記入し、照会書に記載された期限までに返送します。

基本的には、裁判官との面接はなく、照会書の郵便のやり取りだけで手続きは完結します。

5.相続放棄受理通知書が届く

相続放棄の申立てが無事に受理された場合、家庭裁判所から「相続放棄受理通知書」が届きます。

相続放棄の費用相場と自己処理

相続放棄の手続きは、自分で行うこともできますが、専門家に依頼するケースもあります。

費用面や期日までの残りの期間、相続人間でのトラブルなどの要素を考慮しつつ、専門家へ依頼するかどうかを決めていただくのが良いと思います。

自分で相続放棄をする場合の費用

自分で相続放棄をする場合にかかる費用は、以下のとおりです。

合計 約5,000円程度

- 収入印紙:申述人1人あたり800円分(「相続放棄申述書」に貼付)

- 連絡用の郵便切手:400~500円程度

- 添付書類の取得費用:1,000円~2,000円程度

・連絡用の郵便切手の費用

詳細な金額は、提出先の裁判所に問い合わせるか、ホームページ等で確認できます。

この切手は、裁判所が書類を郵送する際に使うものであり、通常、必要な切手の金額と枚数が細かく決まっています。事前に確認しておきましょう。

・添付書類の費用

- 被相続人の住民票の除票または戸籍の附票: 1通300円

- 被相続人の死亡の記載のある戸籍(除籍、改製原戸籍)謄本:1通450円または750円

- 相続放棄をする人の戸籍謄本:1通450円

戸籍謄本(全部事項証明書)は1通450円、除籍謄本(除籍全部事項証明書)や改製原戸籍の場合は1通750円です。

(※)代襲相続人、直系尊属、兄弟姉妹にあたる方が相続放棄をする場合、上記以外にも提出しなければならない戸籍(除籍、改製原戸籍)謄本があります。

・相続放棄後にかかる費用

- 相続放棄申述受理証明書:1件につき150円分の収入印紙

相続放棄の申し立てが無事に受理された後、裁判所で発行してもらえるようになる書類です。

主に、債権者(借金の返済相手)や公的機関等に対して自身が相続放棄をしたことを示すために発行します。

関連記事:相続放棄の際の相続税はどうなるのか?他の相続人への影響や計算シュミレーションを解説

自分で手続きする際の失敗しないためのポイントと注意事項

・さらに費用を安くしたい場合

住民票の除票、戸籍附票、戸籍謄本(全部事項証明書)は、役所で交付を受けられる他、コンビニでも取得できる場合があります。

一般的にコンビニであれば費用が安くなるため、自治体のホームページ等で確認し、検討するとよいでしょう。

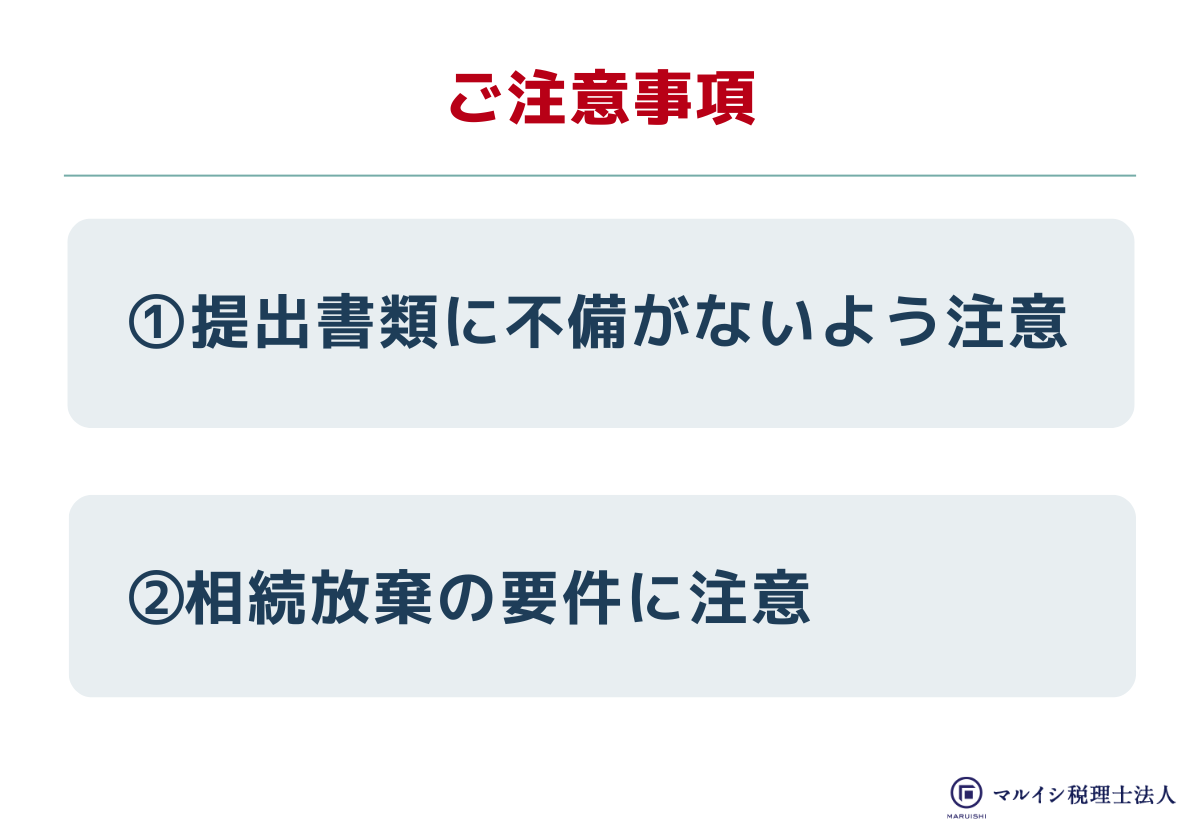

・自分で手続きをする際の注意事項

►提出書類に不備がないよう注意

裁判所に提出した書類に不備があると、裁判所から連絡が入り、場合によっては「相続放棄の申述書」の記載内容について修正を求められることも考えられます。

また「相続放棄の申述書」に添付する戸籍謄本の範囲なども自分で調べなければならないため、不備が生じやすいといえます。

こうした書類の不備があると、相続放棄の受理手続きがなかなか進まない可能性があります。

期限が短いため、不備のないように手続きを進めていく必要があります。

►相続放棄の要件に注意

相続放棄の法的要件は、一般的にはあまり知られていません。

自分で手続きをする場合は法律の専門家のアドバイスを受けていないことが多いと考えられますので、基本的な要件を満たしているかどうかについても注意が必要です。

例えば、単純承認とみなされる行為があると相続放棄ができなくなるなど、一般的には知られていない落とし穴もあります。

専門家に依頼する場合の費用とメリット

相続放棄をする場合の一般的な相談先は、司法書士や弁護士になります。

これらの専門家に依頼した場合の費用やメリットについて解説します。

司法書士に依頼する場合の費用とサービス内容

・費用の目安は3万円~5万円

司法書士に相続放棄の手続きを依頼した場合の費用は、戸籍謄本などの書類を収集する実費(役所に支払う交付手数料+交通費など)を含めて、一般的には3万~5万円程度になります。

・司法書士に依頼する場合のサービス内容

- 相続放棄に関する相談全般

- 提出書類の収集

- 書類作成や提出のサポート

- 不動産に関する相続登記

司法書士に依頼する場合、まずは状況を相談します。

その結果、正式に依頼を受けてもらうことが決まれば、家庭裁判所に提出する書類の収集、相続放棄の申述書の作成や提出のサポートを受けられます。

弁護士との違いは、相続放棄をする本人の「代理人」として家庭裁判所に対する申立てをする権限がないことです。

そのため、「相続放棄の申述書」は相続放棄をする本人の記名押印で作成が必要になります。

代行できない部分があるとは言え、基本的には司法書士において段取りをし、最後までスムーズに進めてもらえるはずです。

弁護士に依頼する場合の費用とサービス内容

・費用の目安は5万円~10万円

弁護士に相続放棄の手続きを依頼する場合は、戸籍謄本などの書類を収集する実費を含めて、一般的には5万~10万円程度になります。

司法書士との費用の差については、本人の代理人として相続放棄の手続きを代わりに行える点があるため、報酬も高めになっております。

・弁護士に依頼する場合のサービス内容

- 相続放棄に関する相談全般

- 提出書類の収集

- 書類作成・提出の代行

- 相続人間の紛争の相談

上記のように、司法書士との違いは、相続放棄をする人の代理人として、家庭裁判所に対する手続きまで代行してもらえることです。

このことから、相続放棄をする人の手間がより少ないのは弁護士であるといえるでしょう。

どっちの専門家(弁護士と司法書士)に依頼したら良い?メリットと選択基準

相続放棄は、基本的にどちらの専門家に依頼しても、手続きの全てをスムーズに進めてもらうことができます。

何の書類が必要になるか、相続放棄の申述書はどう書けばよいかなどを自分で調べる必要はありませんし、相続放棄の期限に間に合うよう、慌てて書類を役所などに貰いに走る手間もありません。

専門家に依頼すれば、こうした手間や書類の不備による遅延もなく、忙しい中でも相続放棄をスムーズに進めることができます。

お忙しい方や、相続放棄の手続きを調べるゆとりのない方にとって、専門家に依頼するメリットは大きいと言えます。

相続放棄の期限が迫っている場合、弁護士に代理人となってもらい、手続きをすべて任せる選択をしたほうが場合によっては良いかも知れません。

また、被相続人に借金があり、その取り立てなどに悩んでいる場合は、弁護士に相談して間に入ってもらうことも検討しましょう。

高額になる相続放棄の特別なケース

期限後の相続放棄とその費用

相続放棄の期限は、「自己のために相続の開始があったことを知った時から3か月以内」と定められていますが、後になって財産や債務の存在がわかることもあります。

もし、それまで相続財産が全くないと信じており、かつ、そのように信じてしまったことに相当な理由がある場合は、期限を過ぎていても、例外的に相続放棄を受理してもらえる可能性があります。

しかし、それには一般的に「上申書(事情説明書)」などの書類を作成して、上記の理由があったことを家庭裁判所に伝えなければなりません。

この「事情説明書」は、個別の事情に合わせて作成しなければならず、かつ、期限後の相続放棄が受理されるための法的な要素を押さえる必要があるため、一般的には、弁護士や司法書士に作成を依頼します。

このような事情のある相続放棄では、通常の費用に加えて、期限後の相続放棄に関する相談料や「事情説明書」の作成料が、1~数万円程度の追加費用として発生します。

相続財産の調査が必要な場合の追加費用

相続放棄をする上でもっとも重要なことは、「本当に相続放棄をしてしまって良いのかどうか」です。

一度受理された相続放棄は撤回できませんので、慎重に判断する必要があります。

相続財産の調査が難しい場合は、相続放棄をする前に、専門家に調査を依頼することもできます。

その場合は、調査のための費用も追加で発生する可能性があります。

相続財産管理人の選任が必要な場合

相続放棄をした人には、次の順位の相続人に財産を引き渡すまで、引き続きその財産を管理する義務があります。

そして、すべての相続人が相続放棄をして相続人がいなくなった場合、この管理義務を免れるためには、相続財産清算人(旧・相続財産管理人)を選任し、管理と清算を引き継ぐ必要があります。

相続財産清算人は、家庭裁判所に申し立てることにより、家庭裁判所が選任します。

選任手続きの申立てには、次の費用がかかります。

- 収入印紙:800円分

- 連絡用の郵便切手:1,000円程度

- 官報公告料5,075円

家庭裁判所に対する選任の申立ての手続きも専門家に依頼できますが、その場合はさらに追加の費用がかかります。

また、相続財産の内容によっては、相続財産清算人の選任の申立ての際、上記の費用以外にも、「予納金」(相続財産を管理するための費用や相続財産清算人への報酬)の支払いを求められることがあります。

まとめ

相続放棄の基本的な手続きと必要書類、手続きの流れ、自分で相続放棄をした場合の費用と専門家に依頼した場合の費用などを解説しましたが、まずは、相続放棄には期限があり、早急な対応を求められることを知っておいてください。

また、相続放棄の判断をする際には、当然ながら、その財産価値を正しく評価することが必要です。

例えば、被相続人に1億円の借金があったとしても、相続財産に不動産があることが判明した場合、通常は、その不動産の売却価格、あるいは、その不動産を賃貸した場合の将来のキャッシュフローによって、相続放棄をするかどうかを決めたいと考えるでしょう。

その場合は、賃貸経営による収益力まで見通せる資産運用の専門家に依頼することで、選択肢が増える可能性があります。

相続税の対象となる財産は、法律上の相続財産とは異なる部分があります。

そのため、相続放棄をしても、相続税申告が必要になるケースもありますので、司法書士や弁護士の他、税理士とも連携しながら手続きを進められるのが望ましいです。