名義預金は税務署にバレる?時効は?対処方法を税理士が解説

【執筆者:税理士・藤井幹久】

『名義預金』は、相続税の税務調査において申告漏れが指摘されやすい財産の一つです。

子や孫名義で銀行口座を作成した場合、贈与のしかたや調査時の対応を間違えると、名義預金として相続税の課税対象になる可能性もあります。

そこで本記事では、名義預金の取扱いおよび、税務調査で指摘された際の対処方法について解説します。

名義預金とは?

名義預金とは、口座の名義人と口座にお金を振り込んだ人が異なる預金をいいます。

よくあるケースとしては、親や祖父母が子(孫)の銀行口座を開設し、名義人には内緒でお金を貯めている場合が名義預金に該当します。

相続税は亡くなった人(被相続人)の全財産に対して課税される税金であり、原則は被相続人名義の財産が相続税の対象です。

しかし銀行口座の名義が相続人であっても、口座内のお金が被相続人のものとみなされた場合、名義預金として相続税の計算に含めなければいけません。

名義預金とみなされるケースと4つの判定基準

預金口座の名義はその人の財産であることを示すものですので、基本的には「銀行口座の名義=その人の財産」です。

しかし次のケースに該当する場合、名義預金とみなされる可能性がありますのでご注意ください。

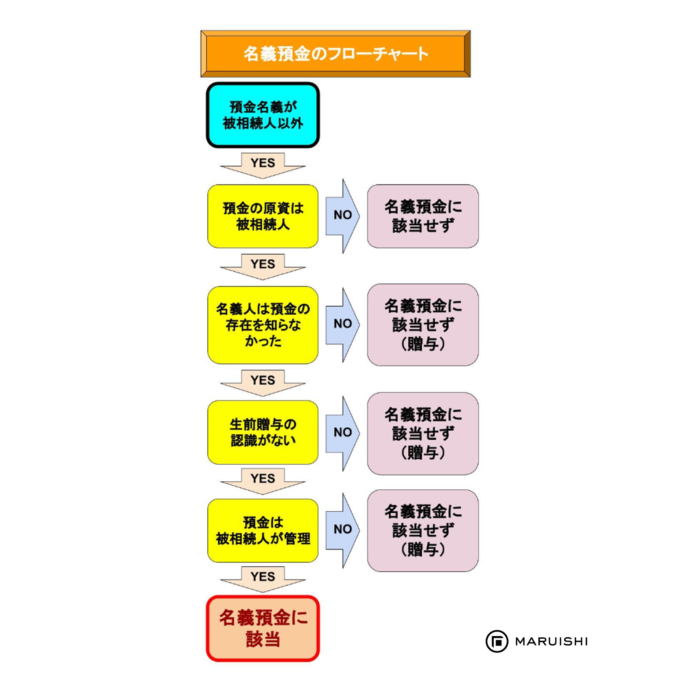

【相続税で名義預金とみなされるケースのフローチャート】

預金残高は被相続人が貯めたお金か?

名義預金の判定で最も重要視されるのは、預金の原資の出どころです。

名義は相続人等であっても、被相続人のお金が原資であれば名義預金認定される可能性があります。

たとえば配偶者が働いて得たお金を配偶者名義で貯めた場合、その預金は配偶者固有の財産ですので、相続税の課税対象にはなりません。

しかし配偶者に収入がなく、相続・贈与を受けていないのに配偶者名義の預金が存在すると、その預金は名義預金と判断されることがあります。

名義人は口座の存在を認識していたか?

税務調査においては、相続人が知らない銀行口座について指摘されることもあります。

被相続人が配偶者や子に渡すために口座を作成し、お金を振り込んでいたとしても、名義人が口座の存在を知らなければ、被相続人が家族の名前を使って口座開設をしたに過ぎません。

そのため遺産分割のために被相続人の財産を調べる際は、相続人が知らない口座が存在しないかも確認してください。

預金を贈与した認識はあるのか?

銀行口座の名義人が働いていなくても、贈与でもらったお金を預金していることは珍しくありません。

贈与によりもらったお金は、受贈者(もらった人)の固有財産ですし、贈与金額が年間110万円以内でしたら贈与税も非課税です。

ただ注意点として、贈与は贈与者と受贈者の双方の合意があって成立する法律行為です。

被相続人が勝手に配偶者や子の名義の口座を開設してお金を貯めていた場合、受贈者が財産をもらうことに同意していませんので贈与は成立しません。

贈与が否認されるとその預金は名義預金となり、相続税の課税対象になるので注意してください。

名義人が口座管理をしていたのか?

名義預金の判定では、名義人が預金を自由に使うことができる状態にあったかもポイントです。

贈与は口頭でも成立しますが、受贈者が自由にお金を使える状態でなければ、贈与が行われていないと判断され、名義預金と認定される可能性があります。

関連記事:相続をするなら不動産と現金のどちらがお得?メリット・デメリットや注意点を解説

名義預金が見つかるケースと時効の扱い

被相続人の名義ではない財産がなぜ税務署にバレるのか、あまりイメージできないと思います。

また昔から存在する名義預金であれば、時効により相続税の対象にならないと思われるかもしれませんので、この2点についてご説明します。

税務署は名義預金を容易に把握することができる

名義預金の存在は、基本的にバレると考えてください。

税務署には強力な権限が付与されており、税務調査に必要であると判断すれば、金融機関を自由に調査できます。

たとえば被相続人がA銀行口座を利用している場合、A銀行で相続人名義の口座が存在するかを調べられますし、預金の入出金は数年前まで遡って確認することも可能です。

税務署は被相続人・相続人口座の入出金状況から、生前に贈与等が行われていたか解明し、入金・出金元が不明なものについては、税務調査で相続人から事実関係を聴取します。

相続人が自分名義の預金の存在を知らなければ名義預金として認定されますし、存在を認識していたとしても、贈与の事実があったことを説明できなければ、名義預金とみなされてしまいます。

名義預金に時効は存在しない

相続税の調査期間は原則5年であり、最長でも7年で時効となります。

ただ名義預金は相続開始時点で存在しているため、10年前に被相続人が相続人名義で口座を作成していたとしても時効になることはありません。

名義預金ではなく、当時被相続人から贈与により取得したと主張する場合については、贈与を受けたことを証明する必要があります。

税務署は口頭だけの説明で納得することはなく、物的証拠を提示できるかがポイントです。

贈与契約書や贈与税の申告書の控えが保管されていれば、被相続人から財産が移動した事実を証明できます。

しかし贈与を証明できる書類等がなく、被相続人が口座管理していた事実などがある場合には、名義預金認定される可能性が高いです。

関連記事:相続財産とは?相続税がかかる財産とかからない財産を税理士が解説

税務署から名義預金認定を受けた場合はどうなる?

相続税の納税額が増える

名義預金認定されれば、相続財産が増えることを意味するため、相続税の納税額は増加します。

相続税の税率は財産が多いほど適用される税率は高くなる仕組みなので、被相続人の財産が多いケースほど名義預金に対しての相続税は高額になります。

遺産分割の再協議が必要になる可能性

相続人固有の財産だと思っていた預金が名義預金と判断されれば、その預金も遺産分割協議の対象財産になります。

遺産分割協議は被相続人の財産をどのように分けるかを話し合うものであり、新たに被相続人の財産が判明した場合、再度分割協議を行わなければいけません。

名義預金が相続財産となれば、名義人以外の相続人が財産を取得する権利を主張することも想定されます。

また被相続人以外の名義の財産を移す作業は、通常の相続手続きよりも大変です。

税務調査は時間と労力を消費する

税務署が名義預金を指摘する場合、必ず税務調査を行います。

税務調査では名義預金だけでなく、相続税の申告内容を一通り調べるため、相続人は1日中調査対応に追われます。

名義預金認定された財産があった場合、調査担当者は他にも同様のケースがあるかチェックするため、調査による拘束時間が長くなることもあるため、調査を受けないための対策も必要です。

本税以外にペナルティを支払うことになる

税務調査により名義預金を指摘された場合、加算税・延滞税をペナルティとして支払わなければいけません。

加算税は、税金を過少に申告していた場合に課されるペナルティで、無申告加算税・過少申告加算税・重加算税の3種類あります。

申告期限までに申告書を提出している方が名義預金を指摘された場合、課される税金は過少申告加算税です。

しかし相続税の支払いを逃れるために名義預金の存在を隠していた場合には、重加算税が課されます。

税務調査で名義預金の指摘を受けたとしても、すぐに重加算税の対象になることはありませんが、調査担当者からの質問に虚偽答弁をした際は、重加算税が課されることになりますので注意してください。

【加算税の種類】

| 種類 | 税率 | 対象となるケース |

|---|---|---|

| 無申告加算税 | 15% (20%) |

申告期限までに申告書を提出しなかった場合に課される税金 |

| 過少申告加算税 | 10% (15%) |

申告期限までに申告書を提出したが、申告内容に誤りがあった場合に課される税金 |

| 重加算税 | 35% (40%) |

仮装隠ぺい行為により、税金をごまかしていた場合に課される税金 |

延滞税は、申告期限までに相続税を納めなかった場合に課されるペナルティです。

滞納している金額に対する税額は日割りで計算するため、納税が遅くなるほど延滞税は増えます。

また延滞税の税率は、納付期限から2か月を超えると高くなりますので、余計な税金を支払わないためには早期に納付することが大切です。

税務署に名義預金とみなされないための対策

名義預金とみなされないためには、預金が相続人など名義人自身の財産であることを証明することが重要です。

贈与は契約書を作成して実行する

相続税対策として贈与を行う際は、契約書を作成し、実際に贈与してください。

税務署は名義預金の判断をする際、物的証拠を重要視します。

贈与契約書を作成して契約内容通りに贈与を行っていれば、相続開始時点では被相続人の財産ではなく受贈者(相続人等)の財産ですので、名義預金として申告する必要はありません。

贈与は口頭でも可能ですが、口頭のみでは証拠として提示できるものがないため、調査担当者に名義預金ではないことを説明しても納得してもらえない可能性があります。

したがって名義預金認定されないために、贈与事実を示せる書類等は残すようにしてください。

通帳などは破棄せず保管しておくこと

家族間の贈与においては、贈与契約書を作成することは少ないです。

しかし贈与事実は贈与契約書や贈与税の申告書だけではなく、通帳に記載したメモ(「○○からの入金」など)などを用いて証明することも可能です。

通帳は事実関係を確認するために重要な書類となりますので、使用済みの通帳も含め、破棄せず保管しておくことを推奨します。

名義人が銀行口座の管理を行う

贈与で銀行口座を相続人へ渡したとしても、被相続人が口座を管理していた場合、名義預金として判定される恐れがあります。

税務調査においては通帳などの現物確認を行いますが、調査担当者は通帳が保管していた場所も確認します。

被相続人名義の通帳と同じ場所に相続人の通帳を保管していた場合、名義預金が疑われてしまいますので、名義預金対策として保管場所を分ける工夫も必要です。

名義預金を解消する方法とは?

税務調査で名義預金を指摘されないためには、相続が開始した時点において名義預金が無い状態にするのが望ましいです。

そのため名義預金を解消するための方法をいくつかご紹介します。

お金を本来の財産所有者に戻す

名義人とお金の出した人が同じでなら名義預金問題は発生しませんので、預金に入れたお金を元の所有者へ戻してください。

お金を戻す際の注意点として、相続人の口座から被相続人の口座に移す場合、表面上は相続人から被相続人へ贈与したと見えてしまいます。

贈与ではなく、本来の所有者に預金を戻すために行ったことを説明できるよう、経緯を記した書類を作成したり、入出金の履歴が記されている通帳を破棄せず保管するなどの対策を講じてください。

名義人へ預金を贈与する

実際に名義預金があったとしても、名義人に贈与すれば、被相続人の財産ではなくなりますので名義預金の問題も解消します。

預金残高が110万円以内なら贈与税は非課税ですし、贈与税の申告をすることで、贈与があったことを税務署に示すのも方法の一つです。

ただ贈与事実を口頭で説明したとしても、税務署が認めるかどうかは別問題ですので、相続税の税務調査を避けるために、贈与する際は契約書を作成した方が確実です。

また贈与した後の預金については、受贈者(名義人)が管理してください。

名義人が口座のお金を生活費等に使用していれば、名義人が口座を管理していたことの証明にもなります。

相続財産として計上する

名義預金が問題となるのは、被相続人の財産を相続税の申告に計上していないためです。

相続人が名義預金の存在を認識し、被相続人固有の財産である場合には、相続財産として計上して申告していれば、税務署から指摘されることはありません。

もし名義預金を使ってしまったとしても、贈与税の期限後申告を行うなどの対応を行えば、影響を最小限に留めることができます。

なお名義預金の事実がなければ、無理に相続財産として計上する必要はありません。

相続税の申告書作成を税理士に依頼する際は、税理士へ名義預金の存在を隠さず伝えてください。

被相続人の財産でなければ、名義預金認定されないための税務調査対策や、税務署への説明方法を教えてくれます。

まとめ

相続財産は亡くなった人の財産に対して課される税金なので、名義上は家族の口座であってとしても、亡くなった人のお金が原資であれば、名義預金とみなされる可能性があります。

また生前贈与した場合でも、贈与事実を証明できなければ税務調査で名義預金認定されることもあるので要注意です。

名義預金の指摘を受けないためには、預金が被相続人ではなく名義人の財産であることを調査担当者へ説明できるよう、物的証拠を揃えることがポイントとなります。

すでに贈与等を行っている場合は、口座の存在を被相続人と相続人で共有し、名義人が預金を管理してください。

なお中途半端な相続税対策は、仮装隠ぺい行為とみなされる危険がありますので、税理士など専門家の意見を踏まえて対策することをオススメします。