地積規模の大きな宅地の評価と計算方法(規模格差補正率)・注意点を税理士が解説

目次

地積規模の大きな宅地の評価とは

「地積」という用語はあまり日常的に用いられるものではないので、何のことなのかわからないという人も多いのではないでしょうか。最初に「地積」という言葉の意味や「地積規模の大きな宅地」とはそもそもどういうものなのか解説します。

地積規模の大きな宅地

簡単に解説すると「地積」とは土地の面積のことです。不動産登記簿では土地の面積のことが「地積」と表現されており、地積は地番・地目と並んで表題部(甲区)に記載されています。

また、「宅地」とは、既に建物が建っている土地もしくはこれから建物を建てる予定とされている土地のことを指します。

しかし、不動産登記簿で地目が宅地とされていても、必ずしも建物を建てられるわけではありません。そのほか、登記簿では宅地とされていない土地に建物が建っていることもあります。

不動産登記簿における表記と実態とが異なる場合もあるため、「建物を建てるための土地」または、行政が用途を定めた用途地域内で取引される土地が「宅地」であると考えても差し支えありません。

正確にはこの後に解説するステップを経て判断する必要がありますが、「地積規模の大きな宅地」とは、「建物を建てることを主目的とした広い土地」と考えておけば良いでしょう。

地積規模の大きな宅地と広大地(旧制度)との違い

「地積規模の大きな宅地」は、2018年1月1日以降に発生した相続で適用されるようになりました。

それまでは地積の大きな土地に対して「広大地」という評価が適用されていたものの、要件が曖昧だったため、エリアと面積による判断基準を定めたのが「地積規模の大きな宅地」という評価が生まれた経緯です。

広大地の相続においては、相続税を計算する上で評価減の適用を受けられるため、要件の曖昧さから納税者と税務署との間で裁判になることも少なくありませんでした。度重なる裁判などの問題を解決するために定められたのが、地積規模の大きな宅地という評価です。

地積規模の大きな宅地の評価の対象になる土地とは?

ここからは、地積規模の大きな宅地と評価されるためにはどのような要件を満たす必要があるのか、具体的に解説していきます。

路線価地域または倍率地域に所在する

最初に抑える必要のあるポイントは、財産評価基準書(路線価図・評価倍率表)において路線価地域または倍率地域のどちらに所在する土地であるかということです。

つまり、路線価図にてどのような評価を受けているか確認できれば、この要件のクリア有無を判断できます。路線価図は以下のウェブサイトから確認可能です。

►参照:財産評価基準書(路線価図・評価倍率表)

https://www.rosenka.nta.go.jp/

トップページで該当する都道府県をクリックし、表示されたページにて評価倍率表の「一般の土地等用」リンクをクリックします。クリックした後に表示されるページにて、該当する市区町村のリンクをさらにクリックすると「倍率表」が表示されます。

「固定資産税評価額に乗ずる倍率等」欄の「宅地」列に路線と書かれている場合は「路線価地域」に該当し、数字がかかれている場合は「倍率地域」に該当します。

►財産評価基準書(路線価図・評価倍率表)を利用して作成

https://www.rosenka.nta.go.jp/

普通商業・併用住宅地区または普通住宅地区のいずれかに該当する

つづいて確認するポイントは、相続する土地が何の地区に指定されているかということです。こちらも財産評価基準書(路線価図・評価倍率表)のサイトで確認できます。

►参照:財産評価基準書(路線価図・評価倍率表)

https://www.rosenka.nta.go.jp/

トップページで該当する都道府県をクリックしたら、続いて「路線価図」のリンクをクリックします。地名と路線価図ページ番号というリンクが表示されますが、住所などからだけでは路線価図ページ番号は判断がつきません。

わかりやすいのは、「ご利用方法」の欄にある「この市区町村の索引図ページへ」のリンクの方です。リンクをクリックすると地図が表示されます。地図からブロック分けされた大まかなエリアをクリックすると、さらに細かな地図が表示されます。

地図で普通商業・併用住宅地区または普通住宅地区のいずれかに該当していれば、こちらの条件はクリアです。

►財産評価基準書(路線価図・評価倍率表)を利用して作成

https://www.rosenka.nta.go.jp/

なお、倍率地域に所在している土地は、大規模工場用地に該当しない場合に限り、普通住宅地区の土地として扱われます。

三大都市圏で500㎡以上、他の地域では1,000㎡以上の面積がある

地積規模の大小は土地のエリアと面積によって判断します。三大都市圏の土地では500㎡以上、それ以外のエリアでは1,000㎡以上の面積であれば「地積規模の大きな宅地」であると評価されます。

三大都市圏とは東京大都市圏・大阪大都市圏・名古屋大都市圏のことです。国税庁のホームページには以下のように記載されています。

- 首都圏整備法第2条第3項に規定する既成市街地または同条第4項に規定する近郊整備地帯

- 近畿圏整備法第2条第3項に規定する既成都市区域または同条第4項に規定する近郊整備区域

- 中部圏開発整備法第2条第3項に規定する都市整備区域

►引用:国税庁

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hyoka/4609.htm

上記の表現は少々わかりづらいため、具体的なエリアを確認するためには、国税局・税務署が発表した資料を参照するのも有効です。

►参照:「地積規模の大きな宅地の評価」が新設されました。

https://www.nta.go.jp/publication/pamph/sozoku/pdf/chiseki.pdf

また、地積については既に解説しましたが、登記簿謄本に記載されている地積は必ずしも測量結果に基づくものではありません。また、相続税の計算における地積の判定については「課税時期における実際の面積による。」とされています。

このため、必ずしも登記簿謄本に記載された地積を用いる必要もありません。登記簿謄本上の地積と実際の土地面積とに違いがあると推測される場合には、測量するのが賢明です。

市街化調整区域に該当していない

次に確認するポイントは、対象となる土地が市街化調整区域に該当していないかどうかということです。市街化調整区域に該当している場合は、原則として地積規模の大きな宅地と認められません。

なお、市街化調整区域については各自治体がエリアごとに定めており、ウェブサイトで公開しています。このため、「地域名 市街化調整区域」で検索すれば確認可能です。

面積の大きな宅地は、戸建住宅を建てるため一般的な戸建用地に分割することを考慮すると、手間や費用がかかります。この費用や分割による目減り分を、相続税の評価額へ反映することを目的として定められたのが「地積規模の大きな宅地」です。

市街化調整区域では宅地分譲に該当する開発行為が認められていません。これは戸建住宅を建てることを前提とした考え方に相反するため、市街化調整区域では地積規模の大きな宅地の評価を受けられないことになっています。

用途地域が工業専用地域ではない

次に確認するポイントは、各自治体が定める用途地域において工業専用地域に該当しているかどうかです。

工業専用地域はその名の通り工場を建てることを第一目的として指定されています。このため、工業専用地域に該当している場合は「地積規模の大きな宅地」と評価されません。

用途地域の判別については、各自治体のウェブサイトで確認可能です。例えば神奈川県の川崎市であれば、「川崎市 用途地域」などのキーワードで検索すれば、自治体のウェブサイトがヒットします。

多くの自治体は地図で色分けして用途地域の種別を表現しているため、該当する土地の用途地域を視覚的に判別可能です。例えば川崎市であれば、臨海部の工業地帯はその大半が工業専用地域です。

住宅街の土地であれば工業専用地域とされている可能性は低いものの、工場が周りに多く建っている土地の場合は、自治体のウェブサイトで確認するのが望ましいと言えます。

指定容積率に関する条件を満たしている

次に確認するポイントは、指定容積率が400%(東京都内では300%)未満に指定されているかどうかということです。これは、相続する土地がマンション用地などに利用されるかどうかという観点から定められた評価ポイントです。

容積率が大きいエリアではマンションを建てることが多くなります。これも戸建住宅を建てることを前提とした考え方に相反するため、地積規模の大きな宅地の評価を受けられません。

指定容積率に関しても、用途地域と同様に各自治体が定めて公表しています。例えば東京23区内であれば、「江東区 指定容積率」などのキーワードで検索すれば、エリアごとの容積率を確認可能です。

地積規模の大きな宅地の評価方法と計算方法(規模格差補正率)

ここからは、地積規模の大きな宅地について、どのように相続税評価額を計算するのか解説していきます。

地積規模の大きな宅地の評価

地積規模の大きな宅地と評価されるためには、路線価地域または倍率地域に所在している必要があると解説しました。一方で、路線価地域と倍率地域に所在している土地は、相続税算出時の評価額を計算する方法が異なります。

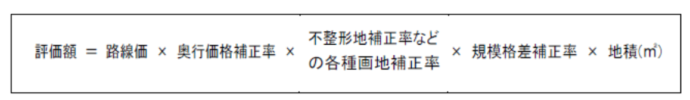

まず、路線価地域に所在する場合の評価額算出法は以下の通りです。

►引用:国税庁

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hyoka/4609.htm

評価額の基礎となるのは国税庁が毎年発表している路線価です。路線価や地積と複数の数値を乗じて計算します。3つの「補正率」という数値が登場しますが、これについてはこの後に詳細を解説します。

つづいて、倍率地域に所在している場合の評価額については、以下2通りの計算式で算出した数値のうち低い方が採用されます。

該当する宅地の固定資産税評価額に倍率を乗じて計算した価額

該当する宅地が標準的な間口距離および奥行距離を有する宅地であるとした場合の、1㎡当たりの価額に、普通住宅地区の奥行価格補正率や不正径地補正率などの各種画地補正率のほか、規模格差補正率を乗じて求めた価額に、その宅地の地積を乗じて計算した価額

►引用:国税庁

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hyoka/4609.htm

国税庁のウェブサイトによると、2の計算方法は少しわかりにくいかもしれませんが、これは路線価地域に所在する場合の評価額算出方法とほぼ同じ内容です。

なお、奥行価格補正率とは、該当する宅地の奥行距離に応じて設定される数値です。奥行距離が長いほど細長い土地となり、その土地の利用方法が限られるため、奥行距離が長いほど評価額が低くなるよう小さな数値が設定されています。奥行価格補正率については、国税庁のウェブサイトで確認可能です。

►参照:国税庁

https://www.nta.go.jp/law/tsutatsu/kihon/sisan/hyoka_new/02/07.htm

規模格差補正率とは?

規模格差補正率とは、その宅地の地積に応じて算出される数値です。以下の計算式によって計算します。なお、小数点以下第2位未満は切り捨てます。

►引用:国税庁

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hyoka/4609.htm

規模格差補正率の計算

なお、上記計算式のうちBとCの数値については、三大都市圏に所在する宅地とそれ以外のエリアに所在する宅地とで数値が異なります。

三大都市圏に所在する宅地の場合

| 地積 | B | C |

|---|---|---|

| 500㎡以上1,000㎡未満 | 0.95 | 25 |

| 1,000㎡以上3,000㎡未満 | 0.90 | 75 |

| 3,000㎡以上5,000㎡未満 | 0.85 | 225 |

| 5,000㎡以上 | 0.80 | 475 |

三大都市圏以外のエリアに所在する宅地の場合

| 地積 | B | C |

|---|---|---|

| 1,000㎡以上3,000㎡未満 | 0.90 | 100 |

| 3,000㎡以上5,000㎡未満 | 0.85 | 250 |

| 5,000㎡以上 | 0.80 | 500 |

地積規模の大きな宅地の評価の具体的な計算例

ここからは、前項で解説した計算式及び数値を用いて、具体的な宅地の例を示して評価額を算出してみます。

宅地の例:1つ目

- 三大都市圏の普通住宅地に所在

- 路線価地域に所在

- 地積1,000㎡

- 宅地の奥行50m(奥行価格補正率:0.89)

- 路線価:200,000円

上記の宅地に関しては、評価額は以下のように算出します。

・規模格差補正率

(1,000㎡ × 0.90 + 25)÷ 1,000 × 0.8 = 1.725

・評価額

200,000円 × 0.89 × 1,000㎡ × 1.725 = 3億705万円

宅地の例:2つ目

- 三大都市圏に含まれないエリアの普通住宅地に所在

- 路線価地域に所在

- 地積1,500㎡

- 宅地の奥行50m(奥行価格補正率:0.89)

- 路線価:150,000円

上記の宅地に関しては、評価額は以下のように算出します。

・規模格差補正率

(1,500㎡ × 0.90 + 100)÷ 1,500 × 0.8 = 0.77

・評価額

150,000円 × 0.89 × 1,500㎡ × 0.77 = 1億5,419万2,500円

宅地の例:3つ目

- 三大都市圏に含まれないエリアに所在

- 路線価が明示されていない倍率地域に所在

- 地積3,000㎡

- 宅地の奥行50m(奥行価格補正率:0.89)

- 近隣の宅地における固定資産税評価額:50,000円/㎡

- 当該宅地の固定資産税評価額:9,000万円

- 固定資産税評価における倍率:1.1

上記の宅地に関しては、評価額は以下のように算出します。

・通常の計算による評価額

9,000万円(固定資産税評価額)× 1.1(倍率)= 9,900万円

・地積規模の大きな宅地の評価方法で算出した評価額

►近隣の固定資産税評価額を用いた当該宅地の1㎡当たり評価額

50,000円 × 1.1 = 55,000円

►規模格差補正率

(3,000㎡ × 0.85 + 250)÷ 3,000㎡ × 0.8 = 0.74

►評価額

55,000円 × 0.89 × 0.74 × 3,000㎡ = 1億866万9,000円

この宅地の場合は、固定資産税評価額に倍率を乗じた通常の計算による評価額の方が低くなるため、9,900万円が評価額となります。

地積規模の大きな宅地の評価を適用する際の注意点

最後に、地積規模の大きな宅地として評価額を算出する場合の注意点について解説します。

登記上における1筆単位ではなく1画地ごとに評価する

地積の数値を確認する上では登記簿謄本を参照することになるので、評価額は1筆ごとに算出すると考えがちです。しかし、宅地の価額は1筆単位ではなく1画地ごとに評価します。

「画地」という用語を耳慣れないと感じる人もいるかもしれません。画地とは土地を評価する上での1単位とされる範囲を指すものです。登記上の筆が分かれていたとしても、所有者が同じであり一体的に利用できるものであれば全体をまとめて1画地と数えます。

なお、地積規模の大きな宅地の評価は土地を相続する際に用いる評価方法です。土地を分割して相続した結果、分割後の画地が宅地として利用できない場合などは、分割前の各地を1画地の宅地として評価します。

ただし、例えば宅地の一部に借地権を設定している場合は、所有者自らが使用している部分で1画地、借地権を設定している部分で1画地と数えます。また、宅地の一部にアパートなどの貸家を建てて賃貸しており、他の部分を所有者自らが利用している場合も同様です。

一方で、例えば隣地を借りて自らの宅地とまたがるように建物を建てている場合は、連結して1画地とは数えられません。

市街化調整区域に関する要件は例外がある

要件に関する項で、市街化調整区域では宅地分譲に関する開発が認められていないため、地積規模の大きな宅地としての評価が受けられないと解説しました。しかし、この要件には例外があります。

相続する宅地が市街化調整区域に所在する場合でも、都市計画法第34条第10号または11号の規定に基づき、宅地分譲に関する開発行為ができると認められるのであれば、地積規模の大きな宅地としての評価が可能です。

あくまでも宅地分譲に関する開発ができるのであれば問題ないという考え方が背景にあります。ただし「都市計画法第34条第10号または11号の規定に基づくものである」という点がポイントです。

他の法令または条例が根拠となる場合には、地積規模の大きな宅地としての評価を受けられないため要注意です。

まとめ

広い土地を相続するとなると、相続税の負担が大きくなるのではと不安に感じる人もいるかもしれません。しかし、要件を満たすものであれば「地積規模の大きな宅地」として扱われるため、相続税に関する評価減の適用を受けられます。

要件については相続人が自ら情報収集することで判断できるものも多い一方で、路線価や用途地域の判断などは日頃あまり見聞することのないもので、難しいと感じる人も多いのではないでしょうか。

そのほか、正確な評価額の算出や例外事項の判断などについては、専門家の判断を求めるほうが安心です。難しい・わかりにくいと感じる部分がある場合は、ぜひ税理士へご相談ください。