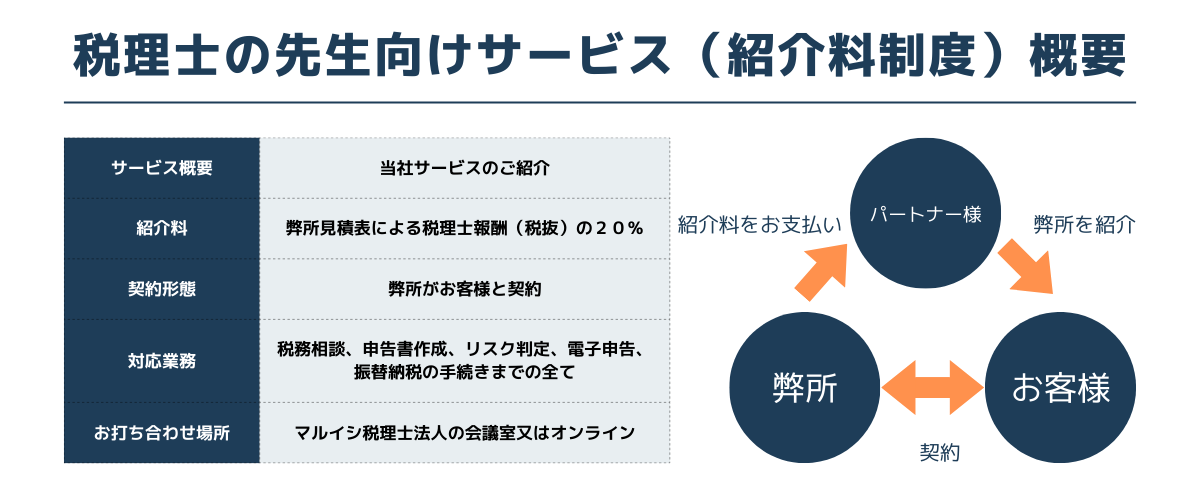

税理士の先生向けサービス(紹介料制度)

マルイシ税理士法人は、毎月、税理士の先生方からお客様のご紹介を多数いただいております。

最初は全く面識のない先生からのご紹介ですが、その後、継続したお付き合いとなっています。

マルイシ税理士法人は、資産税(譲渡所得税、相続税)や不動産税務について、税理士の先生方をご支援しています。

税理士の先生向けサービスのご紹介

1.不動産譲渡所得の確定申告

- 弊所にお客様をご紹介いただきまして、弊所がお客様と契約を結びます。

- 税務相談、申告書作成、リスク判定、電子申告、振替納税の手続きまでの全てを弊所が行います。

- ご紹介いただきました税理士の先生には、弊所見積表による税理士報酬(税抜)の20%をお支払いいたします。

2.相続税の申告

- 弊所にお客様をご紹介いただきまして、弊所がお客様と契約を結びます。

- 税務相談、申告書作成、リスク判定、電子申告の全てを弊所が行います。

- ご紹介いただきました税理士の先生には、弊所見積表による税理士報酬(税抜)の20%をお支払いいたします。

3.不動産所得の確定申告・不動産管理会社の税務顧問

- 弊所にお客様をご紹介いただきまして、弊所がお客様と契約を結びます。

- 税務相談、記帳代行、決算書・申告書作成、リスク判定、電子申告、振替納税(個人)の手続きまでの全てを弊所が行います。

- ご紹介いただきました税理士の先生には、弊所規程による税理士報酬(1年分、税抜)の25%〜50%をお支払いいたします。

※1〜3について、業務内容、報酬額等によっては、お受けできない場合があります。

※紹介料のお支払いは、弊所の申告報酬の初回のご入金(注)が確認出来てからとなります。

(注)初回のご入金については、相続税申告及び譲渡所得の申告については着手金、税務顧問は初回の税務顧問料、不動産所得の申告は確定申告後の申告報酬となります。

ご紹介のご事情例

- 高齢となり少しずつ税務顧問や確定申告のお客様を手放していきたいので、地主や不動産オーナーの税務顧問や確定申告を不動産税理士に引き継ぎたい。

- 税務顧問や確定申告のお客様である地主のお子様から、「不動産の法人化」や「相続対策」などの相談が増えてきているが、専門ではないので不動産税理士に引き継ぎたい。

- 不動産譲渡や地主の相続税などの資産税の申告は、専門ではないしリスクも大きいので不動産税理士に任せたい。

- 特殊な不動産譲渡(収用、事業用買換、交換、居住・非居住併用など)の申告を不動産税理士に任せたい。

- 申告内容だけでなく、顧問先とのコミュニケーションも安心できる税理士に任せたい。

※相続税申告専門の税理士事務所様から、不動産所得や譲渡所得の確定申告、不動産管理会社の税務顧問のご紹介も増えています。(大手の相続税専門税理士法人では、リスク等の懸念から、譲渡所得の確定申告の受託が禁止されているところもあります)

ご紹介の多い内容

マルイシ税理士法人の特徴

- 不動産税務と相続税だけを業務としています。(事業会社の顧問等はやっていません)

- 相続税だけでなく譲渡税も含めた資産税に対応しています。

- 資産税、不動産税務の実績は、日本トップクラスを自負しています。

ご紹介のメリット

ご紹介理由となる「マルイシ税理士法人が不動産と相続の専門税理士」であることを、お客様自身が確認できます。

Google等で「不動産 税理士」を検索すると「1位に表示」されます。

資産税(譲渡税、相続税)と不動産税務しか対応していません。

事業会社の顧問等は税理士法人として受託禁止としています。

資産税はトップクラスの実績があります。

税務相談・申告件数、調査率、執筆、セミナー、研修で実績があります。

代表税理士と補助税理士が担当します。

不動産税理士のみが対応します。税理士の先生の対応は代表税理士が行います。

申告書は3人の税理士がチェックします。

リスクのあるものは国税OBにも見解を確認します。

調査の来にくい申告書を作成します。

申述書、添付資料に違いがあります。

事前に品質や雰囲気を確認できます。

不動産税務の記事や動画をご覧いただけます。

紹介料をお支払いします。

紹介料の代わりに、お客様の税理士報酬を値引きすることもできます。

リスクのある申告は「リスク判定書」を作成し、お客様より署名押印を頂きます。

トラブルやクレームで税理士の先生にご迷惑をおかけしません。

お客様に弊所をご紹介頂く場合には、弊所コーポレートサイトをご利用いただけます。

紹介料などお客様に見せる必要がない内容は、記載しておりません。

マルイシ税理士法人の実績

マルイシ税理士法人は、不動産税務及び資産税で多くの実績があります。

税理士の先生向けには、書籍やコラムの執筆の実績があります。

税理士の先生向けの不動産税務・資産税の本

- 「不動産オーナーの相続&事業承継対策〜事例でわかる手法と税務の基本〜」

(税務経理協会)

税理士専門誌での執筆

- 「管理しにくい建物をどう処理する?空き家対応の最新事情・場面別の税務」

税務弘報[2023・10]

- 「取得費が不明な場合の市街地価格指数〜取得費の計算方法と概算取得費〜」

税経通信[2023・10]

- 「相続不動産の売却における税理士としてのアドバイス/相続開始時から行いたい不動産売却のケア」

税経通信[2020・5]

- 「エキスパート税理士探訪記/8回【不動産・相続/藤井幹久】」

税経通信[2020・1]

https://maruishi-tax.jp/achievement/

<マルイシ税理士法人コーポレートサイト/メディア掲載>

https://maruishi-tax.jp/achievement/

ご注意事項

1.税務相談は行っていません。

お客様のご紹介のみに対応しております。ご紹介時には、税理士の先生から案件の内容をご説明いただきまして、受託可能かどうかとお見積りを取らせていただきます。その際に税務相談は行いませんので、予めご了承ください。

※残念ながら、紹介を装いながら弊所に見解や税金計算を要求し、ご自身で申告を行うということをされる税理士の先生がいらっしゃいます。同じ税理士として、このような態度にはお付き合いすることができません。ご理解いただけますと幸いです。

2.ご紹介をお受けできないこともあります。

案件の内容、報酬額、お客様との相性などで、ご紹介いただいても受託できない可能性もあります。また、お客様の無理なご要望(「居住していないのに居住用特例の申告をして欲しい」など)にも、対応できません。予めご了承ください。

3.お打ち合わせ場所は、マルイシ税理士法人の会議室又はオンラインです。

お客様とのお打ち合わせについては、面談又はオンラインでの対応となります。場所は、弊所会議室とさせていただきます。もし、お客様のご自宅や税理士の先生の事務所への出張面談をご希望の場合には、出張料として20,000円(税抜)+交通費をご請求いたします。

※税理士の先生方とのお打ち合わせは、電話又はメールがほとんどですが、面談でのご相談をご希望される場合には、上記3のお客様と同様の取扱いとさせていただきます。

ご紹介方法

もし、お客様のご紹介やお引継ぎなどのご相談がございましたら、お気軽にお問い合わせください。

税理士の先生からのご紹介案件は、代表税理士の藤井幹久が対応いたします。

ご連絡は、マルイシ税理士法人の「コーポレートサイト/お問い合わせフォーム」からのお申込みか、お電話でお問い合わせください。

<ご紹介のながれ>

- 下記<お問い合わせ先>からご連絡下さい。

- 代表税理士が案件についてのご相談内容をお伺いします。

- 弊所が、案件の受託が可能かどうかをお伝えします。

- 可能の場合には、弊所の「報酬見積書」を作成し提出します。

- 税理士の先生に、お客様をご紹介いただきます。

- お客様と弊所が、面談又はオンラインでお打ち合わせを行います。

- お客様と弊所の間で契約を行います。

- 弊所にて申告業務を行います。

- 弊所にてお客様へ弊所税理士報酬を請求します。

- 弊所報酬のご入金が確認できましたら、税理士の先生へ紹介料をお支払いします。