【税理士解説】贈与契約書とは?税務調査で否認されない書き方と注意点

目次

相続税対策の一環として、多くの方が生前贈与を活用しています。

将来相続人となる予定の方に、できるだけ早くから長期間にわたって計画的に財産を贈与することにより、相続財産を減らして相続税の節税ができるだけでなく、相続人のために将来の納税資金の準備を行うことも可能になります。

贈与契約書を作成する目的

贈与契約書とは?

贈与契約書とは、贈与を行う贈与者と贈与を受ける受贈者の間で贈与があった事実を明確にするために書き記した書類のことをいいます。贈与契約書には特に決まったフォームなどはありませんが、それでも最低限記載しておかなければならない事項が何点かあるため、この点については後ほど詳しくご説明します。

贈与契約書の作成目的

そもそも民法では、贈与が成立した事実を証明するために贈与契約書を作成することは求められていません。贈与者と受贈者の間で合意さえあれば、たとえ口約束であっても贈与契約は成立するものと定めています。ですから、民法上契約の有無を争う場合は贈与契約書の作成は必ずしも必要ではありません。

しかし、税務調査においては、贈与契約書の有無が贈与の事実を証明するために必要な書類のひとつとなります。

多くの場合、生前贈与に関する税務調査は相続税の調査の時に行われます。しかしその時にはすでに贈与者は亡くなってしまっているため、贈与の意思が本当にあったのかどうかを本人に確認することはできません。

したがって、贈与の事実を客観的に証明するためには、必要最低限の形式を満たした贈与契約書の作成が必要となるわけです。

贈与契約書を作成するメリット

次に、贈与契約書を作成するとどのようなメリットがあるのかをご説明します。

贈与の証拠が確実に残る

上述のように、民法上は贈与契約の構成要件には贈与契約書の作成は求められていません。しかし、贈与者が亡くなった後で他の相続人などに対して贈与契約に基づく贈与があった事実を客観的に証明するためには、何らかの証拠があった方が争いごとなどを起こさずに問題をスムーズに解決することができます。

税務調査で証明できる

税務調査が行われた場合、贈与があったことを客観的に証明することができなければ、贈与をしたにもかかわらず不当に課税されてしまい、多額の税金だけでなく延滞税などのペナルティも支払わなければならないことになりかねません。

しかし、贈与契約書を作成しておけば、このような不当な扱いを受けることなく税務調査で贈与の事実があったことを証明することができます。

贈与契約書の書き方・作成方法

上述のように、贈与契約書には特に定められたフォームやルールがあるわけではありません。しかし、贈与の証拠を確実に残し、税務調査にも対応することができるようにするためには、最低限記載しておかなければならない事項がいくつかあります。

贈与契約書に記述すべき事項

贈与契約書に記載すべき事項は、おもに以下の5つです。

- 贈与の日時:贈与がいつ行われたのかを記載します。

- 贈与者と受贈者の氏名:誰から誰に贈与が行われたのかを明記します。

- 贈与されたもの:どのようなものが贈与されたのか、その種類や金額(あるいは量)などを記載します。

- 贈与に関する条件:贈与をするうえで条件が付されている場合には、その条件を記載します。

- 贈与する方法:現金での贈与なのか口座振り込みなのかなど、贈与する方法について記載します。

収入印紙の必要可否

また、贈与する対象が現金や株式のような不動産以外の場合は、贈与の金額などに関わらず贈与契約書に収入印紙を貼る必要はありません。しかし贈与する対象が不動産の場合は、当該不動産の評価額などに関わらず、一律200円の収入印紙を貼らなければなりません。

なお、贈与を受ける受贈者が未成年の場合は、受贈者とならび受贈者の親権者も署名押印をします。

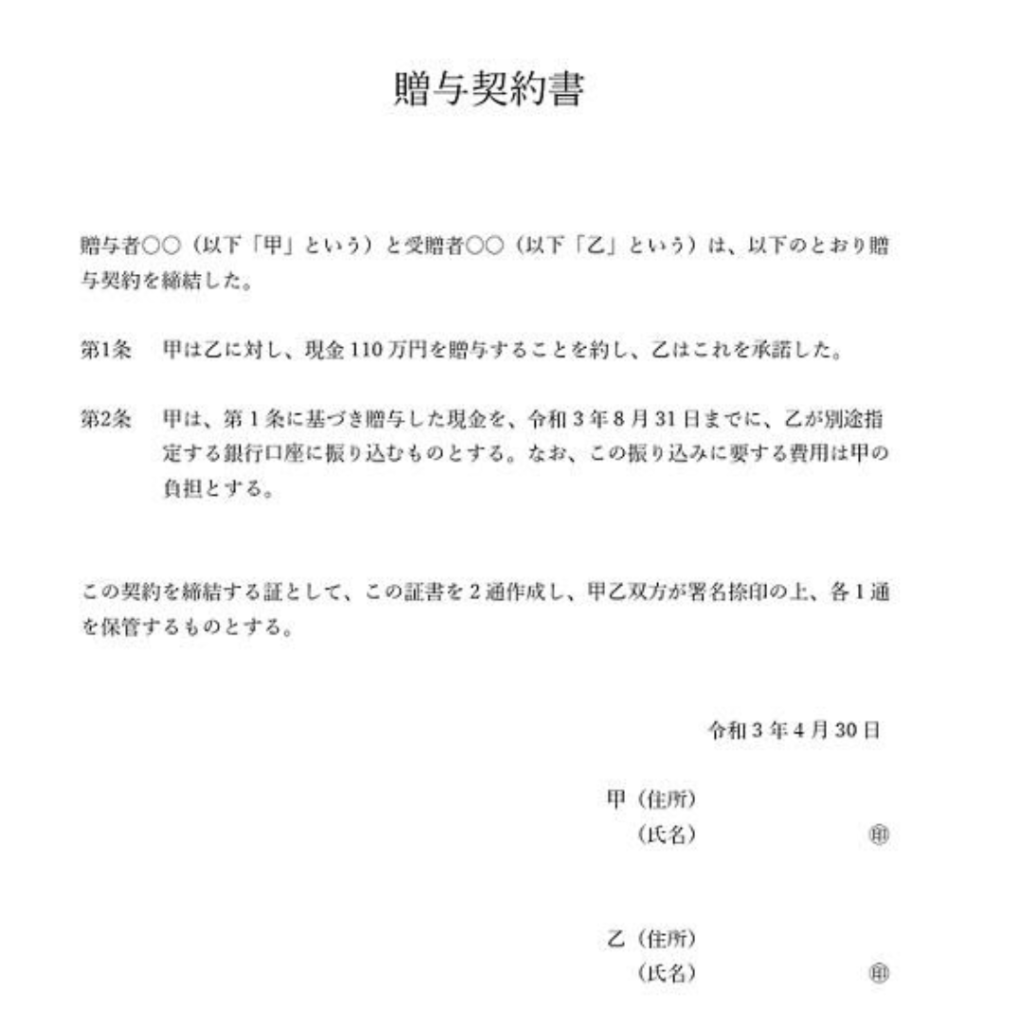

現金の贈与契約書の書き方

現金を贈与する場合は、贈与契約書に「いつ」「誰が」「誰に」「いくらの金額を」贈与したのかが明確に分かるように記載します。

なお、現金を贈与した場合の贈与契約書の記載例は以下のようになります。

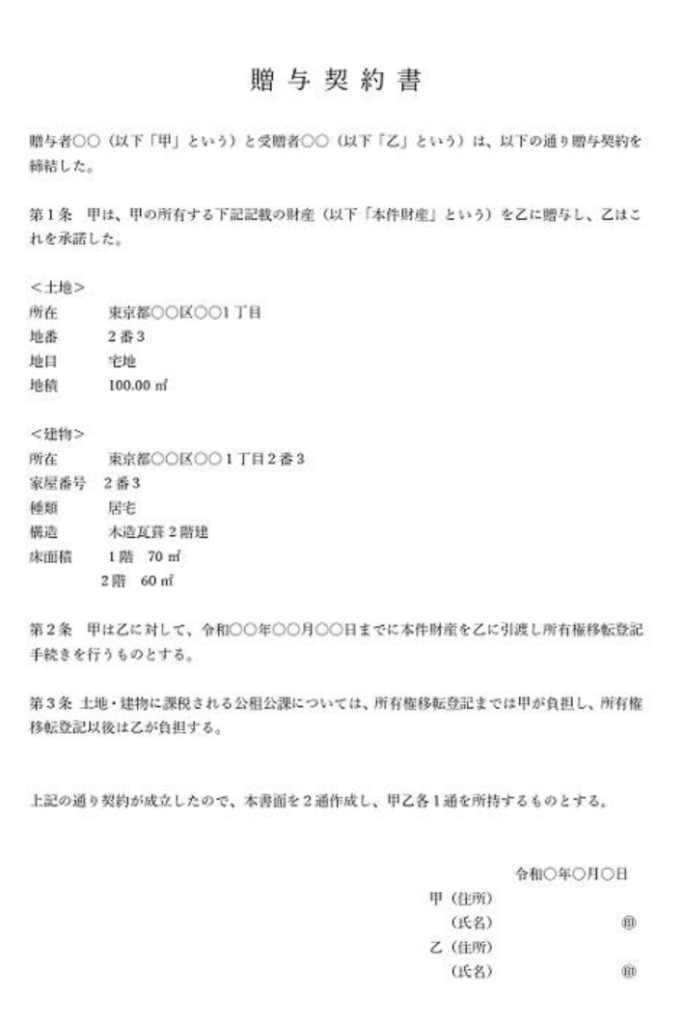

不動産の贈与契約書の書き方

不動産を贈与する場合は、贈与契約書に「いつ」「誰が」「誰に」「どの不動産を」贈与したのかが明確に分かるように記載します。なお、不動産に関する事項に関しては、登記事項証明書を見ながら一字一句間違いのないように記載します。

またこれらに加え、登録免許税をはじめとする所有権移転登記に必要な費用を誰が負担するのか、また固定資産税などの公租公課は誰が負担するのかなどについても明記しておきます。

贈与契約書作成時の注意点

それでは次に、贈与契約書を作成する場合の注意点について特に重要なものを3点ほどご紹介します。

不動産を贈与する場合は印紙を貼る必要がある

上述のように、現金を贈与する場合は贈与契約書に印紙を貼る必要はありません。しかし、同じ贈与でも土地や建物などの不動産を贈与する場合は、その種類や大きさや評価額などに関わらず、一律200円の収入印紙を贈与契約書に貼らなければなりません。

署名押印は自筆する

贈与契約書の最後には、贈与者と受贈者が署名押印をします。この署名をWordなどのソフトウェア使って書いてしまうと、贈与の事実そのものが疑われてしまう可能性があります。

したがって、現金の場合も不動産の場合も、贈与契約書の署名押印は必ず自筆するようにしておきましょう。

連年贈与に注意する

「連年贈与」とは、毎年贈与を繰り返し行うことをいいます。いっぽう、連年贈与同じように毎年受贈者から贈与者へお金が贈与されるものとしては「定期贈与」があります。

定期贈与とは、毎年一定の金額を贈与することを定めている贈与のことをいいます。たとえば1,000万円を100万円ずつに分けて毎年贈与するという取り決めをおこない、その通り毎年100万円を10年間にわたって贈与を行った場合は定期贈与となります。

ただし、定期贈与の場合は、毎年贈与される金額に対してではなく、贈与の取り決めをした時点で贈与の権利が発生したと考えるため、その時点で贈与税が発生します。

贈与税の基礎控除は110万円ですから、毎年100万円を贈与するのであれば贈与税は課税されないように思えますが、それが定期贈与であれば、毎年贈与される100万円ではなく贈与の取り決めをした時点の1,000万円に対して課税されてしまうのです。

したがって、連年贈与をする場合は、それが定期贈与とみなされないように注意しなければなりません。

不動産を贈与する場合の贈与契約書は税理士に依頼しよう

現金を贈与する場合は、さきほどお話ししたように連年贈与をするのであれば定期贈与とみなされないように注意しなければなりません。

いっぽう不動産を贈与する場合は、現金のように連年贈与とはなりませんが、それでも注意しなければならない点がいくつかあります。

たとえば、不動産を贈与する場合は贈与税以外にも「登録免許税」や「不動産取得税」が課税されます。また、登記の手続きを司法書士などの専門家に依頼すれば、その費用も別途必要となります。

同じ土地であっても、相続であれば贈与の場合とは違い「小規模宅地等の特例」などが使える可能性があるため、場合によっては相続税を一切支払うことなく不動産を引き継がせることも可能となります。

このように、贈与を考える場合、とりわけ不動産のように評価額が高額となりやすいものを贈与する場合には、どの方法を選択するのがベストなのかをさまざまな方向から検討し、最善の選択肢を選ばなければなりません。

したがって、不動産を贈与する場合の贈与契約書の作成に関しては、税のスペシャリストである税理士に依頼した方が、後悔や心配をすることなく無事に不動産贈与を済ませることができるでしょう。

まとめ

贈与を行う場合は、後々のことまで考えると贈与契約書を作成しておくべきですが、現金を贈与した場合と土地や建物などの不動産を贈与した場合とでは作成すべき内容や印紙を張り付けるかどうかなど細かい点がことなるため、注意しなければなりません。

また、現金を贈与する場合は定期贈与とみなされないように贈与の方法には気を付けなければなりませんし、不動産を贈与する場合は、のちの相続まで考慮に入れた上で、贈与税と相続税を比較しながら多角的にシミュレーションしておく必要があります。

これらについてご心配な方や自信のない方は、税のスペシャリストである税理士に相談されることをお勧めします。

相続時の税金に関する悩みはマルイシ税理士法人へ相談

贈与契約書の作成は税理士に依頼した方が良いというお話をしましたが、医師に専門分野があるように、実は税理士にも得意分野がそれぞれにあります。ですから、贈与に関する相談や贈与契約書の作成には、贈与を専門的に行っている税理士に相談しなければなりません。

マルイシ税理士法人は不動産と相続を専門に行っており、不動産業務に詳しい税理士が多数在籍しているため、相続までを視野に入れた贈与の相談や贈与契約書の作成などの経験も豊富です。贈与に関することはもちろんのこと、相続税の税金に関するお悩みがある方は、マルイシ税理士法人の無料相談をぜひお気軽にご利用ください。