数次相続が発生した際の手続きの流れ。遺産分割協議書の書き方と注意点を解説

目次

相続はいつ起こるかわかりませんし、身近な方々が相次いで亡くなることもあります。

立て続けに相続が発生することを「数次相続(すうじそうぞく)」といいますが、数次相続で遺産分割協議書を作成する場合、通常とは異なる点があるので注意が必要です。

本記事では、数次相続が発生した際の手続きと、遺産分割協議書の書き方について解説します。

数次相続とは?

数次相続とは、最初の相続(一次相続)が発生し、その相続手続きが完了する前に相続人が亡くなり、二次相続が発生した場合をいいます。

二次相続の遺産分割協議は一次相続で相続した財産も対象となるため、二次相続の遺産分割協議を先にまとめることはできません。

二次相続の被相続人(亡くなった人)が、一次相続の被相続人の配偶者であれば、一次相続と二次相続の遺産分割協議への参加者は基本的に同じです。

父と母および子の家庭において、父の相続が発生した後に母が亡くなった場合、子は子としての立場と、母の相続人としての立場の双方で遺産分割協議に参加することになります。

一方、一次相続の後に亡くなった相続人が被相続人の子である場合、一次相続で当事者でなかった人が遺産分割協議に加わるケースもあります。

遺産分割協議書は相続人全員の署名・実印がないと効力を発揮しませんので、遺産分割協議書を作成する前に相続人が亡くなった場合、亡くなった相続人の相続人の署名・実印も必要です。

なお一次相続と二次相続の期間が空いているケースでも、複数の相続手続きを同時に行わなければいけない状況については、数次相続と呼ぶこともあります。

たとえば不動産の名義が亡くなった人のままの状態で、名義人の相続人が亡くなれば、名義人と名義人の相続人に対する相続登記がそれぞれ必要です。

数次相続における遺産分割協議書の作成する際の流れ

数次相続の遺産分割協議書は、各相続の内容を一つ協議書にまとめる方法と、相続ごとに協議書を作成する方法の2パターンあります。

数次相続の関係者は同じことも多いため、一次相続と二次相続の遺産分割協議を同じタイミングで行っても問題ありませんし、各相続の関係者が一緒であれば、遺産分割協議書を一つにまとめることも選択肢です。

しかし、夫婦であっても別々に財産は保有していますし、二次相続の被相続人が一次相続で相続財産を取得した場合、二次相続の遺産分割協議に取得した相続財産を記載しなければなりません。

そのため数次相続が発生した際は、相続ごとに遺産分割協議書を作成するのが一般的であり、一次相続と二次相続の分割協議を別日に行う際は、一次相続が完了した後に二次相続の遺産分割協議書を作成します。

なお遺産分割協議は相続人が1人でも欠けている状態では協議書は作成できませんので、二次相続が発生した際は、すみやかに相続人の相続人全員を特定し、分割協議に参加させてください。

数次相続の遺産分割協議書の書き方

通常の遺産分割協議書と、数次相続における遺産分割協議書の書き方の相違点は、亡くなっている相続人の情報を記載するかどうかです。

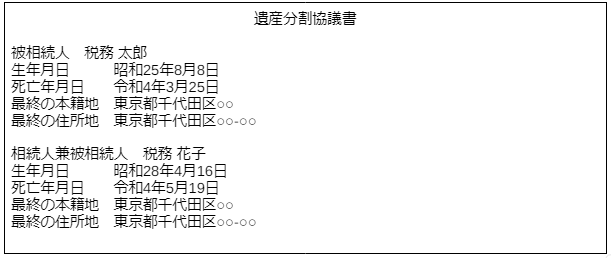

遺産分割協議書の冒頭では被相続人の情報を記載しますが、数次相続の協議書では続けて一次相続の後に亡くなった相続人の情報も明記します。

- 氏名

- 立場(「相続人兼被相続人」)

- 生年月日

- 死亡年月日

- 最後の本籍地

- 最後の住所地

遺産分割協議書の冒頭の記載例

遺産分割協議書の末尾には、協議に参加した相続人全員の署名および実印が必要ですが、数次相続により遺産分割協議に参加することになった相続人の相続人については、「○○の相続人」のように立場を明記してください。

また、相続人と亡くなった相続人の相続人の地位が重複する人については、「相続人兼○○の相続人」のように記載します。

遺産分割協議書の末尾の記載例

<相続人としての地位と亡くなった相続人の相続人の地位が重複しない場合>

<相続人としての地位と亡くなった相続人の相続人の地位が重複する場合>

数次相続における不動産の相続登記と中間省略登記

相続財産に不動産があるときは、被相続人の名義を相続人変更する「相続登記」の手続きを行わなければいけません。

相続登記を行う前に相続人が亡くなった際に、一次相続の相続内容を省略して二次相続の相続登記を行うことを「中間省略登記」といいます。

中間省略登記は原則として認められていませんが、次のケースに該当する場合には、中間省略登記を行うことも可能です。

- 中間の相続人が1名

- 中間の相続人が複数いる場合、そのうち1名が単独で不動産を相続する

相続登記では登録免許税を支払うことになるため、数次相続により複数回登記手続きを行うことになれば、登記費用の負担は重くなります。

しかし中間省略登記が認められるケースにおいては、相続登記の回数を省略できますので、登記に関する費用を抑えられるメリットがあります。

数次相続時に相続税申告書を作成する際のポイント・注意点

相続税の申告書は、相続が発生した都度作成することになり、複数の相続を一つの申告書にまとめることはできません。

数次相続における申告書の書き方は通常の相続と基本的に同じですが、相続人の相続人の申告期限が延長するなどの違いもあります。

相続税の申告義務は相続人の相続人へ承継される

相続人は被相続人のプラスの財産だけでなく、マイナスの財産も引き継ぎます。

一次相続の相続税の申告書を提出する前に相続人が亡くなった場合、亡くなった相続人の相続人は、相続人の代わりに相続税の申告・納税手続きをしなければなりません。

相続税の申告期限は、相続が発生した翌日から10か月以内です。

しかし申告期限が到来する前に相続人が亡くなった場合、相続人の地位を引き継いだ人の申告期限は、相続人が亡くなった日から10か月となり、申告期限が延長されます。

なお申告期限が延長されるのは、申告期限前に相続人が亡くなり、その相続人の地位を引き継ぐ人だけです。

したがって同じ相続税の申告書に連名する相続人でも、立場によって申告期限が異なりますので注意してください。

相続税の基礎控除額の計算方法

相続税の基礎控除額は相続人の人数によって金額が変動するのが特徴です。

3,000万円+600万円×法定相続人の人数=相続税の基礎控除額

相続税の基礎控除額の計算での法定相続人の人数は、被相続人が亡くなった時点の人数で判断します。

そのため相続が発生後に相続人が亡くなり、相続手続きを行う人数が増えたとしても、基礎控除額が増額されることはありません。

小規模宅地等の特例・配偶者の税額軽減の適否

数次相続の節税は、一次相続と二次相続をトータルで判断することがポイントとなります。

「小規模宅地等の特例」は、土地の相続税評価額を最大80%減額、「配偶者の税額軽減」は、配偶者の取得した財産が1億6千万円以下であれば配偶者に対する相続税を全額控除できる特例です。

双方の特例は、要件を満たしていれば一次相続と二次相続のどちらでも利用することは可能です。

ただ特例を適用するために、一次相続で亡くなった相続人が相続財産を取得してしまうと、その財産は二次相続の相続税の対象となってしまいます。

小規模宅地等の特例の適用要件を満たす相続人が複数いる場合は、健在の相続人が財産を引き継ぐことも検討してください。

また一次相続の被相続人の配偶者が亡くなった場合、配偶者の税額軽減を適用して相続税をゼロにしても、二次相続で相続税を支払うことになるので節税効果は薄いです。

相次相続控除の適用判定

相次相続控除とは、今回の相続開始前10年以内に被相続人が相続財産を取得した際に相続税を支払っている場合、その被相続人の相続財産を取得した人の相続税額から一定の金額を控除する制度です。

相次相続控除は数次相続でも適用することが可能であり、二次相続の相続税の申告において、二次相続の被相続人が一次相続で支払うことになった、相続税の一部または全部を差し引くことができます。

ただし相次相続控除は、被相続人が相続税を支払っていることが前提とする制度ですので、一次相続で二次相続の被相続人が相続税を支払っていない場合、相次相続控除の適用はありません。

まとめ

遺産分割協議書は不動産登記や銀行口座の解約、確定申告書など相続手続きで必ず使用する書類ですので、記載不備は許されません。

相続人全員が同意していない協議書は、不完全な書類なので相続手続きで用いることはできませんし、協議書に記載されていない財産があれば再度分割協議が必要になります。

数次相続は遺産分割協議書に記載する必要事項も多くなるため、協議書の作成は専門家に協議書の作成を依頼するのが確実です。

また一次相続の分割協議の内容によって、二次相続における相続税の申告内容が変わってきますので、相続税専門の税理士に相談していただき、数次相続全体で最も節税できる方法を見つけてください。