【アパート贈与】賃貸建物の贈与による節税対策のポイントを解説

【執筆者:税理士・関口聡朗】

マルイシ税理士法人の税理士の関口聡朗です。

主に地主の皆様の税務顧問や相続対策を担当しており、日々沢山のご相談をいただいています。

地主の皆様から不動産賃貸業の法人化の相談を受けることが多いのですが、賃貸規模や社会保険料の負担を考慮すると、大きな節税効果やキャッシュの増加が見込めないケースがあります。

その際に代替案の1つとして私が提案しているのが、アパートなどの賃貸している建物を贈与するプランです。

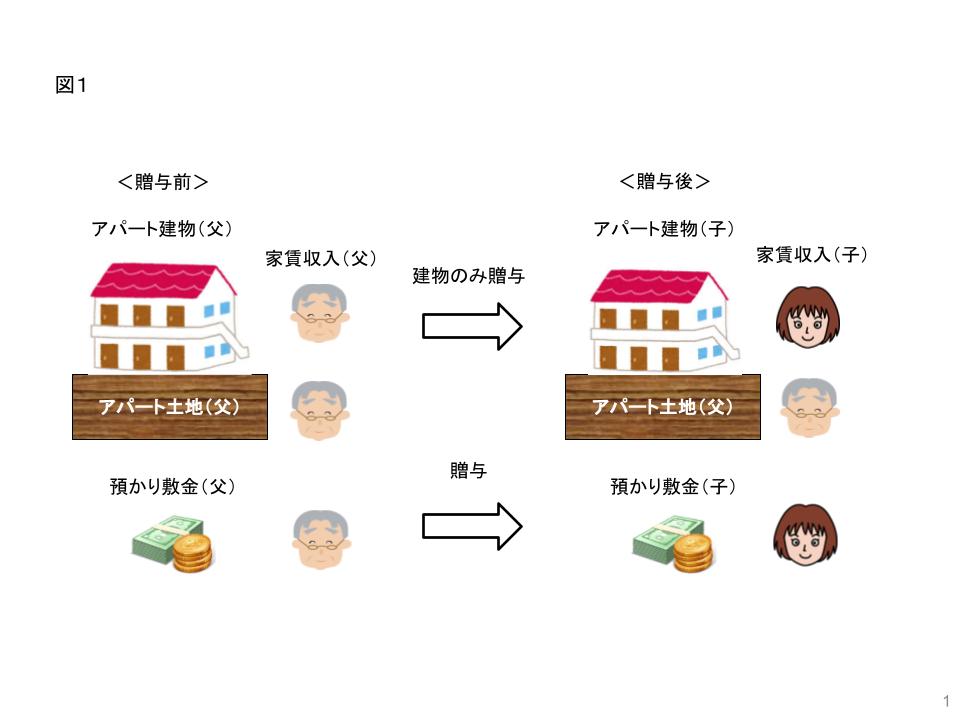

親の所有している賃貸建物を子に贈与すれば、家賃収入を子に移転させることができ、所得税や相続税を大きく節税できる場合があります。

今回は賃貸建物を贈与することのメリットと、その注意点を説明していきます。

生前贈与について詳しく知りたい方は、「生前贈与とは?贈与税の計算方法や相続税対策について」を先に御覧ください。

- 賃貸建物の贈与に適しているものとして、例えば築古アパートの建物が挙げられます。

- 贈与により、本来親に生じる家賃収入を子に移転することで節税効果が見込めます。

※税法上の「負担付贈与」にならないよう、敷金に対応する現金も併せて贈与するなどの注意が必要です。 - 贈与に際し、登記費用、不動産取得税、贈与税などの支出がでること、また、アパート敷地の相続税評価額が増加することによる負担増加を想定しておきましょう。

- 贈与を実行に移す前に、税理士に相談をして②の節税によるメリットが③の負担増加のデメリットを上回っているかを検証しておく必要があると考えます。

賃貸建物の贈与による節税効果

不動産オーナーの場合、一般的には親が大部分の資産を所有しているケースがほとんどです。

したがって、不動産賃貸による所得が親に集中してしまい、所得税は累進税率(5%~45%)であることから、親の所得税の負担がどうしても大きくなります。

そこで、子の所得税の税率が親よりも低い場合、賃貸している建物を子に贈与すれば、家賃収入を子に移転することができ、家族全体の所得税の負担を減少させることができます。

また、建物を贈与した後の家賃収入は子が継続して受け取ることになります。

本来、親に貯まるはずであった家賃収入は子に貯まり続けることになり、親の相続財産の増加を抑制して相続税対策につながります。

建物の贈与は、将来得られる家賃収入を丸ごと贈与できる効果があるのです。

賃貸建物を贈与する際の評価額

建物を贈与する際には贈与税がかかります。

その際、賃貸している建物の評価額は、原則として固定資産税評価額の70%となります。

贈与税の負担を考えると建物の贈与がお得

土地と建物の両方を贈与しても、建物だけを贈与しても、贈与を受けた方が受け取ることができる家賃収入に差異はないため、贈与税の負担を考えると建物のみの贈与の方がお得です。

固定資産税評価額の低い築古のアパートなどは贈与税の負担が少なくて済むため、贈与がしやすい物件です。

敷地権付建物は贈与に不向き

一方、区分マンションなどの敷地権付建物は、建物と土地を一体で贈与しなければならず、贈与税の負担が大きい割には移転できる収益力は小さいため贈与には向いておりません。

なお、建物の贈与には、贈与税のほかに登記費用や不動産取得税もかかるため、注意が必要です。

賃貸建物(アパート)の贈与のポイントと注意点

「負担付贈与」にならないように注意

上述した通り、贈与する際の建物の評価額には固定資産税評価額を用いますが、賃貸建物の場合には注意点があります。

敷金などの負担すべき債務を付けたまま贈与すると、「負担付贈与」とされて固定資産税評価額を利用した贈与ができなくなってしまいます。

入居者から預かっている敷金など、将来負担(返還)すべき債務がある場合には、単純に建物のみの贈与を受けたのではなく、債務の引継ぎを含めた取引であると考えられるため、税務上建物は時価で評価しなければなりません。時価が高額である場合には、思わぬ多額の贈与税を負担することになります。

このような「負担付贈与」を回避するためには、敷金に対応する現金相当額も同時に贈与し、実質的な債務の引継ぎはないという形式をとる必要があります。

相続時の土地評価額の増加にも注意

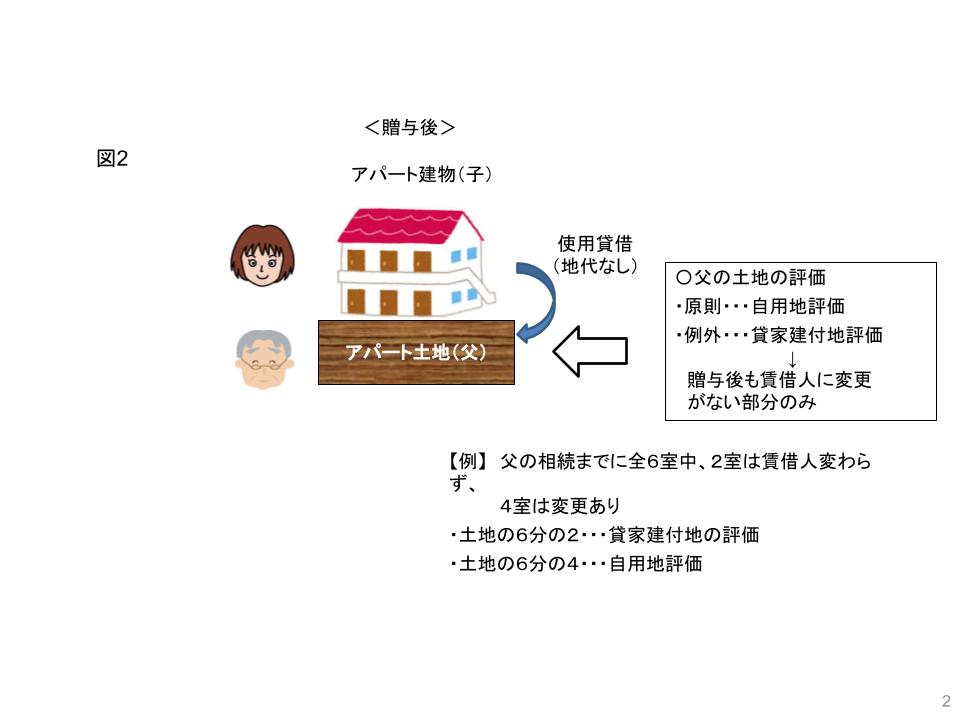

親から子に賃貸建物のみを贈与すると、土地の所有者は親、建物の所有者は子となり、土地と建物の所有者が異なることになります。

その際、地代の授受は行わず、無償で子が親の土地を利用する使用貸借の形式をとるケースがほとんどです。

そうすると、親の土地は相続時に「自用地」として更地扱いで評価されることになります。

もし、親が賃貸建物も土地も両方所有したまま相続が発生した場合には、通常「貸家建付地」としておおむね20%前後の評価減ができたはずですが、建物贈与後は所有者が異なるため原則としてこの取り扱いができなくなり、親の土地評価額が増加してしまうのです。

なお、建物の贈与後もずっと賃借人に変動がない場合には、貸家建付地の評価減を認めるという例外もあります。

関連記事:貸家建付地とは?評価額の計算方法や節税効果・知っておくべき注意点について解説

アパート贈与についてよくいただく質問

相談の際に下記の質問をいただくことがあるので、ご紹介します。

Q:アパート(建物)の贈与をしたいのですが、実際の手続きはどうしたらいいですか?

A:法令・税務上は主として以下の手順で手続きを行います。

- 税理士に相談して効果とコストを把握する。

- 賃貸借契約書などから敷金の金額を把握する。

- 贈与契約書の作成と建物の所有権移転登記をする(登記費用の支払いがあります)。

- 今までに提出したことがない場合には、所轄税務署に個人事業の開業届出書と青色申告承認申請書(賃貸業開始日から2カ月以内)を提出する。

- 納税通知書が届き次第、記載された期日までに不動産取得税の支払いをする。

- 贈与税の確定申告(贈与年の翌年2月1日から3月15日までの期間)、所得税の確定申告(贈与(賃貸開始)年の翌年2月16日から3月15日までの期間)をし、納税をする。

まとめ:経験豊富な税理士に相談する

賃貸建物の贈与については、一見簡単そうですが、建物の評価額、親の年齢、家賃収入、土地評価額の上昇など、様々な要素を加味して慎重に進める必要があります。あとで想定外の贈与税や相続税の負担が生じないためにも、不動産や相続に詳しい税理士に相談して進めるようにしましょう。

※この記事は、「家主と地主2021年1月号/相続税で検討したい節税のポイント 第8回 賃貸建物の贈与による節税対策」に掲載された内容を一部変更したものです。