不動産専門の相続税申告サービスを税理士がご紹介いたします

【執筆者:税理士・藤井幹久】

1.相続税専門の税理士事務所の本当の実情

相続税の申告を依頼しようとHPを検索すると、「申告数〇〇〇件」「税務調査率〇%」と実績を謳っている税理士事務所があります。この実績は、本当に税理士事務所の『質』を表しているのでしょうか。

申告件数が多い税理士事務所が取り扱っている申告は、そのほとんどが遺産総額1億円以下の申告です。財産内容は、自宅と預金と生命保険です。要するに同じ申告を広告でかき集めて数多くこなしているのです。これでは、相続税申告に精通している税理士は育成できません。

税務調査率が低いのも当たり前です。基本的に遺産総額が1億円以下の相続税申告では税務調査はほとんど来ないからです。若い税理士又は税理士ではない事務員が申告書を作成していますが、だいたい1~3年で退職します。ですから、常時大量のリクルートを行っています。

また、当然ですが相続税の申告報酬には、莫大な広告料が含まれています。大規模税理士法人では、WEBサイトから1つの相続税申告を獲得するのに15万円~20万くらいの広告料がかかっていると言われています。その結果、相続税報酬が割高となっています。

2.マルイシの相続税申告報酬が「適正価格」である理由

マルイシの相続税申告報酬が「適正価格」である理由は、2点あります。

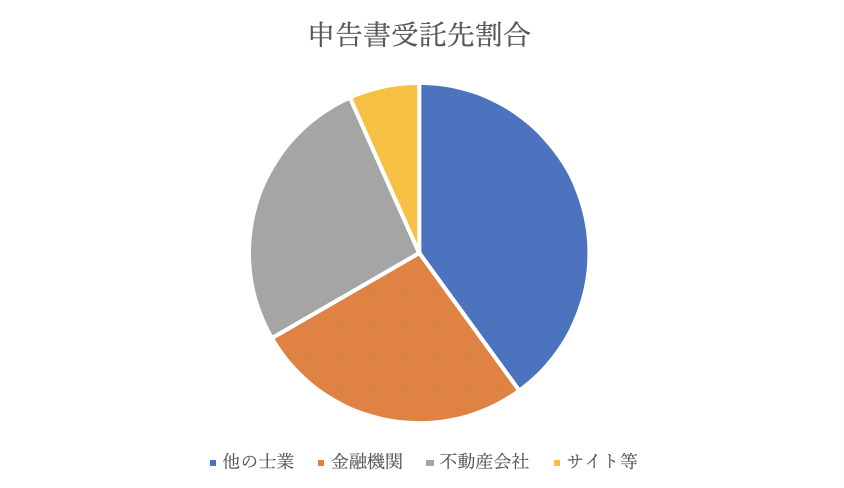

1点目は、相続税申告のご依頼の90%以上は、弁護士等の他の士業、金融機関、大手不動産会社などのプロフェッショナルな方々からのご紹介だからです。マルイシは、紹介料などを一切お支払いしておりません。また、広告費も最小限にしていますので、その分報酬は安くなります。

2点目は、資産税(相続税と不動産税務)を専門に行っているからです。

HPやWEBサイトで「相続税専門」を謳っている税理士事務所がありますが、実際には一般会社の税務顧問を主業務にしている事務所が多いです。WEB上で「相続専門のサイト」を制作して宣伝しているのです。

マルイシでは、一般会社の税務顧問はお断りしています。「不動産と相続」に関する税務顧問(不動産オーナーの税務顧問)『だけ』を行っています。従って、情報や経験が蓄積され、業務フローやシステムが改善されていきます。また、税理士及びスタッフも専門的に育成されていますので、業務効率が良く申告書作成の負担を軽減させています。

3.マルイシの相続税申告書が「調査が来にくい」理由

調査が来にくい申告書を作成できる理由は3つあります。

1点目は、プロフェッショナルな方々の厳しいチェックの中で、相続税申告業務を行っていることです。プロの方々は相続税に精通しています。マルイシの申告に問題があれば、次から紹介は来なくなってしまいます。

2点目は、不動産オーナーの相続税申告に特化していることです。地主、大家、不動産投資家の方を対象に、遺産総額や規模も問わず、様々な相続税申告の実績があります。

3点目は、相続税申告書の税務リスクの論点に対応できる、プロに選ばれ続けている税理士が担当するということです。

4.税務調査が来にくい申告書の作成方法

税務調査が来にくい申告書の作成方法のポイントは、申告書の添付資料にあります。

相続税に精通した税理士が申告書をチェックし、税務上論点になるところを見つけ出し、エビデンスを用いて納税者の主張を添付資料としてまとめることにより、税務調査に行く必要が無いようにするのです。

相続税の申告書は、『添付資料で勝負がきまる』といって過言ではありません。

申告書作成そのものは、チェックリストを用いれば誰でもできます。ただ、税務調査が来にくい申告書の作成は、税理士法人のノウハウと相続税に精通している税理士が直接関与する必要があります。

5.マルイシの相続税申告書

マルイシは、「税理士業は実学であり、税理士は多種多様な案件によって育てられる」という理念に基づき、不動産オーナーを対象に様々な相続税申告を数多く行っています。

税務調査率は、遺産総額1億円超の申告書を対象にしても1%ありません。

相場より少し安い価格で、質の高い相続税申告サービスを行っています。あらゆる遺産総額の方にご満足いただけると考えております。

マルイシの相続税申告サービスを、ご確認いただけますと幸いです。

相続は不動産が動く時ですが、相続で取得した不動産を売却する際には注意が必要です。それは、売るタイミングや売り方で「不動産と相続」の税金が大きく変わる可能性があるからです。取り返しのつかないことにならないように、ご自宅等のご売却をご検討されている方は、「売却前」にご相談ください。

6.このような方はご相談ください

- 地主、大家、不動産投資家の方など、不動産を所有している

- 不動産の相続に強く、実績のある税理士を探している

- 相続が発生していて、専門家に相談したい

- 相続税の申告について、話を聞いてみたい

- 本当に相続に強い税理士に相談したい

- 不動産の売却について、どの不動産会社に相談したら良いか迷っている

- 不動産を売却した時に、どのくらい税金がかかるか知りたい

- 話しやすくて、しっかりと話を聞いてくれる税理士を探している

7.特徴

- 地主、大家、不動産投資家などの不動産所有者の方の相続税が専門です。

- 税務顧問を務めている「不動産オーナー」の相続税申告業務を主業務としています。

- 税務調査の対策を考えて申告書を作成しています。

- 特例の選択など、「判断」はお客様が納得して行えるようにご説明をします。

- リスクがある場合には、『リスク判定書』によりリスクの度合いを税理士が判定をし、見解や実現した時のリスクの金額などを書面とともにご説明をします。

- 多くの経験から作成した「必要書類リスト」等を完備しておりますので、資料収集等でなるべくお客様のお手を煩わせないようにしています。

- 当事務所の資料収集担当者が、お客の資料収集のサポートを行います。

- 不動産の税金も合わせて考えることで、相続にかかわる税金全体の節税を考えます。

- 相続税申告のご依頼を頂く場合には、契約書を締結しますので、業務内容や料金などについても明確となりご安心いただけます。

- 相続した不動産のご相談や問題解決にも対応しています。

- 報酬額は「いわゆる相場」の範囲内です。

8.サービス内容

相続税申告業務に通常必要な、下記の業務をすべて行います。

お客様との打ち合わせ時に、『タイムスケジュール表』を作成して無理のないスケジュールを設定し、当事務所にてマネジメントを行います。

- 税理士による相談業務(面談、電話、メールなど)

- 『必要書類リスト』と専任の必要書類収集担当者による、資料収集のサポート

- 土地の相続税評価に関する、実地調査及び役所調査

- 税務調査対策を目的とした名義預金等のチェック

- 相続税の申告書作成

- 「不動産と相続」専門税理士による申告書チェック

- 相続税申告における税務リスクの度合いを、『リスク判定書』を用いて説明

- 税務署に相続税申告書を電子申告にて提出

- 相続税の納付書を作成してお客様に送付

- 相続税申告書の控えをお客様に送付

- 税務調査時には、相続税申告を担当した税理士が対応いたします

9.よくある質問

対応エリアはどこまででしょうか

1都3県(東京都、神奈川県、埼玉県、千葉県)を対応エリアとしています。

新宿に所在する当事務所にて面談相談が可能な方が対象となります。

どのような資料を集めたら良いでしょうか

戸籍謄本などの身分関係の書類と、預金残高証明書や不動産の謄本などの財産関係の書類です。無料面談時に「必要書類リスト」を用いて、ご説明させていただきますのでご安心ください。また、当事務所の必要書類収集担当者が資料収集のサポートをいたします。

ほとんどの方が、1ヶ月位で集めていらっしゃいますのでご心配はいりません。

10.報酬

報酬は、遺産総額、遺産内容、相続人の数などにより、「報酬見積書」を作成してご提案いたします。まずは、無料相談をご利用ください。

【参考】相続時の主な「不動産と相続」の税金の特例

小規模宅地の特例

相続税の計算上、一定の要件を満たす土地についてはその相続税評価額が80%又は50%減額となる特例です。

相続税の取得費加算

不動産譲渡税の計算上、相続で取得した不動産を相続税の申告期限の翌日から3年以内に売却すると、相続税の一部を取得費に加算することができる特例です。

空き家の3,000万円特別控除

不動産譲渡税の計算上、相続日から起算して3年を経過する日の属する年の12月31日までに売却をし、一定の要件を満たすと所得金額から3,000万円を控除してくれる特例です。(2023年12月31日までの売却に限ります)

相続により空き家になった不動産を相続人が売却し適用要件を満たした場合には、当該不動産を売却した際の譲渡所得から3,000万円を控除することができます。

例)購入額2,000万円、売却額5,150万円、譲渡費用150万円

5,150万円-2,000万円-150万円=3,000万円(譲渡所得)

【特例無し】

3,000万円×20.315%=609.45万円

【特例有り】

3,000万円-3,000万円(特別控除)=0円

差額 609.45万円

この特例は、適用要件を満たした売り方をしないと受けられません。

必ず、売却前に不動産税務に精通している税理士にご相談ください。