みなし譲渡課税とは?譲渡や限定承認時に注意したい税金について

税理士の見解

「みなし譲渡課税のポイント」

・贈与や譲渡する相手が個人か法人か、いくらで売ったかでみなし譲渡に該当するかが異なるため、相手先や条件の整理が重要

・対価がなく、課税がされることに気付かないことが多いため、専門家への相談が必要

・対価がないが、納税は必要のため納税資金の工面が必要

目次

皆さん、こんにちは。

マルイシ税理士法人の税理士の鈴木雅人です。

「自分が持っている不動産を、自分が設立した法人に贈与しよう」、「自分が設立した法人だから安く売却してもいいのではないか」と考える方も少なくないのではないでしょうか。

しかし、この場合に、個人で所得税、復興特別所得税、住民税(以下、まとめて「所得税」と記載します。)また、場合によってはさらに消費税も課税されてしまうことがあります。

これを「みなし譲渡課税」と呼んでいます。

今回は、毎年100件以上の、不動産の譲渡の相談を受けている経験から、このみなし譲渡課税について分かりやすく解説していきます。

みなし譲渡課税とは?

みなし譲渡課税は、資産を無償または低額譲渡した場合、時価で売却したものとみなして課税する制度であり、関係する税目は所得税と消費税です。

少し難しい話ですが、所得税も消費税もいわゆる「対価課税」と言い、売却した代金(対価)について課税します。

しかし、このみなし譲渡課税については、実際には売却していないため対価はないのに、時価で売却したように取扱われてしまいます。

そのため、対価がなく、みなし譲渡課税自体に気付かない方や、「時価」で売却したことになるため、思いのほか納税が高額となってしまうことがあります。

このみなし譲渡課税は所得税と消費税で微妙に要件が異なるためそれぞれに分けて見ていきましょう。

所得税における「みなし譲渡」

所得区分の一つである譲渡所得は、資産を売却した金額を収入金額として、譲渡所得の計算を行います(不動産を売却した場合も譲渡所得として課税がされます)。

譲渡所得について課税される所得税等を総称して、「譲渡所得税」などと呼びますが、この譲渡所得税は、売却金額から取得金額を差し引いた金額に対して課される税金です。

たとえば、700万円で購入した不動産を1,000万円で売却した場合、売却益の300万円(=1,000万円-700万円)に対して譲渡所得税が課されます。

1,000万円で購入した不動産を700万円で売却した際は、300万円(=700万円-1,000万円)の赤字となりますので、譲渡所得税は発生しません。

しかし、みなし譲渡課税の対象になると、譲渡所得の計算上は実際の売却金額(対価)ではなく、時価を収入金額とします。

売却金額700万円がみなし譲渡と判断された場合、その不動産の時価が3,000万円であれば、売却益2,000万円(=3,000万円-1,000万円)に対して譲渡所得税が課されます。

みなし譲渡として所得税が課税されるケース

みなし譲渡として所得税が課税されるケースは3つあります。

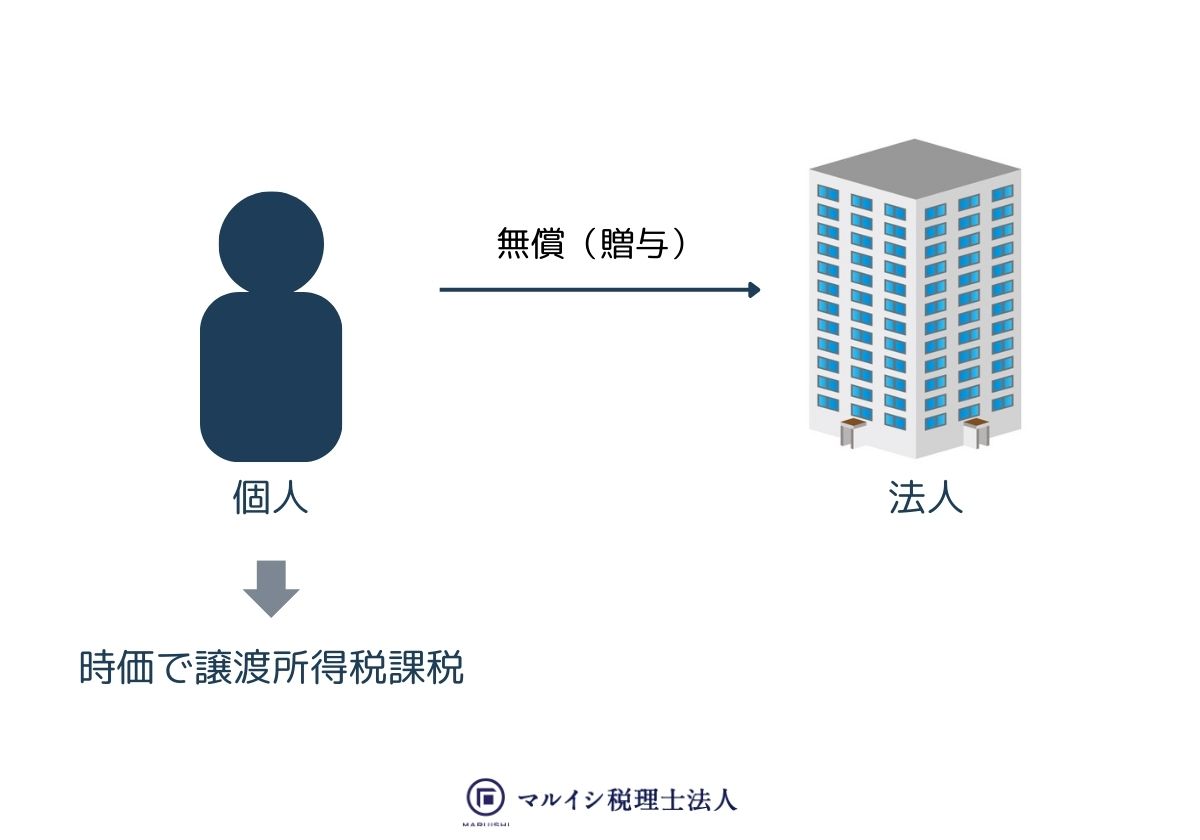

- 個人が法人へ無償で財産を贈与した場合

- 個人が法人へ資産を低額譲渡した場合

- 個人が限定承認により財産を相続した場合

1.個人が法人へ無償で財産を渡した場合

個人から法人へ資産を移転した際、有償であれば実際の売却金額で譲渡所得の計算を行いますが、無償の場合には時価で資産を売却したものとみなして譲渡所得税の計算を行います。

譲渡所得税は、個人が財産を所有している間の値上がり益に課税しようとしていますが、個人から法人へ所有権が移ってしまった場合には、個人への課税ができなくなってしまいます。

そのため、個人から法人の手に渡る前に値上がり益の精算をしたと考えて、時価課税することにしています。

時価課税がされてしまっていますが、実際には、贈与(無償)のため、対価もなく、納税資金の負担が一層重くなります。

なお、個人から個人の贈与は、値上がり益を次の個人に引き継がせることができるため、みなし譲渡課税がなされません。

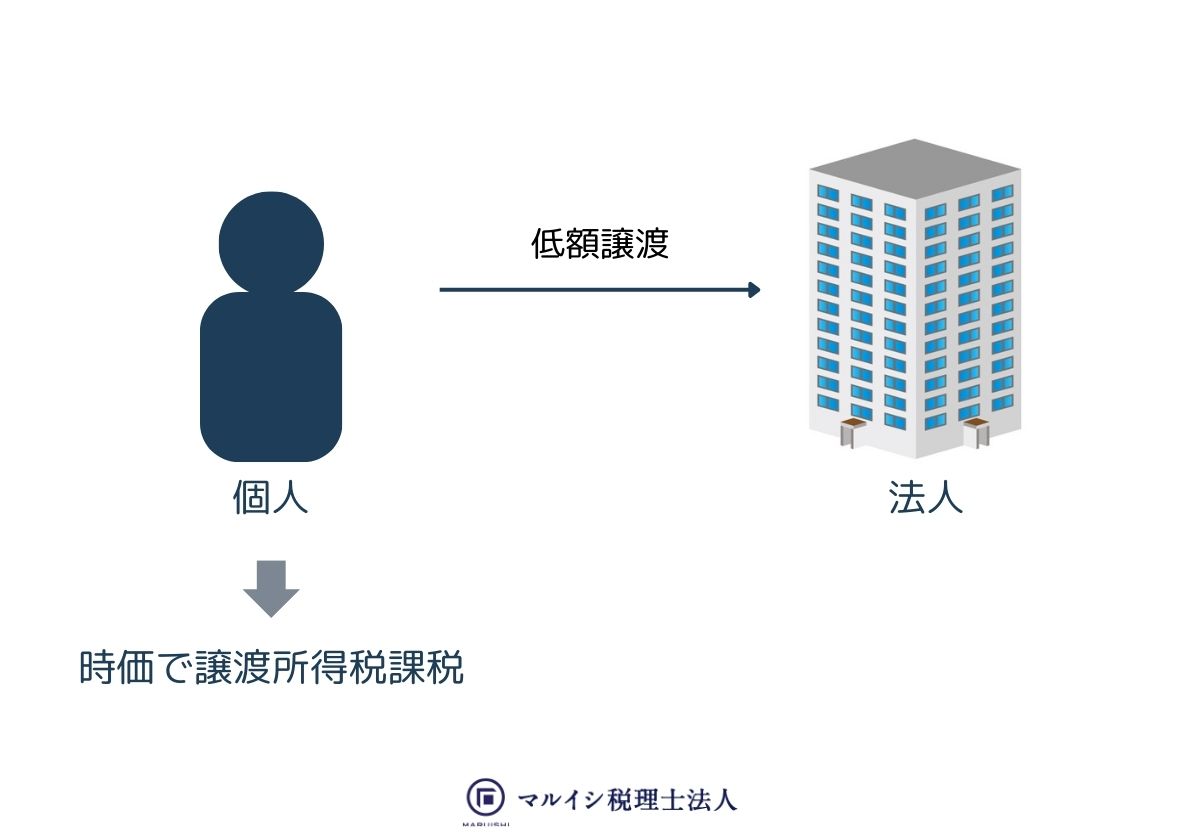

2.個人が法人へ資産を低額譲渡した場合

低額譲渡とは、「著しく低い金額」での譲渡をいい、「著しく低い金額」とは、時価の2分の1未満の対価をいいます。

極端な例ですが、対価1円で売却した場合、個人の値上がり益に課税できないまま法人へ所有権が移ってしまいます。

そのため、上記1の贈与のように、法人の手に移る前に、時価課税することにしています。

なお、個人から個人へ低額で譲渡し、売却損(赤字)となった場合、時価により譲渡所得の計算を行うことはありませんが、赤字はなかったものとして取り扱われますのでご注意ください。

個人に対する譲渡は、低額譲渡に該当しなければ通常どおり対価課税されることになります。

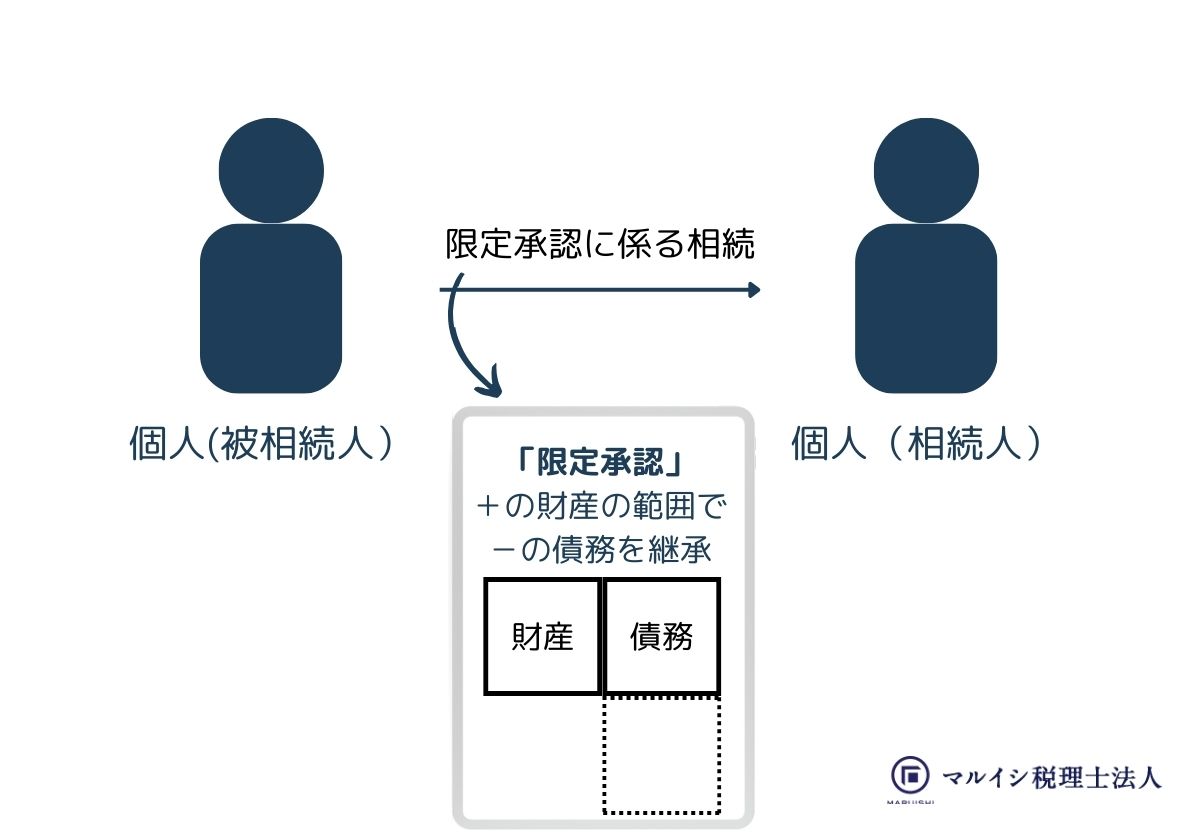

3.個人が限定承認により財産を相続した場合

限定承認とは、相続財産を取得する方法の一つで、相続するプラスの財産を限度としてマイナス財産(借金)を引き継ぐ制度です。

相続により不動産などの資産を取得した場合、通常は譲渡所得の対象になりません。

しかし、限定承認により相続した際は、移転した者(被相続人等)において相続時点で譲渡があったものとみなし、譲渡所得の計算を行うことになります。

・限定承認により相続する際に注意すべき「みなし譲渡」のポイント

限定承認する際のみなし譲渡は、見落としやすいので注意が必要です。

相続財産の取得方法には、「単純相続」・「限定承認」・「相続放棄」の3種類があり、相続の際にみなし譲渡の規定が適用されるのは限定承認だけです。

限定承認によるみなし譲渡は、相続開始時点の時価で売却したものとみなして計算するため、購入時よりも資産価値が上がっている場合は、譲渡所得税を納税することになります。

一方で、相続開始時点で資産価値が下がっている場合には、譲渡所得の申告は不要です。

また、限定承認で相続した資産を将来、売却する場合、単純相続した際と計算過程が異なります。

単純相続では、先代の購入金額と取得期間を引き継ぎますが、

限定承認では相続時点の時価で取得したとみなされます。

購入金額は譲渡所得の損益を計算する際に取得費として影響しますし、所有期間によって譲渡所得の課税区分は「短期譲渡所得」と「長期譲渡所得」に分かれます。

短期譲渡所得の税率は39.63%と、長期譲渡所得の税率20.315%の倍近くになりますので、同じ値上がり益でも譲渡所得の区分が違うだけで納税額が変わるので要注意です。

限定承認による譲渡所得の申告(準確定申告)は、相続人の方が亡くなった人の代わりに手続きしなければなりません。

所得税の確定申告は、通常翌年2月16日から3月15日の1か月間ですが、準確定申告の申告期間は相続開始日の翌日から4か月以内です。

相続財産に譲渡資産が含まれている場合、譲渡所得税の申告漏れや計算誤りが起こりやすいため、限定承認で相続する際は税理士へご相談することをおすすめします。

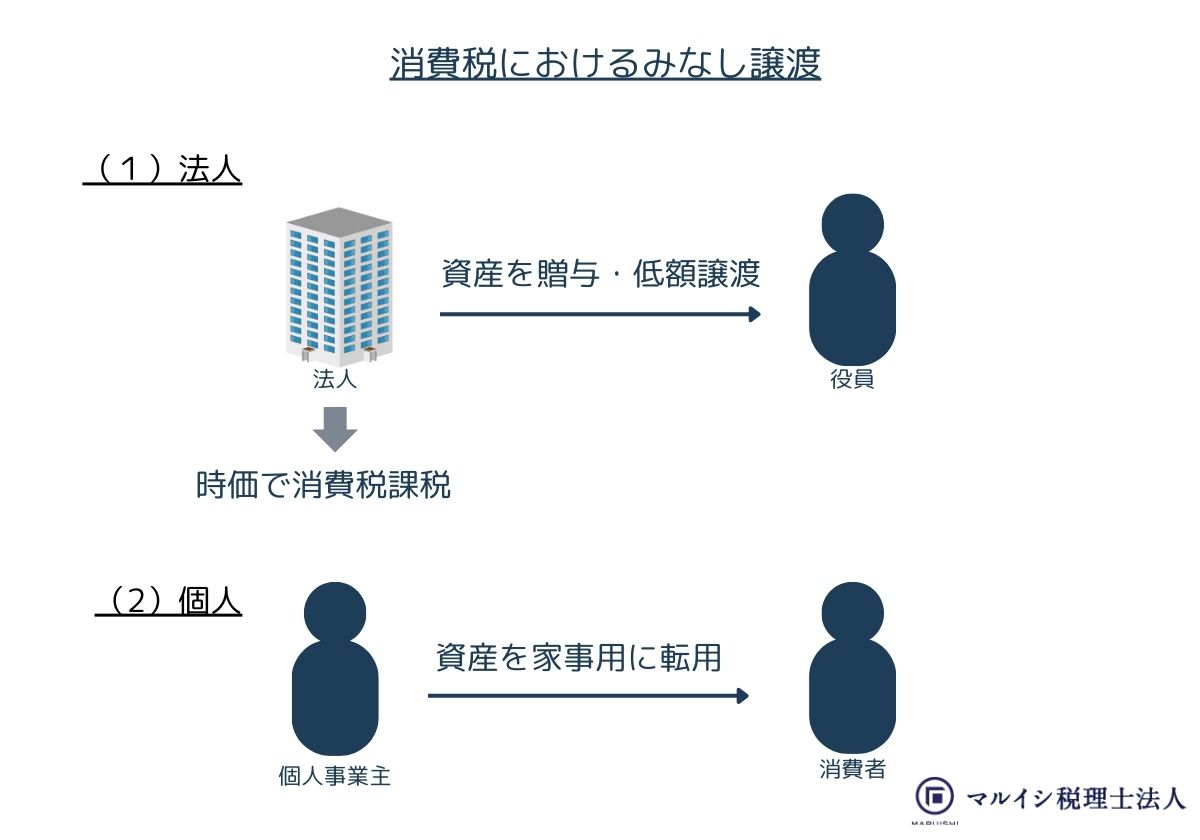

消費税における「みなし譲渡」

消費税の課税対象となる取引は、国内において事業者が事業として対価を得て行う資産の譲渡等です。

この資産の譲渡等に対して対価を得ない取引について消費税は原則されませんが、個人事業者の自家消費や、法人が役員へ資産を贈与または著しく低い価額で譲渡した場合には、みなし譲渡課税の対象となります。

時価で譲渡があったとみなして消費税が課税されるケース

消費税において、時価で譲渡があったものとみなして課税されるケースは3つ存在します(根拠規定は異なりますが、説明の便宜上「みなし譲渡」と記載します。)。

- 法人が購入した資産を役員へ贈与した場合

- 法人が購入した資産を役員へ著しく低い金額で譲渡した場合

- 個人事業主が事業用資産を自家消費した場合

1.法人が購入した資産を役員へ贈与した場合

法人が役員へ資産を贈与(無償)した場合には、時価で売却したものとみなして、時価相当額を元に消費税の計算を行うことになります。

2.法人が購入した資産を役員へ著しく低い金額で譲渡した場合

法人の役員への贈与と同様、著しく低い金額で譲渡(低額譲渡)した場合もみなし譲渡の対象となります。

「著しく低い金額」とは、時価の2分の1未満の金額での売却をさし、この場合には、時価で売却したものとみなして、時価相当額を元に消費税の計算を行うことになります。

3.個人事業主が事業用資産を自家消費した場合

個人には、個人事業主としての立場と、プライベートの二種類の立場があります。

「自家消費(家事消費)」とは、事業用資産を自分や家族のため(プライベートのため)に使用・消費したりすることをいいます。

友人などへ商品をあげる行為も自家消費に該当します。

この場合にも、自家消費した時点の時価相当額を元に消費税の計算を行うことになります。

なお、棚卸資産の自家消費については、棚卸資産の仕入価額以上の金額かつ、販売価額のおおむね50%相当以上の金額で売却したとして確定申告することが認められています。

まとめ

みなし譲渡課税は事前に対策を講じることで回避することは可能ですが、これらの判断を一般の方や相続人が行うのは難しく、時価課税となれば想像以上に納税をしなければならないケースも発生するかも知れません。

マルイシ税理士法人は、不動産と相続に関する税金を専門としている税理士法人です。

法人へ贈与(低額譲渡)する場合や、限定承認により財産を取得する場合など、不動産の所有権の移転を行いたいと考えた際には、事前にマルイシ税理士法人にお問合せください。