換価分割とは?メリットやデメリット・遺産分割協議書への記載方法を解説

目次

遺産として不動産を取得した相続人、または、将来不動産を遺産として残す被相続人向けの内容です。

遺産の分割にはいくつかの方法がありますが、財産が不動産中心で複数の相続人がいる場合、「換価分割」の選択がベストのケースもあります。

換価分割と他方法との比較、メリット・デメリット、関連する税金や注意点などを解説します。

換価分割とは?

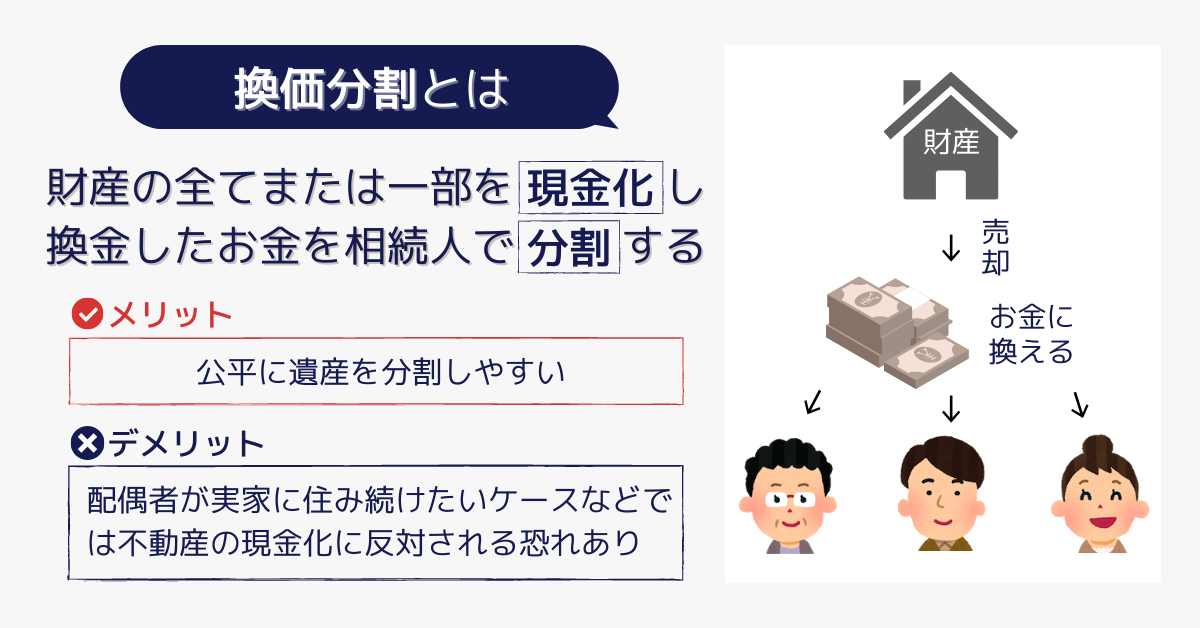

遺産分割方法の1つで、遺産分割の対象になっている財産の全てまたは一部を現金化し、この換金したお金を相続人で分割するやり方です。遺産がそのままの状態では分割しにくいケースなどで採用されやすいです。

換価分割を選択すると、各相続人に公平に遺産を分割しやすい一方、配偶者が実家に住み続けたいケースなどでは不動産の現金化に反対される恐れもあります。

換価分割以外の分割方法

換価分割以外にも、遺産を分割する際には「現物分割」「代償分割」「共有分割」の3つがあります。

それぞれの特徴を見ていきましょう。

現物分割

現物分割はもっとも一般的な遺産分割の方法です。相続人同士の話し合いによって、遺産分割の内容を決めていきます。例えば、長男は実家を引き継ぎ、次男と三男は現金や金融資産を受け継ぐといったやり方です。財産の形態を変えずに相続できる一方、不平等な分割になる恐れもあります。

代償分割

代償分割は、財産の大半が不動産(実家など)で長男や配偶者など特定の相続人がそれを受け継ぐ場合などに採用されやすい分割方法です。財産を受け継いだ相続人は他の相続人に対し、財産に応じた金銭などを提供するのが基本です。実家などを受け継ぐときには使いやすい一方、他の相続人が金銭の額に納得しない恐れもあります。

共有分割

共有分割は、複数の相続人が1つの相続財産を共有する形で遺産をわける方法です。一見、公平な分割方法に思われますが、時間とともに共有者が増加するなどの恐れがあり、上記の最終手段として用いられることが多いです。

換価分割のメリット・デメリット

換価分割のメリット

遺産分割で換価分割を選択した場合、他の方法よりも以下のようなメリットが享受できます。

細かく分割しやすい

換価分割は財産を現金化しているため、1円単位で分割できるメリットがあります。他の遺産分割の方法(現物分割や代償分割など)では、完全に公平な分割をすることはできません。換価分割では、現金という誰の目にもわかりやすい単位に財産を置き換えているため、公平な遺産分割が可能なのです。すべての相続人に平等に分割することもできますし、話し合って決めた割合に分割することも可能です。

相続トラブルが起きにくい

換価分割では、メリット1でお話ししたように公平に財産を分割ができるため、相続トラブルが起きにくいメリットもあります。相続トラブルの原因のひとつは、「遺産が不平等な分割になっている」というものです。不動産、預貯金、金融資産など様々な種類の財産があった場合、それを公平に分割するのは困難です。換価分割なら誰の目で見てもわかりやすい公平な分割が可能です。

相続税の節税がしやすい

遺産に不動産が含まれている場合、相続後に不動産を売却することで相続税を節税できるメリットもあります。相続税の課税額のベースとなる評価額は財産の種類で変わってきます。一例では、現金(預貯金)は相続税評価額が100%のため、例えば1億円の現金は1億円の評価額で相続税が計算されます。また、株や債券などの金融資産は時価で評価されます。

これに対して、不動産は現金や金融資産よりも評価額が低いため、同じ金額の財産を持っていても相続税が圧縮されます。この仕組みを利用し、不動産をそのまま相続し、相続税を支払った後に現金化すると効率的に節税することが可能です。

納税資金をまかないやすい

相続税は現金での納付が原則です。しかし、財産の大半が不動産の場合などは「高額な相続税を納めなければいけないのに、手元現金があまりない」というケースもあります。換価分割では財産を現金化しているため、それで納税資金をまかないやすいというメリットもあります。

換価分割のデメリット

換価分割を採用した場合、下記のようなデメリットが発生することもあります。

売却時に費用や手間がかかる

換価分割をするため不動産会社に仲介を依頼した場合、仲介手数料などの諸費用がかかります。また、不動産の売却が成立するには、買い手を見つけ、条件をすり合わせるなどの手間と期間を要します。これらの費用や期間を見積もって進めることが大切です。

希望通りに売却できるか分からない

換価分割の対象になっている不動産を市場に出したとき、希望価格で売却できないことも考えられます。特に買い手がなかなか見つからない場合は、予想以上の大幅値引きを余儀なくされることも考えられます。こういったことが起きないよう、相場を綿密にリサーチする、あるいは、事前に不動産会社などの専門家にアドバイスしてもらうなどの対策をとるのが賢明でしょう。

売却時に所得税などが課税されることもある

換価分割をした際、売却した不動産が購入価格よりも高く売れたときは譲渡所得税・住民税が発生します(詳しくは次項参照)。また、そもそも購入額がわからないような不動産を売却した場合も、税金が課税されるケースがあります。該当しそうな場合は、どれくらいの税金が発生するか、不動産に強い税理士に事前確認するのが賢明です。

換価分割と譲渡税の関係について

遺産分割の方法で換価分割を選択した場合、相続税の他に譲渡所得税・住民税(以下「譲渡税」)がかかることもあります。

譲渡所得税はどのような場合にかかる?

基本的に対象の不動産が「購入した額以上」で売れた場合は、譲渡税がかかります。例えば、被相続人が5,000万円で購入した不動産が相続時に7,000万円で売れた場合、2,000万円の差益が発生するため譲渡税がかかります。この5,000万円で購入した不動産が逆に4,000万円に値下がりした場合、1,000万円の差損が発生するため譲渡税はかかりません。

(注)対象となる不動産が建物等であった場合の減価償却は考慮しておりません。

譲渡税には短期と長期がある

譲渡税は、不動産の所有期間で税率が変わります。長期所有と短期所有の税率はそれぞれ次の通りです。

長期譲渡による譲渡税(長期所有)

- 条件:譲渡した年の1月1日現在で所有期間が5年超

- 計算式:課税長期譲渡所得金額×15.315%(復興特別所得税を含む)

短期譲渡所得税(短期所有)

- 条件:譲渡した年の1月1日現在で所有期間が5年以下

- 計算式:課税短期譲渡所得金額×39.63%(復興特別所得税を含む)

譲渡税の計算方法

最終的には税理士などの専門家に相談するケースが多いと思いますが、その場合でも譲渡税のある程度の額を相続人自身が把握しておいた方がよいでしょう。計算方法は次のようになります(長期譲渡所得税の場合)。

譲渡所得税の計算式

- ①譲渡した金額-(取得費+譲渡費用)=課税長期譲渡所得金額

- ②課税長期譲渡所得金額×15.315%

②譲渡税:3,000万円×15.315%=約460万円

短期譲渡所得税の場合は、税率が39.63%になるだけで基本的には同じ計算方法です。

遺産分割協議書への換価分割の記載方法

換価分割を選択したときには、遺産分割協議書にそのことを明記する手続きが必要です。

遺産分割協議書に換価分割を記載しないとどうなる?

そもそも遺産分割協議の内容は書面で残さなくても法律上は有効です。ただし、遺産分割協議書を作成しておかないと、銀行や役所などに相続内容を証明するのが大変になります。合わせて、遺産分割協議書に換価分割をすることを明記しておくと、後日、税務署の問い合わせや調査があったときに相続人の間で贈与があったと疑われにくくなります。

遺産分割協議書に換価分割を記載する方法は?

遺産分割協議書の様式はさまざまですが、「相続財産のうちどの不動産を換価(現金化)するのか」「誰にどのような割合で相続するのか」の2点を明記しておくと第三者が理解しやすいです。

まとめ

ここでは遺産分割の方法のひとつ「換価分割」について詳しく解説してきました。

換価分割は相続トラブルリスクの低い選択肢といえます。しかし、不動産が思ったような金額で処分できてこそ、相続人全員が納得できる遺産分割が可能です。これを実現するには、信頼できる不動産会社をパートナーに選ぶことが何より大事です。