【税理士の先生向け】相続開始時から行いたい不動産売却のケアについてのアドバイス

【執筆者:税理士・藤井幹久】

顧問先において相続税が発生したり、相続税申告を受託するなどして、税理士が相続発生直後に相続人から相続の相談を受けるケースがあります。

この場合、今後の遺産分割に関して、相続税の計算上有利になるようなアドバイスをすることがあります。

しかし、本来は相続税だけでなく、相続人が今後相続した不動産を売却した際の所得税及び住民税(復興特別所得税を含む。以下「譲渡税」とする)まで考慮してアドバイスできるのが理想です。

なぜなら、相続した不動産については被相続人の取得費及び取得時期を引き継ぐが、かなり昔に購入した不動産や、先祖代々の不動産などは、取得費が不明で概算取得費(譲渡収入の5%)となったり、取得費を証明する資料があっても少額であったりして、譲渡税の負担が大きくなるケースが多いためです。

当たり前であるが相続人にとっては譲渡税も税金であり、相続した不動産を売却した際、「相続税を支払ったばかりなのに、また税金(譲渡税)を支払うのか」という声を、筆者も幾度となく聞いてきました。

相続の相談を受けた際には、その後の相続不動産の売却も想定して、納税者にとって相続税と譲渡税がトータルで有利になるようなアドバイスができるようにしたいです。

相続後の不動産売却で税理士が留意すべき点

相続後の不動産売却で税理士が留意すべき点は、主に下記の4つであると考えます。

- 売却する不動産が小規模宅地等の特例の適用対象か否か

- 遺産分割の内容が、今後の不動産売却を想定して有利な内容になっているか

- 相続した自宅が「空き家の3,000万円控除」の特例の適用対象か否か

- 今後の不動産売却において「相続税額の取得費加算」の特例を適用するか

留意点1 売却する不動産が小規模宅地等の特例の適用対象か否か

相続税申告において、小規模宅地等の特例の適用を受けるためには、特定居住用宅地等において配偶者が取得した場合を除き、その特例の対象となる宅地等を相続税の申告期限まで保有する必要があります(保有継続要件)。

したがって、相続税の申告期限までに特例の対象となる不動産を売却した場合、小規模宅地等の特例が使えなくなり、相続税の負担が大幅に増加することになるため注意したい。

相続税申告の受託の際に売却まで言及する

相続税申告の依頼を受けた段階では、税理士が小規模宅地等の特例の適用有無を確認していたが、申告作業を進めるなかで相続人と連絡をとらない期間があり、相続人が独断で特例の対象となる不動産を売却してしまうケースがあります。

小規模宅地等の特例の適用対象となる不動産で保有継続要件のあるものについては、相続税の申告期限が経過した後に売却するよう、事前に相続人に伝えておく必要があります。

留意点2 遺産分割の内容が、今後の不動産売却を想定して有利な内容になっているか

上述したとおり、遺産分割及び相続税申告を行うにあたっては、小規模宅地等の特例の適用有無を考慮するのが一般的です。

さらに併せて考慮したいのが、今後相続した不動産を売却することを想定した場合、譲渡税の計算上も有利な遺産分割になっているか否かという点です。

例えば、被相続人である母が死亡し、相続人は長男と長女の2人、遺産は自宅(時価2,000万円)と預金2,000万円であったとする。

長男は母と同居しており今後も居住継続、長女は別居しており、法定相続分の2分の1ずつ相続する。

この場合、長男が自宅、長女が預金をそれぞれ単独で相続するのが、後日自宅を売却した際の譲渡税の計算上、最も有利な遺産分割となります。

居住している長男が自宅を売却した場合には、譲渡所得の計算上、居住用の3,000万円控除が適用でき、売却した際に譲渡税がかからないためです。

もし、自宅も預金も、それぞれ長男と長女で2分の1ずつ相続し、自宅を共有の状態で売却した場合、長男は居住しているため居住用の3,000万円控除を適用できて譲渡税はかからないが、長女は居住していないため居住用の3,000万円控除を適用することはできず譲渡税がかかってしまいます。

譲渡税の税率は一般の長期譲渡所得の場合には一律20.315%(所得税・住民税・復興特別所得税の合計税率)です。

上述した例のように相続財産が基礎控除以下で相続税がかからない場合や、相続財産がそれほど多くない場合には、相続人にとって相続税よりもその後売却した際の譲渡税の負担の方が大きいです。

税理士としては、相続税がいくらかかるかだけでなく、今後の不動産の利用や売却の予定などについてもヒアリングし、適切なアドバイスができるようにしたい。

相続して所有した者が居住しているかが重要

上述したとおり、相続した不動産を譲渡した場合の譲渡税が有利になるように遺産分割をするには、居住用財産の特例(3,000万円控除など)の適用の有無がポイントとなります。

居住用財産とは、売却をする所有者本人の「現に居住用」 又は 「かつて居住用」 である家屋及びその家屋とともに譲渡する敷地をいいます。「かつて居住用」とは、居住しなくなった日以後3年を経過する目の属する年の12月31日までに譲渡した場合が該当します。

相続により取得した不動産については、相続人はその相続時に遡って所有者となり、その時点で相続人が居住の用に供している場合には居住用財産となります。

したがって、被相続人が相続前に居住の用に供していたものであっても、相続後に相続人が居住の用に供していない不動産については、所有者として居住していないため、居住用財産には該当しないことになります。この点については、相続人自身も居住用財産の特例が受けられると誤って解釈していることが多いため注意したい。

なお、もともと実家に居住していなかった相続人が、相続後に実家に住民票のみを移し、又は売却前の短期間のみ実家に居住するなどして、居住用財産の特例を受けようと試みるケースもあるが、これらは特例の適用にあたり非常にリスクが高いです。

居住用とは、その所有者の生活の本拠を意味するとこととされており、居住期間や住民票の有無について法律上の特段の規定はありません。

ただし、そもそも居住の実態がない場合や、その居住が一時的な利用目的であったり、特例の適用を受けることが目的であったりする場合には、税務上居住用とは認められないため注意が必要です。

形式上は代償分割でも、実質的な換価分割に注意

遺産分割の方法には、「現物分割」「代償分割」「換価分割」があります。

「現物分割」とは遺産を現物のまま分割する方法であり、「代償分割」とは相続人のうち特定の者が現物の財産を取得し、その者が他の相続人に対して代償金(支払債務)を負担する方法です。また、「換価分割」とは相続人のうち特定の者が財産の全部または一部を売却するなどして金銭に換価し、その換価代金を分割する方法です。

代償分割により相続した不動産を売却した場合には、その不動産の売却代金で代償金を支払ったとしても、法的には、その売却による譲渡所得は、その不動産を相続した者に帰属し、その相続した者の居住用である場合には、居住用財産の特例が受けられます。

したがって、相続人間で遺産分割協議を行う際に、居住している相続人に家屋及び敷地を相続させ、その代償として他の相続人に売却代金の一部を支払うこととする代償分割を行うケースが多いです。実際、このような遺産分割を勧める弁護士、司法書士、税理士がほとんどです。

しかし、代償分割が「事実認定」の問題により、実質的に「換価分割」であると認定された場合には、現物分割と同様にその売却による讓渡所得は各相続人に帰属することになり、現物分割同様の課税が行われることになります。

例えば、被相続人である母が死亡し、相続人は長男と長女の2人、遺産は自宅(時価3,000万円)のみであったとします。長男は母と同居しており今後も居住継続、長女は別居しており、法定相続分の2分の1ずつ相続することを前提とします。

この場合、長男が自宅を相続し、その代償として長女に売却手取りの半分を支払う代償分割を行えば、売却収入の全体が長男の居住用財産の特例の対象となり、譲渡税がかからないようにできると考えて遺産分割と譲渡所得の申告を行ったとします。

しかし、後日税務調査等により、形式的には代償分割でも、実質的には換価分割であると認定された場合、長男と長女で売却収入の1/2ずつを確定申告する必要が生じ、長女については居住用財産の特例が適用できないため、譲渡税を負担しなければならない。

なお、代償分割が換価分割であると認定される場合としては、遭産分割協議書に「売却代金の2分の1相当額を代償金として支払う」と記載されているなど、不動産を相続人のうち1人の名義にしたことが便宜的であると認められる場合や、遺産分割協議の前にすでに売却活動を行っており、買主が決まっていた場合などが想定されます。

過去には、すでに売却が確定していた不動産の売却収入を相続人間で分割するという趣旨で行われた代償分割が、実質的な換価分割であると認定された事例もあります。

事実認定の問題がなく確実に代償分割とするためには、遺産分割協議書に「自己の財産から代償金として金2,000万円を遅滞なく支払うものとする」と記載し、代償金が不動産の売却代金を原資として支払われるものではないことを明らかにする必要があります。

また、その代償金の金額や支払期限が明確であり、遺産分割の確定後、不動産を相続した者がはじめて売却活動を開始しているなど、実質的な売主が不動産を相続した相続人のみであることが明らかであるものであれば安心です。

留意点3 相続した自宅が「空き家の3,000万円控除」の特例の適用対象か否か

生前に被相続人が居住していた建物及び土地を相続又は遺贈により取得した場合で、空き家のまま譲渡するなど一定の要件に該当するときは、居住用の3,000万円控除の特例の適用を受けることができます。

この特例は、上述した自己が居住の用に供している場合の3,000万円控除と区別して、一般的に「空き家の3,000万円控除」といわれています。全国で深刻化している空き家問題を解消することを目的として平成28年度の税制改正で創設され、現在、令和9年12月31日までの譲渡について認められています。

実家を相続して空き家のまま譲渡した場合などは、この特例を適用することで譲渡税の負担を大幅に軽減することができるため、是非とも活用を検討したい。

複雑な適用要件と手続

空き家の3,000万円控除はその適用要件がかなり複雑であり、納税者本人で適用の有無を判断するのは難しく、税理士のアドバイスが必須であると思われます。

空き家の3,000万円控除の特例の適用要件(簡略化したもの)は下記のとおりです。詳細は後に掲載される「使いやすくなった「空き家特例」の概要」を参照してください。

- 相続発生日から3年を経過する日の属する年の12月31日まで、かつ、本特例の適用期間である平成28年4月1日から令和5年12月31日までに譲渡すること

- 相続開始の直前において被相続人が一人で居住していたものであること(注) (注)老人ホーム等に入居中に亡くなった場合には、一定の要件を満たす必要あり

- 家屋は昭和56年5月31日以前に建築され、区分所有建築物に該当しないこと

- 相続発生時から譲渡時まで、事業、貸付及び居住の用に供されていないこと

- 相続又は遺贈により土地及び家屋を取得すること

- 譲渡対価の額の合計額が1億円以下(共有で譲渡する場合には合計額が1億円以下)であること

- 譲渡年の翌年2月15日までに耐震リフォームをするか、家屋を取り壊すこと

- その他一定の要件

※留意点4の「相続税額の取得費加算の特例」とは選択適用

実務上の手続としては、被相続人の居住していた(空き家の所在する)市区町村に申請書を提出して、「被相続人居住用家屋等確認書」を発行してもらい、この確認書を確定申告書に添付して税務署に提出するという2段階の手続が必要となります。したがって、通常の譲渡所得の確定申告よりも早めに申告作業に取り掛かる必要があることに注意する必要があります。

不動産の売却取引上の注意点

不動産の売却取引を行う上で特に注意したいのが、前述した要件のうち、⑥譲渡対価の額の合計額が1億円以下(共有で譲渡する場合には合計額が1億円以下)であること及び⑦相続人が耐震リフォームをしてから譲渡するか、家屋を取壊してから譲渡することの2つの要件です。

他の要件は不動産の売却取引を行う前にすでに確定していることが多いが、この2つの要件は不動産仲介業者の売り出し方や、買主との交渉により確定します。

トラブルとして多いのが、空き家の3,000万円控除の適用対象であることに不動産仲介会社が気づかず、1億円を超える金額で売却取引をしてしまい、結果として空き家の3,000万円控除が受けられないケースです。

1億円をわずかに超えて空き家の3,000万円控除を適用できないのであれば、あえて1億円を下回る取引にして、空き家の3,000万円控除を適用した方が、納税者の最終的な手取額としては大きくなることもあります。

特に適用要件を満たす空き家を共有で相続した売却した場合、共有者ごとに3,000万円(共有者が3人以上の場合には共有者ごとに2,000万円が上限)を控除できるため、適用の有無により手取額に大きな差が出てしまいます。

また、同様に空き家の3,000万円控除の適用対象であるにも拘わらず、不動産仲介会社が家屋を耐震リフォームしたり、取壊しをするアドバイスをすることなく売却取引を進め、結果として空き家の3,000万円控除が使えなくなるというトラブルも頻発しています。

いずれも不動産に関する税金の知識がない仲介業者が担当してしまった場合のトラブルです。顧問先や相続税申告を担当した納税者から、今後相続した空き家を売却する予定があると知らされた場合には、売却の仕方により特例の適用有無に影響が出ることをあらかじめ伝えておく必要があります。

安易な活用や放置には注意

空き家の3,000万円控除は、相続発生時から譲渡時まで、事業、貸付及び居住の用に供されていないことが要件となっているため、この期間に賃貸に出したり、駐車場として貸したりといった事業をした場合は適用されません。

また、相続後に一度でもその空き家に住んだ場合にも適用されません。したがって、将来売却する可能性があるのであれば、相続した空き家を安易に活用したり、一時的に自身で住んだりすることは避けるべきです。

また、適用期間についても相続発生日から3年を経過する日の属する年の12月31日までの譲渡という制約がある。空き家のまま長く放置しておくと、いざ売りに出したときには適用期間を経過してしまっているということも少なくありません。

立地次第であるが、空き家の中にはなかなか買い手のつかないものもあり、上記の適用期間中に納得いく価格で売却できるか微妙なケースもある。空き家の3,000万円控除を確実に適用するためには、早めに売却活動を始めることも重要です。

留意点4 今後の不動産売却において「相続税額の取得費加算」の特例を適用するか

相続又は遺贈により取得した資産を、一定期間内に譲渡した場合には、相続税額のうち一定金額を譲渡資産の取得費に加算することができます。

不動産については、土地や建物の用途や種類に特に制約はないため、下記の期間内に譲渡すれば適用が受けられる。居住用の3,000万円控除などとも基本的には併用が可能だが、上述した空き家の3,000万円控除の適用を受ける譲渡については、この特例の対象外となるため注意が必要です。

【適用要件】

- 相続又は遺贈により財産を取得していること

- その財産を取得した相続人等に相続税が課税されていること

- その財産を、相続開始のあった日の翌日から相続税の申告期限の翌日以後3年以内に譲渡していること

【相続税額の取得費加算額】

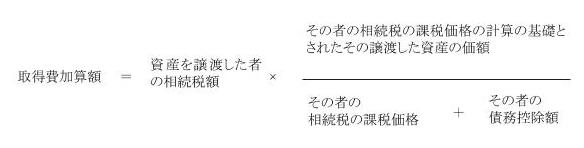

取得費に加算する相続税額は、次の算式で計算した金額となり、譲渡した資産ごとに計算します。

ただし、加算する金額は、この特例を適用しないで計算した譲渡益を上限とします。つまり、この特例を適用することにより譲渡損失となることはないため注意したい。

(注)平成27年1月1日以後の相続又は遺贈により取得した財産を譲渡した場合を前提

相続財産のほとんどが不動産であるケースは多く、多額の相続税が課された場合には、相続税額の取得費加算の効果も大きくなります。この特例を確実に適用するためには、期限を意識して早めに売却活動を始めることが重要です。