相続対策を行う際に選びたい不動産物件の条件とは?

目次

相続対策をして配偶者や子供に少しでも財産を残したいと考える方がいます。相続税の負担を少しでも減らしたい思う方も多いです。そのような方におすすめの相続対策が「不動産購入」です。

現金を相続する場合は、額面通りの相続税評価額で計算されるのに対し、不動産は額面の8割を相続税評価額として計算します。そのため、不動産を引き継げば相続対策ができるのです。今回は、相続対策で購入すべき物件の条件について解説します。

相続税対策で購入すべき不動産とは

相続税対策で購入すべき不動産は「収益物件」です。まずは、収益物件の特徴を簡単に説明します。

収益物件とは

個人や事業主に物件を貸すことで賃料収入を得るために購入する物件を指します。不動産取引でキャピタルゲインを得るために購入する投資物件と間違われやすいです。収益物件は、インカムゲインを得ることを目的にしています。収益物件は時価より低い相続税評価額となるため、不動産を引き継げば相続税の負担を軽減できます。

収益物件のメリット・デメリット

収益物件には、次のような特徴があります。

メリット

収益物件はレバレッジを効かせられます。不動産投資ローンを組み合わせれば、少額の手元資金でも価格が高い収益物件が購入できます。

また、他の投資方法と異なり、入居者がいる限りは安定収入が得られることも大きな特徴です。安定的に収益が得られると、物件を担保にして融資が受けられます。万が一、赤字経営になっても、経費で落とせるため税金対策ができます。

デメリット

収益物件は流動性が低くて簡単に売ることができません。物件を手放したいと思っても、希望するタイミングに売れるとは限りません。また、収益物件の管理費用や修繕費用など運用コストがかかります。さらに、不動産投資ローンを借りる場合は連帯保証人が必要となることが多いです。

収益物件の種類

収益物件の種類は大きく「住居系」「オフィス系」「テナント系」に分類されます。

住居系

一般的な収益物件のため、物件数が多いです。築古の物件は比較的に安価な価格で購入できます。単身世帯の賃貸需要は伸びているため、立地場所や物件を正しく選べば安定的な賃料収入が得られます。しかし、オフィス系やテナント系と比較すると賃料は低いです。

オフィス系

オフィス系の収益物件は一棟ビルの他、区部オフィスがあります。都心のオフィスであれば、空室リスクが少なく物件が売却しやすいです。また、入居者に要求する保証金が高額なため高い利回りが期待できます。しかし、退去された場合の損失も大きいです。

テナント系

飲食店やコンビニなどテナントに物件を貸せば、高い賃料が得られます。しかし、物件により募集できる業種は異なるため、空室が長引く恐れがあります。また、景気に左右されやすいため、安定収入が見込みづらいです。

相続対策に購入する物件のポイント

次に、相続対策に購入する物件の4つのポイントをご紹介します。

1.収益性

収益物件を購入する場合は、収益性を確認してください。ポータルサイトや物件資料に利回りが掲載されていますが、これは表面利回りです。表面利回りとは、満室想定年間賃料を物件価格で除算したもので、正確な収益性は確認できません。そのため、物件の収益性は正しく計算してください。

実効総収入=満室想定総収入―空室・滞納損失

営業純利益=実効総収入―運営費

税引前キャッシュフロー=営業純利益―返済金額

物件の収益性を調べる場合は、ローン返済金額を除いて黒字になるかを確認してください。

2.評価額

収益物件を相続する場合には相続税が発生します。相続税は不動産評価額を利用して、以下の方法で計算します。

[計算方法]

(不動産評価額―基礎控除額)×税率=相続税の納税額

| 法定相続人の数 | 基礎控除額 |

|---|---|

| 1人 | 3,600万円 |

| 2人 | 4,200万円 |

| 3人 | 4,800万円 |

| 4人 | 5,400万円 |

| 5人 | 6,000万円 |

上記の計算方法から分かるように、不動産評価額が低ければ相続税の納税額が小さくなります。国税庁は「小規模宅地等の特例」を定めており、該当する宅地の評価額を50%~80%減額することができます。このような特例を活用すれば相続対策ができます。

3.経営難易度

相続対策で購入した収益物件は、配偶者や子供に引き継いでもらいます。引き継ぐ時には築年数が古くなっており、空室リスクや修繕リスクなどが発生しやすいです。相続人に安心して引き継いでもらえるように、経営難易度が易しい収益物件を選びましょう。

複数路線が通っているターミナル駅が最寄りの物件や、駅近物件は利便性が高くて一定の需要があります。また、周辺環境や治安を調査しておくと、築年数が経過しても賃貸経営に影響が出にくくなります。

賃貸経営のコツとして、修繕が少ないRC構造の物件を購入するなどのテクニックもあるため、専門家からアドバイスをもらいましょう。

物件の売りやすさ

収益物件は安定的な賃料収入が得られますが、流動性が低くて簡単に売却はできません。配偶者や子供に不動産を相続して喜んでもらえるように、換金しやすい収益物件を購入しましょう。売りやすい物件の特徴は以下の通りです。

[売りやすい物件の条件]

- 立地条件:生活利便性の良い立地で資産価値が維持できる

- 築年数:修繕を気にせずに済む築浅物件である

- 日当たり:南向きの物件は悪条件の物件でも売れやすい

- 管理状態:実績が豊富な管理会社が管理規約や長期修繕計画が立てている

- 間取り:万人受けをするような間取りである

相続対策の物件選びの注意点

相続対策で収益物件を購入する際は、引き継ぐときの環境変化を考慮しておきましょう。直近の景気後退を意識して物件を選ぶのではなく、長期的な環境変化を視野にして物件を選ぶことが重要です。長期的な環境変化として押さえておきたいものが「高齢者の増加」と「単身世帯の増加」です。

高齢者の増加

総務省統計局の報告書では、日本の総人口は1億2,522万人(2021年9月地点)で、前年より51万人減少しています。その一方で、65歳以上の人口は3,640万人と前年より22万人増加して過去最多となりました。

2040年度まで高齢者の人口は増え続けると試算されており、高齢者向けの賃貸物件が活況となっています。高齢者は孤独死リスクがあり懸念されていましたが、近頃は高齢入居者を歓迎する賃貸オーナーが増えています。

単身世帯の増加

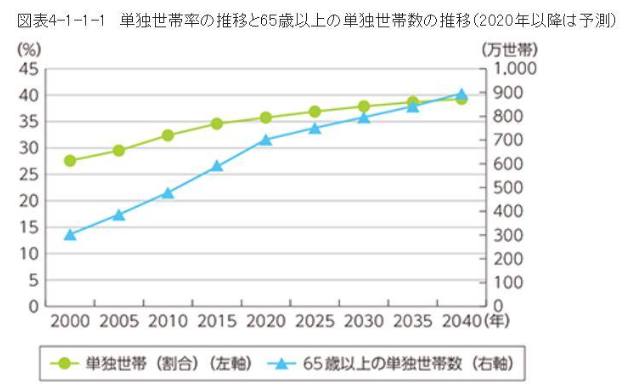

(出典元:総務省「平成30年版 情報通信白書」)

未婚率や核家族化の影響を受けて、単身世帯が増加しています。総務省「平成30年版 情報通信白書」では、2020年度に単身世帯は約35%になり、2040年度には約40%に達すると予測されているのです。未婚率が上がってきているため、ファミリー向けの物件より単身者向けの物件の需要が出てくることが予測できます。近頃は単身者向けのマンションが続々と登場していますが、このような単身世帯の増加を狙ったものです。

補足:東京一極集中の時代は終わり

(出典元:総務省「住民基本台帳人口移動報告」)

東京はハブル崩壊直後の一時期を除いて人口流入が続き、「東京一極集中」と呼ばれる現状へと至っていました。しかし、新型コロナウイルス感染症の流行は、このような人の動きを変える可能性をもたらしています。

総務省「住民基本台帳人口移動報告」では、2020年に初めて東京都で転出超過となりました。リモートワークが普及して場所に囚われずに働けるようになってきており、東京一極集中の時代は終わりを迎えようとしており、2020年度の東京都の転入超過数は大幅に減少しました。そのため、東京一極集中には疑問を持っておいた方が良いでしょう。

まとめ

収益物件を購入すれば相続税対策ができます。配偶者や子供に喜んでもらえる相続方法を検討してみましょう。

しかし、収益物件を購入する場合は「収益性」「評価額」「経営難易度」「物件の売りやすさ」など、さまざまな観点を専門的に見て判断しなければいけません。独断で物件選びや手続きをすることは控えてください。必ず、不動産会社やコンサルティング会社から物件の選び方のアドバイスをもらいましょう。

マルイシ税理士法人でも相続対策のコンサルティングを行っております。収益物件による相続対策に興味がある方はお気軽にお問い合わせください。