借地権割合とは?見方や調べ方、計算方法や路線価図についても解説

税理士の見解

「借地権評価のポイント」

・借地権割合は地域により異なる、評価対象地域に誤りがないかをしっかりと確認することが重要である。

・借地権割合は、あくまで税務上の借地権評価額を算出するための割合であり、実際に売買などするときの借地権の市場価格の算定は、別物であることに注意する。

目次

皆さん、こんにちは。

マルイシ税理士法人の税理士の鈴木です。

不動産をお持ちの皆さんの中には、自宅や賃貸アパートが借地の上に建っているという方も多いのではないでしょうか。

建物の所有者が亡くなったときに、あくまで借りている土地で、土地所有者ではないため相続税の課税対象とはならない、と考えてしまっている方がいたら注意してください。

借りた土地の上に建物を建てている場合には、「借地借家法」により、借地権者(土地を借りている側)の権利が強いため、建物の所有者は、「土地を自由に使える権利」である「借地権」という権利を持っていると考えます。

相続税は、亡くなった方のすべての財産について課税されるので、当然、この借地権も課税の対象となります。

また、借地権と底地の価値で比べると、借地権の価値の方が高いことが多いです。

このように、借地権は相続税額にも大きな影響を与えます。

そこで、今回は借地権の価値がどれくらいあるのかを評価する際に用いる「借地権割合」について分かりやすく解説していきます。

本記事では、借地権割合の基本的な概念や調べ方、見方や計算方法について詳しく解説し、路線価図の利用方法についても説明しておりますので、ご確認ください。

借地権割合とは?分かりやすく説明!

借地権割合とは、土地に対する借地権の割合を数値で示したものです。

土地を貸して(借りて)、その上に建物が建っている場合には、その一つの土地に、地主と借地権者の二人の権利が存在することになります。

このうち、借地権者の権利を評価するために借地権割合を用います。

借地権割合は、相続税や贈与税の計算において非常に重要な指標となります。

具体的には、土地の評価額に対して借地権がどの程度の割合を占めるかを示しており、この割合は国税庁によって地域ごとに定められています。

一般的に都市部の商業地では土地の利用価値が高いため、借地権割合が高く設定されることが多く、80%や90%といった高い割合が見られます。

一方で、郊外や地方の住宅地では、借地権割合が50%から60%程度に設定されることが一般的です。

例えば、土地の評価額が1億円で借地権割合が70%であれば、その土地の借地権の価値は7000万円となり、この金額が相続税や贈与税の課税対象となります。

借地権割合の調べ方(国税庁参考)

借地権割合を正確に把握することは、相続税や贈与税を計算するために不可欠です。

ここでは、国税庁のウェブサイトを使って、具体的に借地権割合を調べる方法を説明します。

借地権価格と地主との関係について

借地権価格には、主に2つの種類があります。

- 借地権評価額(相続税評価額)

- 市場価格

・相続税や贈与税を計算する際に使用されます。

・国税庁が公表する相続税路線価や借地権割合を基に算出され、一律に決定される金額です。

・この評価額は税務上の基準として用いられます。

・借地権を売買する際の価格です。

・地代や更新料、建替え承諾料、ローン承諾の有無、売主と地主との関係性など,さまざまな要素が影響を与えます。

・市場価格はこれらの要素を考慮し、買い主との交渉を通じて決定されます。

税務上の借地権評価額(相続税評価額)であれば、土地の評価額に借地権割合を乗じれば算出できます。

したがって、それ以外の要素が借地権の価格に直接的な影響を与えることはありません。

しかし、売買の対象となる借地権の場合は違います。

地代や更新料の金額や、建て替え時に必要となる地主の承諾の有無などが、借地権価格に大きな影響を与えます。

したがって、相続税などの税務が目的であれば借地権評価額(相続税評価額)を、売買などの市場取引であれば市場価格を使用するようにしなければなりません。

借地権の相続税評価額はどのくらい?

借地権には、以下の2種類があります。

| 普通借地権 | 普通借地権とは、契約更新が可能で、長期間にわたって土地を利用できる権利のことです。初回の契約期間は30年ですが、更新を重ねることで、永続的に土地を借り続けることができます。一般的に、この借地権は借主に有利であり、地主からは解約の申し入れができないため、都市部では、特に高額になる傾向があります。 |

|---|---|

| 定期借地権 | 定期借地権は、契約期間が定められており、期間終了後は土地を地主に返還する必要がある借地権のことです。契約更新がなく、通常は、建物を取り壊して更地にして返還しなければなりません。定期借地権は、地主に有利な権利で、借主にとっては契約期間が限られているため、所有者の権利が強く、一般的に普通借地権に比べると評価額が低くなる傾向があります。 |

普通借地権の相続税評価額

普通借地権の相続税評価額は、国税庁が毎年公表する「路線価」を基に算出されます。

路線価は、道路に面する土地1平方メートルあたりの評価額を示すもので、その土地の評価額を求める基本となります。

評価額の算出方法は、路線価に土地の面積を掛けて土地全体の評価額を算出し、それに借地権割合を乗じて借地権の価値を求めるというものです。

定期借地権の相続税評価額

定期借地権の相続税評価額は、普通借地権とは異なる計算方法が用いられます。

定期借地権の評価には、設定時の経済的利益、土地の市場取引価格、契約期間の残存年数、基準年利率などが考慮されます。

具体的な計算式は、

であり、非常に複雑となります。

借地権と小規模宅地等の特例

借地権がある土地を相続する場合、「小規模宅地等の特例」を利用できることがあります。

この特例を活用すれば、相続税の対象となる土地の評価額を最大で80%減額することが可能です。

ただし、この特例が適用されるためには、一定の条件を満たさなければなりません。

具体的な要件については、税理士などの専門家に問い合わせ、事前にご自身のケースに該当するかをご確認ください。

路線価図とは?

路線価図は、土地の価格を評価する際に使用される地図であり、相続税や贈与税の計算において重要な役割を果たします。

路線価図を正確に読み取ることで、土地の評価額を適切に把握することができます。

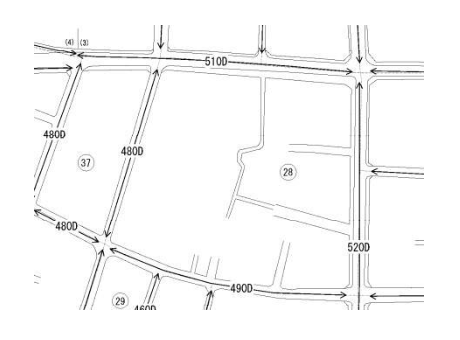

路線価図の見方

道路に面する土地の1平方メートルあたりの価格が千円単位で示されています。この価格を「路線価」と呼びます。

例えば、「800C」と記載されている場合、路線価は1平方メートルあたり80万円であることを意味しています。

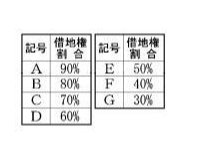

借地権割合の見方

路線価図には、価格とともにアルファベットが記載されており、これが借地権割合を示していま

す。

例えば、「800C」と記載されている場合、借地権割合は70%であることを意味しています。

路線価と借地権割合を基に、実際の土地の評価額を算出します。

地区区分の見方

路線価図には、土地の価格だけでなく、その土地の用途や利用目的を示す「地区区分」も記載されています。

地区区分とは、土地がどのように利用されているのかを分類するもので、ビル街地区、商業地区、住宅地区など、さまざまな種類があります。

ビル街地区は、オフィスビルが立ち並ぶエリアで、土地の利用価値が高く評価される傾向にあります。

一方、商業地区は、店舗やサービス業が集まるエリアで、商業活動が活発な土地は高い評価を受けることが多いです。

また、住宅地区は、主に居住用に利用されるエリアで、周辺の環境やインフラ整備の状況によって評価額が異なります。

したがって、地区区分を理解することで、その土地がどのような目的で利用されているか、また、どのような価値があるのかを把握することができます。

その土地がどの地区に存在するかによって、評価時の補正率が異なりますのでしっかりと見極める必要があります。

路線価を使った計算方法

路線価を使った土地の評価額の計算は、シンプルでありながら重要です。

STEP1:路線数で1平方メートルあたりの価格を確認

まず、路線価図でその土地の1平方メートルあたりの価格を確認し、それを土地の面積に掛け合わせます。

例えば、「500C」と示されている地域について考えれば、路線価が50万円で、仮に土地の面積が100平方メートルなら、土地全体の評価額は5,000万円(=50万円×100平方メートル)になります。

STEP2:借地権割合を掛ける(土地に借地権がある場合)

次に、対象となる土地に借地権がある場合は借地権割合を掛けて、借地権の評価額を算出します。仮に、借地権割合が70%であれば、借地権の評価額は3,500万円(=5,000万円×70%)となります。

ただし、土地の形状などによっては奥行補正や間口補正を行わなければならないため、実際の計算は、数段複雑になります。

なお、路線価図は毎年更新されるため、常に最新情報を使って評価額を算出しなければなりません。

路線価がない地域はどうする?

路線価が設定されていない地域では、評価倍率方式を用いて土地の評価額を算出します。

この方法では、固定資産税評価額に倍率を掛けて評価額を導き出します。

固定資産税評価額の調べ方

固定資産税評価額は、毎年送付される固定資産税納税通知書に記載されています。

この通知書を参考にすることで、土地の評価額を簡単に確認することができます。

また、市町村の税務課に問い合わせることで、固定資産税評価額を調べることも可能です。

路線価がない地域は倍率方式で計算

路線価が設定されていない地域では、土地の評価に「評価倍率方式」が用いられます。この方式では、土地の固定資産税評価額に国税庁が定めた倍率を掛け合わせることで、評価額を算出します。

例えば、固定資産税評価額が3,000万円で倍率が1.1倍の場合、その土地の評価額は3,300万円(=3,000万円×1.1倍)になります。

なお、この評価方法は、一般的に市街化調整区域や農村部など、土地の取引が少ない地域で使用されています。

まとめ

借地権も亡くなった方の相続財産を構成しますし、贈与の際にもその権利の評価額を算出する必要があります。

この評価の際に用いるのが借地権割合です。

借地権割合は、土地(借地権)の評価及び相続税、贈与税の計算において重要な要素です。

路線価図や評価倍率方式を活用し、事前に評価額を把握することで、相続や贈与の手続きをスムーズに進めることができるでしょう。

土地(借地権)の評価は、税額の計算に与える影響が大きいため、その評価を正しく行うことは、相続税の申告や将来の相続対策においても非常に重要となります。

正しい評価に自信のない方やもう少し詳しく知りたい方は、不動産や相続に詳しい税理士に相談してみるのをおすすめします。