マンションの相続でも小規模宅地の特例は使える?条件や注意点、それぞれのケースについて解説

税理士の見解

・マンションについては、敷地権(土地部分)が小規模宅地等の特例の対象となる

・令和6年以降相続等したマンションについては、評価方法が改正され、ほとんどのマンションの敷地権(土地部分)の評価が引き上げられたため、小規模宅地等の特例が適否がより重要になってきている

目次

マルイシ税理士法人の代表税理士の藤井幹久です。

相続税の負担を軽減するための「小規模宅地等の特例」は、戸建て住宅だけでなくマンションにも適用できることをご存知でしょうか。

郊外では戸建て住宅を相続することが多いですが、都市部ではマンションの相続が一般的です。

ただし、この特例を適用するためには、いくつかの条件や注意点を理解しておかなければなりません。

そこで本記事では、マンション相続における小規模宅地等の特例の概要や評価方法、ケース別の適用条件について詳しく解説します。

相続税の節税対策をしっかりと行い、スムーズな相続手続きを進めるための参考にしてください。

(注)本記事では「マンション」の記載は区分マンションを意味しております。

マンションでも小規模宅地等の特例は適用される?

冒頭で述べたように、小規模宅地等の特例は、マンションを相続する際にも適用することができます。

特例を利用することで、相続税の大幅な軽減が可能となりますが、適用するためにはいくつかの条件をクリアしなければなりません。

そこで本章では、マンションでも適用できる小規模宅地等の特例の概要や評価方法、そしてマンションの「敷地権」に特例を利用する方法について詳しく解説していきます。

マンションでも小規模宅地等の特例は適用可能

この特例は、「小規模宅地」という言葉から「一戸建ての住宅のみが対象となる」と誤解されがちですが、実際には分譲マンションも小規模宅地等の特例の対象となります。

分譲マンションや区分所有建物の場合、所有しているのは建物の区分所有権と土地の敷地利用権(敷地権)です。

敷地利用権とは、建物と一体化した土地に対する権利のことで、専有部分の権利に関する登記が敷地利用権にも及びます。

そのため、建物の区分所有権を相続すると、敷地権も同時に相続することになります。

この特例をマンションに適用すると、最大80%の評価減を受けることが可能です。

ただし、特例の適用範囲は、被相続人が居住していた部分に対応する「敷地権」についての評価額であり、建物の評価額は含みません。

この点をまず、正しく理解しておくことが大切です。

マンションの評価額の計算方法は?

マンションの評価方法は、土地部分と建物部分を分けて評価することが基本となります。

具体的には、マンション全体の敷地を評価し、その敷地の持分割合に応じて評価額を計算します。

敷地全体の評価には、路線価方式もしくは倍率方式が用いられ、その評価額に敷地権の持分割合を乗じて評価額を算出します。

なお、マンションの敷地部分の具体的な評価方法は以下の通りです。

| 土地部分の評価方法 | マンション全体の敷地の評価額を路線価方式もしくは倍率方式で評価し、その評価額に敷地権の持分割合を乗じて評価額を計算します。この持分割合は、登記簿に記載されている敷地権の表示から確認することができます。 |

|---|---|

| 建物部分の評価方法 | 建物部分の評価は、固定資産税評価額を基に評価倍率を乗じて算出します。通常、評価倍率は1.0です。これにより、専有部分と共用部分の評価額を計算します。 |

(注)令和6年1月1被以降の相続又は贈与からは、上記の評価額に築年数や階数をもとに計算した乖離率をかけて、マンションの評価額を計算します。

マンションの「敷地権」に特例を利用する

マンションにおいて小規模宅地等の特例を利用する場合、適用の対象となるのは「敷地権」の部分です。

敷地権とは、マンションの土地に対する権利のことであり、具体的には所有権や地上権、賃借権が該当します。

特例の適用に際しては、この敷地権の評価額が基準となります。

なお、マンションの敷地権に特例を適用する際には、その利用状況に応じて以下の条件を満たす必要があります。

- 居住用の敷地権

- 貸付事業用の敷地権

当該マンションが被相続人の居住であった場合は、要件を満たせば、限度面積330㎡までの部分について、評価額が80%減額されます。

当該マンションを被相続人が賃貸していた場合は、要件を満たせば、限度面積200㎡までの部分について、評価額が50%減額されます。

ケース別|小規模宅地等の特例が適用される条件・ケース

小規模宅地等の特例は、さまざまな条件やケースに応じて適用することができます。

ここでは、配偶者、同居親族、別居親族、被相続人と同じマンションに住む親族、賃貸しているケース、投資用として賃貸しているケースについて、それぞれの適用条件を詳しく解説します。

配偶者が取得したケース

配偶者が、被相続人の居住していたマンションの一室を相続する場合、配偶者は特定居住用宅地等の特例を利用して相続税の大幅な減額を受けることができます。

この特例を利用することで、マンションの敷地部分に対する評価額を80%減額でき、結果的に相続税の負担が大きく軽減されます。

また、配偶者には保有継続要件が課されていないため、相続してから申告期限後にマンションを売却したとしても、小規模宅地等の特例を使うことはできます。

ちなみに、配偶者が相続税の配偶者軽減を受ける場合、この特例と併用することでさらに税負担を減らすことができます。

配偶者軽減を利用すると、配偶者が相続する遺産のうち最低1億6,000万円に係る相続税が軽減されるため、配偶者がこの特例を適用してマンションの敷地部分を相続すれば、相続税を大幅に削減できるでしょう。

同居親族が取得したケース

同居親族が被相続人の居住していたマンションを相続する場合、小規模宅地等の特例を適用することで、相続税の負担を大幅に軽減できます。

この特例では、マンションの敷地部分の評価額が最大80%減額されるため、相続税の大きな節税効果が期待できます。

特例を適用するための主な要件は、相続税の申告期限までそのマンションに居住し続け、敷地を保有し続けることです。

これにより、同居親族が引き続きそのマンションに住み続ける場合、特例の適用が認められます。たとえば、被相続人と同居していた親族がそのマンションを相続する場合、この特例を利用することで、相続税の負担を大幅に軽減できます。

別居親族が取得したケース

別居している親族が被相続人の居住していたマンションを相続する場合、小規模宅地等の特例を適用するには、いわゆる「家なき子特例」の要件を満たす必要があります。

この特例は、被相続人に配偶者や同居している法定相続人がいない場合に、別居している相続人でも特例を利用できるようにする制度です。

家なき子特例のケース

家なき子特例を適用するためには、いくつかの厳しい要件を満たす必要があります。

具体的には、相続人が相続開始前3年以内に、自身・その配偶者・3親等内の親族などが所有する住宅に居住していないこと、また、相続開始時点で住んでいる家屋を過去に所有したことがないこと、相続税の申告期限までそのマンションを保有し続けることなどが求められます。

これにより、被相続人が居住していたマンションを別居している相続人が相続した場合でも、特例を適用することで敷地部分の評価額を80%減額でき、相続税の負担を軽減することが可能です。

マンションの一室を賃貸しているケース

被相続人が第三者に賃貸していたマンションを相続した場合、小規模宅地等の特例を適用することで、相続税の負担を軽減することが可能です。

この場合、マンションの敷地部分については「貸付事業用宅地等」として、評価額を最大50%減額することができます。

ただし、特例を適用するためには、いくつかの要件を満たす必要があります。

まず、被相続人が賃貸していたマンションを相続人が引き継ぎ、相続税の申告期限までにその賃貸事業を継続していることが求められます。

また、相続開始前3年以内に新たに賃貸を始めた宅地は、この特例の適用対象外となる可能性があるため注意が必要です。

たとえば、被相続人が生前に賃貸していたマンションの一室を相続人が引き継ぎ、そのまま賃貸を続ける場合、特例によって相続税の負担を軽減できる可能性があります。

特例の適用を受けるためには申告期限までに賃貸事業を継続し、そのマンションを保有し続けることが求められます。

マンションに小規模宅地等の特例を使うときの注意点

小規模宅地等の特例は、マンションにかかる相続税を大幅に軽減する効果的な手段ですが、適用を受けるためにはいくつかの重要な注意点があります。

適切な準備と理解を持って進めなければ、特例の適用を受けられない可能性があります。

ここでは、生前贈与や遺産分割、配偶者の税額軽減との関係について詳しく解説します。

生前に贈与を行うと小規模宅地等の特例の適用が受けられない

小規模宅地等の特例は、相続や遺贈によって取得された宅地に適用されるため、生前に贈与された宅地にはこの特例を適用することができません。

たとえ相続税の課税対象に加算される贈与であっても、特例の適用外となるため、相続税の負担軽減が見込まれる場合には、生前贈与を行うことは慎重に検討する必要があります。

したがって、生前にマンションの贈与を計画している場合は、特例が適用されないことを念頭に置いておかなければなりません。

遺産の分割が申告期限までに完了しないと小規模宅地等の特例の適用が受けられない

小規模宅地等の特例を適用するためには、相続税の申告期限までに遺産分割が完了していなければなりません。

申告期限内に遺産分割が終わらなかった場合は、特例の適用が受けられません。

ただし、申告期限内に未分割申告とともに一定の手続を行い、申告期限後3年以内に遺産分割が完了した場合には、後で改めて特例を適用することが可能です。

この場合、最初に申告した相続税額を修正し、還付を受けることができますが、当初の申告期限内に分割を完了させるのが小規模宅地等の特例を適用するうえで最も確実な方法です。

配偶者の税額軽減との関係

配偶者の税額軽減と小規模宅地等の特例を併用することはできますが、配偶者に関しては、配偶者の税額軽減を適用すると、相続税が大幅に減額されたり、相続税がゼロになることがあります。

そのため、配偶者が相続する宅地に対して、小規模宅地等の特例を適用する必要がない場合もあります。

こうした場合は、子など他の相続人が特例を利用することで、全体として相続税の負担を最小限に抑えることができます。

したがって、相続人全員の税負担を考慮しながら、どの相続人に特例を適用するかを検討するようにしましょう。

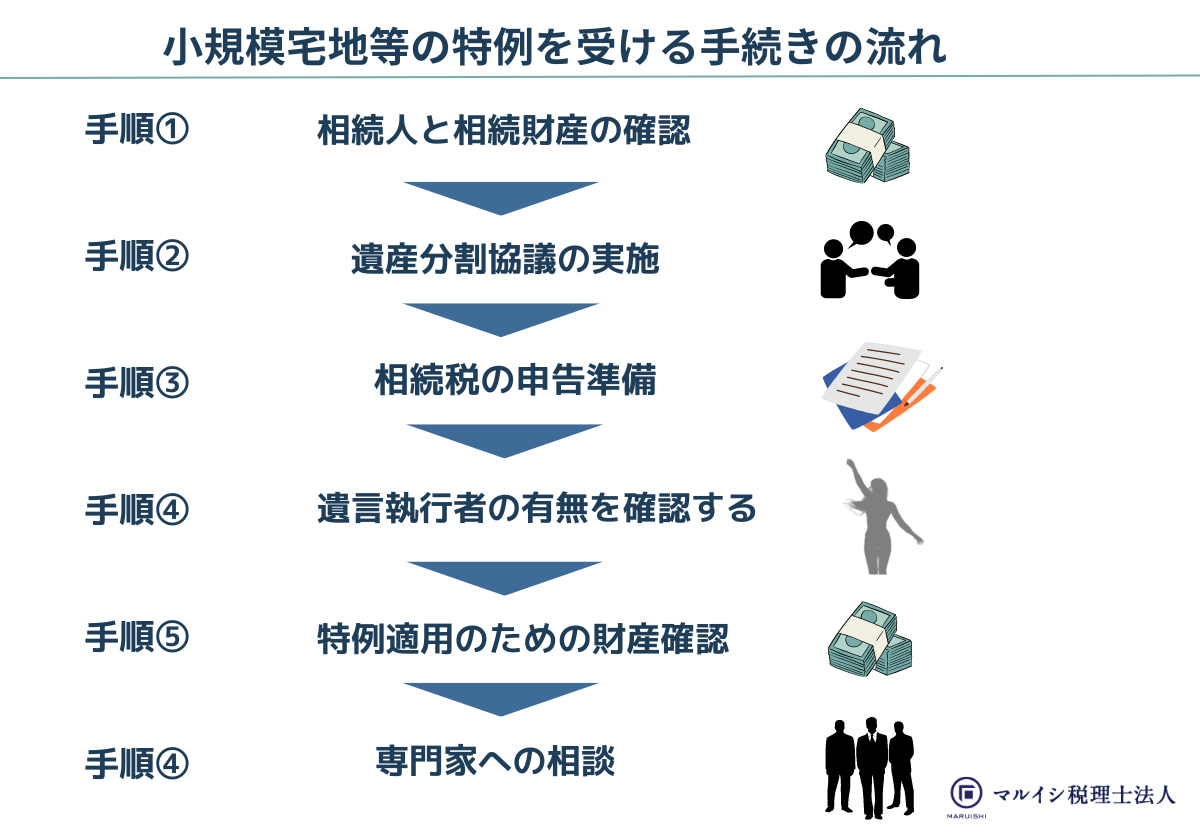

小規模宅地等の特例を受ける手続きの流れ

小規模宅地等の特例は、相続税の負担を大幅に軽減できる非常に有効な制度ですが、特例を受けるためには、いくつかの手続きを正確に進める必要があります。

ここでは、申告書の作成準備としての具体的な手続きの流れを、順を追って解説します。

1. 相続人と相続財産の確認

まず初めに、相続人を確定し、相続財産を洗い出すことが必要です。

相続人の確認には、被相続人の戸籍謄本や除籍謄本を取得し、法定相続人が誰であるかを確認します。

相続人が確定したら、相続財産の調査に移ります。

相続財産には、土地や建物、現金、預貯金、株式などの金融資産が含まれますが、ここで重要なのは、相続税の課税対象となる宅地がどのようなものかを把握することです。

特に、小規模宅地等の特例を適用する予定の土地については、その評価額や利用状況を詳しく調べます。

これは、後述する遺産分割協議や相続税申告において重要な情報となるため、漏れなく調査することが求められます。

2. 遺産分割協議の実施

次に、相続人全員で遺産分割協議を行います。

これは、相続財産をどのように分配するかを話し合うもので、相続人全員が納得した形で協議が成立することが必要です。

遺産分割協議の結果をもとに、遺産分割協議書を作成します。

この書類には、被相続人の財産をどの相続人がどの程度取得するかが明記されており、相続人全員が署名・押印することが求められます。

小規模宅地等の特例を適用するためには、この遺産分割協議書が非常に重要です。

特例を適用する宅地が相続財産に含まれていることと、その宅地が誰に分配されるかが明確に記載されていなければなりません。

遺産分割が申告期限までに完了していない場合、基本的に特例を適用することができないため、慎重に進める必要があります。

3. 相続税の申告準備

遺産分割協議がまとまったら、相続税の申告に必要な書類を準備します。

相続税の申告書は複数の書類から構成されており、小規模宅地等の特例を適用するためには、特に「小規模宅地等についての課税価格の計算明細書」が重要です。

この明細書には、特例を適用する宅地の詳細やその評価額、特例適用後の評価額などを記載します。

申告書類には、その他にも相続人全員の戸籍謄本や住民票、被相続人の除籍謄本、固定資産税評価証明書など、多くの添付書類が必要です。

また、遺産分割協議書も添付する必要があります。

これらの書類を正確に準備し、不備がないように確認することが重要です。

5. 特例適用のための財産管理

小規模宅地等の特例を適用する見込みの場合には、相続税の申告期限までにその土地を売却することは避けなければなりません。

また、相続した人が居住や事業を継続していることが要件となる場合もあるため、申告期限まで中断しないようにすることが求められます。

6. 専門家への相談

小規模宅地等の特例を受けるための手続きは、非常に複雑で専門的な知識が必要です。

特に、不動産の評価や遺産分割協議の内容に関しては、税理士や司法書士、弁護士などの専門家に相談することを強くお勧めします。

専門家のサポートを受けることで、手続きがスムーズに進み、特例の適用に向けてスムーズに進みます。

相続税の申告書の作成や申告後の税務署対応については、税理士に依頼すると安心です。

その中でも複雑な相続財産や相続人間での調整が必要な場合、知識や経験が豊富な相続専門の税理士に依頼するとよいでしょう。

まとめ

マンションの相続でも、小規模宅地等の特例を利用することで、相続税を大幅に減らすことが可能です。

ただし、この特例を受けるには、配偶者や親族がどのようにマンションを相続するか、遺産分割が期限内に完了しているかなど、いくつかの条件を満たす必要があります。

また、ケースごとの注意点を十分に理解したうえで、手続きを正確に進めることが大切です。

したがって、マンションを相続して小規模宅地等の特例を受ける際には、できるだけ税理士をはじめとする専門家のアドバイスを受けながら適切な対応を行うことをお勧めします。