小規模宅地等の特例の「家なき子」とは?その要件やQ&Aを解説

税理士の見解

・小規模宅地等の特例における「家なき子」の要件は難しく、現在又は今後の住まいの状況に応じた個別判断が必要となるため、適用を考えている場合には相続を専門とする税理士に相談する。

目次

マルイシ税理士法人の代表税理士の藤井幹久です。

亡くなった人の住んでいた自宅の土地に高額な相続税をかけてしまうと、相続税を支払うのが難しくなってしまいます。

その結果、自宅を売却することになるのは気の毒だろうとの配慮から設けられたのが、小規模宅地等の特例です。

この特例を使うと、自宅の土地の評価を最大で8割引にしてもらうことができます。

この制度が使えるのは、基本的に配偶者や同居親族ですが、例外的に同居していなかった一部の親族でも使うことができます。

そこで本記事では、亡くなった人と生前同居していなかった親族(「家なき子」といいます)が小規模宅地等の特例を使うには、どのような要件を満たさなければならないのかを解説したうえで、最後によくある疑問・質問に対してQ&A方式でお答えします。

小規模宅地等の特例の要件とは、わかりやすく説明

小規模宅地等の特例の対象となるのは、主に以下の3つの土地です。

- 亡くなった人が住んでいた自宅の土地(特定居住用宅地等)

- 亡くなった人が事業をしていた土地(特定事業用宅地等)

- 亡くなった人が貸していた土地(貸付事業用宅地等)

本記事では、1つ目の「亡くなった人が住んでいた自宅の土地」に焦点を絞り、話を進めて行きます。

まず、小規模宅地等の特例を受けるためには、土地の要件として、以下の2を満たさなければなりません。

- 亡くなった方が住んでいた土地であること

- 330㎡(100坪)以下の土地であること

亡くなった方が住んでいた土地であること

1つ目の要件は、「亡くなった方が住んでいた土地であること」です。

したがって、自宅が1軒だけで、そこで住んでいた場合は、その土地が特例の対象となります。

では、別荘を持っていた場合はどうでしょうか?平日は自宅で、週末は別荘で過ごしていたとしたら、どうなると思いますか?これも、もちろん平日に過ごしている自宅の方が特例の対象となり、別荘は対象とはなりません。

次に、2軒の家を行き来する生活を送っていたらどうでしょうか?なかなかこうした人はいないと思いますが、この場合でも、両方の家に同時に居住していたとはみなされません。

したがって、実際の生活実態などからどちらの家に住んでいたのかを判定します。

また、老人ホームはどうでしょうか?晩年を老人ホームで過ごす人は、珍しくありません。

自宅はあるけれど、晩年は老人ホームで過ごした被相続人の自宅は、小規模宅地等の特例が受けられないのでしょうか??

亡くなった人が晩年老人ホームに入居していたとしても、要介護認定を受けていた等の要件を満たしていれば、特例を受けることができます。

なお、亡くなった方と生計を一にしている親族が住んでいた土地がある場合は、その土地も小規模宅地等の特例の対象となります。

「生計を一にしている親族」とは、同じ財布からの支出で過ごしている親族のことですから、基本的には同居親族になりますが、たとえば、親の仕送りで大学に通う大学生が親名義のマンションで暮らしている場合には、このマンションの敷地権(土地部分)も特例の対象となります。

330㎡(100坪)以下の土地であること

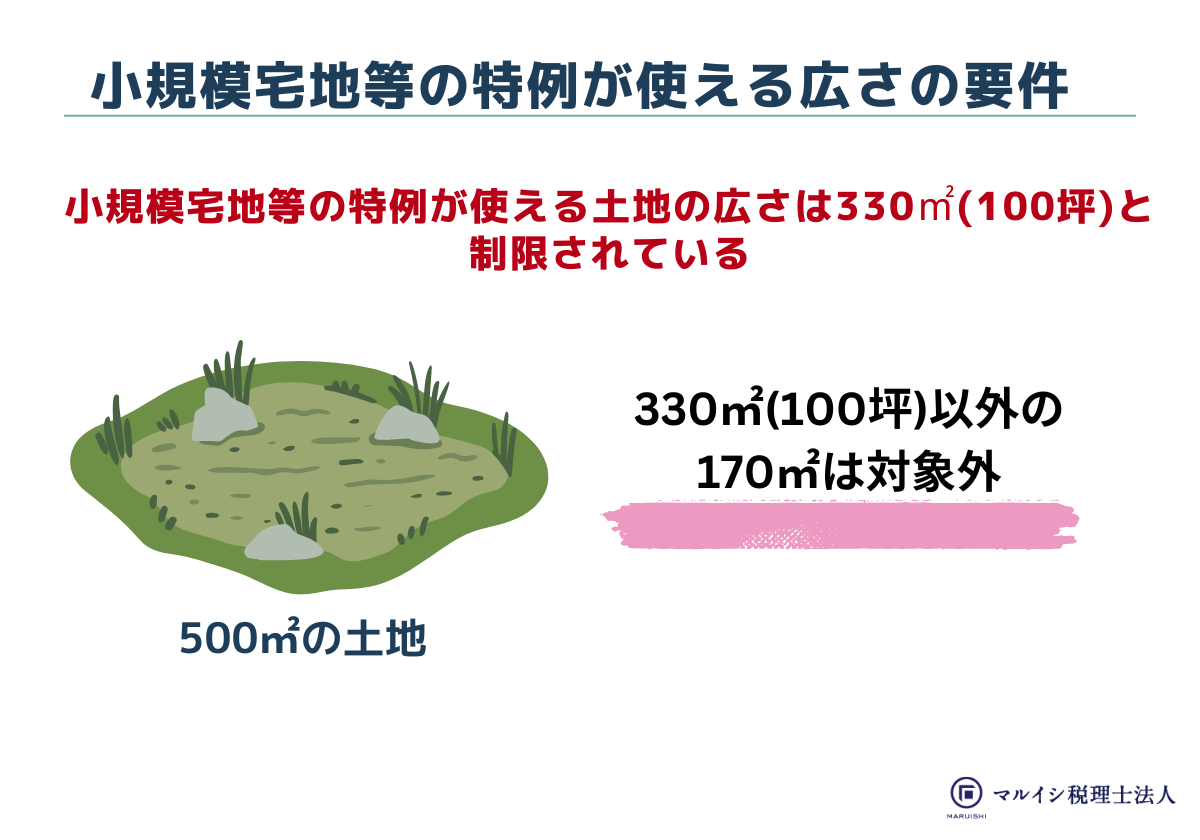

2つ目の要件は、「330㎡(100坪)以下の土地であること」です。

小規模宅地等の特例が使える土地の広さは330㎡(100坪)までと定められています。

したがって、例えば亡くなった方が生前住んでいた自宅の土地が500㎡であれば、330㎡は特例の対象となり、残りの170㎡は特例の対象から外れ、通常の相続税評価額に基づき相続税を算出することになります。

相続人の要件とは?

前章では、小規模宅地等の特例を受けるための「土地の要件」について述べました。

小規模宅地等の特例を受けるためには、「土地の要件」に加え、もう一つの要件を満たさなければなりません。

それが、「相続人の要件」です。

「相続人の要件」を満たし、小規模宅地等の特例を受けるためには、土地の相続人が以下の人物でなければなりません。

- 配偶者

- 亡くなった方と同居していた親族

- 別居家族である税法上の「家なき子」

配偶者

亡くなった方が生前住んでいた自宅の土地を配偶者が相続する場合は、小規模宅地等の特例を受けることができます。

なお、配偶者が相続する場合は、亡くなった方と同居していても別居していても、特例が受けられます。

それ以外の要件は設けられていません。

ただし、法的に婚姻関係のない内縁の妻などは、その対象とはなりません。

亡くなった方と同居していた親族

亡くなった方と同居していた親族が該当する土地を相続した場合も、小規模宅地等の特例を受けることができます。

ただし、この場合は、何をもって「同居」と判定するのかが難しい場合があります。

たとえば、住民票のみ同じにしてあるが実は別居している場合や、亡くなる寸前で単身赴任した場合、あるいは介護のためにその期間だけ同居していた場合などに「同居」とみなすかどうかを判定するのは簡単ではありません。

過去の判例では、以下の4要件から総合的に判断するように述べられています。

- 親族の日常の生活状況

- 建物(自宅)への入居目的

- 建物(自宅)の構造など

- 親族の生活拠点になりそうな他の建物の有無

ただし、個別に状況は異なるため、具体的に同居親族に該当するかどうかを知りたい方は、相続に詳しい税理士に相談してから判断した方が良いでしょう。

同居していない家族である税法上の「家なき子」

亡くなった方に配偶者や同居親族がいない場合は、別居家族である税法上のいわゆる「家なき子」が自宅を相続しても、小規模宅地等の特例が受けられます。

ただし、次章で述べるように、要件はさらに厳しくなります。

家なき子特例とは?

家なき子特例とは、亡くなった方と別居していた親族がその自宅の土地を相続した場合でも、評価額を大幅に減額できる制度のことです。

具体的には、亡くなった方が居住していた宅地の評価額を330㎡まで8割減額することができます。

この特例の通称「家なき子特例」は、被相続人と別居していた親族でも適用されることから、多くのケースでこの家なき子特例が活用されてきました。

ただし、近年は税制改正により、その要件はより厳格化されています。

家なき子特例は誰が使える?

家なき子特例を利用できるのは、以下の条件をすべて満たす親族です。

- 被相続人に配偶者がいない。

- 被相続人の自宅に同居していた親族(法定相続人)がいない。

- 自宅を取得する親族が相続開始前3年以内に自己または配偶者、3親等内の親族、または特定の法人が所有する家屋に住んでいない。

- 自宅を取得する親族が相続開始時に住んでいる家屋を過去に所有していない。

- 相続税の申告期限までその宅地を所有し続けている。

以上の条件を満たすことで、家なき子特例の適用を受けることができます。

申告の要件とは?

家なき子特例を使って相続税を節税するためには、亡くなってから10ヶ月以内に相続税の申告をしなければなりません。

相続財産の合計額が基礎控除の範囲内であれば申告や納税をする必要はありませんが、特例などを使った結果納税額が0円になる場合は、たとえ0円であっても申告はしなければなりません。

必ず期限内に相続税の申告書を作成し、提出するようにしておきましょう。

申告書の作成に自信がない場合は、難しい場合は、相続税に詳しい税理士を探してお願いしておきましょう。

申告に必要な添付書類

家なき子特例を適用するためには、相続税の申告書に以下の書類を添付しなければなりません。

- 被相続人の戸籍謄本

・・・相続開始日から10日を経過した日以後に作成されたものが必要です。

- 法定相続情報一覧図の写し

・・・法定相続情報一覧図のコピーが求められます。

- 遺言書または遺産分割協議書の写し

・・・遺言書または遺産分割協議書のコピーを用意します。

- 相続人全員の印鑑証明書

・・・相続人全員の印鑑証明書が必要です。

- 相続開始前3年以内の住所を証明する書類

・・・戸籍の附表などで住所を証明します。マイナンバーを持つ場合は提出不要です。

- 相続開始前3年以内に居住していた家屋の証明書類

・・・賃貸借契約書などで証明します。

- 相続開始時に居住している家屋の所有状況を証明する書類

・・・登記事項証明書などが必要です。

小規模宅地等の特例のQ&A

最後に、相続した親族が家なき子に該当することを前提に、小規模宅地等の特例に関する疑問や質問などを、Q&A方式で解説します。

区分マンションの場合に小規模宅地等の特例は使える?

【結論】

区分マンションでも敷地権(土地部分)につき、要件を満たせば小規模宅地等の特例が適用できます。

【解説】

区分マンションについては、その区分マンションが亡くなった人の居住用として利用されており、かつ相続した親族が家なき子特例の要件を満たせば、小規模宅地等の特例を適用することが可能です。

ただし、マンションが賃貸物件として使用されている場合には、貸していた土地(貸付事業用宅地等)としての別の要件により判定します。

老人ホームに入居した場合に小規模宅地等の特例は使える?

【結論】

老人ホームに入居していた場合でも、特例が適用されることがあります。

【解説】

平成25年度税制改正により、老人ホームに入居していた場合でも、小規模宅地等の特例が適用される条件が設けられました。

まずは、元の自宅が以下の要件を満たす必要があります。

- 要介護認定: 被相続人が亡くなる直前に要介護認定を受けていたこと。

- 老人ホームの入居: 被相続人が「老人福祉法等に規定する老人ホーム」に入居していたこと。

- 居住の用などに供さないこと: 老人ホーム入居後に、住んでいた建物が事業用や賃貸用などの用に供されていないこと。

これらの要件を満たし、かつ相続した親族が家なき子特例の要件を満たす場合には、老人ホーム入居後の元の自宅の土地についても、小規模宅地等の特例を適用することができます。

まとめ

家なき子特例は、通常、持家を持たない相続人が実家の土地を相続した場合でも税負担を軽減してもらえるという、非常に使い勝手の良い制度です。

その使い勝手の良さから、本来の趣旨から逸脱した節税スキームとして用いられた結果、税制改正により要件はかなり厳しくなり、現在の要件になりました。

しかし、要件を満たして必要な書類などを準備すれば、問題なく特例を受けることができます。

税法上の「家なき子」の要件は複雑で、具体的な住まいの状況に応じた個別判断が必要となります。

したがって、家なき子に係る小規模宅地等の特例を適切に利用するためには、現在又は今後の住まいの詳細な状況をまとめた上で、相続を専門とする税理士に相談した方が良いでしょう。