宅地や家屋が共有なら?【パターン別】小規模宅地等の特例を徹底解説

税理士の見解

・建物が共有の場合、小規模宅地等の特例の適用には影響しない。

・小規模宅地の特例の適用有無の判定は、宅地の取得者ごとに行う。

・自宅兼店舗など、宅地の用途が複数の場合は、利用区分ごとに判定を行う。

目次

マルイシ税理士法人の代表税理士の藤井幹久です。

相続税の計算上、被相続人が自宅などに使っていた宅地を、配偶者もしくは被相続人と同居していた親族などが相続すると、宅地の相続税評価額を最大8割減額してもらえる制度があります。

これを、小規模宅地等の特例といいます。この特例は多くの方に活用されているため、ご存知の方も多いのではないでしょうか。

では、こうした宅地や家屋(自宅)が、被相続人と誰かとの共有になっていた場合はどうでしょうか?共有でも、小規模宅地等の特例は使えるのでしょうか?

本記事では、被相続人の住んでいた家屋や宅地が共有だった場合、小規模宅地等の特例が使えるかどうかをパターン別に詳しく解説していきます。

宅地・家屋が共有であっても小規模宅地等の特例は適用される?

小規模宅地等の特例とは冒頭で述べたように、例えば、被相続人が生前自宅として使用していた宅地を配偶者もしくは被相続人と同居していた親族などが相続すると、その宅地の相続税評価額を減額してもらえる制度のことです。

この小規模宅地等の特例の対象となる主な宅地は、以下の3つです。

| 居住用宅地 | 正式名称は「特定居住用宅地等」。被相続人等が生前居住していた自宅の宅地など |

|---|---|

| 事業用宅地 | 正式名称は「特定事業用宅地等」。被相続人が事業用(賃貸事業を除く)に使用していた宅地など |

| 貸付事業用宅地 | 正式名称は「貸付事業用宅地等」。被相続人が賃貸事業(アパートの敷地や駐車場等)に使用していた宅地など |

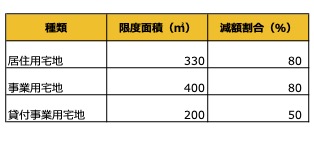

また、特例が適用される限度面積と減額割合は、以下のように定められています。

これらの基本事項を踏まえたうえで、宅地や家屋が共有であった場合の小規模宅地等の特例について、もう少し詳しくご説明します。

宅地が共有であった場合

宅地が共有であった場合とは、たとえば被相続人と配偶者がそれぞれ1/2ずつ宅地を共有していたような場合です。

この場合、被相続人の共有持分に関しては、要件を満たす相続人が当該宅地を相続した場合は、小規模宅地等の特例の対象となります。

ただし、それ以外の相続人がこの宅地を相続すると、小規模宅地等の特例を適用することはできません。

建物が共有であった場合

建物が共有であった場合とは、宅地が共有であった場合と同様に、配偶者などと建物部分を共有していた場合のことです。

建物に関しては、被相続人が誰かと共有していても、共有していなくても、小規模宅地等の特例の適用に影響を与えることはありません。

小規模宅地等の特例を適用する際の注意点

前章では、小規模宅地等の特例の概要と、宅地や建物が共有であると小規模宅地等の特例にどのような影響を与えるのかについてお話ししました。

本章ではもう少し踏み込んで、実際に特例を適用する際に注意すべき点について整理してみます。

取得者ごとに特例適用を判断する

小規模宅地等の特例の対象がどのような宅地なのかは、前章で述べた通りです。

しかし、その宅地を誰が相続するかで、この特例が適用される場合とそうでない場合があります。

被相続人の居住用住宅の宅地の場合、小規模宅地等の特例が適用される取得者とは、以下の人物です。

| 配偶者 | 生前、被相続人と同居していなくてもOKです |

|---|---|

| 同居親族 | 単に住民票上同居していたのではなく、実際に被相続人と同居していなければなりません |

| 別居親族(家なき子) | 自分の家を持たず、被相続人と別居して3年以上借家に住んでいること等、要件はかなり厳しくなります |

(注)同居親族、別居親族(家なき子)は、継続所有(申告期限その宅地を所有)も要件となります。

これら以外の人物が被相続人の居住用住宅の宅地を相続した場合は、小規模宅地の特例が受けられません。

なお、別居親族(家なき子)が小規模宅地等の特例を使えるかどうかの判定は、要件が複雑のため判断するのはかなり難しくなります。

もし、ご自身が特例の適用になるかを詳しく知りたい方は、相続に詳しい税理士に相談すると良いでしょう。

小規模宅地等の特例の限度面積や減額割合の変動を考え利用区分ごとに適否判定をする

前章で述べたように、被相続人によって土地がどの用途に使われていたかで、小規模宅地等の特例の限度面積や減額割合は変わります。

したがって、不動産を複数の用途で使用している場合は、まず用途ごとに面積を按分し、次にそれぞれが特例の要件を満たしているかどうかを検討します。

その結果要件を満たしている場合は、その部分について小規模宅地等の特例を適用します。

たとえば、自宅兼店舗である場合や、事業用宅地の一部を貸付事業用にしている場合などがこうしたケースに該当します。

このような場合は、自宅兼店舗であれば自宅部分と店舗部分を面積按分し、それぞれに適用要件を満たしているか検討したうえで、満たしているものについては特例を適用します。

共有所有と分筆所有の違いに注意

共有所有とは、1つの土地を複数の人物で共同所有することです。

複数で共同所有はしますが、購入時に支払った金額などに応じて持ち分割合が決められます。

これに対し、分筆所有とは、もともと1つの土地だったものを複数の所有者ごとに分け(これを「分筆」といいます)、分筆されたそれぞれの名義の土地を各々が所有することをいいます。

小規模宅地等の特例の判定は、宅地が共有であるかや分筆されているかではなく、その宅地が何に利用されていたのかで区分します。

したがって、分筆されていても、一体として利用されている場合はそれらを合わせた宅地全体に対して小規模宅地等の特例を適用します。

反対に、1つの宅地が複数の利用目的で使われている場合は、目的ごとに土地の面積を按分し、それぞれに適用要件の検討を行います。

パターン別|小規模宅地等の特例と共有持分について

最後に、共有持分が小規模宅地等の特例にどのような影響を及ぼすのかを、それぞれのパターンごとに見てみましょう。

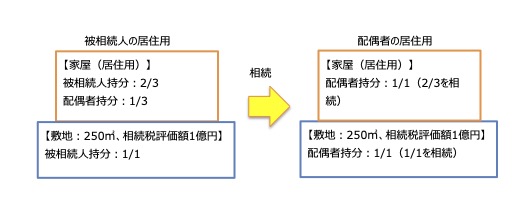

生前に共有家屋の場合

1つ目は、生前に家屋が共有されていた場合です。下図をご覧ください。

オレンジ色の線で囲まれた家屋(被相続人の居住用)の部分は、被相続人が2/3を、配偶者が1/3をそれぞれ共有しています。

これに対し、青色で囲まれた敷地の部分は、すべて被相続人が所有しています。

この例のように家屋が共有であるケースでは、上述のように、小規模宅地等の特例が影響を受けることはありません。

したがって、敷地はすべて被相続人の居住用に該当するため、250㎡のすべてが80%減額の対象となります。

あとは、前章で述べた配偶者、同居親族、別居親族(家なき子)のどれかに該当する相続人がこの宅地を相続すれば、小規模宅地等の特例が受けられます。

ちなみに、このケースの場合、小規模宅地等の特例による減額金額は以下のようになります。

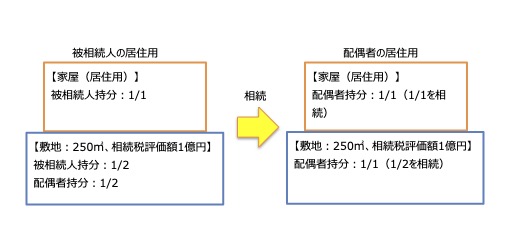

生前に共有土地で死亡後に一人だけが相続する場合

2つ目は、生前に自宅の敷地が共有されており、それが単独で相続された場合です。下図をご覧ください。

生前は家屋のすべてを被相続人が所有していますが、土地は配偶者と1/2ずつ共有しています。

この被相続人が持つ敷地の1/2を配偶者が単独で相続した場合は、敷地の1/2が小規模宅地等の特例の対象となります。したがって、特例による減額金額は以下のようになります。

・小規模宅地等の特例による減額金額=1億円×125㎡÷250㎡×80%=4,000万円

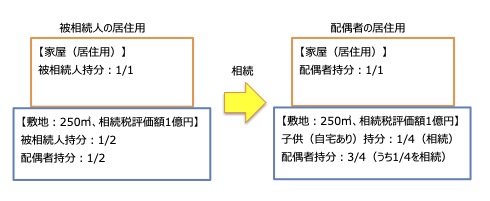

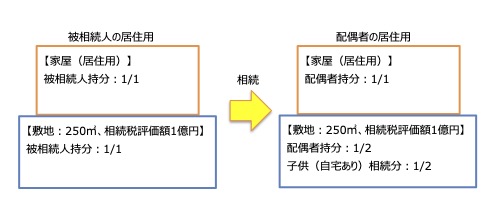

生前に単独土地で死亡後に共有で相続する場合

3つ目は、生前は自宅の土地を被相続人が単独で所有しており、死亡後に複数の相続人によって相続された場合です。下図をご覧ください。

家屋部分は配偶者がすべて相続していますが、敷地部分は子供と1/2ずつ相続しています。ただし、子供は自宅を持っているため、小規模宅地等の特例の対象にはなりません。

したがって、このようなケースでは、配偶者が相続した部分のみが小規模宅地等の特例の対象となります。

なお、特例による減額金額は以下のようになります。

・小規模宅地等の特例による減額金額=1億円×125㎡÷250㎡×80%=4,000万円

生前に共有土地で死亡後に共有相続の場合

4つ目は、生前は自宅の土地を被相続人と配偶者で1/2ずつ共有しており、被相続人の持分を相続によって子供と配偶者が半分ずつ共有相続した場合です。

下図をご覧ください。

家屋はすべて配偶者が相続していますが、土地に関しては被相続人の持分である1/2を配偶者とその子供が半分ずつ相続しています。

しかし、子供には自宅があるため、子供が相続した部分に関しては小規模宅地等の特例を適用することができません。

したがって、配偶者が相続した部分だけが小規模宅地等の特例の対象となります。

なお、特例による減額金額は以下のようになります。

・小規模宅地等の特例による減額金額=1億円×62.5㎡÷250㎡×80%=2,000万円

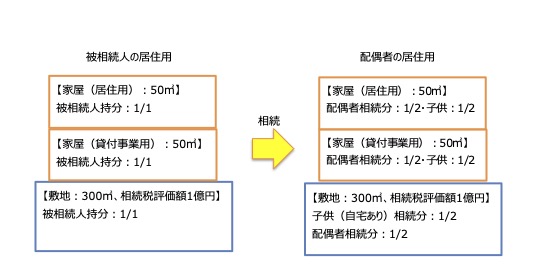

複数の利用区分で生前に単独土地+死亡後に共有相続の場合

5つ目は、複数の利用区分の土地を共有相続した場合です。下図をご覧ください。

このケースでは、生前は建物の1階部分は貸付事業用として、2階は被相続人の居住用として利用されていたものです。

この土地を上図のように子供と配偶者で1/2ずつ相続した場合、小規模宅地等の特例がどうなるのかを考えてみます。

ちなみに、被相続人が生前行っていた貸付事業は、敷地を相続した配偶者と子供が引き継ぐものとします。

この例のように、建物が複数の目的で使われている場合は、被相続人が所有していた土地を、居住用や事業用などの割合に応じて分類し、それぞれに特例が適用できるかどうかを検討します。

このケースでは、居住用と貸付事業用の面積がどちらも50㎡ですから、まず敷地部分をそれぞれの面積に応じて2つに分けます。

・貸付事業用に該当する土地の面積・・・300㎡×50㎡÷(50㎡+50㎡)=150㎡

次に、居住用と貸付事業用ごとに、相続人が小規模宅地等の特例の要件を満たすかどうかを考えます。

まずは居住用からです。

・子供・・・自宅があるため要件を満たさず

したがって、居住用の土地150㎡のうち、配偶者が相続した1/2のみが小規模宅地等の特例の対象となります。

・小規模宅地等の特例による居住用部分の減額金額=1億円×75㎡÷300㎡×80%=2,000万円

次は、貸付事業用です。

・子供・・・要件を満たす

したがって、貸付事業用の土地150㎡の全部が小規模宅地等の特例の対象となります。

=1億円×150㎡÷300㎡×50%=2,500万円

複数の利用区分がある場合は、この例のようにかなり複雑な計算をしなければなりません。

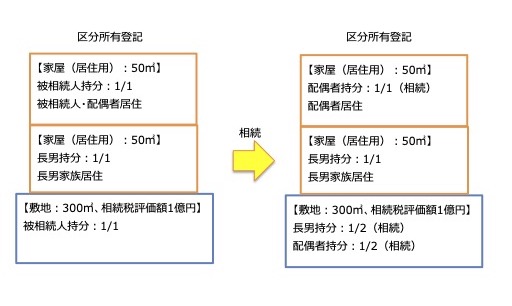

二世帯住宅で生前に単独土地+死亡後に共有相続の場合

二世帯住宅の登記方法には、以下の3種類の方法があります。

・共有登記

・区分所有登記

単独登記や共有登記に関しては、小規模宅地等の特例の要件を満たしていれば、配偶者や同居していた子供が相続した宅地に特例を適用することが可能です。

しかし、区分所有登記されている二世帯住宅の場合は基本的に同居とみなされないため、子供が相続した土地に関しては小規模宅地等の特例が適用できません。

これをまとめると、二世帯住宅の場合に特例が適用される対象者は、以下のようになります。

・共有登記・・・配偶者○、同じ建物に居住する子供○

・区分所有登記・・・配偶者○、同じ建物に居住する子供❌

これを踏まえたうえで、下図をご覧ください。

1Fに長男家族が、2Fに被相続人と配偶者が住む二世帯住宅(1Fと2Fの床面積は同じ)で、それぞれに区分所有登記がなされているケースを考えてみます。

敷地を長男と配偶者が1/2ずつ相続した場合、小規模宅地等の特例の適用は以下のようになります。

・配偶者が相続した土地・・・小規模宅地等の特例あり

したがって、小規模宅地等の特例の減額金額は、以下のようになります。

=300㎡×居住用1/2×相続分1/2=75㎡

・小規模宅地等の特例による減額金額

=1億円×75㎡÷300㎡×80%=2,000万円

まとめ

小規模宅地等の特例を使うと、相続した宅地の評価額を最大8割引にしてもらうことができます。

自宅の土地は相続財産に占める割合が高いだけに、この特例を有効に使えば相続税をかなり節税することもできるでしょう。

ただし、本記事で述べたように相続のパターンによってはかなり複雑であり、同じ土地でも誰が相続するかによって相続税額は大きく変わります。

特例が使えると思って申告しても、間違えてしまい、あとでペナルティを支払うことも珍しくありません。

適正に特例を受けるためにも、相続を専門とする税理士に相談されることをお勧めします。