相続税の税制改正の内容とは?小規模宅地等の特例の変更点を詳しく解説

税理士の見解

・特定居住用宅地等の限度面積が拡大された一方で、家なき子の特例の適用要件が厳しくなった

・適用要件が緩くなった部分と厳しくなった部分があるため、適用要件をより正しく把握する必要がある

・今後の税制改正に注意する

目次

マルイシ税理士法人の税理士の長谷川です。

相続税の節税効果の高い「小規模宅地等の特例」は、税制改正で何度も適用要件等が変更されています。

特例の適否は相続が発生した時点の法律に基づいて判定するため、税制改正による変更点を正しく把握していないと、特例の適用誤りが生じる可能性があるので注意が必要です。

本記事では、小規模宅地等の特例(特定居住用宅地等)の変更点および、適用する際のポイントについて解説します。

小規模宅地等の特例の対象となる土地の種類

小規模宅地等の特例は土地に対して適用できる制度で、特例対象地の相続税評価額を最大80%減額することができます。

特例を適用できる土地は下記の4種類で、土地の用途によって適用要件だけでなく、減額割合や限度面積が異なります。

【小規模宅地等の特例の種類】

- 特定居住用宅地等

- 特定事業用宅地等

- 特定同族会社事業用宅地等

- 貸付事業用宅地等

「特定居住用宅地等」は、土地を自宅の敷地として使用していた際に適用できる制度です。

比較的適用要件を満たしやすい制度ですが、税制改正で要件が変更された部分も多いため、適否判定する際は気を付ける必要があります。

「特定事業用宅地等」は、貸付用以外の事業用として供していた土地に対して適用できる制度です。

小規模宅地等の特例の中で最も節税効果が高いことから、要件を満たす場合は優先的に適用を検討することになります。

「特定同族会社事業用宅地等」は、同族会社の事業用として供していた土地を対象とする制度です。

「貸付事業用宅地等」は、土地を貸付用として供していた際に適用できる制度です。

小規模宅地等の特例の要件を満たす土地が複数ある場合、それぞれの土地に特例を適用することができます。

ただし、限度面積が定められていますので、特例対象地の面積が上限を超える際は、節税効果の高い土地から順番に適用するのがポイントです。

居住用土地の小規模宅地等の特例の要件は?

特定居住用宅地等は、相続開始の直前において被相続人等の居住用に供されていた宅地等を対象とする制度であり、他の小規模宅地等の特例と違い、相続した人の続柄等によって適用要件が異なるのが特徴です。

配偶者は、特例対象地を相続するだけで特例要件を満たすため、特例を適用することだけを優先して考える場合、配偶者が自宅を相続することを検討しましょう。

同居親族が相続した場合は、「居住要件」と「所有要件」があります。

「居住要件」は、取得した自宅に相続発生後も引き続き住むことを要件とするもので、所有要件は、相続税の申告期限まで土地を所有することを要件とします。

相続開始前に同居していたとしても、相続発生後に他の場所に転居したり、申告期限前に自宅を売却したときは特定居住用宅地等を適用することができません。

また、別荘および一時的な居住用の敷地として使用していた土地は、居住の実態(生活の本拠)がなく、特定居住用宅地等の適用対象外となるので注意してください。

特定居住用宅地等が適用できるのは、基本的に配偶者または同居親族が相続した場合ですが、被相続人に同居親族が不在のときは、別居親族が相続しても特例を受けられる可能性があります。

ただし、別居親族が特定居住用宅地等を適用するための要件は厳しく、税制改正で適用要件が変更されていますので、現在の法律の規定に基づいて適否判定を行ってください。

小規模宅地等の特例の改正のポイント

小規模宅地等の特例は税制改正で適用要件だけでなく、限度面積も変更されています。

対象となる面積の拡大

小規模宅地等の特例の限度面積は税制改正で一部変更され、平成27年1月1日以降の相続から、特定居住用宅地等の限度面積は240㎡から330㎡(約100坪)に拡大しました。

【小規模宅地等の特例の限度面積・減額割合】

| 種類 | 対象となる土地 | 限度面積 | 減額割合 |

|---|---|---|---|

| 特定居住用宅地等 | 自宅の敷地 | 330㎡ | 80% |

| 特定事業用宅地等 | 事業用の敷地 (貸付用を除く) |

400㎡ | 80% |

| 特定同族会社事業用宅地等 | 同族会社の敷地 (貸付業を除く) |

400㎡ | 80% |

| 貸付事業用宅地等 | 貸付用の敷地 | 200㎡ | 50% |

複数の土地に対して小規模宅地等の特例を適用する際には、節税効果の高い特例対象地から優先して適用するのがコツですが、平成27年1月1日以降の相続から限度面積の計算方法も変更されています。

限度面積の計算方法は、特例対象地に貸付事業用宅地等が含まれているかで異なり、貸付事業用宅地等が含まれているときは、特例を適用する土地の面積を合計します。

一方、貸付事業用宅地等が含まれていない場合には、「特定居住用宅地等」と「特定事業用宅地等および特定同族会社事業用宅地等」でそれぞれ限度面積が設けられているため、最大730㎡まで小規模宅地等の特例を適用することが可能です。

【貸付事業用宅地等を適用しない場合の計算式】

| >適用する特例制度の種類 | >限度面積の計算式 |

|---|---|

| ①特定居住用宅地等 ②特定事業用宅地等 ③特定同族会社事業用宅地等 |

①≦330㎡ (②+③)≦400㎡ ※限度面積は最大730㎡ |

【貸付事業用宅地等を適用する場合の計算】

| >適用する特例制度の種類 | >限度面積の計算式 |

|---|---|

| ①特定居住用宅地等 ②特定事業用宅地等 ③特定同族会社事業用宅地等 ④貸付事業用宅地等 |

①×200/330 +(②+③)×200/400+④≦200㎡ |

小規模宅地等の特例の限度面積は、相続税の基礎控除額が減額されたタイミングで拡大しました。

平成26年12月31日までに発生した相続における相続税の基礎控除額は「5,000万円+1,000万円×法定相続人の数」なのに対し、平成27年1月1日以後の相続では「3,000万円+600万円×法定相続人の数」に引き下げられています。

相続人が配偶者と子2人の場合、改正前であれば基礎控除額は8,000万円でしたが、改正後は4,800万円と、控除額が3,200万円も減少しています。

相続税の基礎控除額が引き下げられたことで相続税の課税対象割合は大幅に増加し、令和4年分の課税割合は9.6%です。

基礎控除額が引き下げられたことで相続税の税負担は重くなりましたが、相続後も引き続き居住用または事業用として土地を所有できるようにするための対策として、小規模宅地等の特例の対象面積を拡大したとされています。

二世帯住宅の要件が緩和された

特定居住用宅地等の適否判定をする際に難しいのが、自宅を取得した相続人が同居親族に該当するかどうかです。

特定居住用宅地等は、基本的に配偶者または同居親族が特例対象地を取得した際に適用できるよう制度設計されているため、同居親族であることを否認されてしまうと適用できる確率が大幅に下がります。

同居親族の判定で問題となりやすいのが、被相続人の自宅が二世帯住宅であった場合で、税制改正前は同居していたとしても、建物の構造上の理由から特定居住用宅地等が適用できないことがありました。

しかし、平成26年の税制改正で二世帯住宅に対する要件が緩和されたことにより、現在は二世帯住宅でも特定居住用宅地等を適用しやすくなっていることから、「二世帯住宅は特定居住用宅地等を適用できない」の考えをアップデートする必要があります。

二世帯住宅は親世帯と子世帯が一緒に住んでいる住宅を指しますが、親と子が同じ建物に住んでいたとしても、玄関が別々であったり、登記区分が分かれているなど色々な住宅が存在します。

建物の構造的に親世帯の生活空間と子世帯の生活空間が分離している場合、税制改正前は特定居住用宅地等を適用できませんでした。

しかし、税制改正によって、現在は玄関が親世帯が住む1階と子世帯が住む2階の2箇所あり、建物内部で1階と2階が行き来できない構造だとしても、登記区分が分れていない(区分登記していない)場合には、小規模宅地等の特例が適用できるようになっています。

家なき子が適用する小規模宅地等の特例の要件は?わかりやすく説明!

「家なき子特例」は、家を保有していない別居親族が被相続人の自宅を相続し、特定居住用宅地等を適用する際の通称です。

別居親族が特定居住用宅地等を適用できるケースは限定的であり、要件を一つでもクリアできないと特例は適用できないので注意してください。

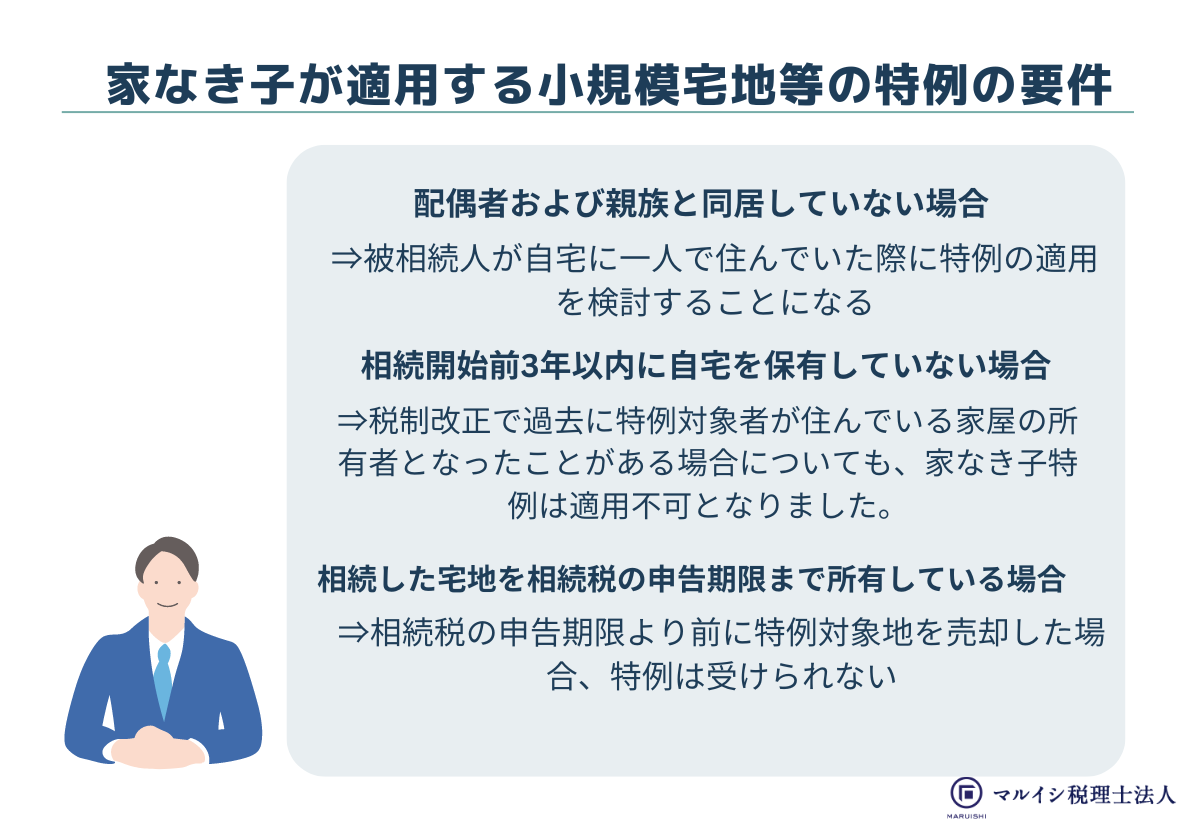

配偶者および親族と同居していない

家なき子特例は、配偶者や同居していた相続人がいるときは適用することができません。

相続開始直前において、被相続人と同居していた人がいた場合でも、同居していたのが被相続人の法定相続人でなければ家なき子特例を適用できるケースはありますが、基本的には被相続人が自宅に1人で住んでいた際に特例の適用を検討することになります。

また、同居していた相続人が相続放棄した場合、その放棄がなかったものとして特例の適否判定を行いますので、同居相続人がいるときは相続放棄をしていたとしても、別居親族が家なき子特例を適用することはできません。

相続開始前3年以内に宅地を相続する親族は自己または自己の配偶者の持ち家に住んでいない

家なき子特例は、特例を適用する「家なき子」が相続開始前3年以内に自宅を保有していないことだけでなく、特例を適用しようとする対象者の配偶者や配偶者の親族等の所有している家屋に住んでいないことも要件となっています。

税制改正前は相続開始時点で他人名義の家屋に居住していれば、特例を適用できる可能性がありましたが、税制改正で過去に特例対象者が住んでいる家屋の所有者となったことがある場合についても、家なき子特例は適用不可となりました。

相続した宅地を相続税の申告期限まで所有している

家なき子特例にも所有要件があるため、相続税の申告期限より前に特例対象地を売却した場合、すでに相続税の申告書を提出していたとしても特例は受けられません。

一方、同居親族が特定居住用宅地等を適用する際には、居住要件と所有要件の双方を満たす必要がありますが、家なき子特例については居住要件がないです。

したがって、別居親族については相続発生前だけでなく、相続開始以後についても被相続人の自宅に居住している必要はないことから、申告期限まで特例対象地を保有していれば家なき子特例を適用することができます。

平成30年に改正された家なき子特例のポイント

平成30年度税制改正では、小規模宅地等の特例の適用要件が大きく変更され、相続開始3年前に新たに事業を始めた場合、特定事業用宅地等および貸付事業用宅地等が適用できない可能性があります。

特定居住用宅地等については、家なき子特例の適用要件が大幅に変わりましたので、変更・追加された事項を確認してください。

平成30年度の税制改正による適用要件の変更点

平成30年度税制改正以前の家なき子特例の適用要件は、次の通りです。

【平成30年度税制改正前の家なき子特例の適用要件】

| 要件 | |

|---|---|

| ① | 被相続人に配偶者がいない |

| ② | 被相続人に同居親族がいない |

| ③ | 特例適用者は相続開始前3年以内に自己または自己の配偶者の持ち家に住んだことがない |

| ④ | 相続した宅地を相続税の申告期限まで保有 |

税制改正前は、特例対象者または特例対象者の配偶者の持ち家に住んでいないことが主な要件でした。

特例対象者または配偶者の家族名義の建物(例えば実家とは別の親名義の家)に居住している場合でも特例を適用できたため、家なき子特例を受けるための対策を講じることは比較的容易でした。

しかし、平成30年度税制改正で家なき子特例の要件は次のように変更され、生前に家なき子特例を適用するための対策を講じることが難しくなっています。

【税制改正後の家なき子特例の適用要件】

| 要件 | |

|---|---|

| ① | 居住制限納税義務者または、非居住制限納税義務者(日本国籍がある人) |

| ② | 被相続人に配偶者がいない |

| ③ | 相続開始の直前において、被相続人の居住用の家屋に住んでいた被相続人の相続人がいない (相続の放棄があった場合には、その放棄がなかったものとした場合の相続人) |

| ④ | 相続開始前3年以内に日本国内にある取得者・取得者の配偶者・取得者の三親等内の親族または、取得者と特別の関係がある一定の法人が所有する家屋に住んでいたことがない (相続開始の直前において、被相続人の居住の用に供されていた家屋を除く) |

| ⑤ | 相続開始時に取得者が居住している家屋を、相続開始前のいずれの時においても所有していたことがない |

| ⑥ | 相続した土地を相続開始時から相続税の申告期限まで保有 |

税制改正のポイントとしては、特例対象者の居住していた家屋に対する要件が厳しくなった点が挙げられます。

居住してはいけない家屋の範囲は、特例対象者や特例対象者の配偶者の家屋だけでなく、特例対象者の三親等内の親族または、特例対象者と特別の関係がある一定の法人が所有する家屋まで拡大しています。

また、特例対象者が居住している家屋を相続開始前のいずれのタイミングでも、過去に所有していたことがないことが要件に追加されたため、一時的に家屋の名義を変更するなどの対策をして特例を受けることはできなくなりました。

まとめ

小規模宅地等の特例は、相続財産に土地があるときは優先的に適用を検討すべき制度です。

要件を満たせば土地の相続税評価額を最大80%減額できますし、複数の土地に特例を適用することも可能です。

家なき子特例については要件が厳しくなった一方で、特定居住用宅地等は被相続人が老人ホームに入居していたとしても適用できる場合がありますので、特例の適否は必ず確認するようにしてください。

これから相続税対策を講じる方は現行の法律だけでなく、今後の税制改正についても注視することが大切です。

最適な節税方法は、相続財産の種類やご家庭の状況によって違いますので、具体的な対策を検討したい方は相続税を専門とする税理士にご相談ください。