遺言執行者の報酬相場は?専門家に依頼したときの費用や報酬の決め方について解説

税理士の見解

「遺言執行者の報酬のポイント」

・遺言執行報酬は誰に頼むかで大きく変わってくるため、自分にあった依頼先を見つけることが望ましい

目次

マルイシ税理士法人の税理士の鈴木です。

遺言書の作成や相続開始後においては、相続人の負担軽減などの目的で、遺言執行者が指定される場合があります。

しかし、その役割や報酬についてはあまり知られていないのが現状です。

「遺言執行者は誰に頼めばいいのか」「遺言執行者にはいくら払えばいいのか」「専門家に依頼すると高額になるのでは」などといった疑問や不安を抱える方も少なくありません。

ここでは、遺言執行者の役割から報酬の決め方、専門家別の相場まで、詳しく解説します。

遺言執行者とは?

遺言執行者は、遺言書または家庭裁判所の指定を受け、遺言の内容の実現にあたる人物です。

特定の相続人が選ばれることもあれば、専門知識を持つ税理士や弁護士、司法書士が選ばれることもあります。

その際、依頼をする相手によってその報酬もまちまちです。

遺言執行者について、まずは基本的な事項をおさえましょう。

遺言執行者の役割

遺言執行者の役割は、遺言の内容を相続人に通知し、実現にあたることです。

相続人にとっての直接的な働きは、財産目録の作成を行ったり、遺言の通りに預貯金の払戻しを行ったり、土地や建物の所有権移転登記(相続登記)を行ったりすることです。

これらの手続による遺言内容の実現は、「遺言執行」と呼ばれます。

遺言執行により、遺言で指定された財産が承継人の名義になり、自分のものとして財産を活用できるようになります。

遺言執行者の仕事の流れ

遺言執行者の職務とは、具体的にどのようなものでしょうか。

最初に、遺言者が死亡して相続が開始すると、遺言書の検認を行います(自筆証書遺言または秘密証書遺言のみ)。

検認によって内容が明らかになり、遺言執行者の指定があると分かった場合は、遺言執行者自身が選任を承諾するか否かの回答を行います。

遺言執行者の就任を承諾した旨の通知を相続人全員に行ったあとは、相続財産の調査を実施し、目録を作成して相続人に交付します。

ここまでの対応は、全て法律で義務づけられたものです。

その後、預金の払戻しなど、具体的な手続きに着手します。

より細かい業務内容に着目すると、一例として、次のような作業を他の相続人に代わって行います。

- 戸籍謄本の収集

- 金融機関での情報照会

- 登記事項証明書の取得

- 各金融機関での口座解約手続

- 法務局での登記申請書提出、登記識別情報通知の受け取り

- 必要に応じた換価処分(売却代金を分割する指定が遺言にある場合)

選任のメリット

①円滑・効率的な信仰

遺言執行者の選任(指定)は必須ではありませんが、相続手続きの円滑化・効率化の面でメリットがあります。

財産の承継につき、遺言執行者が一括して手続きを進めることで、全体を見渡しながらスムーズに手続きを行えます。

途中、相続人の都合(仕事や家事の都合・体調など)に左右されることもありません。

②相続人間のトラブル防止

ほかのメリットとしては、相続人間のトラブル防止効果があります。

遺言執行者が中立的な立場で遺言を執行することで、手続きに非協力的な相続人ともめることがなくなります。

家族関係が複雑な場合や相続財産が多額の場合に、この効果は大きくなるでしょう。

③信頼する者への依頼

さらに、遺言者にとっての遺言執行者のメリットも見逃せません。

相続人の手続き対応に不安があっても、信頼できる人物を指名しておけば、確実に財産の承継が成就する点です。

相続人の精神的・時間的コストを大きく減らすことで、財産の放棄など、意図しない承継方法になってしまう可能性も小さくできます。

遺言執行者の選任が必要なケース

遺言執行者の選任は全ての遺言で必須というわけではありませんが、以下のようなケースでは特に選任を検討する価値があります。

複雑な遺産構成の場合

不動産、株式、知的財産権など、多岐にわたる財産がある場合には、それぞれの財産に応じた適切な手続きが必要です。

知識を備え、時間的余裕のある遺言執行者を選任すれば、円滑な相続手続きが期待できます。

相続人間の関係が良好でない場合

相続人同士の関係が良好でない場合、遺産分割や遺言の執行過程でトラブルが発生する可能性が高くなります。

中立的な立場の遺言執行者を選任することで、公平な遺言の執行と相続人間の紛争防止が期待できます。

相続時に税金の申告が必要な場合

相続税の申告が必要となる大規模な遺産の場合、課税額の試算が不可欠となり、遺言執行の段階で税の知識が問われます。

税務申告自体は遺言執行者の職務に含まれませんが、税理士などの専門家を遺言執行者に選任することで、適切な相続税対策と申告手続きが可能となります。

海外に財産がある場合

海外に不動産や預金口座などの財産がある場合、各国の手続や相続税のしくみに精通した人物による遺言執行が必要となります。

相続人自身の知識に頼ることなく、海外資産の承継に強い専門家を遺言執行者にすることで、スムーズな相続手続きが期待できます。

事業承継が絡む場合

被相続人が経営者であり、事業承継が必要な場合、株式譲渡の手続や税のしくみ、そのほかの事業用資産の取扱いに長けた専門家が必要です。

弁護士や税理士、公認会計士などの専門家を遺言執行者に選任することで、適切な事業承継計画の実行が可能となります。

遺言執行者の指名方法

遺言執行者の選任(指定)方法は2つあります。

一般的なのは遺言による方法で、遺言書を作成する際に次のような一文を付します。

遺言者は、この遺言の執行者として下記の者を指定する。

遺言執行者が必要と認めたときは、その任務を第三者に行わせることができる。

(遺言執行者の氏名・住所・生年月日)

上記のような遺言執行者の選任にあたって、特別な資格は不要です。

未成年者や破産者でなければ、有資格者でない相続人を選ぶこともできます。

遺言執行の円滑性や、相続人の負担軽減を重視する場合は、弁護士・司法書士などの始業や、金融機関を指名することもあります。

もうひとつの遺言執行者の指名方法は、家庭裁判所での選任申立てです。

申立てでは、遺言書および遺言者の死亡証明となる書類、利害関係を証する書類などと一緒に、家事審判申立書も提出します。

提出する申立書には、候補者として相続人や士業を指定できますが、実際に選任されるとは限りません。

基本的には弁護士や司法書士のなかから、家庭裁判所が適切と認める人物が選ばれます。

遺言執行の費用

遺言執行者による職務(遺言執行)でかかる費用は、実際にかかった費用と、遺言執行者の報酬で構成されます。

実際にかかる費用の部分に着目すると、次のような要素で構成されます。

- 相続財産目録の作成費用

- 相続財産の管理費用

- 預貯金の解約に必要な費用

- 相続登記の費用(土地・建物が財産に含まれる場合)

- そのほか、資産の管理・資産の移転にかかった費用

遺言執行者の報酬決定

遺言執行者の報酬は、その重要な役割に見合った適切な金額を設定することが大切です。

報酬の決定方法には主に3つあります。

①遺言書での事前指定、②相続人と遺言執行者の協議、③家庭裁判所による決定です。

報酬額は遺産の規模や執行の複雑さ、遺言執行者の専門性などを考慮して決められます。

詳細は次の通りです。

遺言書による報酬の定め方

遺言書で報酬を定めることは、遺言者の意思を明確に示し、将来的なトラブルを防ぐ効果があります。

一般的に以下の5つの方法が用いられており、それぞれに特徴があります。

①確定額の指定

確定額を指定する方法は、最も明確で分かりやすい方法です。

相続人にとっても報酬額が予測可能であり、遺言執行者との間でトラブルが生じにくいメリットがあります。

例:「遺言執行者の報酬として100万円を支払う」

しかし、相続財産の額が予想と大きく異なった場合に不適切となる可能性があります。

特に、遺産が予想よりも少なかった場合、報酬が相続財産に対して過大になる恐れがあります。

②遺産総額に対する割合の指定

この方法は相続財産の規模に応じた報酬となるため、柔軟性があります。

遺産の価値が変動しても、それに応じて適切な報酬額を維持できるメリットがあります。

例:「相続財産の2%を報酬とする」

ただし、相続財産の評価方法によっては報酬額が大きく変わる可能性があります。

また、遺産が非常に高額の場合、報酬も高額になりすぎる恐れがあるため、上限額の設定も検討する必要があります。

③専門家の報酬規定の参照

専門家に依頼する場合に適した方法で、専門家の経験や能力に見合った適切な報酬を設定できるメリットがあります。

また、報酬規定が公開されている場合、相続人にとっても分かりやすい方法です。

例:「(旧)日本弁護士連合会弁護士報酬基準に従う」

ただし、規定の変更に注意が必要です。

将来的な規定変更も考慮に入れた表現を使うことが望ましく、変更された場合の対応も事前に検討しておくべきです。

④報酬の上限額の設定

報酬が高額になりすぎるのを防ぐ方法で、相続人の利益を守る観点から有効です。

遺産の規模が予想外に大きくなった場合でも、報酬が過大にならないメリットがあります。

例:「報酬は最大200万円までとする」

こうした報酬の設定方法は、遺産規模が非常に大きい場合や、遺言執行の業務が複雑で長期にわたる場合に注意を要します。

上限額が低すぎて、適切な報酬とならない可能性があるためです。

⑤報酬の支払い方法の指定

遺言書による遺言執行者の報酬の設定では、支払方法の指定も是非行っておきたいところです。

具体的には、下記のように、一括払いするケースと、分割払いするケースがあげられます。

- 一括払いの例:「報酬は執行完了後に一括で支払う」

- 分割払いの例:「報酬は毎年50万円ずつ4回に分けて支払う」

注意したいのは、分割払いの場合、支払い期間中に相続財産が減少するリスクがある点です。

また、一括払いの場合、支払い時期までに十分な現金を準備する必要があるため、相続財産の流動性に注意が必要です。

報酬額の協議と裁判所の介入

遺言執行者の報酬決定は、相続手続きの円滑な進行に大きな影響を与える重要な問題です。

遺言書に報酬の定めがない場合、まず、当事者間での協議が行われ、それでも合意に至らない場合は家庭裁判所の判断を仰ぎます。

全体の流れを追うように説明すると、次のようになります。

相続人と遺言執行者による協議

遺言書に報酬の定めがない場合、まず相続人と遺言執行者の間で協議します。

話し合いで報酬を決めるときの判断の要素となるのは、次に挙げる4点です。

- 遺産の規模と内容

- 執行の難易度と複雑さ

- 執行にかかる時間と労力

- 遺言執行者の専門性や経験

協議を円滑に進めるために、客観的な資料を用意するのも大切です。

例として、弁護士や司法書士が受け取っている報酬相場や、過去の類似案件の報酬額などが挙げられます。

上記の要素を伝えながら、士業に相談し、遺言執行者にどの程度の負担がかかるのか考えてもらうのも良いでしょう。

協議不調時の対応|家庭裁判所への申立て

民法第1008条では、家庭裁判所が報酬を決定できる旨が定められています。

当事者の意思を最大限尊重する意味で、最初は協議から始めた方が良いと考えられますが、協議が整わない場合や、公平な評価を求める場合には、家庭裁判所への報酬付与申立てが考えられます。

遺言執行者に対する報酬付与の申立てを行うのは、遺言者の最後の住所地を管轄する家庭裁判所です。

申立てられる時期は「遺言執行後」になる点に注意しましょう。

その際、遺言書1通につき800円の手数料(収入印紙による納付)を納めると共に、下記の書類が必要となります。

- 家事審判申立書

- 遺言者の死亡の記載がある戸籍謄本

- 遺言執行者候補者の住民票または戸籍の附票

- 遺言書の写しまたは遺言書の検認調書謄本の写し

- 相続財産の目録、そのほかの遺産に関する資料

- 遺言執行に関する報告書

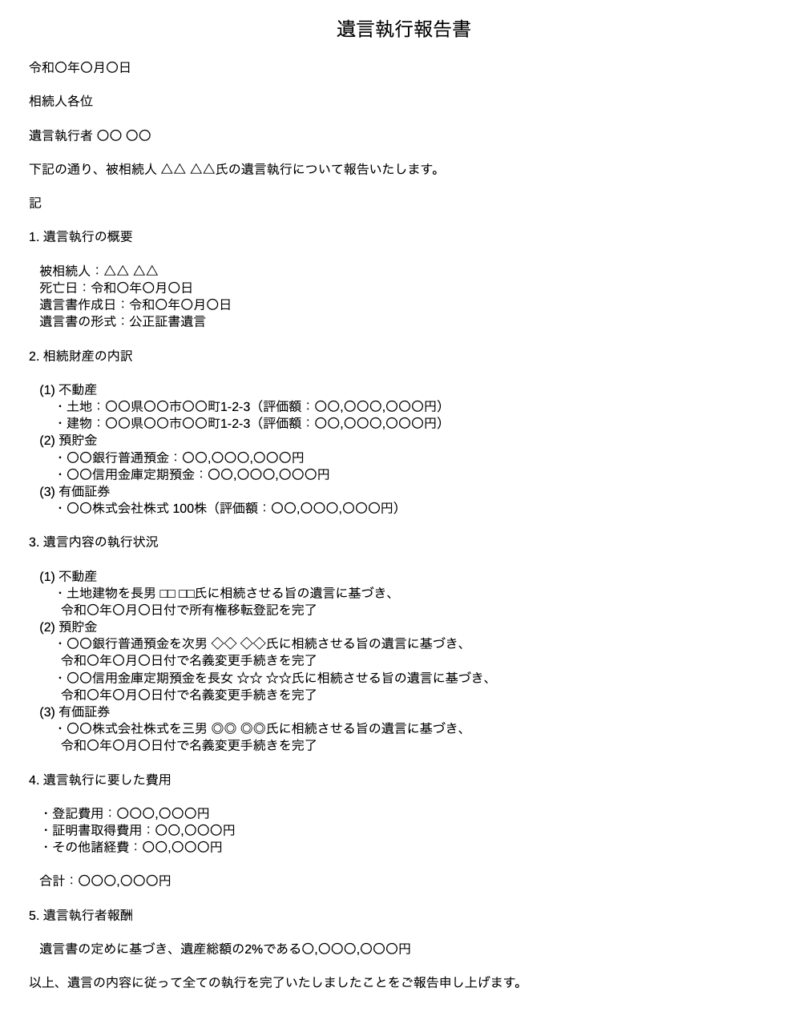

遺言執行に関する報告書の書き方

遺言執行者が士業や金融関係者でない場合、家庭裁判所に報酬を決定してもらうにあたって、遺言執行に関する報告書の書き方が問題となります。

指定の書式や様式などはなく、必要な項目を自由形式でまとめて作成しなければなりません。

ここで提示するのは、報告書の一例です。

家庭裁判所による報酬額決定の基準

家庭裁判所による遺言執行者の報酬の判断は、さまざまな角度から総合的に行われます。

一般的に、報酬額は相続財産の1%から3%程度とされていますが、ケースバイケースになると考えておくべきでしょう。

考慮される要素として、次のようなものが挙げられます。

- 相続財産の状況(規模、内容、複雑さ)

- 遺言執行の内容と難易度

- 遺言執行にかかった時間と労力

- 遺言執行者の専門性や経験

- 遺言執行の結果(遺言者の意思がどの程度実現されたか)

- 地域の相場

なお、複雑な相続案件や大規模な遺産の場合は、より高い割合が認められることもあります。

遺言執行者の負担が大きくなるためです。

たとえば、以下のような場合には高めの報酬が認められる可能性があります。

- 海外に財産がある場合

- 多数の相続人が存在し、調整が難しい場合

- 事業承継が含まれる場合

- 遺言の内容が複雑で解釈が難しい場合

裁判所の決定に対する不服申立て

裁判所の決定に対する不服申立ては原則としてできません。

これは民法第1018条第1項但書に基づいています。

同条項では、遺言者が遺言で報酬を定めた場合を除き、家庭裁判所の裁量で報酬を定めることができるとされており、その決定は最終的なものとなります。

専門家別の報酬相場と特徴

遺言執行者の選択肢は多岐にわたり、専門家から一般人まで様々です。

それぞれに特徴があり、報酬相場も異なります。専門家を選ぶ場合、高度な知識と経験による確実な遺言執行が期待できますが、相応の報酬が必要です。

一方、一般人を選ぶ場合、費用を抑えられる可能性がありますが、専門的な対応には限界があります。

遺言執行の複雑さや遺産の規模に応じて、適切な遺言執行者を選ぶことが重要です。

一般人の報酬相場

一般人が遺言執行者になる場合、多くは相続人の中から選ばれます。

この場合、無報酬や低額報酬となることが一般的です。

実費のみの請求にとどまるケースも多く見られます。

報酬を設定する場合でも、遺産総額に対する割合は専門家と比べて低く設定されるのが普通です。

ただし、相続人が遺言執行者になる場合、利益相反の可能性や他の相続人との関係悪化のリスクがあることに注意が必要です。

報酬額について相続人間で合意が得られない場合は、家庭裁判所に報酬決定を申し立てることも可能です。

一般人が遺言執行者になる場合は、報酬よりも遺言執行の公平性や透明性の確保が重要となります。

専門家を選ぶメリットと報酬相場

専門家を遺言執行者に選ぶ最大のメリットは、その専門知識を活かした適切な遺言執行が期待できることです。

法律や税務の専門家は、複雑な相続手続きを正確かつ迅速に進めることができます。

また、専門家の介入により、相続人間のトラブルを未然に防ぐことも可能です。

報酬相場は一般的に遺産総額の1〜3%程度とされていますが、案件の複雑さや遺産の規模によって変動します。

専門家を選ぶ際は、経験や実績、評判などを十分に確認し、複数の専門家から見積もりを取ることをお勧めします。

また、報酬以外にも実費や追加料金が発生する可能性があるため、事前に確認することが重要です。

法律専門家(弁護士、司法書士)

弁護士と司法書士は、法的な専門知識を活かした遺言執行が可能です。

弁護士の報酬相場は、旧日弁連基準を参考に設定されることが多く、遺産総額300万円以下の場合は30万円、それ以上の場合は財産額に応じて計算されます。

司法書士の報酬相場は、基本料金20〜30万円に加え、遺産総額の0.5〜2%程度が一般的です。

両者とも法的トラブルへの対応力が高く、特に弁護士は訴訟対応も可能です。

司法書士は、不動産登記手続きに強みがあります。

もっとも、基礎控除額を超える大規模な資産があるケースでは、法律専門家だけだといささか不安があると言わざるを得ません。

税務方面については、支援や提案ができないためです。

相続人間での争いの可能性がある場合には弁護士に、不動産の登記などが多く発生する可能性がある場合には司法書士に依頼するのもおすすめです。

金融機関(信託銀行)

金融機関の一部、とくに信託銀行として営業するところでは、遺言執行者に就任してくれる資産預かりサービスを行っています。

多くは「遺言信託」という名称で提供されており、遺言と預貯金を預かって相続開始時に払戻しを実行するしくみとなっています。

報酬体系は、基本手数料、年間管理料、執行報酬の3段階で構成されることが多く、遺産総額に応じて設定されます。

最低報酬額は50万円程度に設定されていることが多いため、比較的大規模な遺産の場合に適しています。

信託銀行では、遺言執行のサービス内で、資産の預かりも行ってくれるため、遺言の実現がスムーズかつ生前の使い込みを防げる点でも安心です。

もっとも、サービス内容を金融機関の得意分野に絞る関係で、遺言執行は預金の払戻しのみ対応する(相続登記などは外部委託か、サービスとして提供しない)場合がある点に要注意です。

税理士

税理士を遺言執行者に選ぶ最大のメリットは、相続税申告と一体的なサービスを受けられることです。

報酬相場は基本料金20〜30万円に加え、遺産総額の1〜2%程度が一般的です。財産評価の専門性を活かし、相続税の観点から最適な遺産分割方法を提案できることも大きな強みです。

報酬の計算方法は事務所によって異なりますが、遺産総額や業務の複雑さに応じて設定されるのが一般的です。

税務面での専門的なアドバイスが受けられるため、相続税の申告が必要な場合や、複雑な資産構成の遺産がある場合にとくに有効です。

相続事例を多く取り扱う税理士は、弁護士・司法書士といった法律の専門家との連携を深めており、自身も相続法について知識を有するため、相続トラブル防止や財産の承継方法といった面でも支援を受けられます。

報酬の支払いについて

遺言執行者の報酬は、誰が、いつ支払うべきなのでしょうか。

結論を言えば、遺言執行が完了したときに、相続人が責任を負って支払うことになります。

適切な報酬支払いは、遺言執行者の労に報いるだけでなく、円滑な相続手続きの完了にも寄与します。

ここでは、報酬の支払い責任者と支払い時期について詳しく見ていきます。

報酬の支払い誰が払う?

遺言執行者の報酬は、実費と共に遺言執行費用に含まれ、法律で「相続財産の負担とする」ことが定められています。

相続財産は当初相続人の共有に属することから、結果的に、相続人が遺言執行者の報酬の支払い責任者であると解釈できます。

具体的な負担方法については、いくつかのパターンがあります。まず、受益者による負担が考えられます。

遺言によって特定の財産を取得した受遺者が、その利益に応じて報酬を負担する方法です。

ほかに、相続人全員での負担分担も一般的で、各相続人が相続分に応じて報酬を分担します。

遺言で報酬の負担者が指定されている場合は、その指定に従います。

例えば、「長男が報酬を負担する」といった指定があれば、それに従うことになります。

遺言執行者の報酬いつ払う?

遺言執行者の報酬は、原則として遺言執行完了後に支払われます。

遺言執行者側からの報酬の請求も、執行が完了した後でなければできません。

遺言執行の最中に無許可で相続財産から報酬を受領する行為は、背任行為となり、解任の理由となります。

もっとも、遺言執行の期間が長期にわたる場合や、執行に多大な労力や費用がかかる場合には、中間報酬の支払いが認められることがあります。

これは、遺言執行者の負担を軽減し、円滑な職務遂行を促すためです。

中間報酬を支払う場合は、相続人全員の合意を得ることが望ましいでしょう。

なお、報酬支払い時期についても遺言で指定することができます。

例えば、「遺言執行完了後3カ月以内に報酬を支払う」といった指定が可能です。

ただし、指定された時期が著しく不適切な場合は、相続人間の協議や家庭裁判所の判断により変更されることがあります。

遺言執行者の報酬に関するよくある質問

遺言執行者の報酬について、相続人や遺言者からよく寄せられる質問とその回答をまとめました。

Q1: 遺言執行者の報酬は必ず支払わなければならないのか?

A: 遺言執行者の報酬は、原則として支払う必要があります。ただし、遺言執行者が無報酬で引き受けることに同意している場合や、相続人が遺言執行者となる場合で報酬を受け取らないと決めた場合は例外となります。報酬は遺言執行者の労力に対する対価であり、適切に支払うことが望ましいと言えます。

Q2: 遺言執行者の報酬は相続税の計算上、債務控除できるか?

A: 遺言執行者の報酬は、原則として相続税の計算上、債務控除の対象とはなりません。これは、遺言執行者の報酬が被相続人の債務ではなく、死亡の時に初めて効力を生じるのであり、死亡後の遺言執行に関する遺言執行人との委任は相続人との間に生じるものと考えられるためです。

Q3: 遺言執行者の報酬を高額に設定することで、相続税対策になるか?

A: 遺言執行者の報酬を不当に高額に設定することは、税務上の問題を引き起こす可能性があります。相続税対策として認められず、むしろ贈与とみなされる可能性があります。報酬は適正な金額に設定し、その根拠を明確にしておくことが重要です。

Q4: 遺言執行者が複数いる場合、報酬はどのように分配されるのか?

A: 複数の遺言執行者がいる場合、報酬の分配方法は以下のいずれかになります。

- 遺言書で各執行者の報酬額や分配率が指定されている場合は、それに従います。

- 遺言書に指定がない場合は、執行者間で協議して決定します。

- 協議が整わない場合は、家庭裁判所に申し立てて決定してもらいます。

一般的には、各執行者の役割や労力に応じて公平に分配されるべきです。

まとめ

遺言執行者の役割は非常に重要なものです。

また、それに伴い当然、報酬が発生しますが、この報酬の決定方法や金額は、遺言執行者の属性や遺産の規模、複雑さによって大きく異なります。

専門家に依頼する場合は一般的に遺産総額の1~3%程度が相場です。

報酬額ももちろんそうですが、重要なのは、遺言者の意思を尊重しつつ、相続人の理解を得られる適切な遺言執行者を選定することにあると思います。

諸々の要素を考慮しながら、しっかりと検討し、遺言執行を依頼するようにしましょう。