相続税の障害者控除とは?控除額や注意点、適用するための要件について解説

税理士の見解

・障害者控除は控除額が大きく、相続税の申告が不要となる可能性もある

・障害者控除を受けるためには様々な要件があり、間違った判断により適用できなくなることもあるので注意が必要。

目次

マルイシ税理士法人の税理士の長谷川です。

相続税を計算するうえで、相続人の中に障害者がいると、障害者控除を受けられることがあります。

また、障害者控除額は、その障害者自身の相続税額から引き切れなかった場合には、控除不足額を他の扶養義務者から差し引くことができますが、これは以外と知られておりません。

今回は、相続税額に大きく影響する障害者控除について詳しく解説していきます。

相続税における障害者控除とは

家族が亡くなった時、遺産を相続した人には相続税を支払う義務が生じますが、多くの場合、その遺産は相続した人々の生活に欠かせないものとなります。

こうした理由から、相続税の計算には、相続人の状況に応じたさまざまな控除が適用されます。

「障害者控除」も、相続人の税負担を軽減するための控除の一つです。

障害者である相続人のための税額控除

「障害者控除」とは、相続や遺贈によって財産を取得した相続人が一定の障害者に該当する場合、その人の相続税額から一定額を控除する制度です。

被相続人(亡くなられた人)ではなく、相続人(財産を取得した人)が障害者である場合に適用されます。

障害者に該当する方は、日常生活の様々な場面で多くの費用を要することがあり、ご家族が亡くなられた際の相続税の負担が重くなると、その後の生活に支障をきたすことがあります。

こうした理由から相続税の計算では、障害者本人が負担する相続税から、本人の障害の程度と年齢に応じた「障害者控除額」を減額することとしています。

障害者控除を受けるための要件

障害者控除を受けるためには、相続開始の日(ご家族が亡くなった日)において、次の4つのすべてを満たすことが必要です。

・障害者本人が財産を取得していること

障害者に該当するご本人が、亡くなられたご家族から、相続または遺贈(遺言書によって遺産を受け取ること)により財産を取得していることが必要です。

生命保険金や死亡退職金など「みなし相続財産」にあたる財産を取得した場合も、障害者控除の対象になります。

・亡くなった人の法定相続人であること

障害者に該当するご本人が、亡くなられた人の「法定相続人」に該当する場合に限られます。

法定相続人に該当するのは、亡くなった人の配偶者と亡くなられた人のお子さん(お子さんがいなければ親などの直系尊属、いなければ兄弟姉妹)になります。

・等級に応じて一般障害者・特別障害者のいずれかに該当すること

相続開始の日(ご家族が亡くなった日)において、85歳未満であり、かつ、一定の障害者に該当することも障害者控除の要件の一つです。

一定の障害者は、税法では「一般障害者」と、より重い障害を抱えられている「特別障害者」に分かれます。

どちらに該当しても障害者控除の対象になりますが、控除額に差があるため、誤りのないように判断しなければなりません。

以下に、一般障害者と特別障害者の範囲を一覧表にしましたので、参考にしてください。

【一般障害者と特別障害者】

| 一般障害者 |

|

|---|---|

| 特別障害者 |

|

・日本国内に住所があること

相続開始の日(ご家族が亡くなった日)において、日本国内に住所がある障害者の方が対象になります。

ただし、「一時居住者」であり、かつ、亡くなられた人が外国被相続人または非居住被相続人に該当する場合は、障害者控除を適用することができないというルールもあります。

このルールにより、在留資格をもって日本にお住まいの障害者の方については、日本に住んでいる年数などに注意が必要になります。複雑なルールですので、心配な方は税務署又は相続に詳しい税理士にご相談ください。

【(参考)一時居住者】

相続開始の時において在留資格を有する者であってその相続の開始前15年以内において日本国内に住所を有していた期間の合計が10年以下である人をいいます。

障害者控除の計算方法

次に、障害者控除によって相続税がいくら減税されるのかを解説します。

控除額の算出

障害者控除の計算式は、一般障害者と特別障害者のどちらに該当するかによって変わります。

障害者控除額=(85歳-相続開始時の年齢)×10万円

【特別障害者に該当する場合の計算式】

障害者控除額=(85歳-相続開始時の年齢)×20万円

それでは、具体的な計算例を見ながら障害者控除によって相続税がどのくらい減額されるのかを確認してみましょう。

【例1】

・亡くなった人:Aさん

・Aさんの遺産から計算した課税価格:1億円

・Aさんの法定相続人:Aさんの長男Bと長女C

まずは、長男Bと長女Cがそれぞれ均等に遺産を分け合った場合、障害者控除を適用しない場合の相続税の納税額を確認します。

金額は、以下のとおりです。

【相続税の納税額(障害者控除の適用前)】

長男B:385万円

長女C:385万円

【例2】

それでは【例1】において、長女Cが一般障害者に該当するものとして相続税の納税額を再計算します。

長女Cの年齢は相続開始時において「55歳7か月」とします。

(計算式)

85歳-55歳7か月=29歳5か月→30歳(1年未満は切り上げ)

30歳×10万円=300万円

(※)85歳から差し引く「相続開始時の年齢」の1年未満を切り捨てても同じ計算結果になります。(例:55歳7か月→55歳)

【相続税の納税額(障害者控除の適用後)】

長男B:385万円

長女C:85万円

❗ 障害者控除は、障害者本人が負担する相続税を減額する制度です。

相続人の負担を軽減する各種制度には、相続税の減額ではなく、遺産から計算される財産の評価額(≒課税価格)を減額するものも多くありますが、この障害者控除のように相続税額からダイレクトに控除できる制度は減税効果が非常に高いといえます。

控除額が相続税額を上回り控除しきれなかった場合

障害者控除による控除額は、障害者本人の年齢と税務上の障害者の区分によって異なり、場合によっては、控除額が相続税の納税額を上回ることがあります。

このような場合、控除しきれなかった分はどうなるのかというと、他の相続人の中に障害者の方の「扶養義務者」にあたる人がいれば、その人の相続税額から残りが控除されます。

【例3】

先ほどの【例2】において、長女Cの年齢が「35歳」だったとして納税額を再計算します。

(計算式)

85歳-35歳=50歳

50歳×10万円=500万円

【相続税の納税額(障害者控除の適用後)】

長男B:385万円

長女C:385万円→0円(控除不足:115万円(385万円-500万円))

【相続税の納税額(扶養義務者からの控除後)】

長男B:270万円(385万円-115万円)

長女C:0円

・扶養義務者とは

「扶養義務者」とは、障害者本人から見て次の続柄にあたる人物をいいます。

- 配偶者

- 直系血族

- 兄弟姉妹

- 家庭裁判所の審判を受けて扶養義務者となった三親等内の親族(同一生計である3親等内の親族であれば審判がない場合でも該当する)

・扶養義務者が2人以上いる場合

扶養義務者が2人以上いる場合、その控除額の配分は、全員で協議して決めるか、各人の相続税額の比によって按分します。

・2回目以降の障害者控除について

障害者控除は、障害者本人の家族構成などによって2回以上受ける場合があります。

例えば、お子さんが障害者控除の対象者であり、父の相続と母の相続で計2回の障害者控除を適用する場合などです。

ただし、2回目以降の障害者控除額は、前の相続における障害者控除額の控除不足額が限度になります。

このことから、前の相続で適用した障害者控除に控除不足額が発生していなければ、2回目以降の相続では障害者控除による控除額はありません。

扶養義務者の相続税から控除したことによって、控除不足額が発生しなかった場合も同じです。

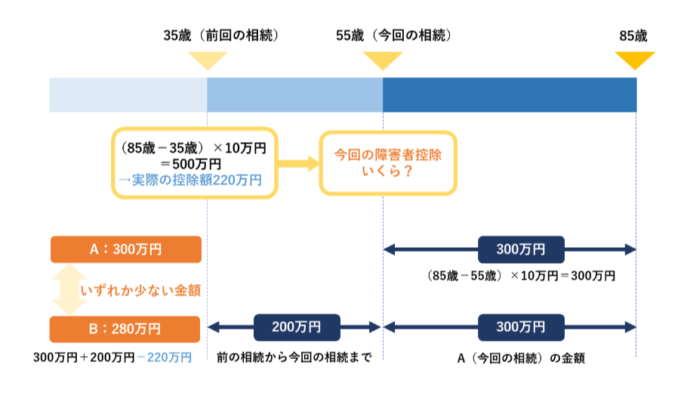

文章で読むとかなり複雑に見えるルールなので、ここからは計算式と簡単な計算例を使って解説します。

まずは、2回目以上の障害者控除額の計算式を確認しましょう。

次のAとBのいずれか少ない金額が、2回目以降の障害者控除額になります。

- A:(85歳-相続開始時の年齢)×10万円または20万円(※1)

- B:Aの金額+前の相続から今回の相続までの年数×10万円または20万円(※1)-前の相続の障害者控除で控除された金額(※2)

(※1)一般障害者であれば10万円、特別障害者であれば20万円

(※2)障害者本人と扶養義務者に適用された控除額を合わせた金額

例えば、「一般障害者」に該当する人が35歳と55歳で相続人となり、1回目(35歳)の障害者控除の適用額が500万円(控除不足額なし)である場合、2回目(55歳)の障害者控除の適用額はありません。

これに対して、もし1回目(35歳)の障害者控除の適用額が220万円(控除不足額あり)であれば、2回目(55歳)の障害者控除は280万円になります。

障害者控除の申告義務と必要書類

障害者控除を適用するための提出書類と手続きの方法を解説します。

申告に必要な主な書類

相続税申告において障害者控除を適用する場合、相続税申告書に次の書類を添付します。

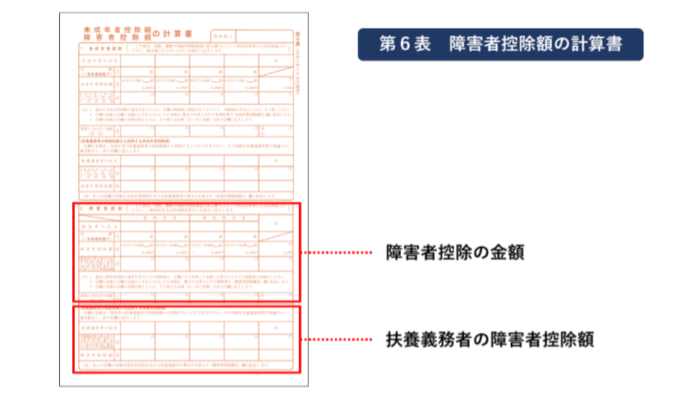

- 「障害者控除額の計算書」(未成年者控除額の計算書と兼用)

- 障害者手帳のコピーや市町村等の認定書など

「障害者控除額の計算書」とは、相続税申告書の第6表にあたる書類で、下記の画像の書類になります。

赤色の枠で囲んだ箇所に、障害者控除を計算するために必要な事項を記入します。

(画像出典)国税庁:相続税の申告書等の様式一覧(令和5年分用)「未成年者控除額・障害者控除額の計算書」(記入箇所を赤色で囲んで加工したもの)

障害者手帳のコピーや市町村等の認定書などは、障害者控除を受けるご本人が相続開始の日において一般障害者や特別障害者に該当することを証明するための書類です。

もし、相続税申告書を提出する時に障害者手帳の交付を申請中であれば、医師の診断書を添付することによって同程度の障害があることを証明する方法も認められることがあります。

申告の手続き方法とは

相続税申告をするには、上記の書類だけでは足りず、相続税申告書の他の表も作成する必要があります。

「障害者控除額の計算書」の作成は比較的易しいのですが、財産の評価に関する書類などはかなり複雑になっているため、作成に苦労されるかもしれません。

完成した相続税申告書は、相続開始の日(ご家族が亡くなられた日)から10か月以内に被相続人(亡くなられた人)の住所地の税務署に提出します。

相続税申告までの手続きの流れとしては、まずは法定相続人や財産の調査を行い、続いて誰が遺産を取得するのかを話し合って決める遺産分割をして、財産の評価を行い、そして相続税の計算、障害者控除を含む各種控除の計算を進めて、相続税申告書を作成します。

相続税申告を含むこれらの手続きは、税法や相続全般に関する法律の知識が欠かせませんので、専門家に相談してサポートを受けることをおすすめします。

期限に遅れた場合・障害者控除を申告し忘れていた場合の対応

相続税申告書の提出期限は相続開始の日から10か月以内ですが、この期限を過ぎても申告書を提出することは可能です。

この期限を過ぎて提出する税務申告のことを「期限後申告」といいますが、この「期限後申告」においても、障害者控除を適用して納税額を計算することができます。

また、「申告書は期限内に提出したけれど障害者控除の適用を忘れていた」という場合は、本来の提出期限から5年以内であれば「更正の請求書」という専用の書類を提出することによって、障害者控除を適用して計算をし直し、過分に納めた相続税を還付してもらうこともできます。

障害者控除の注意点とよくある質問

最後に、障害者控除を適用する際の注意点と、よくある質問に回答します。

障害者控除を利用する際の注意点

相続税における障害者控除を適用する際は、要件を満たしているかどうかを確認することが大切です。

特に、以下の点に注意してください。

・遺産をまったく取得していない場合は適用されない

障害者控除を適用できるのは、障害者本人が相続または遺贈によって財産を取得している場合に限られます。

障害者本人は財産を取得していないのに、扶養義務者のみで控除額が上回った場合の控除を適用することはできません。

このことから、障害者控除の対象になる方には少額でも遺産を取得してもらうことによって、納税額を抑えやすくなると言えます。

・相続開始日において障害者に該当することが求められる

一般障害者や特別障害者に該当するかどうかは、相続税申告の時ではなく、相続開始の日(ご家族が亡くなられた日)で判定されます。

例えば、相続税申告書の提出時において障害者手帳の交付申請中であれば「医師の診断書」の添付でも控除が認められる場合があります。

しかしその場合は、診断書により、相続開始の時において明らかにこれらの手帳に記載される程度の障害が認められることが条件になります。

・通常孫は障害者控除の対象外

障害者控除を受けられるのは、法定相続人に限られます。孫は法定相続人にあたらないため、障害者控除の対象にはなりません。

ただし、そのお孫さんの親(亡くなられた方から見たお子さん)が既に亡くなっている等でお孫さんが「代襲相続人」に該当する場合や、お孫さんを養子にされている場合は、お孫さんは「法定相続人」に該当しますので、孫であっても障害者控除の対象になりえます。

障害者控除に関するFAQ

Q:相続税が0円になった場合の申告は不要でしょうか?

A:障害者控除を適用した結果、相続人の納税額が0円となった場合は、相続税申告書の提出は不要となります。ただし、小規模宅地等の特例や配偶者の税額軽減の特例などを適用して相続税を計算している場合は、相続税が0円であっても申告が必要です。迷った時は税理士に相談しましょう。

Q:要介護認定を受けていれば障害者控除の対象に該当しますか?

A:要介護認定のみでは障害者控除の対象にはなりません。65歳以上で障害者手帳の交付を受けていない方は、市町村等から「障害者控除対象者認定書」の交付を受けることで障害者控除の適用対象になる方法があります。

Q:療育手帳を交付されている場合は障害者控除を適用できますか?

A:療育手帳が交付されている方は、障害者控除の対象になります。

Q:相続放棄をしましたが障害者控除を受けられますか?

A:相続放棄をしても、遺贈によって取得した財産やみなし相続財産(生命保険金など)によって相続税を納税しなければならなくなるケースがあります。この場合、相続放棄によって「相続人」の地位は失われていますが「法定相続人」には該当しますので、障害者控除を受けることは可能です。

まとめ

相続税における障害者控除について、適用するための要件、控除額の計算方法、相続税申告の方法や提出書類、注意点などを解説しました。

障害者控除が適用できれば、その障害者だけではなく、扶養義務者の相続税額が大きく減少する可能性があります。

その一方で、障害者が財産を取得しない場合には障害者控除の適用はありません。

判断を間違えないためにも、相続人の中に障害者がいる場合には、相続税に詳しい税理士に相談することをお勧めします。