贈与税がかからない方法とは?非課税になるケースや注意点について解説

税理士の見解

・生前贈与はあくまで相続税の節税対策のための手段であるため、事前にどれだけ財産があるか、相続税がどれだけかかるかなどを把握してから進める必要がある。

・生前贈与をして贈与税がかからないようにするためには、様々なやり方があるが、自分に合ったものを選択するためには、相続を専門とする税理士に相談して進める必要がある。

・令和6年から相続時精算課税にも110万円の基礎控除額ができて、110万円以下の生前贈与では相続時精算課税制度を節税に使えるようになった。

ただし110万円を超えた部分は相続財産に足し戻され、一度相続時精算課税を選択すると撤回できないので注意が必要。

・贈与税がかからないからといって多額の生前贈与をすると、預貯金が少なくなり、贈与する側の老後の生活資金が足りなくなるなどの恐れがあるので注意。

目次

マルイシ税理士法人の代表税理士の藤井幹久です。

弊所では相続税の申告以外にも、毎日たくさんの相続税対策のご相談をいただいております。

その中でも生前贈与のご相談は大変多く、ほとんどの方が「贈与税がかからない範囲で生前贈与をしたい」とのご希望を持っております。

贈与税は相続税の補完するための税金であり、生前に贈与をすることで相続税の課税を逃れようとする行為を防ぐため、相続税よりも贈与税の方が高くなっています。

ただし、一定の金額まで贈与税が課されないケースもあるため、うまく使うと相続税税対策として非常に有効な手段になります。

今回は贈与税がかからない生前贈与のやり方と、その注意点について解説します。

贈与税の基本

贈与税とは

贈与税とは、個人からの贈与によって財産を受け取った人にかかる国税です。

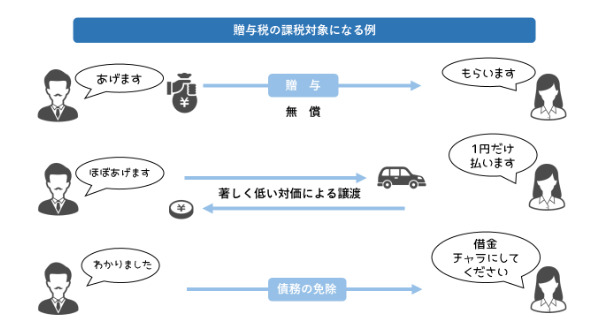

贈与とは、財産を「あげる・もらう」というお互いの合意のもとで行われる、財産の無償(タダ)による受け渡しをいいます。

わかりやすい例としては、現金、預貯金、不動産、有価証券(株など)、貴金属、車などといった財産をプレゼントしてもらうケースです。

契約書を交わして行われる場合でも、口頭で取り決めた約束によって行われる場合でも、すべて贈与に該当し、受け取った人には贈与税が課されます。

この他にも、著しく低い価額で財産を受け取った時の利益、債務を免除してもらった時の免除益、人に保険料を負担してもらい受け取った保険金、信託契約に基づく信託受益権といった利益や財産を得た場合なども、税務上は「贈与」であるとみなされ、贈与税の対象になります。

贈与税の計算方法と税率

贈与税は、財産を受け取った人が、その財産の価値に応じた贈与税を自ら計算し、税務署に申告・納税しなければなりません。

贈与税の計算は、毎年1月1日~12月31日までの1年間ごとに行います。

例えば、令和6年5月に祖父から現金300万円、12月に父から現金200万円を受け取った場合、令和6年分の贈与税の申告として、計500万円の財産にかかる贈与税額を計算し、申告・納税する必要があります。

それでは、この500万円にかかる贈与税を計算してみましょう。

(500万円-110万円)×15%-10万円=48万5,000円

まず、贈与された財産の評価額(今回は現金なので、額面どおり500万円)から基礎控除額(110万円)を控除した額に、贈与税率を乗じて計算します。

贈与税率には、「一般税率」と、直系尊属からの贈与に適用する「特例税率」(贈与を受ける人が18歳以上の場合に限る)の2種類がありますが、今回は「特例税率」を使用して計算しています。

【贈与税の速算表(特例税率の場合)】

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | - |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

贈与税の制度

贈与税には、「暦年課税」と「相続時精算課税」という2つの税制に分かれます。

原則は、先ほど計算したとおり、年単位で贈与税を計算する「暦年課税」が適用されますが、60歳以上の親や祖父母などからの贈与であれば、もう一方の「相続時精算課税」を選択することができます。

「相続時精算課税」を選択すると、贈与者(親や祖父母など)からのそれ以降の贈与については、累計2,500万円まで特別控除が適用され、「贈与税」の対象ではなくなります。

その代わりにその贈与者が亡くなった時、それまでの贈与は相続財産に加算されて「相続税」の対象になります。

「相続時精算課税」は贈与者ごとに選択できますので、例えば、父からの贈与には「相続時精算課税」を選択し、母には選択しない(暦年課税のまま)ということも可能です。

ただし、相続時精算課税を一度選択すると、二度とその相手からの贈与を暦年課税に戻すことはできません。

贈与税は、この暦年課税と相続時精算課税の2つの課税方法をベーㇲに、さまざまな非課税制度と組み合わせて申告できるようになっています。

贈与税がかからない方法

贈与税がかからないように贈与をする方法には、基礎控除を活用する方法、非課税制度を活用する方法、相続時精算課税の特別控除を活用する方法の3つがあります。

基礎控除額以下で行う贈与

贈与税がかからない方法として、誰にでも使える方法が、贈与税の基礎控除額以下で贈与を行う方法です。

贈与税には年110万円の基礎控除が適用されますので、その年に贈与を受けた財産の合計額が基礎控除額以下であれば、贈与税はかかりません。

この基礎控除は、かつては暦年課税のみに適用される控除でしたが、令和6年の贈与からは相続時精算課税においても適用されるようになりました。

なお、仮に毎年100万円ずつ金銭を贈与したとしても、もしこれが最初から「500万円」の贈与をする約束によって単に分割して贈与をしていたような場合は、500万円の贈与があったとみなされます。

贈与税の非課税制度を活用した贈与

贈与税の課税対象になる財産のうち、生活慣習や政策のための配慮から、贈与を受けても贈与税がかからない非課税の財産があります。

例えば、法律上の扶養義務に基づいて受け取った財産、社交上の必要があって受け取った財産(お祝い、お中元やお歳暮、お見舞い、香典など)、長年連れ添った配偶者や障がい者のために贈与された一定の財産は、贈与税が非課税になる特殊なルールが設けられています。

また、高齢世代からの資産移転を促進するために、親や祖父母から子や孫などに対して行われる一定の目的による資金の贈与についても、さまざまな非課税措置が用意されています。

このような非課税制度の対象になる財産であれば、年間の合計額が基礎控除額を超えていても、贈与税はかかりません。

相続時精算課税制度を活用した贈与

相続時精算課税制度を活用すれば、前述のとおり、選択した相手からの贈与について累計2,500万円の特別控除が適用され、贈与税がかかりません(相続財産に足し戻されて相続税の対象にはなります)。

そのため、親や祖父母などから1年間に110万円を超える贈与を受けても、相続時精算課税を選択すれば累計2,500万円まで贈与税はかからず、贈与税がかからずに財産を受け取ることができます。

なお、令和6年以降は、まず年110万円の基礎控除が適用され、それを超える部分が2,500万円の控除の対象になります。

このことから、相続時精算課税を選択した相手からの贈与の年額が基礎控除額以下であれば、贈与税の申告書の提出も不要であり、改正前に比べて使い勝手が非常に良くなりました。

注意すべきポイントと申告手続き

贈与税がかからない方法の注意点

贈与税には相続税の補完的役割があるため、当事者は贈与税が非課税となる範囲で贈与をしたつもりでも、注意しなければ相続税の課税対象になってしまうケースがあります。

例えば、子や孫に毎年100万円ずつ贈与をする場合、基礎控除額以下の贈与であることから、相手に贈与税はかからないように思えます。

しかしこれが子や孫の名義の通帳をこっそり作って金銭を振り込む方法で行っている場合、相手に贈与されたものとして扱われず、相続税の対象になることがあります。

また、暦年課税には「生前贈与加算」のルールがあります。

ご自身が財産を取得する相続が発生したとき、もしその亡くなった人から相続開始前の一定の期間内に暦年課税の贈与で取得した財産がある場合、贈与税の対象から相続税の対象に持ち戻すルールのことです。

これは、基礎控除額以下の金額部分についても適用されます。

また、令和5年度税制改正により、生前贈与加算の対象になる年数がそれまでの3年から、段階的に7年に延長されることになりました。

この段階的な延長は、2024年1月1日以後の暦年課税による贈与から影響を受け始めます。

贈与税の申告と納税方法

贈与税のかかる贈与を受けた場合、贈与を受けた人は、自分で贈与財産の額と贈与税の額を計算して税務署に申告をし、申告した税額を自分で納めなければなりません。

贈与された金額が基礎控除額以下であれば原則的には不要ですが、これを超える贈与を受けた人は、期限までに贈与税の申告と納税をする義務があります。

贈与税の申告期限・納税期限

贈与税の申告期限と納税期限は、贈与を受けた年の翌年3月15日です。土日祝日であれば、翌開庁日が期限になります。

申告・納税方法

贈与を受けた年の「贈与税の申告書」を作成し、贈与を受けた人の住所地を所轄する税務署に提出します。

書面提出やe-Taxによる送信が可能です。

納税方法は、金融機関、税務署、コンビニにおける現金納付のほか、e-Tax、スマホアプリ、クレジットカードなどによるキャッシュレス納付があります。

贈与税がかからないケース

贈与税がかからない贈与の方法については、前述のとおり、基礎控除額以下の贈与、贈与税の非課税制度を活用した贈与、相続時精算課税を活用した贈与の3つがあります。

最後に、これらの方法を活用して贈与がかからないようにできるケースを、より具体的に紹介します。

親子間で生活費や教育費の贈与

法律上の扶養義務に基づく生活費や教育費を家族に渡す場合、通常必要と認められる範囲の財産を必要になるたびに渡すのであれば、贈与を受けた者に贈与税はかかりません。

・配偶者

・直系血族及び兄弟姉妹

・家庭裁判所の審判を受けて扶養義務者となった三親等内の親族

・三親等内の親族で生計を一にする者

「生活費」には、日常生活費、治療費、養育費など通常の生活に必要な費用が含まれます。

「教育費」には、学費や教材費などが含まれ、義務教育以外の費用も対象になります。

年間110万円以下の贈与

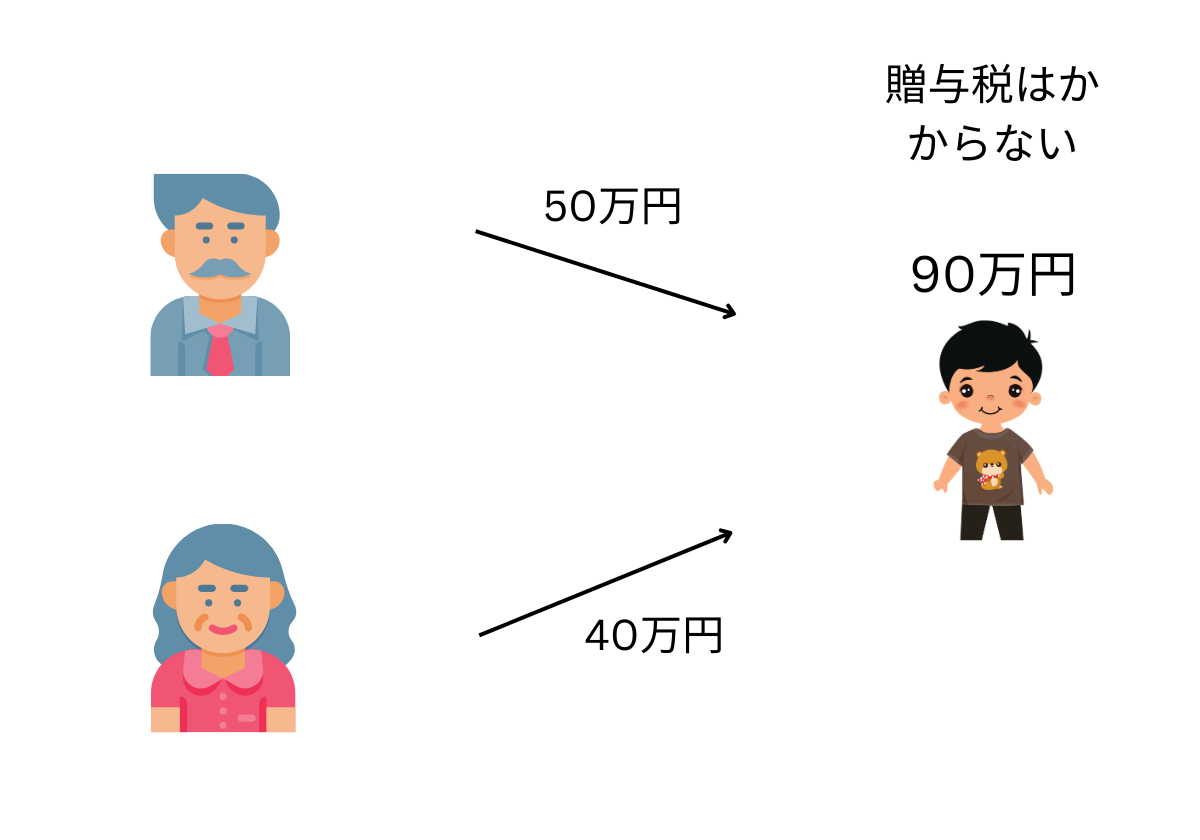

1年間に受け取る贈与財産を、年110万円の基礎控除額以下に抑える方法です。

かつては暦年課税だけで利用できる方法でしたが、2024年1月からは相続時精算課税においても年間110万円の基礎控除額が創設されましたので、現在は、どちらの課税制度でも利用できる方法です。

なお、暦年課税と相続時精算課税の基礎控除額は別枠であるため、例えば、暦年課税の父と相続時精算課税の母からそれぞれ110万円ずつ贈与を受けた場合、最大年220万円以下の贈与が非課税になります。

夫婦間の贈与(おしどり贈与)

婚姻期間が20年以上の夫婦の間において、居住用の不動産やそれを取得するための金銭の贈与が行われた場合、最大2,000万円までの贈与分が非課税になります。

この制度が使える回数は、同じ配偶者について一度きりです。

この特例によって非課税になった部分は、暦年課税の生前贈与加算の対象になりません。

(注)この制度を使うには一定の添付書類とともに贈与税の申告が必要です。

住宅購入資金の贈与

親や祖父母など直系尊属から子や孫など(贈与年の1月1日において18歳以上)に、一定要件の下で住宅の購入資金を贈与した場合、購入する住宅の性能に応じて最大1,000万円の贈与まで、その贈与税が非課税となります。

この特例によって非課税になった部分は、暦年課税の生前贈与加算の対象になりません。

(注)この制度を使うには一定の添付書類とともに贈与税の申告が必要です。

(注)現行制度は、令和6年~令和8年までの贈与に適用されます。

教育資金の一括贈与

親や祖父母など直系尊属から18歳以上50歳歳未満の子や孫などに、教育資金に充てるための金銭等を金融機関等との一定の契約を介して贈与した場合、1,500万円までの贈与(学校以外に支払われる資金は500万円までの贈与)が非課税になります。

この特例によって非課税になった部分は、暦年課税の生前贈与加算の対象になりません。

(注)現行制度は、令和8年3月31日までの贈与に適用されます。

結婚・子育て資金の贈与

親や祖父母など直系尊属から30歳未満の子や孫などに、結婚・子育て資金に充てるための金銭等を金融機関等との一定の契約を介して贈与した場合、1,000万円までの贈与(結婚に際して支払われる資金は300万円までの贈与)が非課税になります。

だだし、その贈与者が亡くなった時点で使いきれなかった残額がある場合には、相続財産とみなされます。

(注)現行制度は、令和7年3月31日までの贈与に適用されます。

障害者への贈与

特定障害者(特別障害者および一定の障害者)に該当する方の将来の生活費に充てるために、一定条件を満たす「特定障害者扶養信託契約」を締結してその信託受益権の贈与をした場合、6,000万円(特別障害者以外は3,000万円)までの信託受益権が非課税になります。

親族の方が利用されることが一般的であると考えられますが、親族以外の方からの贈与にも適用されます。

相続時精算課税制度

相続時精算課税を選択するための手続きすることによって、選択した相手からの贈与によって取得した財産について、累計2,500万円(特別控除)まで贈与税がかかりません。

累計2,500万円を超えた分には一律20%の税金が「贈与税」としてかかりますが、この贈与税は通常のものとは異なり、将来の「相続税」から控除(控除しきれない分があれば還付)されますので、あくまで「相続税の前払い」にあたるものです。

なお、令和6年1月1日以降の贈与については、毎年110万円の基礎控除が適用され、それを超える部分が特別控除の適用対象になりますので、贈与税がかからない範囲がさらに増えています。

よくあるご質問

Q.暦年課税にも相続時精算課税にも110万円の基礎控除がありますが、どちらを使って生前贈与をした方が有利ですか。

A.贈与をする方の年齢、親族関係、生前贈与する金額などにより異なりますので、一概にどちらが有利とは言えません。

相続時精算課税はいったん選択すると撤回できないので、相続を専門とする税理士に相談して慎重に判断するようにしましょう。

まとめ

今回は、贈与税がかからない方法やその注意点を解説しました。

贈与税がかからない方法をうまく活用することは、相続税対策において大変有効です。

その一方で、贈与税の非課税制度には、法律上満たさなければならない要件が非常に多いものがあり、手続きが複雑なものもあります。

せっかく贈与税がかからない方法があることを調べたのに、要件の一部を満たしておらず後から多くの税金を負担することになったり、手続きが大変で後悔することになったりしては台無しです。

そうしたことにならないよう、贈与税がかからない方法で贈与をしたい場合は、まずは相続を専門とする税理士に相談して、自分に合ったものを選択して進めるようにしましょう。