【図解】生前贈与は改正で令和6年からどうなる?対応方法も解説

税理士の見解

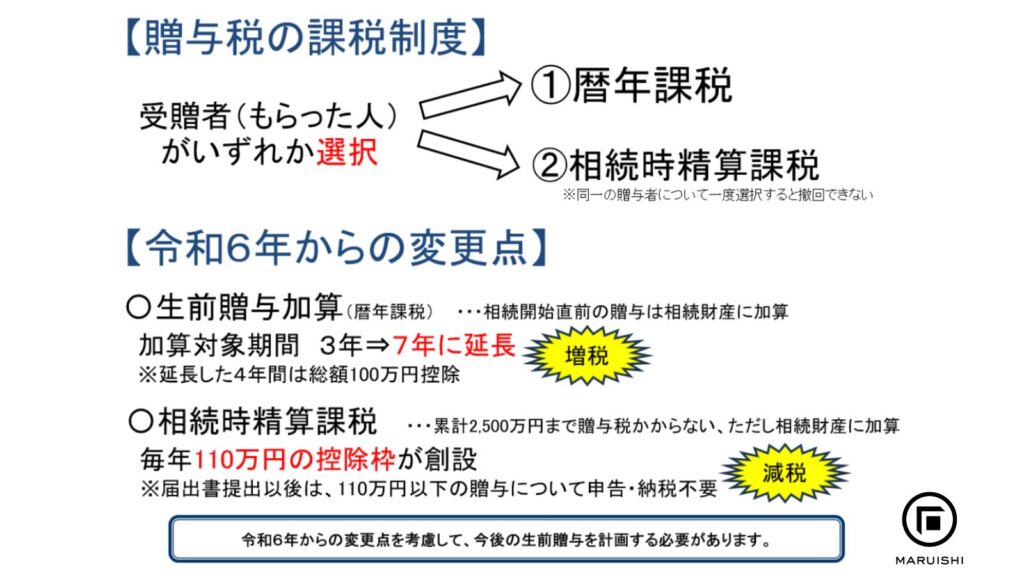

・暦年課税は、生前贈与加算の対象期間が3年から7年に延長された(増税)。

・相続時精算課税は、110万円の基礎控除ができたことにより、使いやすくなった(減税)。

・令和6年以降の生前贈与の取り扱いに対応するため、節税対策としては下記を検討する。

- 生前贈与を早めに始める

- 住宅取得資金の非課税、教育資金贈与の非課税などの特例を利用する

- 生前贈与加算の対象とならない孫や嫁・婿への贈与を検討する

- 暦年課税と相続時精算課税のどちらを使うか、贈与者の年齢により戦略を立てる

目次

みなさん、こんにちは。

マルイシ税理士法人の代表税理士の藤井幹久です。

令和5年中に生前贈与についての税制改正があり、令和6年からの生前贈与の取り扱いは今までと大きく変わりました。

たびたび新聞やニュースなどで取り上げられることがあり、一度は耳にしたことはあるものの、その内容の詳細について正確に理解していない方も多いのではないでしょうか。

また、相続税対策として生前贈与を検討されている方についても、今後はどうしたら効果的な生前贈与をできるのか分からない方もいるかと思います。

今回は相続対策を専門とする税理士として、令和6年からの生前贈与の取扱いと今後とるべき対応について解説していきます。

なお、本記事の前提となる「暦年課税贈与」及び「相続時精算課税贈与」の制度の詳細については、下記の記事を参考にしてください。

●暦年課税贈与

『生前贈与とは?贈与税の計算方法や相続税対策について』

https://maruishi-tax.jp/column/column058/

●相続精算課税贈与

『相続時精算課税制度とは?制度の仕組みとメリット・デメリット』

https://maruishi-tax.jp/column/column059/

マルイシ税理士法人は、累計1万件以上の相談実績のある不動産税理士が、個別の案件ごとに見解やアドバイスをお伝えします。

不動産税理士との面談をきっかけに、他の税理士では解決しなかった問題が解決するかもしれません。お気軽にお問合せください。

マルイシ税理士法人で解決できることは、下記に詳しく記載しておりますので、興味がある方はご覧いただけますと幸いです。

サービス詳細はこちら:不動産の相続税申告サービス

その他サービス一覧はこちら:不動産と相続のサービスメニュー

生前贈与加算の期間が3年から7年に延長!

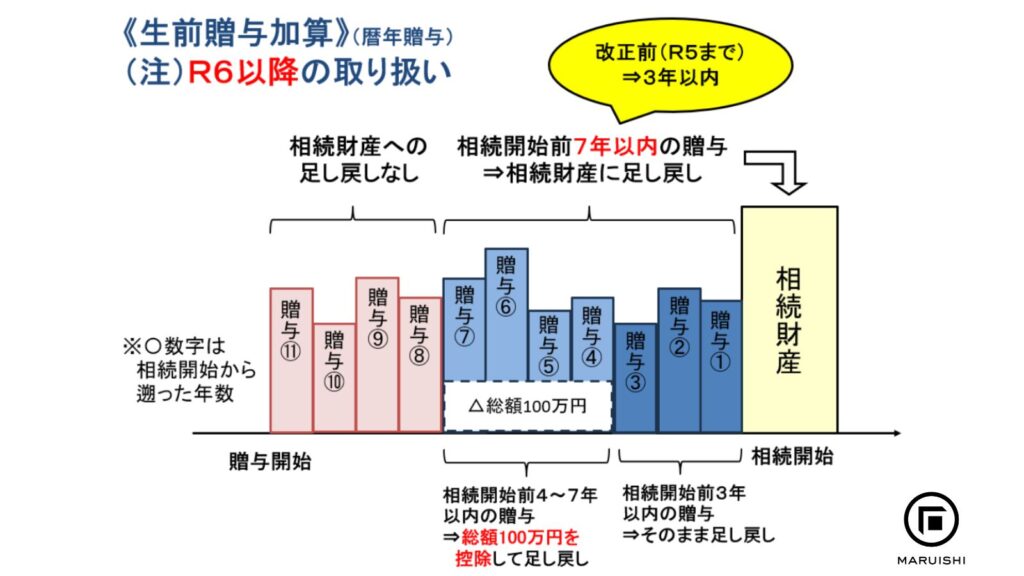

暦年課税による生前贈与をした場合、相続直前の贈与は相続財産に加算する必要があります(生前贈与加算)。令和6年1月1日以降の贈与からは、その加算する期間が3年間から7年間に延長されました。

加算する期間が延長されたことは、課税される相続財産が増加することにつながるため、増税の改正です。

ただし、延長部分の相続開始前4年から7年の間に取得した財産については、これらの財産の合計額から総額100万円を控除するという緩和措置が設けられています。

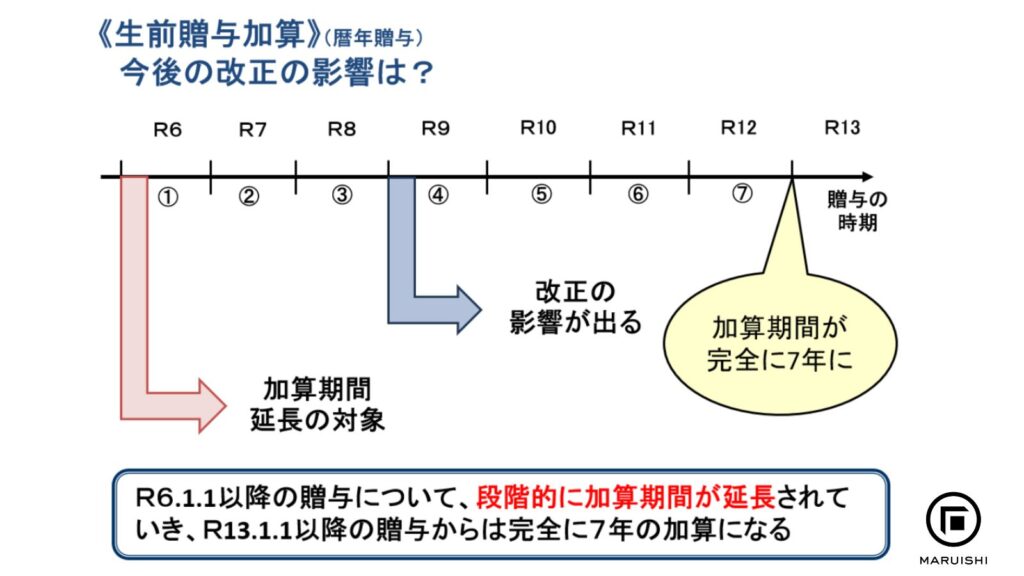

加算期間の延長の取り扱いは段階的

上記の加算期間の延長の取り扱いは、令和6年1月1日以後の贈与により取得する財産について適用します。

したがって、いきなり7年前の贈与まで遡って生前贈与加算の対象とされるわけではなく、下記のとおり、相続の開始時期に応じて段階的に加算対象となる期間が延長されていきます。

① 令和9年中に相続開始 ⇒ 最長4年間加算

② 令和10年中に相続開始 ⇒ 最長5年間加算

③ 令和11年中に相続開始 ⇒ 最長6年間加算

④ 令和12年中に相続開始 ⇒ 最長7年間加算

⑤ 令和13年以降に相続開始 ⇒ 7年間加算

例えば、令和10年9月15日に亡くなった場合には、令和6年1月1日から加算対象のため、4年9ヶ月15日が加算対象の期間となります。

※生前贈与加算は相続開始の年月日から遡って計算します。

相続時精算課税贈与に110万円の基礎控除が創設

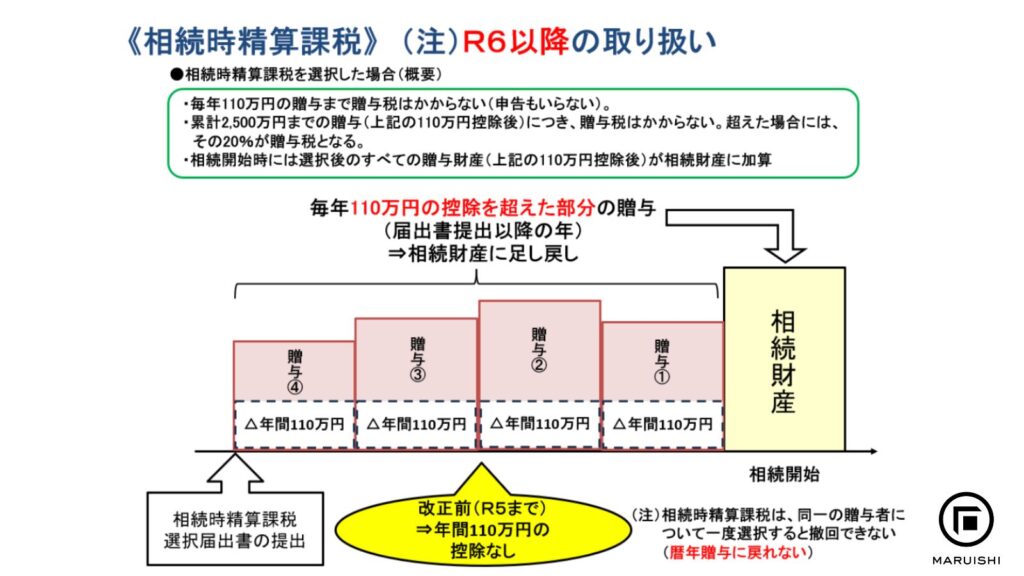

相続時精算課税贈与は、累計2,500万円まで贈与税がかからずに贈与できますが、相続時にすべての贈与を相続財産に加算するという制度です。いったん相続時精算課税を選択すると、同一の贈与者について暦年課税に戻ることはできません(撤回不可)。

令和5年までは、選択すると少額の贈与についても毎年贈与税の申告をする必要があり、贈与したすべての財産が加算されるため、相続税の節税対策としてはまったく効果のない制度でした。

しかし、令和6年1月1日以降に相続時精算課税贈与をした場合には、年間110万円まで贈与税の申告が不要となりました。

さらに、相続時精算課税贈与については、相続開始前7年以内であっても、110万円以下の贈与は加算が不要となるため、相続税の節税対策として活用できるようになりました。

令和6年以降の生前贈与についてとるべき対応は?

上記のとおり、令和6年から生前贈与の取り扱いが大幅に変わったことにより、今後どのように生前贈与を行ったら節税対策として有効になるのでしょうか。

生前贈与については、贈与者の財産、家族構成、贈与する金額などにより、とるべき手段が異なります。最終的には相続に詳しい税理士に相談のうえで生前贈与を実行すべきですが、大まかには下記の対応が必要になると考えております。

1.暦年贈与の場合には、とにかく早めに贈与を開始する

暦年課税の生前贈与の加算対象期間は7年に延長されましたが、加算対象期間は、亡くなった「年月日」を基準に遡ります。

死期は予想できるものではないですが、1日も早く贈与を行うことで、加算対象期間から除外することができるかもしれません。

2.非課税贈与の特例を活用する

通常の贈与とは別枠で、下記の非課税贈与の特例が設けられております。

- 住宅取得資金の贈与 ・・・住宅の種類等により、500万円又は1,000万円の非課税枠

- 教育資金の贈与 ・・・最大1,500万円の非課税枠

これらは適用するための条件が細かいため注意が必要ですが、時限立法(適用できる期限が決まっている制度)であるため、子供が家を買う、孫に教育費がかかる、などの場合には活用を検討するのがよいでしょう。

3.孫や嫁・婿に贈与する

生前贈与加算の対象者は「相続等で財産を取得した者」であり、一般的に相続等で財産を取得しない孫や嫁・婿などは生前贈与加算の対象となりません(一定の場合を除く)。

したがって、贈与者が高齢で、相続の発生が近いと予想される場合には、生前贈与加算の対象とならない孫や婿・嫁に贈与をすることが、相続税の節税対策につながります。

4.法定相続人等に贈与する場合、贈与者の年齢別に戦略を考える

法定相続人に該当する場合や、遺言で相続財産を取得したりする場合には、相続開始前7年間の贈与が生前贈与加算の対象となります。

したがって、これらの者については、贈与者が死亡するまでの期間が7年超あると見込まれ、さらに、その7年より前の期間に110万円を超える多額の贈与(贈与税がかかる贈与)をする場合には、暦年課税贈与が有利になる可能性があります。

しかし、高齢で贈与者が死亡するまでの期間が7年以下であると見込まれ、年間110万円以下の少額な贈与を継続するような場合には、相続開始直前でも生前贈与加算がされないため、相続時精算課税贈与の方が有利になることがあります。

平均余命をもとにした例ですが、贈与者の年齢が男性75歳未満・女性80歳未満なら暦年課税贈与を行い、贈与者の年齢が男性75歳以上・女性80歳以上なら相続時精算課税贈与を検討する、というのも一つの考え方となります。

まとめ

生前贈与は資金さえあれば比較的簡単に行うことができるため、将来の相続財産の総額や相続税の見込額も分からないまま、とりあえず始める方がとても多いです。

しかし、本来は贈与者の財産の種類や金額、家族構成、贈与可能資金などを把握したうえで実行すべきものです。節税以外にも、相続時に名義預金とならないために贈与契約書を作成するなど、税務リスクを回避するための注意点もあります。

後になり生前贈与の効果がなかったことにならないよう、相続対策を専門とする税理士に一度相談のうえで生前贈与を実行するようにしましょう。