特定居住用財産の買換え特例とは?不動産税理士がわかりやすく解説

税理士の見解

特定居住用財産の買換え特例のポイント

・時限立法(期限のある法律)であり、現行の損益通算等の特例は令和7年の12月31日までの譲渡が対象(令和6年5月31日時点)

・買換え等の特例は、3,000万円控除や住宅ローン控除との併用が不可能(適用関係に注意)

・買換え等の特例は、課税を将来に繰り延べる特例のため、永久的に減税されるわけではない(どこかで課税される)

目次

みなさん、こんにちは。

マルイシ税理士法人の税理士の鈴木です。

不動産を売却される方の多くは、自宅の売却ではないでしょうか。

自宅を売却される理由も様々あるとは思いますが、値上がりしているから売却しようと考える方も多いと思います。

しかし、売却益が出ていればそこには税金が課税されてしまうため、手残りが減り、次に買う家が手狭となって、中々売却に踏み出せない方も多いのではないでしょうか。

そこで、住宅需要を高めるために、この売却益の課税に対して特例が設けられています。

本記事では特定居住用財産の買換え特例の制度内容と、特例を適用する際のポイントをわかりやすく解説します。

なお特定居住用財産の特例は今回ご説明する「特定居住用財産の買換え特例」は売却益の特例ですが、それ以外に、売却損失が発生した場合に適用可能な、「特定居住用財産の譲渡損失の損益通算及び繰越控除の特例」などもあるためそちらもご確認ください。

特定居住用財産の買換え特例とは?

不動産を売却した際に適用できる特例は数が限られています。

中でも居住用財産を売却した場合には、税制上の優遇が多々あります。

居住用財産とは?

居住用財産とは、住まいとして利用する不動産のうち、一定の条件を満たしている自宅をいいます。

居住用として使う不動産でも、貸付アパートやマンションなど所有者が自宅として使用していない不動産は居住用財産に該当しません。

複数の不動産を自宅として利用している場合、居住用財産の特例を適用できるのは生活の本拠として利用している物件一つだけです。

別荘は住まいとして利用している不動産ですが、生活の本拠としては利用していないため、居住用財産とは考えません。

また、生活の本拠は、1か所しか認めらませんので、自宅と実家を行き来している場合、起床している日数や滞在時間などを加味して、どちらか一方だけが特定居住用財産に該当する物件となります。

特定居住用財産(マイホーム)の買換え特例制度の概要。メリットも紹介

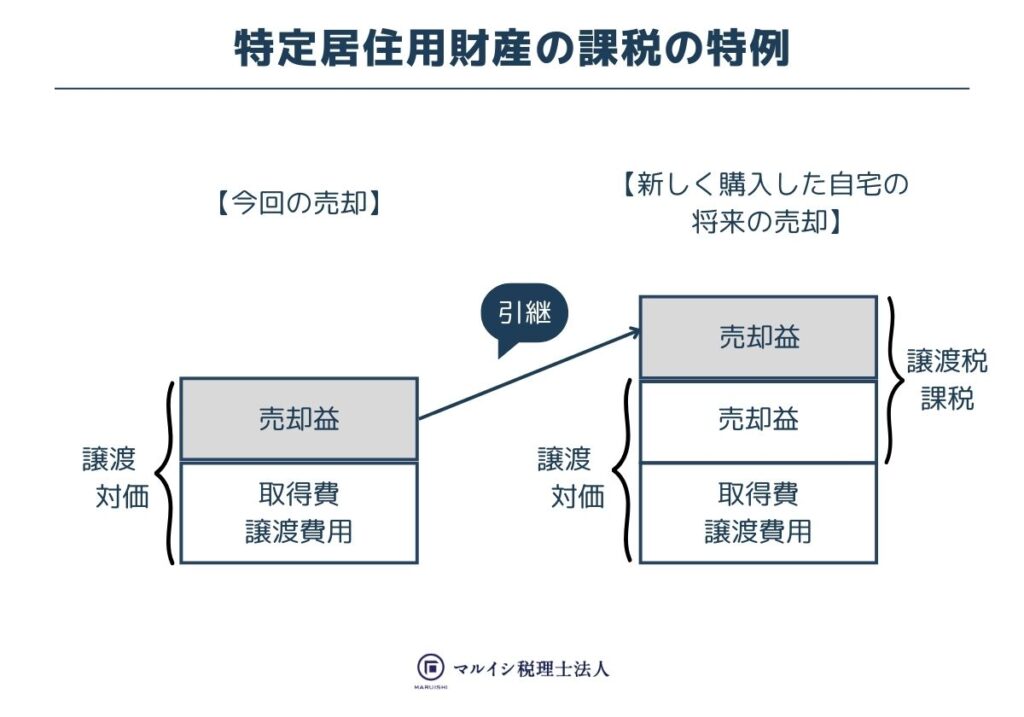

特定居住用財産の買換え特例は、簡単にいうと売却益の課税を将来に繰り延べる制度です。

通常、自宅を売却して売却益が出ていればその売却益に対して譲渡税(所得税・復興特別所得税・住民税)が課税され、売却した年分の確定申告で納税しなければいけません。

しかし、自宅を売却して、新しい自宅を取得するなど一定の要件を満たせば、売却した年分の譲渡税の課税を新しく購入した自宅を将来売却する時まで課税を繰り延べることができます。

売却益が出ていたとしても一旦は納税をしなくても済むこともあります。しかし、将来どこかのタイミングで新しい自宅を売却した際には、今回の物件の売却益も含め課税がされます。

例えば、2,000万円で購入したマイホームを3,000万円で売却した場合、差額1,000万円に対して譲渡税が課されます。

しかし、売却金額と同額以上のマイホームを購入し、特定居住用財産の買換え特例を適用すると、売却利益1,000万円に対する譲渡税は繰り延べになるため、売却年分に納める譲渡税はゼロです。(売却金額よりも新しく購入する物件の金額が少ない場合、売却年分で納税する譲渡税は発生します。)

特例を適用する際の注意点

特定居住用財産の買換え特例は課税するタイミングを将来に繰り延べる制度であり、永久的に税金を払わなくていいわけではありません。

買い換えたマイホームを将来売却する際は、課税を繰り延べた売却利益を加えて譲渡税を納めることになります。

そのため、現在譲渡税を納める資金が不足している場合や、売却利益の金額が大きい場合に選択肢となる特例です。

特定居住用財産の買換え特例の仕組み

前提条件

- 購入金額 1,000万円

- 1度目の売却金額 5,000万円

- 買換金額 6,000万円

- 2度目の売却金額 8,000万円

※説明を簡略化するため、建物の減価償却や譲渡費用などは考慮しないこととします。

通常の譲渡所得の計算

1度目の売却

5,000万円-1,000万円=4,000万円(譲渡税の対象金額)

2度目の売却

8,000万円-6,000万円=2,000万円(譲渡税の対象金額)

特定居住用財産の買換え特例の計算

1度目の売却

5,000万円-1,000万円=4,000万円(売却利益)

5,000万円(購入金額)<6,000万円(1度目の売却金額)

売却金額よりも買換金額の方が大きいため、4,000万円の売却利益は全額繰り延べ

2度目の売却

8,000万円-6,000万円=2,000万円(実際の売却利益)

2,000万円+4,000万円(繰延金額)=6,000万円(譲渡税の対象金額)

特定居住用財産の買換え特例の適用要件

特定居住用財産の買換え特例は、売却物件と買換物件の双方に適用するための要件があります。

適用要件に一つでも当てはまらない場合、特例は利用できませんのでご注意ください。

売却不動産に対する適用要件

居住期間・所有期間の年数

特定居住用財産の買換え特例は、売却した年の1月1日時点で居住期間が10年以上であることが要件となっています。

売却した年に居住期間10年目に達する場合、その年の1月1日時点での居住期間は9年となるため、年数の数え方に注意してください。

また、居住期間は連続ではなく通算で判断しますので、転勤などにより一時的に居住しない期間があっても、合計10年を超える期間住んでいれば特例の対象となります。

なお、所有期間については、土地と建物ともに10年を超えている必要があります。

転居してから売却するまでの期限

売却前に自宅から転居した場合は、住まなくなった日から3年を経過する日の属する年の12月31日までに売る必要があります。

住まなくなってから売却するまでに建物を取り壊した場合は、上記期限の範囲内で、取壊した日から1年以内にその敷地の売却に関する契約をが締結しなければなりません。この期間に貸付など別の用途に敷地を使用すると特例は受けられませんので注意してください。

例

- 転居日 令和3年4月1日

- 売却期限 令和6年12月31日

他の居住用特例を適用していないこと

特定居住用財産の買換え特例は、売却した年と過去2年の間に他の居住用不動産の特例を使っていた場合は適用できません。

過去に不動産を売却したことがない方は気にしなくて良いですが、不動産の売却経験がある人は、特例適用の有無と適用した特例の種類を確認する必要があります。

売却不動産の所在地と売却金額の上限

特定居住用財産の買換え特例は、日本国内に存在する不動産に限られます。

また売却代金は1億円以内でなければならず、自宅を分割して売却した際は、売却した年の前々年から翌々年までの5年間の間に売却した代金を合計して上限判定を行います。

売却不動産の買い手の制限

親子や夫婦など、売主の特別関係者へ自宅を売却した場合は適用できません。

特別関係者に該当する人(法人)

- 配偶者

- 親

- 子

- 生計を一にする親族

- 売却後にその物件に同居する親族

- 内縁関係にある人

- 特殊な関係のある法人

買換不動産に対する適用要件

買換不動産の購入時期

買換不動産は、マイホームを売却した年の前年から翌年までの3年の間に購入する必要があります。

売却してから購入物件を探すと間に合わない可能性もあるので、売却前に買換不動産の目星をつけていると特例を受けやすくなります。

また購入した買換不動産は、居住用として使用しなければならず、取得した時期によって居住しなければいけない期限が設けられていますのでご注意ください。

買換不動産への入居期限

- 売却した前年または当年に買換不動産を購入 ⇨売却した年の翌年12月31日まで

- 売却した翌年に買換不動産を購入 ⇨購入した年の翌年12月31日まで

買換不動産の面積制限

買換不動産は床面積が50㎡以上かつ、土地の面積は500㎡以下と面積制限があります。

面積は、登記事項証明書(登記簿謄本)に記載されている面積で判定します。

ワンルームマンション等の場合、床面積が50㎡未満の可能性もあるので要注意です。

買換不動産の種類・建築年数の制限

買換不動産を新築で購入した場合、特に要件はありません。

一方で、買換不動産が中古住宅であれば、取得の日以前25年以内に建築されたものであることが条件です。

したがって建築されてからある程度年数が経過した不動産を購入する際は、建築年月日も確認してください。

なお建築年数が25年を超えている場合でも、耐震基準を満たす物件であれば特例の適用対象となります。

特定居住用財産の買換え特例を適用するための手続き方法

特定居住用財産の買換え特例を適用する場合、確定申告手続きが必要です。

申告時期は、売却した翌年2月16日から3月15日の間なので、売却した直後に手続きすることはできません。

添付書類を揃えて確定申告書を提出する必要がありますが、買い換え時の状況により、添付すべき書類は異なるため、必要となる書類は事前に確認してください。

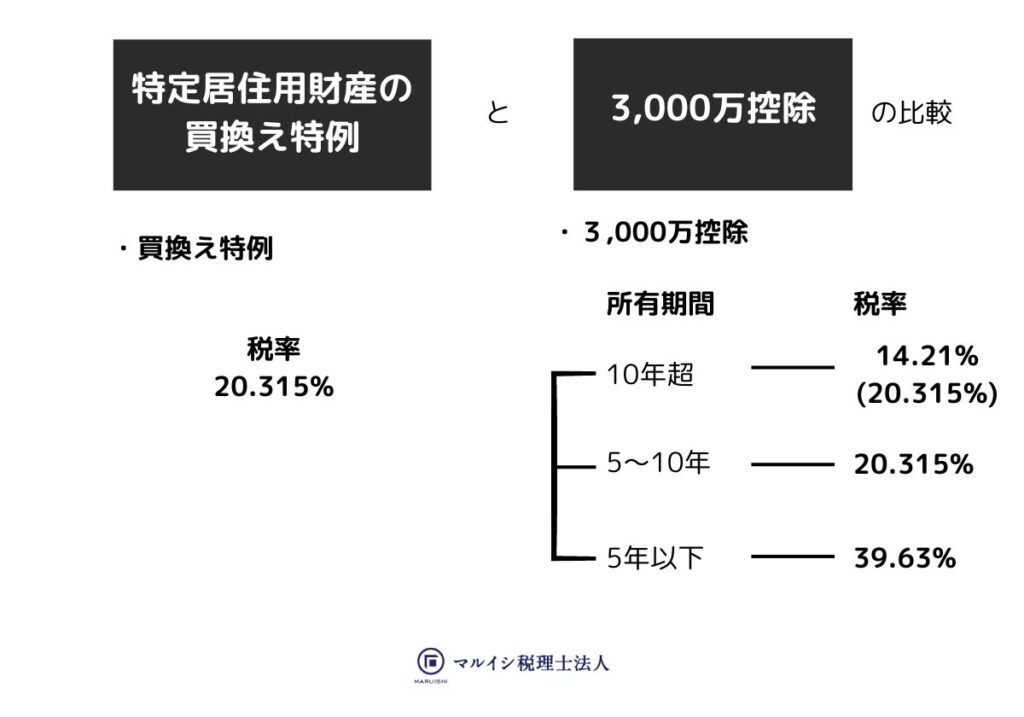

居住用財産の買換え特例と3,000万円特別控除との違いについて

マイホームを売却した際に適用できる特例の一つに、3,000万円特別控除の特例があります。

居住用財産の買換え特例と3,000万円特別控除の特例は、併用して適用できません。

そのため双方の制度を比較し、より節税できる特例を選択することになります。

居住用財産の買換え特例と3,000万円特別控除の違い

| 制度内容・適用要件 | 居住用財産の買換え特例 | 3,000万円特別控除 |

|---|---|---|

| 特例の効果 | 課税の繰り延べ | 売却利益3,000万円控除 |

| 所有期間要件 | 10年超 | 無し |

| 居住期間要件 | 10年超 | 無し |

| 売却代金の上限 | 1億円以内 | 無し |

| 買換不動産取得の有無 | 必須 | 無し |

| 他の居住用特例との併用適用 | 不可 | マイホームの軽減税率特例は適用可能 |

特例適用の効果

3,000万円特別控除の特例は、売却利益3,000万円まで無税となり、3,000万円を超える利益が発生した場合、その部分に対して譲渡税が課されます。

居住用財産の買換え特例は、譲渡税の課税を繰り延べる制度で、買換不動産を将来売却した際に課税されます。

しかし、居住用財産の買換え特例は売却利益が3,000万円を超えても、買換不動産が売却金額よりも高ければ、売却時点で譲渡税は課されないのが特徴です。

また、買換不動産を将来売却する時点で特例要件を満たしていれば、居住用財産の買換え特例や3,000万円特別控除を再び適用することも可能です。

所有期間要件と居住期間要件

居住用財産の買換え特例と3,000万円特別控除ともに、自宅として利用していた不動産を売却した際に適用できる特例制度です。

しかし、3,000万円特別控除には、所有期間や居住期間の要件がないため、実際に自宅として利用していた事実があれば、短期間で売却した場合でも特例を適用できます。

3,000万円特別控除の適用要件は売却不動産に対してのみ

居住用財産の買換え特例を適用するためには、売却不動産と買換不動産の双方に要件があります。

3,000万円特別控除は、売却不動産に対する要件はありますが、自宅を売却した後に住む場所の条件はありません。

そのため売却後に賃貸物件や、床面積50㎡未満の物件に移り住んでも特例を適用できます。

また、居住用財産の買換え特例は売却代金1億円以内の場合のみ適用できますが、3,000万円特別控除は売却金額が1億円を超えた場合でも適用可能です。

他の居住用特例との併用適用

居住用財産の買換え特例と3,000万円特別控除は、双方とも原則として他の居住用資産に対する特例を併用できません。

しかし、3,000万円特別控除は、売却不動産の所有期間が10年超の場合には、マイホームの軽減税率の特例を適用できます。(軽減税率の特例の要件を満たしている必要があります。)

まとめ

居住用財産の買換え特例は、10年以上住んでいた自宅を手放し、新しく自宅を購入した場合に適用できる特例です。

買換不動産が売却金額よりも高ければ、売却時に譲渡税の支払わずに済みます。

しかし、譲渡税の課税を繰り延べる制度なので、将来買換不動産を売却した際は、繰り延べた売却利益を精算しなければなりません。

また自宅の売却利益の金額によっては、3,000万円特別控除の特例を適用した方が節税できるケースもあります。

どちらの特例を適用すればいいかは、ケースバイケースです。

確定申告書を提出した後に、特例適用のやり直しはできませんので、事前に不動産を専門とする税理士へご相談の上、利用する特例制度を決めてください。