農地の相続税評価方法と納税猶予の特例の適用要件を解説

税理士の見解

農地の相続では「農業を承継するか」を相続前に決めておくことが重要です。農業を承継するか否かによって大きく税制上の戦略が異なります。

※農業を承継しない場合で相続税や管理コストが負担になるときは農地の売却も検討する必要があります。農地の売却先は限定的であり、売却にも長い時間を要します。売却活動は早期に着手するようにしましょう。

目次

マルイシ税理士法人の税理士の関口聡朗です。

主に地主の皆様の税務顧問や相続対策を担当しており、日々沢山のご相談をいただいています。

その中で農地を所有されているお客様から農地の相続についてご相談をいただくことがあります。

相続により農地を取得する場合で税制上最もインパクトがあるのは、農業を承継するなど一定の要件を満たすことで農地の納税猶予の特例制度が適用できる点です。

納税猶予の特例を上手く活用すれば、相続税の大部分を支払わずに農業を承継することも可能ですが、特例適用後に納税猶予が打ち切りになるケースもあり注意が必要です。

本記事では農地を相続する際に知っておくべきポイントと、農地の納税猶予の特例制度について解説します。

農地の相続税を計算する方法

相続税は亡くなった人が保有するすべての財産に対して課税され、納税期限までに現金一括で支払うのが原則です。

一般的に相続財産の中で不動産の比率が高いほど、相続税の納税資金を確保することは難しくなります。

農地は1㎡当たりの単価が低くても面積が広いことが多く、全体としての土地の評価額は高くなることが多いです。

予め農地の相続税評価額を把握しておくことが大切です。

農地の相続税評価方法

農地の相続税評価額の評価方法には宅地比準方式と倍率方式の2種類があります。

宅地比準方式

宅地比準方式は、農地が宅地であるとした場合の価額から農地を宅地に転用する場合にかかる造成費相当額を控除した額を評価額としますが、評価額が宅地とあまり変わらない金額になることもあります。

倍率方式

倍率方式は固定資産税評価額に評価倍率を乗じて評価額を計算しますが、地域ごとに農地に乗じる倍率は異なり、適用する倍率が10倍以上となる地域も珍しくありません。

農地の固定資産税評価額が500万円でも、10倍の評価倍率を適用する場合、相続税評価額は5,000万円になります。

お持ちの農地の評価について宅地比準方式と倍率方式のいずれを使用するのかは、国税庁が公表している評価倍率表で確認が取れます。

参考(外部リンク):財産評価基準書|国税庁

農地の評価額を減額する制度

農地の評価額を減額する一般的な制度をご紹介します。

- 生産緑地の減額補正

- 地積規模の大きな宅地の評価補正

生産緑地の減額補正

生産緑地は市街化区域内の土地のうち、自治体から農地として使用することが指定されている土地をいい、生産緑地の指定後30年を経過した場合等の要件を満たした場合に市町村長に対し生産緑地の買取りの申し出が可能となります。生産緑地指定を受けている農地は減額補正の対象です。

生産緑地の場合、相続の日から市町村長に対し買取りの申し出が出来ることとなる日までの期間が長いほど評価額が下がることとなり、その土地が生産緑地でないものとして評価した価額から最大で35%の評価減を受けることができます。

地積規模の大きな宅地の評価補正

宅地に転用ができる市街地農地や市街地周辺農地のうち、面積が500㎡以上ある土地については、宅地と同じように地積規模の大きな宅地の評価補正を適用できるケースもあります。

地積規模の大きな宅地の評価補正では農地の面積に応じ、最大で約2割の評価減を受けることができます。

このように農地に対する減額補正をすることで農地の評価額を大きく下げることも可能です。

しかし相続税の計算は相続人(納税者)自身が行う必要があり、補正計算の見落としがあれば、過大評価した農地に対する相続税を納めることになります。

逆に補正計算を間違えれば税務署から指摘され、本税に加えて加算税・延滞税を支払うことになりますので、評価額を正確に算出することが求められます。

農地の納税猶予の特例の概要

農地の納税猶予の特例は農地を相続し、農業を引き継ぐ人が適用できる制度です。

相続財産に農地があるだけでは納税猶予の特例は受けられず、亡くなった人が農業を営んでいた場合でも、農地を相続した人が農業をしない場合には適用できません。

特例を適用する際は、要件をすべて満たすことはもちろんのこと、期限内に必要書類を揃えて申告する必要があります。

また、他の相続税の特例制度と違い、納税猶予の特例は適用後に提出することになる書類もあります。

相続税の農地の納税猶予制度とは?

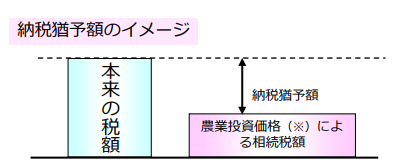

相続税の農地の納税猶予制度は、農業を営んでいた被相続人から農地を相続した際に適用できる特例で、農地等の価額から農業投資価格の価額を超える部分に対応する相続税額が猶予されます。

農業投資価格は国税庁が公表している財産評価基準から確認が取れます。

特例適用後は相続人が農業を継続している場合に限り納税が猶予され、特例を適用後に農地を売却したり、廃業するなど継続要件を満たさなくなった場合、その時点で相続税を納税猶予は打ち切りです。

納税猶予が打ち切りになれば猶予税額と利子税を納めることになりますが、免除要件を満たすことで猶予している相続税の支払いが不要になります。

免除要件に該当するケースはいくつかありますが、一般的なのは農業相続人の死亡による納税猶予の免除です。

そのため納税猶予の特例は、農業相続人が生涯農業を営むことを前提に適用するか検討しなければなりません。

相続税の納税猶予の対象となる農地

納税猶予の特例適用対象になる農地は、特定市街化区域農地等に該当するものを除く農地および、採草放牧地、準農地(10年以内に農地や採草放牧地に開発して、農業に供することが適当と市町村長が証明した土地)です。

市街化区域内にある農地は原則として納税猶予の適用対象外ですが、生産緑地区域内にある農地については納税猶予の特例は適用可能です。

また特例を適用する農地は、相続税の申告期限までに遺産分割されたものに限られます。

申告期限までに遺産分割協議がまとまっていない場合、納税猶予の特例は適用できませんので、相続開始日の翌日から10か月以内に相続財産を分割してください。

納税猶予の適用要件

相続税の農地の納税猶予の特例は、被相続人(亡くなった人)と農業相続人の双方に要件があります。

被相続人の要件

被相続人は相続開始時点まで農業を営んでいること

農業相続人の要件

農業相続人は相続税の申告期限までに農業経営を開始し、相続以後も継続して農業を営むことが要件です。

納税猶予の特例の打ち切り要件

農地の納税猶予の特例の打ち切りには、「一部確定」と「全部確定」の2種類あります。

「一部確定」に該当した場合、納税猶予の適用対象外となった部分に対応する相続税と利子税を納めなければなりません。

- 特例適用した農地等の面積20%以下を譲渡・贈与・転用等するなど、農地として利用しなくなった場合

- 特例適用した準農地について、相続税の申告期限後10年以内に農業用として利用していない場合

「全部確定」に該当した場合、すべての農地の納税猶予が打ち切りとなり、猶予されている相続税全額と利子税を納めることになります。

- 特例適用した農地等の面積20%超を譲渡・贈与・転用等するなど、農地として利用しなくなった場合

- 農業相続人が農業をやめた場合

- 継続届出書を提出しなかった場合

農地の納税猶予制度の手続き方法とは?

特例を適用する際は必要事項を記載し、期限内に相続税の申告書を提出しなければなりません。

特例の適用のために必要な書類

添付書類には、相続税の納税猶予に関する適格者証明書や担保関係書類などがあり、農地等納税猶予税額および利子税の額に見合う担保提供も必要です。

適格者証明書は、農地のある市区町村の農業委員会で取得することになるため、事前に申請手続きを行ってください。

また相続税の申告期限から3年目ごとに「継続届出書」を提出しなければならず、1度でも届出書の提出を怠ると納税猶予は打ち切られます。

継続届出書には納税猶予を引き続き適用する旨と、特例農地等に係る農業経営に関する事項等を記載します。

よくある質問

相談の際に下記の質問をいただくことがあるので、ご紹介します。

A:適用を受けることは出来ません。農地の納税猶予の特例は農業を引き継ぐ人が適用できる制度です。相続税の申告期限までに農業経営を開始し、その後も引き続き農業経営を行うと認められないため、適用を受けることはできません。

まとめ

農地の納税猶予の特例は節税効果の高い制度ですが適用要件は厳しく、書類不備があれば特例は受けられません。

特例適用後も継続して農地として使用しなければならず、3年ごとに継続届出書の提出も必要です。

納税猶予が打ち切りとなれば本税と加えて利子税を納めることになりますので、農業を継続する予定がない場合や、農地を売却する見込みがあるときは、適用要件を満たしても納税猶予の特例を利用しないことも選択肢になります。

ただ農地の納税猶予の特例を適用するかの判断を相続人の方だけで行うのは難しく、特例を適用する際は相続税を専門している税理士へ相談するのが望ましいです。

マルイシ税理士法人は不動産と相続に強い税理士事務所ですので、農地相続に関する不明点や悩み事がございましたら、お気軽にお問い合わせください。