不動産の相続税の計算方法とは?土地建物の評価方法や特例についても解説

【執筆者:税理士・鈴木雅人】

みなさん、こんにちは。

マルイシ税理士法人の税理士の鈴木です。

ご実家や賃貸物件など、相続によって急に不動産オーナーになる方も少なくないと思います。

私も相談を通して多くの相続人の方のお話を伺いますが、分からないことも多く、不安になられている方が多いなと感じております。

今回は、「不動産を相続したり、将来的に不動産を相続する予定がある方に向けて」、

相続税額の計算の仕方を「不動産」を相続した場合に、より焦点を当てて分かりやすく解説していきたいと思います。

「不動産と相続」を専門にしている税理士だからこそ伝えられる解説になりますので、読んでいただければ10分で相続税のことが分かってもらえると思います。

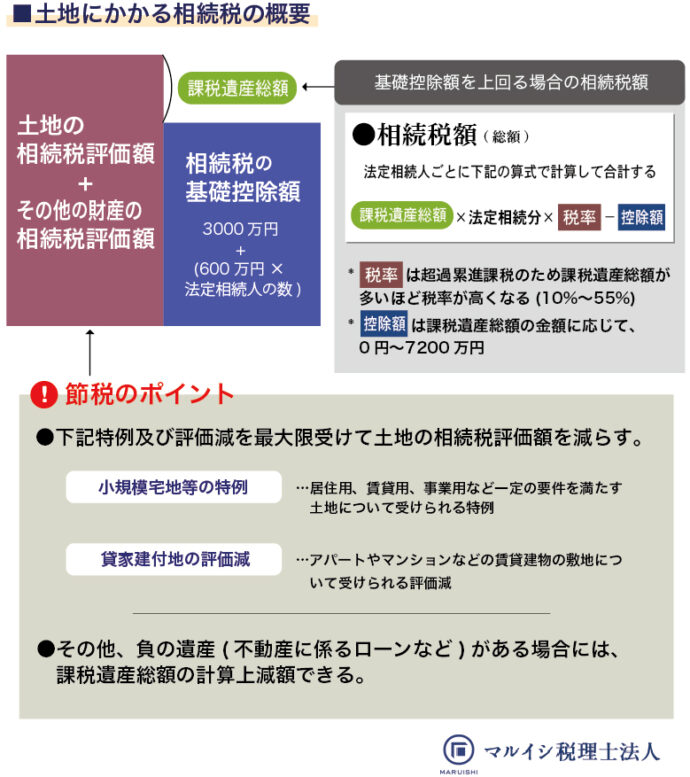

- 「土地の相続税」などと財産ごとに個別に相続税の計算することができない

- 相続税は、単純に遺産額×相続税率では計算できない

- 土地の評価は、相続税額へ与える影響が大きい

不動産オーナーの相続は、土地の評価で大きく変わります。税理士に依頼する上でも土地の評価に実績のある税理士に依頼することが望ましいです。

不動産を相続する場合は相続税の申告が必要な可能性が高い理由

相続税は、亡くなられた方(以下、「被相続人」とします。)の遺産の額が一定額(基礎控除額)を超えない場合には、申告や納税の必要がない税金です。

しかし、不動産を相続された方は相続税の申告納税が必要な可能性が非常に高いです。

なぜなら、不動産(土地・家屋)を所有している場合には、特に土地の評価額が大きくなりやすく、遺産の額が基礎控除額を超えることが多いからです。

亡くなられた方の相続財産にご実家や、賃貸物件がある方は特に相続税の申告を意識したいところです。

不動産にかかる相続税の基礎知識

「プラスの財産からマイナスの財産を差し引いた額が一定の範囲を超えるのであれば、相続税の申告と納税が必要」になります。

申告が必要になった場合には、相続が発生した翌日から10か月以内に申告と納税を行います(例えば、10月10日に亡くなった場合には8月10日となります)。

相続税の申告書の提出先は、被相続人が住んでいた場所を管轄する税務署であり、原則として相続人が協力して1つの申告書を作成します。

不動産の相続税評価額の計算方法

相続財産の大半を占めるのが、不動産となりますが、評価をする上で最も技術がいるのもまた不動産となります。

不動産には建物と土地があり、特に土地の評価は難しく、税理士の腕が出るところです。

相続税は、相続開始時点のそれぞれの財産の「時価」を基にして計算します。

預金は亡くなった時点の残高が「残高証明書」などで簡単に把握できるので相続税評価額はわかりやすいのですが、土地については相続人が時価を求めなければなりません。

相続税の専門税理士といっても不動産オーナーの相続税申告の経験が乏しかったり、土地の評価を沢山しているといっても実は区画整理がされている戸建ての簡単な土地の評価ばかりしかしていないこともあるので税理士選びにも注意が必要です。

土地の相続税評価額の計算方法

土地の時価と一重に言っても、誰もがすぐに把握できる共通の一つのものがあるわけではないのです。

二つとして同じ土地はありませんし、人によって評価方法がバラバラになってしまうと、公平性が保てないので、「みんな評価の基準を持ちましょう」という具合に、基本的には国税庁が定めた内部のお達しである「財産評価基本通達」で計算することになります。

具体的にみなさんも聞いたことがあるかも知れません。

相続税で土地を評価する方法は、「路線価方式」と「倍率方式」の2種類があります。

土地を評価する際、路線価方式と倍率方式のどちらの方法を用いて計算するかは、評価対象地が所在する地域ごとに決まっており、相続人が評価方法を選択することはできません。

なお、参考ですが、これらの方法による評価額が、実際の土地の時価と相違している場合には、不動産鑑定士による鑑定評価など他の方法で相続税評価額を求めることも可能です。

ただし、他の方法で評価する場合には、その価額が時価であることの説明や証明を、きちんとしなければならないです。

この1㎡あたりの価額が多く計算されてしまえば、土地の評価額にはかなりの差がつきます。

相続税を少しでも低く抑えたいのであれば、この土地の評価が肝となります。

余計な相続税を支払わないためにも慎重になりたい項目です。

参考:土地家屋の評価|国税庁

路線価方式

路線価方式とは、土地が接している道路に付けられている価値(路線価)に面積を掛けて計算する方法です。

毎年7月にその年の路線価が公開されます。毎年評価が変わることもあり、相続が発生した年分の路線価を使って財産評価をします。

路線価は道路ごとに設定されていますので、国税庁ホームページに掲載されている路線価図を確認してみてください。

参考:財産評価基準書|国税庁

ただし、実際には、単純に計算できるものではなく、土地の形によって補正率をかけて評価をしたり、大きな土地の場合には特殊な方法で評価することもあります。

また、役所に行って評価の減額要因を探すこともあるなど複雑な評価が必要なこともあります。

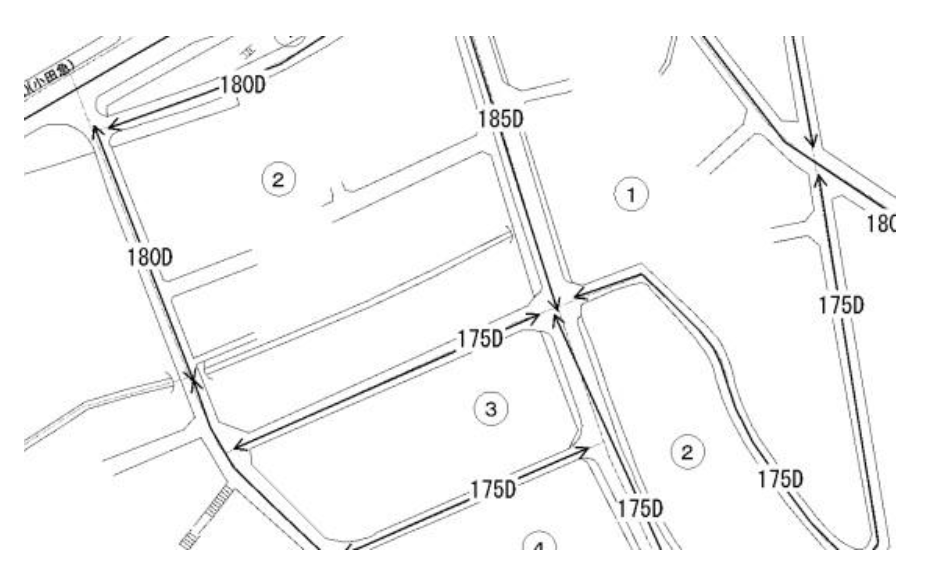

【参考】路線価図

路線価図には路線価が千円単位で記されており、下図の「180D」は1㎡当たり180,000円を示しています。

たとえば、「180D」の路線価に接している土地を100㎡保有している場合、相続税評価額は1800万円です。

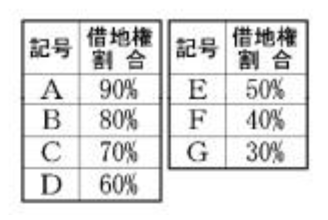

路線価の後ろに付されているアルファベットは、借地権割合を示しています。

「510D」の路線価の借地権割合は60%を意味し、土地を貸している場合や借りている場合に使うことがあります。

真四角の土地はそうそうありませんので、土地の形状によって路線価に補正が加わります。

例えば、2つ以上の道路に接している土地は、使い勝手がいいです。

そのため、その分、1つの道路にしか接していない土地に比べ加算補正があります。

また、入口が極端に狭い土地や、奥に延びている細長い土地など、真四角の土地に比べ使い勝手が悪い土地の形状をしている場合には、それを考慮して減額補正がされます。

田舎の土地や先祖代々相続している土地の多くは、整形されていないことも多く、画地補正による減額補正の計算をすることになります。

このような真四角でない土地を「不整形地」といい、不整形地の減額補正を行わないと、土地の評価額が高く計算され、相続税を余分に納めることに繋がります。

ご自身で相続税の申告をしようと考える方もおりますが、不整形地の割合を正しく計算するのは難しく、税負担が大きくなってしまっている可能性もあります。

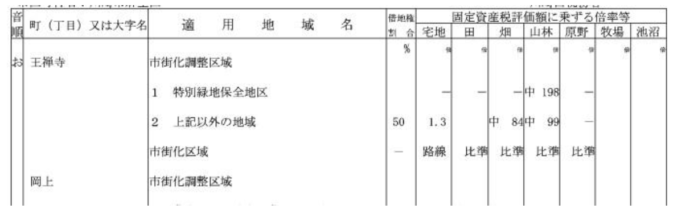

倍率方式

倍率方式とは、土地の固定資産税評価額に評価倍率を乗じて評価額を算出する方法です。

固定資産税評価額は、国ではなく、評価対象地が所在する市町村で設定されている金額です。

この固定資産税評価額に、国税庁が公表している評価倍率を掛けて計算するので、比較的簡単に評価ができてしまいます。

評価倍率は国税庁ホームページに掲載されております。

固定資産税評価額は、不動産が所在する市町村が発行する固定資産税評価証明書で確認できます。

毎年送られてくる固定資産税の課税明細にも評価額を載っているので確認してみてください。

【参考】評価倍率表

しかし、もし、この土地を他の人に貸していて、そこにその人の家が建っていたりしたら、その土地は自由に使うことも、売却することもできないですね。

そのため、自分で使っているよりも使い勝手が悪い分を考慮した評価がされます。

建物の相続税評価額の計算方法

建物の相続税評価額は、固定資産税評価額に1.0倍を乗じた価額なので、『固定資産税評価額=相続税評価額』です。

関連:土地評価額が減額できる優遇措置

貸宅地の評価

他人が家を建てるのに土地を貸すということもあるのではないでしょうか。

土地を借りている人は、借りた土地を利用する権利(借地権)を持っています。

もし、その土地の路線価に「510C」と書かれていた場合、その地域の借地権割合は70%です。

つまり、借りている人の権利の方が強いのです。

これを考慮して、1-0.7の0.3部分(いわゆる底地の部分)がその土地の持ち主の評価額となります。

具体的な金額で見てみましょう。

路線価50万円 面積200㎡ 借地権割合70%の地域(C)

※不整形地補正等の加減算要因はないものとする。

⑴自用地(自分で使っていた場合)の評価

50万円×200㎡=1億円

⑵貸宅地(他人に貸していた場合)の評価

1億円×(1-70%)=3,000万円

だいぶ、評価額に差が出るのがお分かりではないでしょうか。

そうとは限らない場合もあるので注意してください。

よく、親の土地の上に、子が家を建てるというケースがあると思います。

この時には、親子間なので特に地代のやり取りもしていないと思います。

こういった場合は、「使用貸借」といい、借地権の評価もゼロと考えるので、親の相続税評価では自分で使っていた場合の評価(上記の例でいうと1億円)になってしまいますので、ご注意ください。

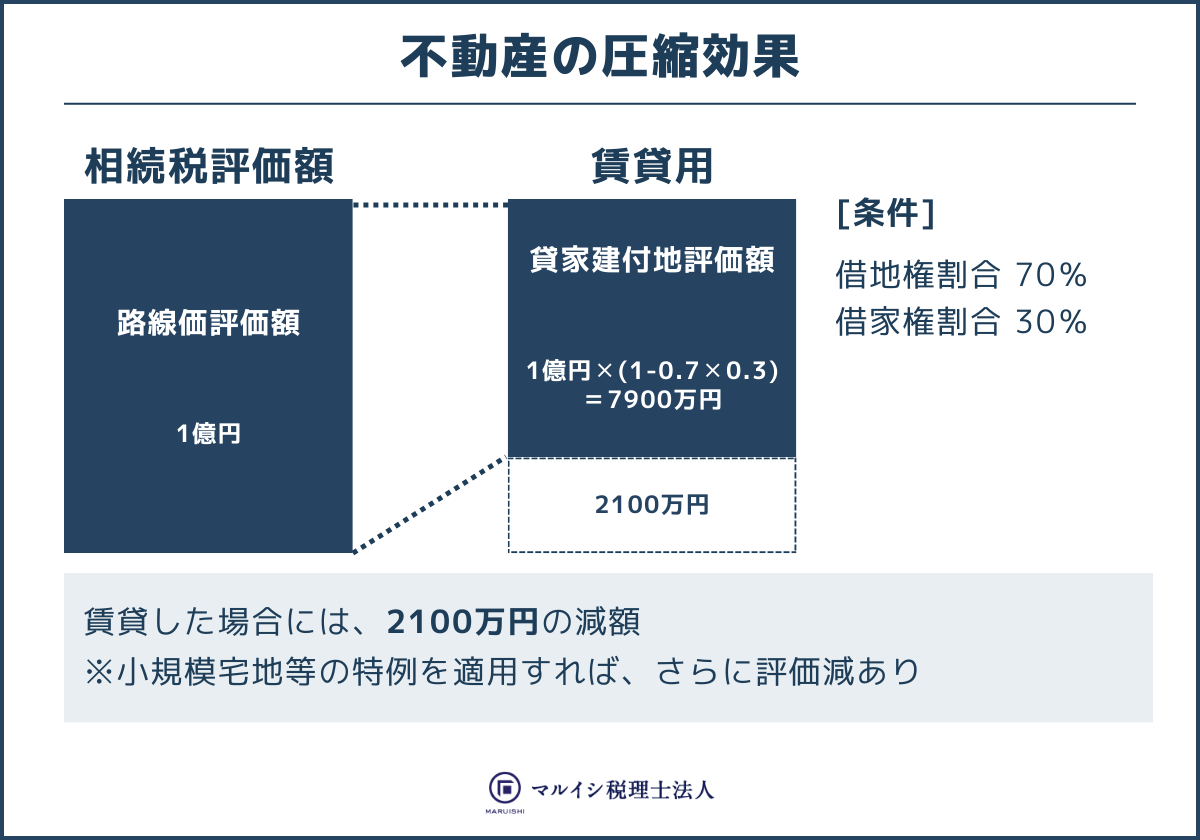

貸家建付地の評価

ここまでは、他人が家を建てるために土地を貸したケースなのですが、自分の土地の上に自分でアパートやマンションを建ててそれを貸し付けていたケースもあると思います。

この土地は、「貸家建付地(かしやたてつけち)」といい、また評価の仕方が少し異なります。

評価の算式は、

です。

少し、難しいかも知れませんが、例えば都内の土地であれば、ざっくりと自分で使った場合と比べて、2割程度評価が下がると思ってもらえれば良いと思います。

実例を使ってみます。

自用地評価1億円の土地にアパートを建てて貸し付けた場合の土地の評価です。

借地権割合は70%、借家権割合は30%の地域で、満室でアパートを貸していたとします。

1億円-(1億円×70%×30%)=7,900万円

もし、借地権割合が60%の地域であれば、

1億円-(1億円×60%×30%)=8,200万円

です。特に1都3県では、借地権割合が60~70%の地域が多いため、自用地に比べ2割程度の評価減が見込めます。

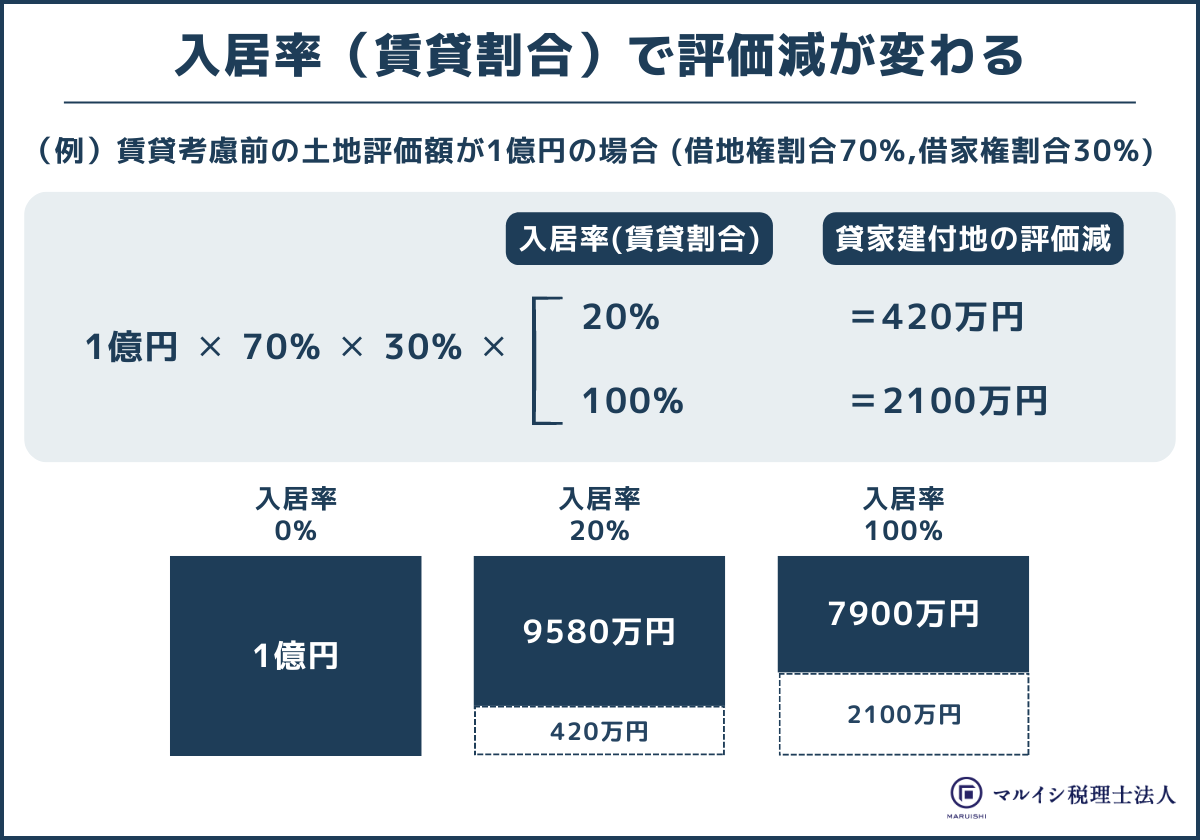

貸家建付地の評価の算式の最後に「×賃貸割合」という部分がくっついています。

これは、「相続があった時点で実際に貸していた部分しか評価減しませんよ」ということを意味しています。

例えば、アパートに10室あって、相続時点で、そのうち6室は貸していたが、残り4室は空室だったとします(部屋の面積は全室同様で20㎡とします。)

この場合の賃貸割合は、120㎡(6室×20㎡)/200㎡(10室×20㎡)です。

上の計算式にあてはめてみると、

1億円-(1億円×70%×30%×120㎡/200㎡)=8,740万円

となり、満室で貸し付けていた場合よりも評価額が高くなってしまいます。(8740万円-8,200万円=540万円となり、実際には、540万円高くなっています。)

空室なので、その分家賃も入ってきませんし、売却するにも空室が多いと売却額に影響が出てしまうかも知れません、さらに相続税評価額も高くなってしまうので、空室も放っておかずに改善するよう心掛けたいですね。

「たまたま部屋の退去の時期と、相続が重なってしまっただけなんです」という場合には、それも加味して評価減がされます。

ただし、次の全てを満たす必要があります。

- 各独立部分が課税時期前に継続的に賃貸されていたものであること

- 賃借人の退去後速やかに新たな賃借人の募集が行われ、空室期間中、他の用途に 供していないこと

- 空室の期間が、課税時期の前後の1か月程度であるなど、一時的な期間であること

- 課税時期後の賃貸が一時的なものではないこと

不動産を相続した際の相続税の計算方法

では、相続の税額計算について見ていきましょう。

まずは、大まかに理解してください。

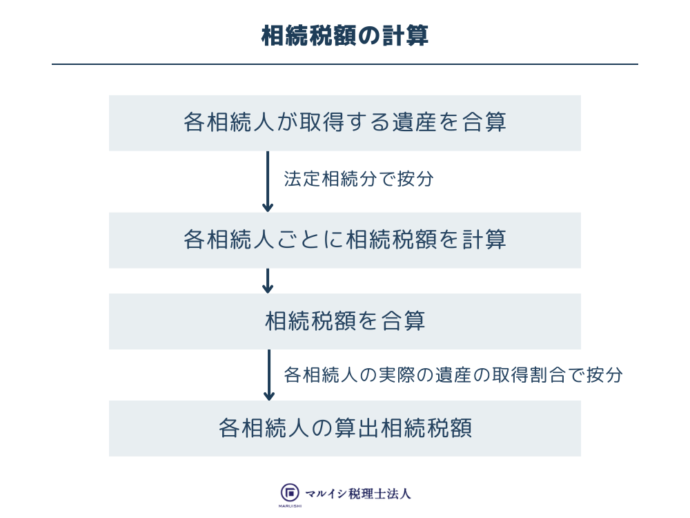

相続税額の計算手順

相続税は、下記のような方法で計算されます。

単純に遺産額に相続税率を掛ければいいわけではないのです。

一旦、遺産をまとめて、民法で決められた割合で割り振って各々の相続税額を計算して、その後で、その相続税をまとめて、それぞれの実際の取得割合で割り振るイメージです。

参考:相続税|国税庁

計算手順①

プラスの財産からマイナスの財産を差し引いて遺産の総額を計算する

| 項目 | 備考 |

|---|---|

| 被相続人のすべての財産 | 不動産や預貯金、上場株式などのほかに ゴルフ会員権や自動車、絵画、貴金属など財産価値のあるものはすべてが課税の対象 |

| ただし、お墓や仏壇のような祭祀財産(さいしざいさん)や生命保険金の一部のように相続税が非課税とされている財産もあります。 | |

マイナスの財産一覧

プラスの財産から差し引けるマイナスの財産について、国税庁は「差し引くことができる債務は、被相続人が死亡したときにあった債務で確実と認められるものです。」と表現しています。

| 項目 | 控除の対象 不動産に関係するものの例 |

詳細 |

|---|---|---|

| (1)債務控除 | 被相続人が払わなければいけなかったものが控除の対象 | |

| ・固定資産税 ・所得税や住民税など |

||

| 借入金 | ご自宅を住宅ローンで購入している場合や、アパートローンで賃貸物件を購入したケースもあると思います。住宅ローンの場合には、団体信用生命保険で債務が免除されることになるので、そのような場合は控除の対象とならないので注意が必要です。 | |

| 敷金・保証金 | 不動産の賃貸をしていた場合には、入居者から預かった敷金や保証金を退去時に返還しなけらばなりません。入居者に返す義務があるのでこれもマイナスの財産です。 | |

| (2)葬式費用 | 被相続人の債務だけでなく、葬式費用も被相続人の遺産から支払うのが一般的であるため、控除の対象となっています。 | |

計算手順②

遺産の総額から基礎控除額を差し引く

プラスの財産からマイナスの財産を差し引いた後の遺産額に相続税がかかるかどうかの範囲は次のように計算します。

計算手順③

遺産の総額を法定相続分で割り振る

少しややこしい計算方法なのですが、この段階ではまだ実際の相続分ではなく法定相続分(民法で決められた割合)で相続したと仮定して各相続人に遺産の総額を割り振っていきます。

関連記事:遺産相続の相続順位とは?法定相続分と法定相続人が持つ権利について解説

計算手順④

割り振られた各相続人の遺産額に相続税率をかける

相続税の税率は、相続財産の総額から基礎控除額を差し引いた残りの額を、法定相続分により按分した額に応じて異なり、金額が大きいほど税率は上がります。

高い相続税率になってしまうと心配になられる方がいますが、税率が上がるからといってもすべての遺産にその高い税率が課税されるわけではなく、

下記の表のように1,000万円までの遺産には10%、1,000万1円から3,000万円までは15%というように段階的に高い税率が課税される仕組みになっています。

<相続税の税率早見表>

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | 0円 |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

計算手順⑤

合計して家族全体の相続税を計算する

計算手順⑤

実際に遺産を相続した割合で、各相続人に家族全体の相続税額を按分する

具体的な相続税シミュレーション事例

父・母・長女・長男の4人家族の場合

例えば、父・母・長女・長男の4人家族で考えてみましょう。

前提

- 相続財産1億2,800万円

- 相続人3人(配偶者、子2人)

計算例

この度、お父さまがお亡くなりになられた場合、被相続人はお父さまとなります。

残されたお母さま、ご長女さま、ご長男さまが民法で決められた相続人(以下、「法定相続人」と記載します。)となります。

1億2,800万円-4,800万円(基礎控除額)=8,000万円(課税遺産総額)

相続税の基礎控除

人数は3人なので、3,000万円+600万円×3人=4,800万円が基礎控除額となります。

被相続人のプラスの財産からマイナスの財産を控除した遺産額が4,800万円以下なのであれば、この家族には相続税の申告や納税の義務がありません。

逆に、4,800万円を超える遺産額があれば、申告や納税が必要になります。

法定相続分の計算

法定相続分は母、1/2、子ども2人は1/4ずつなので、

母:8,000万円 × 1/2 = 4,000万円

長女:8,000万円 ×1/4 = 2,000万円

長男:8,000万円 ×1/4 = 2,000万円

各人の相続税を計算

母:4,000万円(法定相続分) × 20%(相続税率) – 200万円(控除額)= 600万円

長女:2,000万円(法定相続分) × 15%(相続税率) – 50万円(控除額)= 250万円

長男:2,000万円(法定相続分) × 15%(相続税率) – 50万円(控除額)= 250万円

家族全体の相続税計算

合計:600万円(母)+250万円(長女)+250万円(長男)=1,100万円(家族全体の相続税額)

相続税額を按分

最後にこの1,100万円をそれぞれ取得した財産の比で按分していきます。

もし、1/3ずつ均等に3人が財産を取得したのであれば、1人につき200万円ずつ相続税を負担することになります。

試算結果の一覧※配偶者の税額軽減など考慮前

| 法定相続分 | 法定相続分に応じた額 | 税額 | |

|---|---|---|---|

| 母 | 1/2 | 8,000万円×1/2=4,000万円 | 4,000万円×20%-200万円=600万円 |

| 長女 | 1/4 | 8,000万円×1/4=2,000万円 | 2,000万円×15%-50万円=250万円 |

| 長男 | 1/4 | 8,000万円×1/4=2,000万円 | 2,000万円×15%-50万円=250万円 |

| 合計 | 600万円+250万円+250万円=1,100万円(相続税の総額) |

例えば、お母さまが相続財産の70%を取得した場合、

- お母さまの相続税額は1,100万円×70%=770万円(配偶者の税額軽減等考慮前)

- ご長女が30%取得したときは1,100万円×30%=330万円

が相続税額となります。

また、家族全体としては相続税が発生していたとしても、相続財産を一切取得していないご長男については、納税額は0円となります。

不動産相続時に活用できる特例制度・節税対策

土地の評価を大きく下げる有効な手だてとして、小規模宅地等の特例という制度があります。

ただし、仮にこの特例を使って相続税額が0円となったとしても、特例を使うためには相続税の申告自体は必要になりますのでご注意ください。

この他にも、特例を適用するための要件は厳しいです。

小規模宅地等の特例

小規模宅地等の特例は、土地の評価額を最大で8割引にできる制度です。

特例には4種類あり、どの制度の対象になるかによって減額割合や限度面積が違います。

参考:相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)|国税庁

小規模宅地等の特例の種類

| 種類 | 限度面積 | 減額割合 |

|---|---|---|

| 特定居住用宅地等 | 330㎡ | 80% |

| 特定事業用宅地等 | 400㎡ | 80% |

| 特定同族会社事業用宅地等 | 400㎡ | 80% |

| 貸付事業用宅地等 | 200㎡ | 50% |

意外と知られていませんが、この特例の対象となる土地を売るにも期間的な制限がかかったり、居住や賃貸を続けていかなければなりませんので、要件を満たしているかしっかり確認しましょう。

税理士に相談しながら進めていきたいところです。

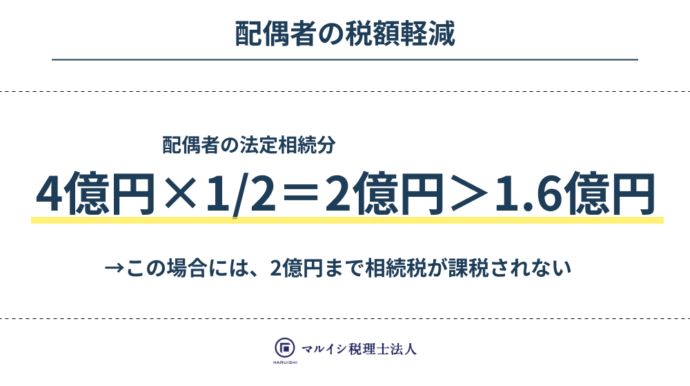

配偶者の税額軽減

「配偶者の取得した相続財産が1億6,000万円以下であれば、配偶者に対する相続税はかかりません」という制度です。

相続財産の中心が不動産で、現預金が少なく相続税が払えなくなる場合もありますので、一度、配偶者が不動産を相続し、相続税額を抑える方法もあります。

上記の例ですと、遺産総額が1億2,800万円で、お母さまの法定相続分は1/2となります。

最低でも1億6,000万円までは相続税が課税されないため、お母さまの納税額は0円となります。

では、もし、お父さまの遺産が4億円だった場合はどうでしょうか。

この場合にも、お母さまの取得財産が2億円までであれば、お母さまの納税額は0円です。

このように、 配偶者の法定相続分まで(最低でも1億6,000万円まで)は相続税を軽減できるのが、配偶者の税額軽減の制度です。

よくある質問

最後に、よくある質問を、Q&A方式でまとめてみます。

Q1:相続税の申告は自分でできますか?

A1:不可能ではないと思いますが、納税額に大きな影響が出る可能性があります。

まず、土地の評価については税理士によっても腕が出ると言われます。

適用できる特例も漏れなく使えるかで税額は大きく変わってきます。

その他にも、添付資料の収集や作成も限られた時間の中で行わなければならず、とても手間がかかるものです。

関連記事:不動産専門の相続税申告サービスを税理士がご紹介いたします

Q2:相続税額がでなければ申告しなくて良いですか?

A2:場合によります。仮に納税額が出なくても、特例を使うことで税額が計算されなかったような場合であれば、きちんと申告書の提出をしなければならない場合もあります。

必ずしも申告しなくて良いというわけではありません。

関連記事:相続登記(不動産の名義変更)とは?メリット・行わないリスクと手続き方法や必要書類を解説

まとめ

相続財産が基礎控除額以下であれば相続税は課税されませんが、不動産オーナーの多くはこの基礎控除額を上回ってしまいます。

その場合には、期限を守って相続税の申告と納税を済ませなければなりませんが、不動産がある場合の相続税の申告はとても難しいものです。

「10ヶ月も期限がある」と考えている方も多いですが、10ヶ月しかありません!

自分でやろうにも中々難しいものだと思います。

不動産オーナーの相続では、

- 不動産自体の評価(不整形地補正や役所調査)

- 使える特例の要件の確認

- 誰が不動産を相続するのか(納税を考えた上での分割)

など様々な要因で大きく納税額が変わってしまいますので、「不動産に強い」相続専門の税理士にご相談することをオススメします。