「市街地価格指数」により不動産取得費を計算できるのか!?

目次

マルイシ税理士法人の代表税理士の藤井幹久です。

「不動産と相続」を専門とする弊所では、毎年たくさんの譲渡所得(不動産売却)の確定申告のご依頼をいただいております。

その中でも多いお客様のご相談が、「土地を購入した際の売買契約書がありません。市街地価格指数による取得費の計算ができると知りましたが、使えますか」というものです。

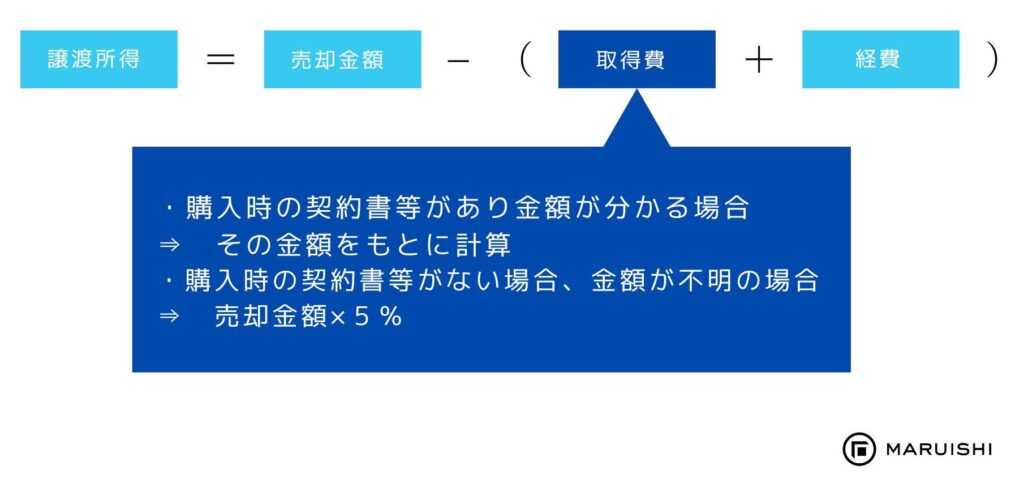

そもそも、不動産を売却した際にかかる譲渡税は、売却金額から取得費(基本的に購入金額をいいます)と経費を差し引いた「譲渡所得(売却利益)」に対して課されます。

したがって、取得費がいくらになるかにより、譲渡税の金額が大幅に異なるのです。

売買契約書などで購入金額がわかればよいのですが、契約書を紛失した場合や、親が昔に購入した場合などは購入金額がわからない場合もあります。

この場合、原則として取得費は売却金額の5%(概算取得費)で計算することとなっており、残り95%は譲渡所得となってしまうため、多額の譲渡税がかかってしまいます。

このように購入金額が分からない場合に「市街地価格指数」を使用して購入時の土地の時価を推計し、これを取得費とする手法が存在します。

平成12年の裁決で認められてから一気に広まり、インターネットで検索すると高い確率でヒットする手法なのですが、果たして本当に使えるものなのでしょうか。

私個人の見解としては、下記のとおりです。

- 「市街地価格指数」による推計取得費のみで申告すると、税務署に否認される可能性が非常に高い。

- 「市街地価格指数」などの推計取得費よりも優先して、購入時の借入金資料など、「購入事実」を証明する書類により取得費を計算するべきである。

- 同じ推計取得費でも、「路線価」「公示地価」のほうがその土地の個別事情を反映しており、「市街地価格指数」よりも信憑性があると考える。ただし、これらも税務署に否認される可能性がある。

市街地価格指数を安易に使用するのではなく、税務署又は税理士に必ず相談して、慎重にその使用を検討してほしいと考えております。

市街地価格指数のリスクとその前に検討すべきこと

土地を購入した際の売買契約書などがない場合に、一般財団法人日本不動産研究所が公表している「市街地価格指数」により、購入時の取得費を推計して計算する手法があります(詳細は後記)。

私個人としては、 市街地価格指数による取得費の税務上のリスクは、世間一般で認識されているよりもずっと高いと考えています。

なぜなら、大前提として、この市街地価格指数により取得費を計算する手法は、法令や通達などの税法で定められているものではなく、市街地価格指数により購入当時の土地の時価を推計し、これを取得に要した金額の近似値として申告しているに過ぎないためです。つまり、 購入当時に「いくらで取得した」という個別の事実を証明できるものではありません。

また、市街地価格指数は「全国」「六大都市」といった広い範囲でのマクロ的な指標であり、特定の市や場所の指標ではないため、その推計に合理性がないと判断される可能性を含んでいます。

そこで、市街地価格指数を使用する前に検討してほしい事項を下記にまとめましたので、確認してみてください。

まずは契約書以外の資料がないか探してみる

取得費の認定について、税務署では時価の推計よりも実際の事実を優先すると考えられます。したがって、売買契約書や領収書などがない場合でも、まずは購入金額などの事実を証明できる下記の資料等を探すべきでしょう。

そして、もし見つかった場合にはこれらをもとに取得費を計算して、税務署にその購入金額の事実を認めてもらえるように務めましょう。

- 購入先や建築先の不動産業者の持っている証明資料など

- 分譲時の価格等が記載されているパンフレットなど

- マンションの管理組合が保存している分譲時の資料

- 購入代金やローンの入出金のある通帳等

- ローンの金銭消費貸借契約書、償還さ表等

- 乙欄に抵当権の設定の記載がある登記事項証明書等

(注)①から⑥は一例であり、これら以外の書類でも購入金額の事実を証明できる場合があります。

売買契約書や領収書等以外の資料により申告をする場合には、上記の資料を複数用意して、税理士が作成した購入状況や計算根拠などを説明した書面を申告書に添付することで、税務署に認められやすくなると考えられます。

この場合、市街地価格指数による取得費は、その資料により計算した取得費が購入時の取引価格(時価)を不当に超えていないことを補足するための資料として活用できます。

ただし、上記の資料により計算した取得費についても、必ず認められるという保証はありません。 必ず事前に税務署又は税理士に相談し、残っている資料を取得費の根拠資料とできるのかを慎重に検討するようにしましょう。

路線価や公示地価を必ず確認する

市街地価格指数以外にも、土地相場の指標としては「路線価」や「公示地価」があります。

路線価は国税庁が毎年発表する、土地の相続税評価額を計算する際の基準となる価格です。

また、公示地価は毎年国土交通省が発表する、全国にある標準地の土地の価格を公表したものとなります。

売却する土地の所在地によっては、購入時と売却時において、路線価や公示地価が近傍にあるケースがあります。この場合、 路線価や公示地価の変動率をもとに購入当時の土地の時価を推計し、これを取得費とする方が、市街地価格指数による取得費よりも信憑性があると考えられます。

なぜなら、市街地価格指数は広い範囲でのマクロ的な指標であり、特定の市や場所の指標ではありません。対象地域の土地の時価の個別性という意味では、路線価や公示地価の方が強いと言えます。

路線価や公示地価の変動率を基に取得費を計算する場合、市街地価格指数による取得費も計算しておき、これらの補足資料としておくとよいでしょう。

ただし、路線価や公示価格をもとに取得費を計算したとしても、あくまで購入当時の土地の時価を推計していることに変わりはなく、税務署に否認される可能性があります。

必ず事前に税務署又は税理士に相談し、これらを使用するかを慎重に検討するようにしましょう。

市街地価格指数だけでは否認される可能性が高い!

上記のとおり、市街地価格指数による取得費を、他の手法で計算した取得費の補足資料として使用することは、税務署に取得費を認めてもらう確率を上げるための一つの手段であると考えられます。

それでは、市街地価格指数による取得費のみで申告した場合にはどうなるのでしょうか。私個人としては、否認される可能性が非常に高いと考えております。

平成12年の裁決で市街地価格指数により取得費を計算した納税者の主張が認められたため、売買契約書等がない場合の取得費を計算する手法として世間的に広く認知されるようになりました。

しかし、 平成30年裁決など、近年の公開裁決事例ではことごとく納税者の主張が認められず、概算取得費によるべきとされております。

市街地価格指数により推計した取得費に合理性がないと税務署が判断した場合には、否認されることとなります。

また、市街地価格指数により取得費を計算する上では、最低限下記の条件を満たしている必要があると考えられます。

②購入当時と地目及び利用状況が同じであること(地目が宅地等)

③購入先が親族等でない、純然たる第三者であること

④購入時に交換や買換え等の特例を適用したものでないこと

⑤対象となる土地の周辺地域の地価が、市街地価格指数と同水準で推移していること

①のとおり、不動産の取得費を実際の資料で確認できる場合、市街地価格指数を用いることはできません。

また、②のとおり、市街地価格指数は市街地の「宅地価格」の推移を表すものですので、農地や山林など宅地以外の地目の土地に適用することも難しいです。宅地であっても区画整理や開発事業が行われたことにより、土地の価値が大きく変動することもあります。市街地価格指数は主要198都市の価格の推移ですので、売却した不動産を購入した後に局地的に宅地開発が実施された場合、購入当時の土地の価値と市街地価格指数が合わない地域も存在します。

③④のとおり、購入先が他人で恣意性がないことや、税法上の特例による特殊計算をしていないことは当然の条件となります。

なお、⑤のとおり、売却した不動産周辺の地価(路線価や公示地価など)と市街地価格指数の推移が異なる場合、指数を用いて算出した金額の合理性が乏しく、取得費の計算に利用することはできません。

ただし、上記の条件を満たしているからといって、市街地価格指数による取得費が税務署に否認されないわけではありませんのでご注意ください。

市街地価格指数とは?

そもそも、購入時の土地の時価を推計するための「市街地価格指数」とは何のことなのでしょうか。

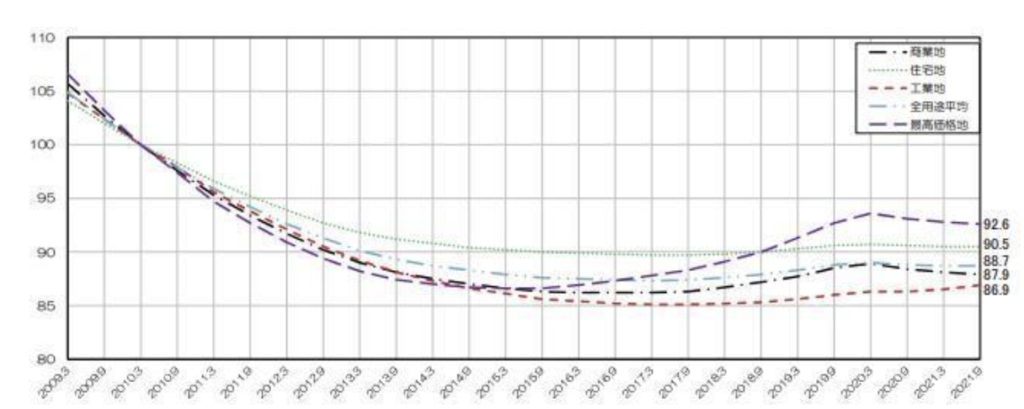

市街地価格指数とは、市街地の宅地価格の推移を表す指標です。

特定の時点(下記図は2010年3月末)の数値を「100」とし、その地点の数値と現在の価格を比べることで市街地の価格変動を確認できるため、地価の長期的変動の傾向や平均的な地価の推移を調べるのに適しています。

一般財団法人日本不動産研究所は、毎年3月末と9月末に全国198都市の宅地価格を調査し、指数化した市街地価格指数により商業地・住宅地・工業地などの用途別で数値を公表しています。

市街地価格指数を使って取得費をどう計算する?

市街地価格指数により土地の取得費を計算する場合、具体的には次のような計算式になると考えられます。

売却金額を現在の土地の時価と仮定し、現在と購入時点の土地の時価の差を、市街地価格指数から割り出して計算します。

購入時点の市街地価格指数よりも売却時点の指数の方が高い場合、その地域の土地の時価は上昇していることを意味しますので、譲渡所得(売却利益)が発生して譲渡税が課税されます。

市街地価格指数の調べ方は?

最新の市街地価格指数はインターネット上に公開されており、WEB会員になると過去10回分の指数はPDF閲覧が可能です。

過去の調査分を確認したい場合は冊子を購入する必要があり、インターネット販売サイトおよび全国の官報販売所で購入することができます。

市街地価格指数の調査対象都市は公表されていませんが、六大都市(東京区部、横浜市、名古屋市、京都市、大阪市、神戸市)、三大都市圏を除く政令指定都市、県庁所在都市はすべて調査対象となっています。

市区町村ごとに市街化価格指数は存在しないため、売却した不動産の用途(商業地・住宅地・工業地)を確認し、対象地に近い地域の指数を用いて計算することになります。

よくある質問

最後に、市街地価格指数による取得費について、よくある質問を確認します。

Q1:購入当時の売買契約書があり実際の取得費を証明できますが、市街地価格指数による取得費の方が金額が大きく、有利となります。この場合、市街地価格指数による取得費を採用できますか?

A1:市街地価格指数による取得費は、あくまで実際の取得費を証明できない場合において、その取得費を推計する手法です。

したがって、実際の取得費を売買契約書等で証明することができる場合には、市街地価格指数による取得費を採用することはできません。

Q2:市街地価格指数による取得費が税務署に認められなかった場合には、どうなりますか?

A2:税務調査等により、税務署に市街地価格指数による取得費を否認された場合には、概算取得費(売却金額の5%)に更正(修正)されることとなります。

市街地価格指数による取得費で計算した譲渡税と、概算取得費による譲渡税の差額について追徴税額が課され、併せて延滞税や過少申告加算税などのペナルティが課せられることとなります。

Q3:税理士に依頼せず、市街地価格指数による取得費を自分で計算して、譲渡所得の申告をすることはできますか?

A3:不動産を売却した納税者自身で、譲渡所得の申告をすることは可能です。

ただし、譲渡所得の申告実績の多い事務所では、市街地価格指数に限らず、説明資料や証拠書類の添付など、取得費を税務署に認められやすくするためのノウハウを有しています。

また、取得費の計算は非常に個別性が強く、納税者が気づかない取得費の証明手法が存在することもありますので、一度税理士に相談することをお勧めします。

まとめ

相続で取得した土地などは購入時の金額が不明なことが多く、取得費が概算取得費で計算されてしまうと、多額の譲渡税を負担する結果となります。したがって、何とか概算取得費を回避したくてインターネットで調べてみたら、市街地価格指数という手法があることを知ったという方がほとんどだと思います。

しかし、 安易に市街地価格指数を使って申告すると、税務署から否認される可能性が高いです。否認された場合には多額の追徴税額が課され、併せて延滞税や過少申告加算税といったペナルティも課されます。

あくまで状況次第ですが、他にも譲渡税を少なくする方法があるかもしれません。

私が相談を受けた方でも、税務上の特例が使えることを知らなかったり、取得費として使える資料があることに気づいていなかったりするケースはたくさんあります。

また、最近では、不動産鑑定士が購入時点の「過去鑑定」を行い、その鑑定評価額を取得費とする手法もあるようです。物理的に鑑定できないものもあり、また否認されるリスクがあるにも関わらず鑑定費用が高額になるため、こちらも慎重に検討する手法だと思います。

インターネットで調べた知識のみで譲渡所得の申告をして、余計に多額の税金を支払ったり、後日税務調査を受けて追徴税額等を課される方も見ていると、事前に相談してくれればよかったのに、と非常に残念な気持ちになります。

譲渡所得の申告は非常に個別性が強いため、税理士に相談する際にも、現物の資料の確認と詳細なヒアリングは欠かせません。

また、譲渡所得の申告は多くの経験や専門知識を要するため、不動産を専門とする税理士でなければ適切に申告をすることができないと思います。

取得費の計算を含めて譲渡所得の申告にご不安な点がある方は、お気軽にマルイシ税理士法人までご相談ください。