会社規模の判定基準・非上場株式の評価とは?従業員数や業種・総資産価額などについて詳しく解説

税理士の見解

・従業員数・取引高・総資産価額によって、会社規模が大会社・中会社・小会社に分かれる

・それぞれの判定で重要な注意点がある

・上記の判定を誤れば、非上場株式の評価額も誤る事になる

目次

マルイシ税理士法人の税理士の長谷川です。

弊所では資産管理会社を中心として法人顧問のお客様も多く、会社を経営していた方が亡くなった場合、その会社の株式を相続することがあります。

また承継のために、会社の株式の贈与が行われることがあります。

これらの株式の殆どが、株式は証券取引所に上場していない、いわゆる「非上場株式」となります。

相続税や贈与税を計算するうえで、非上場株式の評価を行う必要がありますが、評価をするにはまず最初に会社規模を判定しなければなりません。

なぜなら、一部の例外を除けば、会社規模により株価の評価が変わってしまうためです。

この判定には、従業員数や業種、総資産価額など、さまざまな要素が重要な役割を果たします。

これらの要素を正確に用い、適切な判定を行うことで、正しい株価評価ができるようになります。

そこで本記事では、非上場株式の評価を行う際に必要となる会社規模の判定について、初めての方でも大枠が理解できるように、できるだけ順を追って丁寧に解説していきます。

会社規模の判定の全体像

会社規模を判定する際のおおまかな手順は、以下の通りです。

- 従業員数の確認

- 従業員が70人以上いる場合:大会社とみなされ、追加の判定は不要です。

- 従業員が70人未満の場合:追加の基準による判定が必要です。

- 追加の基準

- 取引高基準と総資産基準の2つの基準を用いて、会社規模をさらに詳しく判定します。

- どちらか大きい方の基準が、最終的に会社の規模を決定します。

従業員(役員)数による基本的な判定

会社規模を判断する際には、まず従業員数が基準となります。

従業員数のカウントにはいくつかのルールがあります。

会社と雇用契約を結んでいるすべての従業員が対象となりますが、役員は通常カウントに含まれません。

ただし、使用人兼務役員(役員でありながら従業員としての職務も兼務している人)は、従業員数に含まれます。

また、従業員数のカウント方法としては、1年間継続して勤務し、週30時間以上勤務する従業員を1人としてカウントします。

一方、パートタイムやアルバイトなどの従業員については、年間の総労働時間を合計し、その合計を1,800時間で割った数を1人としてカウントします。

こうして算出された従業員数が70人以上であれば、その企業は大会社と見なされるため、さらなる判定は必要ありません。

しかし、70人未満の場合は、追加の基準を用いて詳細な判定が必要となります。

取引高基準(売上高基準)とは?

取引高基準(売上高基準)とは、企業の取引金額を基準にして、会社の規模を判定する方法です。判定は以下の手順で行われます。

- 年間売上高の確認

まず、企業の年間売上高を確認します。

- 業種の分類

次に、総務省が公表している日本標準産業分類から、判定する企業を以下のいずれかの業種グループに分類します。

- 卸売業グループ

- 小売・サービス業グループ

- その他の業種グループ

- 業種ごとの売上高基準の適用

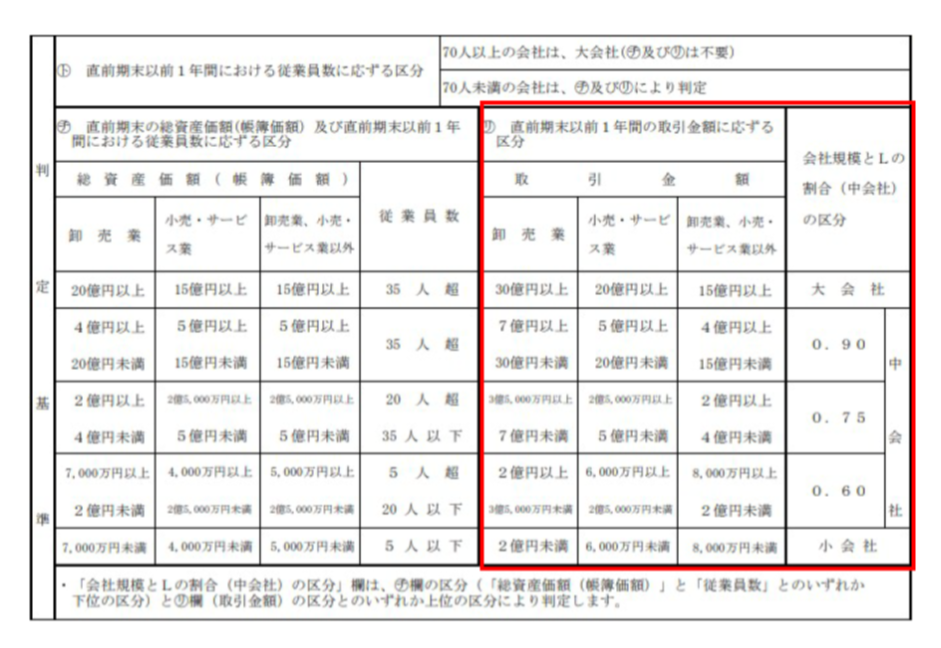

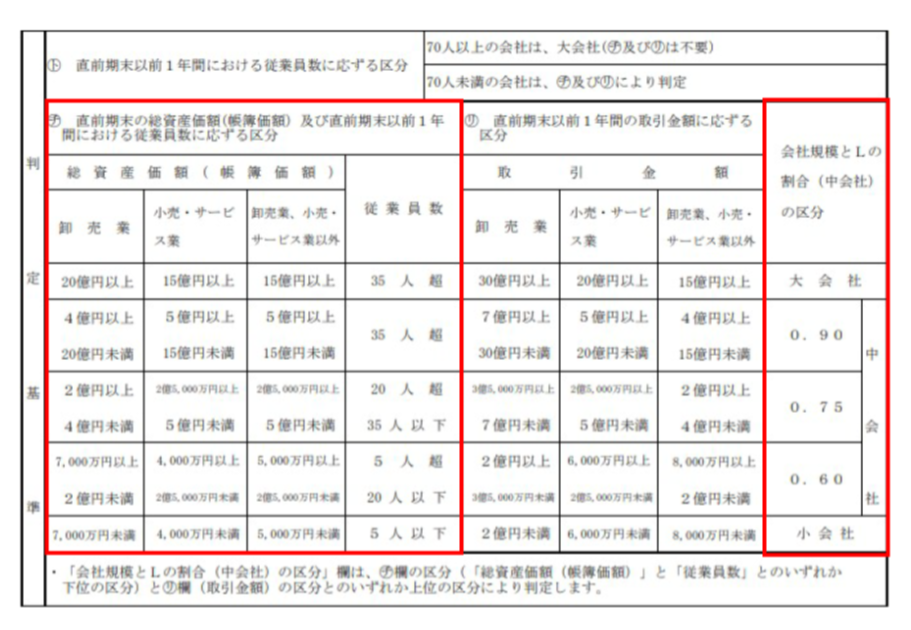

下図の「取引金額」より、各グループに設けられた売上高の判定基準に基づき、企業の規模を判定します。

引用元:国税庁ホームページ 「取引相場のない株式(出資)の評価明細書(平成30年1月1日以降)」

総資産基準とは?

総資産とは、企業の貸借対照表上の総資産(純資産ではない)のことです。

総資産基準とは、総資産価額及び従業員数を基準にして、会社の規模を判定する方法です。

引用元:国税庁ホームページ

「取引相場のない株式(出資)の評価明細書(平成30年1月1日以降)」

ここでは、総資産価額で判定した会社規模と、従業員数で判定した会社規模のうち、いずれか下位の区分が総資産基準の判定結果となります。

そのため、総資産がどれだけ多くても、従業員数が基準を満たさなければ、それ以下の会社規模になってしまうわけです。

取引高基準(売上高基準)による会社規模の判定

本章では、取引高基準(売上高基準)による判定方法について詳しく解説します。

取引高基準における取引金額は、課税時期の直前期末以前1年間の事業による収入金額(売上高)とします。

一般的に、この取引金額は損益計算書の「売上高」を基に算出されますが、営業外収益や特別利益において評価会社の目的とする事業による収入が含まれる場合は、それらも取引金額に加えられます。

また、直前期の事業年度が1年未満である場合は、原則として直前期末以前1年間の実際の収入を基に取引金額を算出します。

しかし、収入金額を明確に区分することが困難な期間が含まれる場合、その期間の収入金額は月数按分によっても差し支えありません。

さらに、評価会社が合併している場合には、課税上の弊害がない限り、合併後の評価会社の売上高と、合併前の評価会社の売上高を合計して取引金額を算出します。

総資産基準による会社規模の判定

本章では、総資産基準による判定方法について詳しく解説します。

総資産価額(帳簿価額)は、課税時期の直前期末における各資産の帳簿価額の合計額とします。

なお、固定資産がある場合に、減価償却累計額を間接法で表示いるときは、固定資産の合計額から減価償却累計額を控除します。

また、売掛債権等に係る貸倒引当金は控除しません。

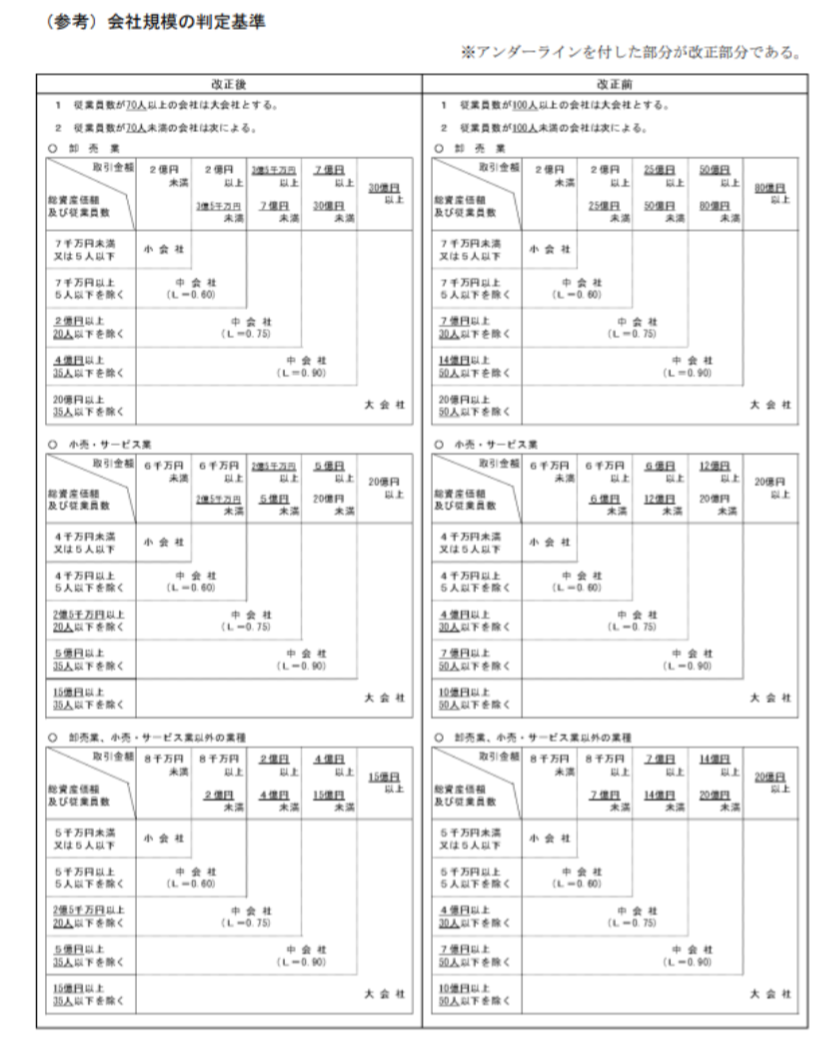

改正情報の反映

税制や会計基準の改正は、会社規模の判定に直接的な影響を与えることがあります。

例えば、平成28年の税制改正では、取引金額や総資産基準に関する判定基準が見直されました。

このような法改正がある場合、従来の基準で大会社とされていた企業が、新しい基準では中会社又は小会社と分類される可能性も出てきます。

最新の法改正情報を常に把握し、適切に反映させることで、企業の実態に即した正確な規模判定が行われます。

会社規模による評価方法

最後に、原則的評価方式の評価方法、そして注意点について解説します。

原則的評価方式とは

原則的評価方式とは、会社規模に応じて非上場株式の価値を算出するための基本的な手法のことです。

非上場企業の株式は市場での取引がないため、正確な価値を評価するためには、標準化された評価方法が必要となります。

この原則的評価方式には、「類似業種比準価額方式」「純資産価額方式」「併用方式」の3つがあります。

| 類似業種比準価額方式 | この方式は、評価対象の企業と同じ業種に属する上場企業の株価を基に、自社株式の価値を算出する方法です。配当、利益、純資産の3つの要素を用いて、類似企業の株価と比準します。 |

|---|---|

| 純資産価額方式 | この方式では、企業の純資産額(資産から負債を差し引いた額)を基に株式の価値を算出します。企業の財務状況が評価に直結するため、特に資産が多い企業に適用されやすい手法です。 |

| 併用方式 | これは、類似業種比準価額方式と純資産価額方式を併用して株式の価値を算出する方法です。会社規模や業種に応じて適切な比率(=Lの割合)を設定し、両方式の評価結果を組み合わせて株価を決定します。 |

これらのどの方式を採用するかは、会社の規模や事業内容によってあらかじめ定められています。

・ 中会社:併用方式(Lの割合により変化)

・ 小会社:併用方式と純資産価額方式のうちいずれか低い金額

評価上の注意点

繰り返しになりますが、会社規模を評価する際には、いくつかの重要な注意点があります。

まず、従業員数の判定では、役員の扱いがポイントとなります。社長や理事長などの役員は従業員数に含まれません。

また、パートやアルバイトなどの短時間労働者も、年間の合計労働時間を基に人数を算出しなければなりません。

また、総資産価額の評価では、帳簿価額を基準にしますが、減価償却資産が間接法で表示されている場合は、その金額から減価償却累計額を控除する必要があります。

さらに、貸倒引当金は控除しないで計算します。

取引金額の判定をする際には直前期末以前1年間の売上高が基準となりますが、営業外収益や特別利益も含める場合もあるため、これらの要素を正確に把握しておかなければなりません。

まとめ

会社規模の判定方法は、非上場株式の正確な評価に欠かせない要素です。

従業員数、総資産価額、取引金額などの基準を組み合わせて判定する事により、企業の実態を反映した株価評価が可能になります。

評価上の注意点を理解し、適切な財務情報や評価基準を使用することが、正確な評価の鍵となります。

これらの要素を踏まえ、企業の株式評価を適切に行うことが、相続税額の算出や事業承継の成功に繋がるでしょう。