【相続対策】3つの基本(相続税対策・納税資金対策・分割対策)を解説

目次

平成27年度の税制改正により相続税の基礎控除は大幅に減額され、従来と比べると相続税の課税対象者は約2倍に増えました。

また取得金額が2億円以上の税率が引き上げられ、最高税率はなんと55%にもなってしまいました。

相続税や贈与税のないシンガポールなどの他国と比べるとあまりにも税率が高く、どうしようもない気分になってしまいがちですが、実はそれほど落ち込む必要はありません。なぜなら、相続税には節税のための方法がたくさんあるからです。

また、納税資金の確保や相続争い(いわゆる「争族」)をさけるための対策も、あらかじめ準備しておけばそれほど怖いものではありません。

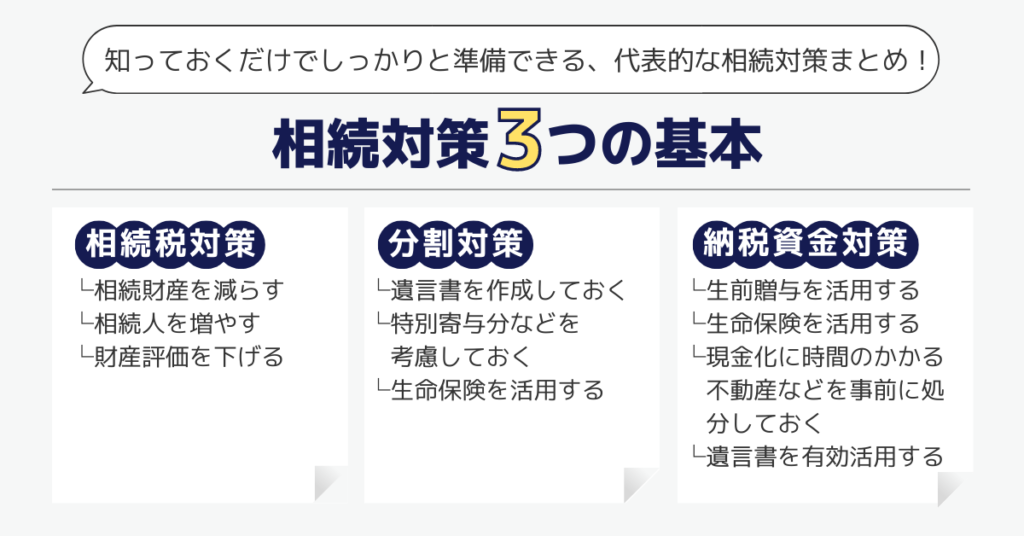

そこで今回は、相続における「節税」と「納税資金の確保」と「争族対策」の3つに的を絞り、それぞれに応じた代表的な対策方法について解説していきます。

相続のカギを握る3つの相続対策

相続は、大切な人が亡くなり、高額な財産が分割され、最終的には多額の資金を納税することになるため、相続人にとって人生における一大事です。

しかし、相続における一大事を無事に乗り切る人もいれば、とんでもないトラブルに巻き込まれてしまう人もいます。この両者を分けているものとは、いったい何なのでしょうか?

それは、ひと言で言ってしまえば事前の準備の有無です。何事も準備さえしておけばある程度対応することができますが、相続の場合はその傾向が非常に強く、特に長めの準備期間を設けることが成功のカギを握っています。

長めの準備期間を用意し、相続を無事乗り切るために対策すべき内容が以下の3点です。

- 相続税の節税対策

- 納税資金確保の対策

- 遺産分割時の争族対策

相続税の節税対策

冒頭でお話ししたように、相続税は高額になりがちではありますが、そのための節税ツールや対策方法はすでに数多く確立されています。また最近では相続専門の税理士などもいるため、事前に相談しておけば、相続の専門家ならではの知識を屈指して多角的に検討した上で最も合理的な節税プランを立案することができます。

納税資金確保の対策

相続財産には、現金預金などの流動性の高いものよりも、不動産や非上場株式のように流動性や換金性の低い財産の方が圧倒的に多い場合があります。このようなケースですと、相続財産の中から相続税の納税額を用意することが不可能になってしまいます。

そのため、事前に相続税のシミュレーションを行い、納税資金確保のための対策を立てておかなければなりません。

遺産分割時の争族対策

遺言書があれば遺言書に従って遺産を分割していきますが、遺言書がなければ基本的には話し合いによって分割方法を協議します。しかし生前に特別な寄与があった場合や、特定の相続人にのみ高額な贈与があった場合、また被相続人の介護を誰がしたのか等も混じり合ってしまうと、遺産分割協議どころではなくなってしまいます。このような争族を避けるためには、事前に十分な準備をしておかなければなりません。

それではこれらを踏まえた上で、次章以降でこの3点についての具体的な対策をご紹介していきます。

相続税の節税対策について

相続税の節税対策は、大きく分けると3つあります。

- 相続財産を減らす

- 相続人を増やす

- 財産評価を下げる

の3つです。

ではこの3つの内容に応じた対策を確認してみましょう。

相続財産を減らす

相続財産を減らせば、相続税を減らすことができます。もちろん財産を散在してしまうのではありません。相続財産を減らすための有効な対策としては、以下のものが挙げられます。

- 暦年贈与により子や孫などに財産を移す・・・年間110万円以内の贈与であれば非課税となります。これを多くの人に毎年適切な形で行えば、相続財産を減らすことができます。

- 生命保険の非課税枠を利用する・・・被相続人が契約者の死亡保険金には、「500万円×法定相続人の数」で求められた金額までの非課税枠が設けられています。

相続人を増やす

被相続人に実子がいなければ2人まで、実子がいる場合でも1人は養子として法定相続人にすることを認められています。法定相続人を増やすことにより、基礎控除額を600万円、生命保険の非課税枠を500万円増やすことなどができます。

財産評価を下げる

財産評価を下げる方法として最も多く利用されているのが、小規模宅地の特例です。被相続人が生前住んでいた家の敷地や生前営んでいた事業で利用されていた土地などは、ある一定の条件をクリアすることにより最大で80%も評価額を減額することができます。

なお、相続税の対策はこの他にも数えきれないほどあり、特に相続財産が多くなればなるほどその効果を発揮することができます。ただし節税効果を最大限発揮させるためには、そのための準備期間を十分にとらなければなりません。

広大な土地や複数の賃貸物件をお持ちの方、また非上場株式をお持ちのオーナー経営者の方などは、相続を専門にしている税理士にできるだけ早い段階から相談されることをおすすめします。

納税資金確保の対策について

続いて、納税資金確保の対策についてです。どれだけ節税をしても、相続税のための納税資金は一定額必要になります。そのための対策をいくつかご紹介します。

生前贈与を活用する

生前贈与は節税だけでなく、納税資金の確保にもつながります。相続税の納税資金を積み立てるため、生前贈与をできるだけ長期間にわたって活用し、相続人に納税資金をあらかじめ積み立てておきましょう。

生命保険を活用する

前述したように、被保険者を被相続人とする終身保険に加入しておけば、相続財産を減らすだけでなく、保険の受取人となる相続人のための納税資金を準備することができます。「500万円×法定相続人の数」以内であれば、相続税は非課税でありながら納税資金を積み立てることができます。

現金化に時間のかかる不動産などを事前に処分しておく

相続税は、被相続人が亡くなった翌日から10か月以内に、原則として現金で一括して納付しなければなりません。納税資金をこの期間内に作るのが難しい場合は、亡くなる前に不動産などの資産を売却し、現金化しておくことで納税資金を作ることができます。

遺言書を有効活用する

各相続人の納税資金を考慮した遺言書を事前に作成しておくのも、納税資金確保の対策には重要です。換金しにくい不動産や非上場株式を相続する相続人の納税額も考慮し、遺言書で納税資金のための現金預金が用意できるように配慮しておくことも大切です。

遺産分割時の争族対策について

最後は遺産分割時の争族対策についてです。遺産の分割を巡り争いが起こると、対人関係に影響が出るだけでなく、小規模宅地等の特例や配偶者の税額軽減などが利用できないことがあります。

たとえば、配偶者の税額軽減を利用すれば税額を0円に抑えることができる場合でも、争族になってしまうと多額の相続税を支払わなければならない可能性が出てきてしまいます。

このような事態を引き起こさないための対策をご紹介します。

遺言書を作成しておく

争族となってしまうのは、多くの場合遺産の分割方法に関して意見が対立してしまうためです。この争いを防ぐために、遺言書を作成しておきましょう。

遺言書を作成しておけば、遺言書の指示に従い遺産を分割せざるを得なくなります。このため、分割方法について争う余地をなくすことができます。

ただし、遺言であまりにも偏った分割方法を指示すると、一部の相続人の遺留分を侵害してしまう可能性があります。その場合遺留分の減殺請求により遺言書通りの分割を実施できなくなる場合があるためご注意ください。

特別寄与分などを考慮しておく

争族は相続人間で起こりますが、実はそれだけではありません。法定相続人ではない親族(例えば、長男の嫁など)が、長年被相続人の介護をしてきたことなどに対する特別寄与分が認めらず、その不満が争族のきっかけとなることもあります。

相続人以外の人に対する配慮も、生前贈与や遺言書などでしておかなければなりません。

生命保険を活用する

相続人で遺産を均等に分割しても、争族がおこる場合があります。たとえば2人の相続人のうち、1人は現金預金のみを相続し、もう1人は不動産のみを相続した場合はどうでしょうか?

確かに相続財産の評価額的には均等に分けることができても、不動産のみを相続した相続人は自費で相続税を用意しなければなりません。これではとても平等とは言えません。

このような事態を防ぐためには、被相続人を契約者とし、相続人を受取人とする生命保険に加入して納税資金を準備しておくことをおすすめします。

生命保険は民法上相続財産に含まれませんので、仮に相続放棄をする場合でも受け取ることができるだけでなく、「500万円×法定相続人の数」までは相続税が課税されません。

不動産や非上場株式など換金性や流動性の低いものが相続財産に多く含まれる場合には、このように生命保険を活用して納税資金を用意しておいてあげると、相続争いを防ぐことができます。

相続は専門家に相談しながら乗り切ろう

相続は、ほとんどの人にとって人生で2度程度しか経験しません。そのため、知識が乏しく不安に感じることもあり、予想外・想定外のトラブルに巻き込まれてしまうことすらあります。

また、相続財産は給料や賞与などと比べると桁違いに高額なため、節税方法を誤ると後で取り返しがつかないほどのダメージを負ってしまう可能性があります。

相続は、人生で2度しかないレアなイベントで、かつリスクを抱える可能性が高いのであれば、無事に乗り切るためにはこういった業務に慣れている専門家に相談しながら進めるのが一番です。

相続税の節税から納税資金の確保までをコントロールできるスペシャリスト・税理士

税理士は、相続人の代わりに申告書を作成して納税額を計算し、それを提出するだけが業務ではありません。特に相続を専門で行っている税理士であれば、以下のようなことまでをすべてをパッケージとして任せることができます。

- 生前の相続税額のシミュレーション

- 納税資金確保のための対策

- 争族が起こらないための遺産分割方法のアドバイス

- 節税方法のプランニング及び実施

- 相続財産の評価減

これらを含め相続税の申告業務まで全てを任せることができるため、支払う報酬を考慮に入れても、むしろ安上がりになるといえるでしょう。

遺言書の作成や相続人同士のトラブルを事前に防ぐスペシャリスト・弁護士

弁護士の業務は、当事者同士のトラブルの解決です。特に相続の案件を多数こなしている弁護士であれば、「どこで、誰が、どのようなトラブルを起こすのか」を数多く経験しています。

そのため、弁護士に依頼しながら遺言書を作成することができれば、争族が起こるのを事前に防ぐことができます。

また、万が一争いごとが起こってしまっても、法律のプロである弁護士に頼めば間違いなく解決してくれることでしょう。

まとめ

相続のためにすべき対策には、「節税」「納税資金の確保」「争族」の3つがあります。どれも難しいものばかりではありますが、事前に対策さえしておけば、決してできないことではありません。

ただしどの分野も専門性が高いものばかりである上に、一歩間違えてしまうと金銭的にも人間関係的にも取り返しのつかないことになってしまう可能性があります。

そういったリスクを少しでも感じることがあれば、相続を専門とする税理士や弁護士などの専門家の助言を受けながら進めていくのがよいでしょう。

「不動産と相続の専門家集団」マルイシ税理士法人

マルイシ税理士法人は、不動産オーナーの相続税申告を専門としています。相続財産に自宅やアパートなどの不動産がある場合には、迷わずご相談ください。

また、相続に精通した弁護士や司法書士などの他の士業や不動産コンサルタントなどと協業していますので、相続と不動産についてもワンストップで対応が可能です。

無料相談を行っていますので、お気軽にご相談ください。