【最新版】間口狭小補正率を使った相続税土地評価額の計算方法を不動産税理士が解説

【執筆者:税理士・藤井幹久】

相続予定の土地が、道路に接している部分の幅が狭い特殊な形状の場合、相続税を抑えられる可能性があります。なぜなら、間口(建物・土地の正面の幅)が狭い土地は利便性が悪いと考えられ、資産価値が低いとみなされるためです。

土地の評価を間違えると、相続税を払い過ぎてしまう恐れがあるため、どれぐらいの相続税を支払えばよいのか計算をしてみましょう。今回は間口狭小補正率を使った土地評価額の計算方法を不動産税理士が解説します。

間口狭小補正率とは?

間口狭小補正率(読み:まぐちきょうしょうほせいりつ)とは、間口(前面道路に接している土地の幅)が狭い宅地の評価額を計算する際に適用できる補正率です。

例えば、間口が狭い細長い土地だと使いづらさを感じてしまうでしょう。また、道路に接する部分が2箇所に分かれている土地や幅の狭い通路だけが道路に接している土地なども使いづらさを感じてしまうかもしれません。

このような土地の場合、間取りの設計が難しく、建築コストが上がります。一般的な土地と比較して使い勝手が悪くて資産価値が低いため、評価額を計算するときに補正率を適用します。

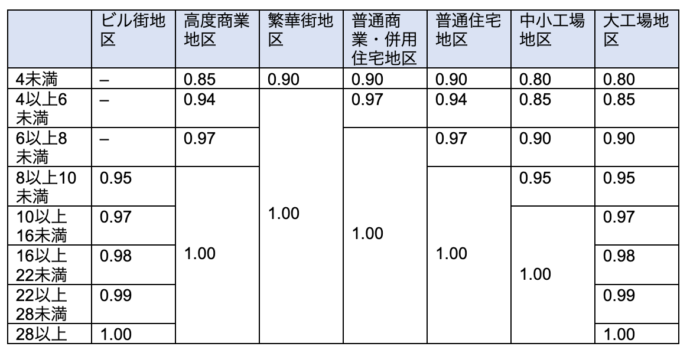

間口狭小補正率表

間口の狭い宅地の評価額は、間口狭小補正率で補正する必要があります。そのため「間口狭小補正率表」を活用して補正率を求めましょう。

【間口狭小補正率表】

関連記事:不動産の相続税の計算方法とは?土地建物の評価方法や特例についても解説

間口狭小補正率の計算方法とは?

間口狭小補正率を活用して、宅地の評価額を計算してみましょう。誰でも簡単に3STEPで計算できます。

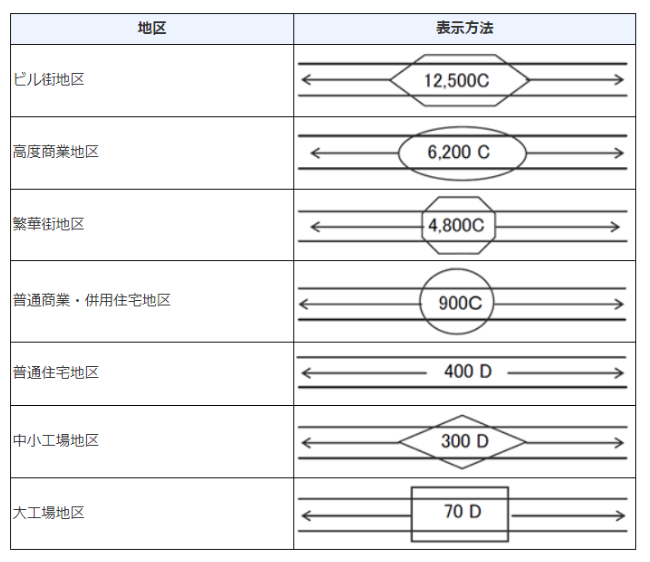

1.路線価と地区区分を確認する

まずは、相続する土地の路線価図を見て「路線価」と「地区区分」を確認しましょう。以下のような方法で路線価図を閲覧できます。

- 国税庁Webサイトで調べる

- 税務署を訪問して路線価図を閲覧させてもらう

- 一般財団法人資産評価システム研究センターの全国地価マップで調べる

路線価図を見て、評価対象の宅地が接する道路の「路線価」「地区区分」を確認しましょう。

出典元:『国税庁 路線価図の説明』

路線価は1㎡あたりの土地の評価額を千円単位で表しています。例えば、上記の図の場合、1㎡あたりの土地の評価額は500,0000円となります。

出典元:『国税庁 路線価図の説明』

また路線価に記載されている図形で地区区分を把握できます。

2.間口距離を確認する

次に間口距離を確認していきます。間口距離とは、評価対象地が正面路線に接する部分の長さを指します。また、土地の形状により間口距離の計算方法が変わってきます。

隅切りの角地の土地の場合

評価対象地が隅切り(車や人が道を回遊しやすいように土地の隅を削る)されている場合は、隅切りがないとみなして間口距離を測定します。

道路に接する部分が2箇所に分かれている土地の場合

道路に接する部分が2箇所に分かれている土地は、面している部分の合計距離を間口距離として測定します。

幅の狭い通路だけが道路に接している土地

原則、道路に面している部分の距離を間口距離として考えます。しかし、道路自体の幅を間口距離として考えることも可能です。

曲がった道路に面している土地

想定整形地という長方形を作成して、一辺を間口距離として考えます。

3.間口狭小補正率で土地の評価額を補正する

「路線価」「地区区分」「間口距離」を把握できたら、以下の計算方法で土地の評価額を計算します。

- 1㎡あたりの評価額の計算式:路線価×奥行価格補正率×間口狭小補正率

- 土地の相続税評価額の計算式:1㎡あたりの評価額×面積

土地の評価額を計算するときは、奥行価格補正率も併用して適用するのが一般的です。奥行価格補正率について詳しく知りたい方は、下記の記事を読んでみてください。

関連記事:『【最新版】奥行価格補正率の計算方法とは?注意点や相続税評価額の求め方も解説』

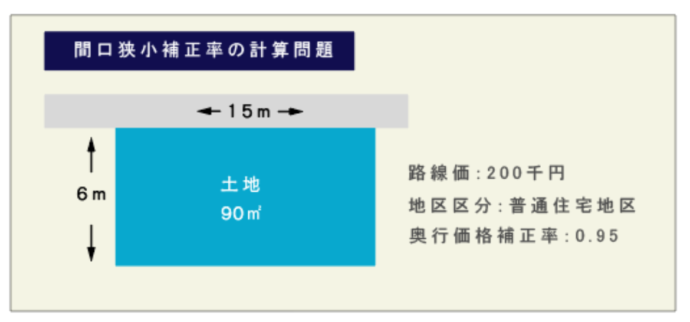

間口狭小補正率の相続税評価額の計算事例

間口狭小補正率の計算方法を参考にしながら、実際に計算してみましょう。

| 1、路線価図を確認する | 200,000円 |

|---|---|

| 2、間口狭小補正率を確認する | 1.0 |

| 3、1㎡あたりの評価額を計算する | 200,000×1.0×0.95=190,000円 |

| 4、土地の評価額を計算する | 190,000円×90=17,100,000円 |

関連記事:不動産専門の相続税申告サービスを税理士がご紹介いたします

間口狭小補正率のよくある質問

最後に間口狭小補正率に関してよくある質問をご紹介します。

Q.土地の評価額の計算間違いがあるとどうなりますか?

土地の評価額に計算間違いがあると、各種税金が過大に請求(不動産取得税・固定資産税・相続税)されてしまいます。とくに、間口狭小補正を行えば最大1割、土地の評価額が下げられます。間口狭小補正を行わなければ、損してしまうことになるのです。そのため、土地の評価額の計算は慎重に行いましょう。

Q.払い過ぎた税金は戻ってきませんか?

土地評価額の計算を間違えて、各種税金を払い過ぎてしまった場合は、更生の請求をすれば返金してもらえます。更生の請求の期限は、確定申告期間と関係なく、該当する年の翌年1月1日から5年間です。5年が経過すると還付を受けることができなくなります。そのため、税金の払い過ぎが心配な方は、土地の評価額が正しいかどうか計算してみましょう。

Q.税理士に依頼する場合、どのような人に依頼すべきですか?

税理士事務所によって特徴(サービス内容・報酬・得意分野)が異なります。そのため、不動産や相続に関して相談したい場合は、それらの税務実績を豊富に持つ税理士に相談をすることをおすすめします。

また、税理士の熟練度や経験年数、相性などを確認すると失敗が起きにくいです。税理士の初回相談は無料であるケースが多いです。そのため、初回相談をしてみて税理士との相性を確認しましょう。相性が悪い場合は、別の税理士事務所を回ってみてください。

まとめ

間口狭小補正率とは、間口(土地の正面の幅が狭い)が狭い宅地の相続税の評価をするときに、宅地の路線価に乗じることができる割合をいいます。一般的な土地と比較して使い勝手悪く価値が低いため、評価をするときに補正してあげる必要があるのです。

土地の評価額を間違えてしまうと、各種税金が過大に請求されてしまいます。そのため、土地の評価額の計算方法が合っているかを計算してみましょう。

もし、この記事を読んで土地評価額が正しいか知りたいと思った方は、不動産税理士事務所のマルイシ税理士法人にお問い合わせください。