相続税の特定路線価とは?設定条件や手続、注意点について解説

税理士の見解

・特定路線価は一度設定してしまうと、その特定路線価で評価しなければならないリスクがある。

・特定路線価の設定の申出をする前に、別の評価方法による評価額の方が低くならないか、事前に必ず検討すべきである。

目次

マルイシ税理士法人の税理士の長谷川です。

多くの相続税申告のご相談をいただく中で、ときどき、「自宅の前の道路に路線価がついていないのですが、どう評価したらいいでしょうか?」という質問をいただくことがあります。

相続税や贈与税の申告において、路線価が設定されていない道路に面する土地を受け継いだケースでは、税務署に「特定路線価」の設定の申出が必要となる可能性があります。

申し出るときに注意したいのは、設定が必須ではなく、別の方法で評価できる(そうした方が有利になる)可能性がある点です。

ここでは、特定路線価に関する基本的な知識から、具体的な申請プロセス、さらには代替評価方法まで、税務申告で役立つ情報を詳しく解説します。

特定路線価とは

特定路線価は、相続税や贈与税の申告において、路線価が設定されていない道路に面する土地を評価する際に用いられる価格のことです。

通常の路線価と異なり、特定路線価は納税者からの申請に基づき、個別に設定されます。

まずは、特定路線価の定義や、通常の路線価(以下、相続税路線価とも)との違いを整理してみましょう。

特定路線価の定義

特定路線価とは、路線価が設定されていない道路に面する宅地について、相続税や贈与税の課税上の土地評価額を求めるために、納税者の申し出を受けて設定する路線価のことを指します。

特定路線価が適用される土地は、路線価地域内にありながら、路線価が設定されていない道路のみに接している宅地が対象となります。

通常の路線価との違い

通常の路線価は、毎年一定の時期に全国の道路に対して設定されますが、特定路線価は納税者からの申請に基づき、個別に国税局長が設定するという点で異なります。

特定路線価の設定のタイミングは、相続または贈与が発生した後に限られ、事前に設定を申し出るのは認められません。

通常の路線価に対し、特定路線価は一定の時期以降しか分からない性質を持つことから、設定されるまでのあいだは、後述する固定資産税路線価を用いた予想を行うのが一般的です。

特定路線価の設定条件と公表期間の調べ方

特定路線価が設定されるためには、いくつかの条件を満たす必要があります。

これらの条件は、特定路線価の適用対象となる土地の特徴を明確にし、公平な評価を実現するために設けられています。

最初に、設定にあたってどんな条件があるのか、整理してみましょう。

- 相続税または贈与税の申告のために使用されること

- 評価対象地が路線価地域内に存在すること

- 路線価が設定されていない道路のみに接していること

- 道路が対象地の専用通路ではないこと

- 道路が建築基準法上の道路等であること

- 特定路線価を必要とする年分の路線価が公開されていること

相続税または贈与税の申告のために使用

特定路線価は、相続税や贈与税の申告において土地の評価額を算出するために用いられます。

相続や贈与ではなく、土地を売却したときの譲渡所得税を求めるときに「特定路線価を設定してほしい」と申し出ても、却下されてしまいます。

用途に誤りがないよう注意しましょう。

評価対象地が路線価地域にあること

特定路線価が適用されるためには、評価対象となる土地が路線価地域内に存在している必要があります。

路線価地域とは、財産評価基準書(※外部サイトへ遷移します)において、国税局長が路線価を定めている地域のことを指します。

路線価地域は、都市部を中心に設定されており、宅地の評価における基準となっています。

路線価の設定がされていない道路のみに接していること

特定路線価の適用対象となる土地は、路線価が設定されていない道路のみに接している必要があります。

側方や裏面の道路に路線価が設定されている土地は、正面路線について特定路線価の設定を求めても、対応してくれません。

路線価のある道路とない道路、両方に接している土地は、路線価のある道路を正面路線として評価すべきです。

道路が対象地の専用通路ではないこと

特定路線価が適用される道路は、財産評価基本通達で定義する路線であること、つまり「不特定多数の者の通行の用に供されている道路」でなくてはなりません。

評価しようとする土地の専用通路は、上記の定義に当てはまらないため、特定路線価の設定もできません。

専用通路については、これを宅地として取り扱い、評価することになります。

道路が建築基準法上の道路等であること

特定路線価の適用対象となる道路は、建築基準法第42条で定められる「道路」に該当する必要があります。

同法第1項から第6項までのどの定義にも当てはまらない道路には、特定路線価を設定できません。

この場合は、その道も宅地として取り扱い、評価方法を見直すべきです。

特定路線価を必要とする年分の路線価が公開されていること

特定路線価を設定するためには、その必要がある年分の路線価が公開されている必要があります。

路線価は、毎年1月1日時点の価格を基準に設定され、通常7月頃に公表されます。

路線価の公開されていない場合は、固定資産税路線価などから特定路線価を予想しつつその年の公表を待つか、別の評価方法を検討するか、いずれかの方法となります。

特定路線価の申請プロセス

特定路線価を設定するためには、納税者が所轄税務署長に申請する必要があります。

申請にあたっては、一定の書類を準備し、手続をするよう求められます。

ここでは、特定路線価の設定申出に必要な準備と、申請手続きの流れについて解説します。

申請の準備(国税庁参考)

申請にあたって用意するのは、国税庁の公式サイト(※外部サイトへ遷移します)でダウンロードできる「特定路線価設定申出書」です。

申出書には、申出の理由や申出者の情報を記載し、物件案内図などを添付します。

また、土地の状況について、別紙に記載する必要もあります。

申出書の記載項目および添付する必要のある書類は以下の通りです。

| ■申出書の記載項目 |

|

|---|---|

| ■別紙の記載項目 |

|

| ■添付する書類 |

|

別紙に記載する項目は、あらかじめ調査する必要があります。

調査が難しい場合は、税理士を通じ、土地家屋調査士などの専門家の支援を得て実施しましょう。

申請手続き

特定路線価の設定の申出先は、納税地(被相続人の最後の住所地)を管轄する税務署です。

申出者は納税義務者=相続人となり、別途都合の良い連絡先がある場合は申出書で指定することになります。

なお、設定された特定路線価の通知が届くのは、書類提出による申出から1か月程度後のことです。

待機中は、ほかの相続財産の評価をするなど、出来るところから相続手続を進めておくと良いでしょう。

特定路線価を申請せずに評価する方法

特定路線価の設定の申し出にあたっては、少なくともその年の路線価の公表を待つ必要があり、さらに書類提出から設定までのあいだにタイムラグがあります。

そこで検討したいのが、特定路線価の設定以外の方法での土地の評価です。

代替評価方法

路線価が設定されていない道路に面する土地について、特定路線価を設定せずに評価する方法とは、いったん道路および近隣地を含めて評価する方法です。

具体的には、無道路地や旗竿地としての評価があり、それ以外にも、特定路線価の予想に繋がる計算方法が存在します。

ここで気になるのは、代替評価方法による相続税評価額は、特定路線価を設定する場合よりも安くなることが多々ある点です。

設定を申し出る前に、是非とも以下方法による評価を行っておきたいところです。

・無道路地・旗竿地などとして評価する方法

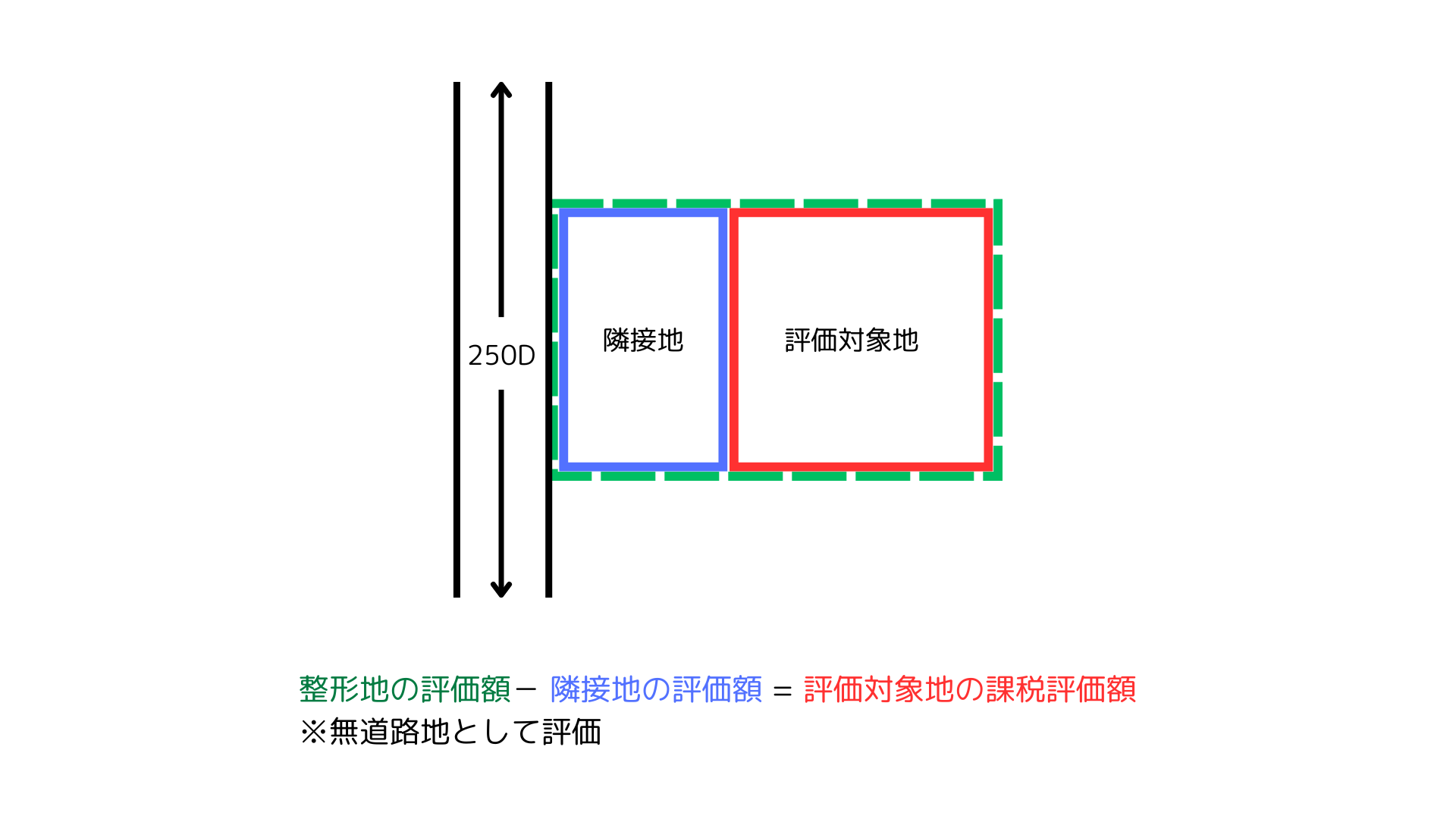

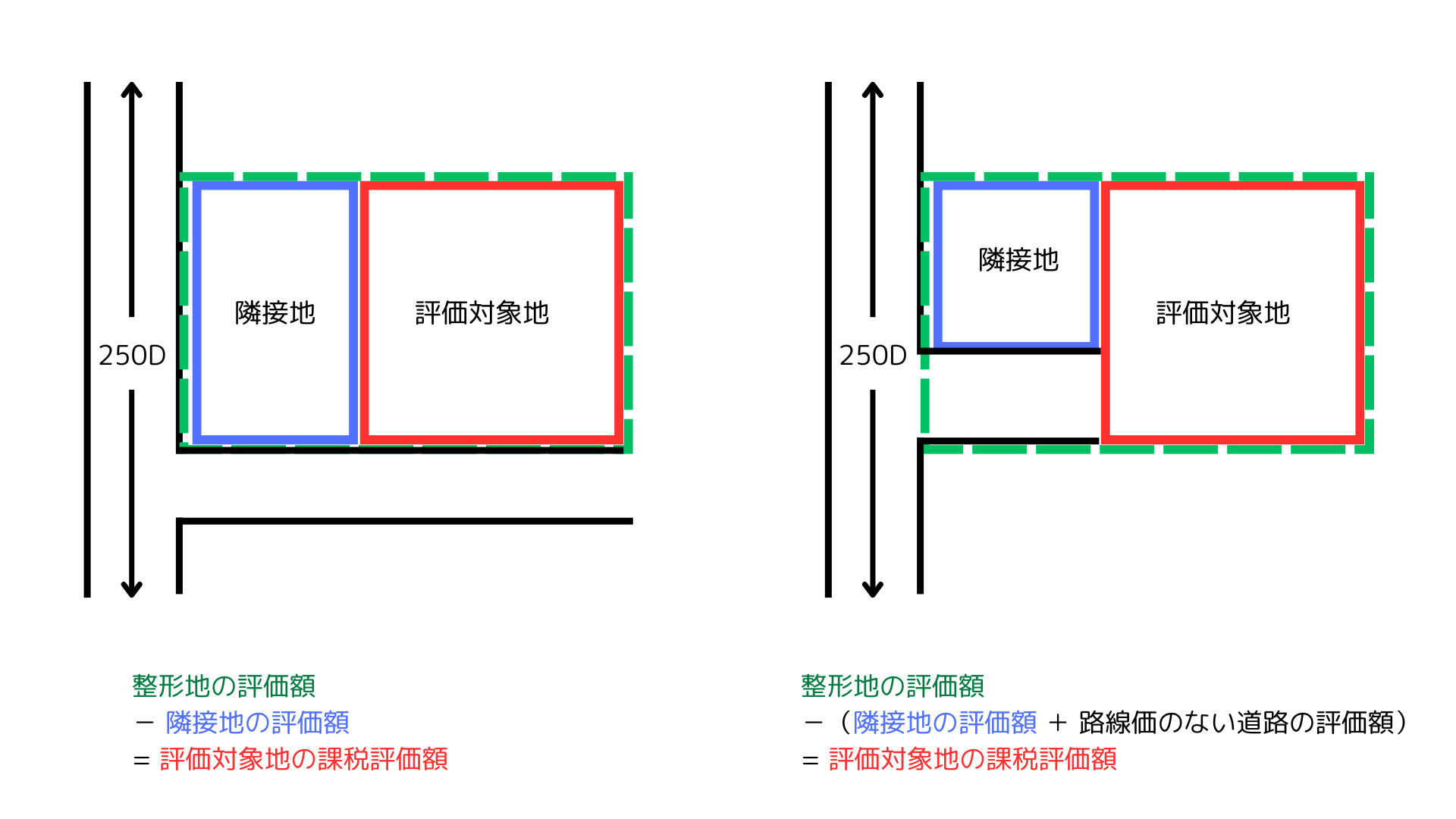

評価しようとする土地が道路に面していない場合は、路線に面している隣接地を含めて評価したのち、無道路地として評価する方法があります。

具体的には、隣接地+評価対象地の評価額から、隣接地の評価額を差し引き、さらに通路開設費用(評価対象地の40%が限度)を控除する方式です。

道路には面しているものの、路線価の設定がない土地は、隣接地や路線価のない道路を含めて不整形地・旗竿地などとして評価する方法があります。

整形地で評価したあとに、隣接地や路線価のない道路の評価を差し引く方法です。

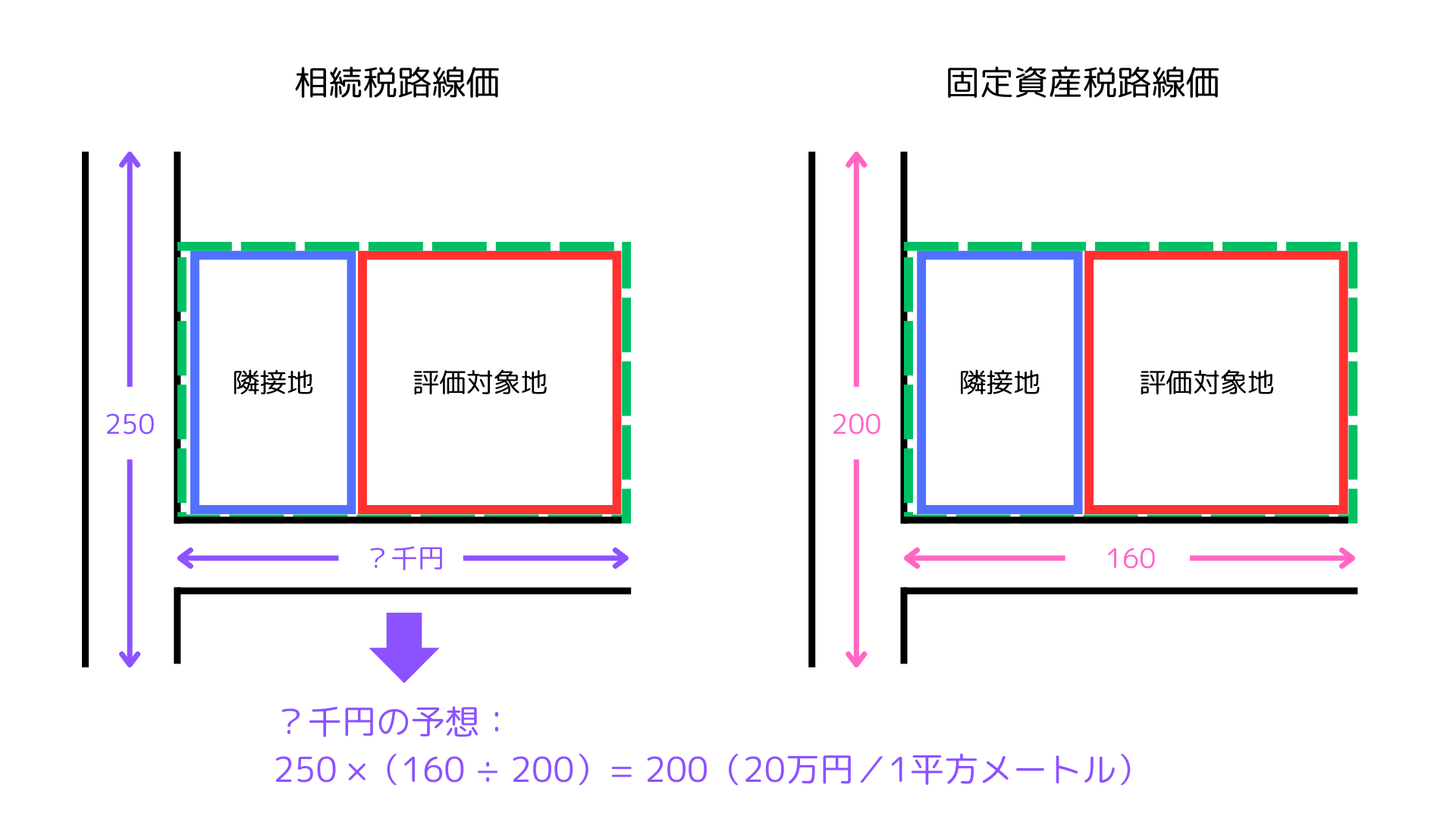

・固定資産税路線価から特定路線価を予想する計算方法

土地の評価額を算出する際に、固定資産税路線価を参考にする方法があります。

固定資産税路線価は、不特定多数の者の通行の用に供される道路以外にも設定され、路線同士の価格の比率が相続税路線価の場合とある程度まで共通する性質を持ちます。

つまり、近隣の相続税路線価と、対象地に接する道路の固定資産税路線価を比較すれば、申し出により設定される特定路線価が予測できるのです。

例えば、上記のように相続税路線価と固定資産税路線価の設定があるとしましょう。

?千円と記載した部分は、固定資産税路線価だと、縦方向の道200に対して160の割合で相続税の特定路線価が設定されると見込まれます。

この比率を縦方向の道に設定される相続税路線価に当てはめると、評価対象地に隣接する道路の特定路線価は、1平方メートルあたり20万円になると予測できます。

特定路線価の申請に関するよくある質問

特定路線価の設定申請を検討する際、納税者の方々からはさまざまな質問が寄せられます。

ここでは、特定路線価の申請に関する代表的な質問を取り上げ、それぞれについて解説します。

特定路線価の必要性や設定後の評価方法、設定申出書の記載方法など、申請する上で知っておくべきポイントを確認しましょう。

Q:特定路線価は必ず設定しなければならないのか?

A:特定路線価の設定は、必須ではありません。設定を申し出るべきかどうかは、納税義務者の判断に委ねられています。加えて、路線価が設定されていない道路に面する土地であっても、前述したような評価方法を用いることで、適切な評価額を算出することができる場合があります。

Q:特定路線価を設定した場合、必ずその価格で評価しなければならないのか?

A:特定路線価を設定する前に気を付けたいのは、設定された場合、必ずその価格で土地を評価しなければならない点です。無道路地・旗竿地などとして評価した場合と比べて高くなったとしても、設定された特定路線価の使用を撤回することはできません。代替評価方法として紹介した手法による評価は、申出の前に行っておきたいところです。

Q:特定路線価の設定申出書については?

A:特定路線価の設定は、書面による申出(設定申出書)があるまで行われません。固定資産税路線価から計算した価格が設定される価格と同一であるとしても、上記書面を提出し、設定を待つ必要があります。なるべく手間を省きたい場合は、代替評価方法による評価を検討しましょう。

注意点やもし相談したい場合は?

特定路線価の設定申請を行う際は、申請書の記載内容や添付書類の準備など、手続き上の注意点があります。

専門的な知識や経験が必要なため、相続や土地の評価に詳しい税理士に相談することをおすすめします。

ここでは、特定路線価の申請における注意点と、税理士に相談する際のポイントについて解説します。

申請時の注意事項

特定路線価の設定申請を行う際は、申請書の記載内容に誤りや漏れがないよう、十分に確認することが重要です。

特に、対象となる土地の所在地や地番、地目、面積などの基本情報は、正確に記載する必要があります。

また、申請書に添付する書類についても、漏れがないよう注意が必要です。

土地の現況図や公図の写し、道路の現況写真など、必要な書類が揃っているかどうかを確認しましょう。

申請期限に余裕を持って準備を進め、期限内に申請書を提出することも重要なポイントです。

相続専門の税理士に相談

特定路線価の設定申請は、税務や不動産評価に関する専門的な知識が求められる場面があります。

特定路線価の必要性や設定条件、代替評価方法の適用可能性など、判断に迷う場合は税理士に相談するのがベターです。

特に相続を専門とする税理士は、特定路線価に関する豊富な知識と経験を有しています。

適切な評価方法の選択や申請手続きの進め方などについて、具体的なアドバイスを得ることができるとともに、申請書の作成や添付書類の準備を行ってもらうことで、手続きをスムーズに進められるでしょう。

まとめ

特定路線価は、通常の路線価とは異なり、路線価が定められていない道路のみに面する土地について、申出により個別に設定される路線価です。

相続または贈与があった後に、申出書と土地の状況を示す資料を納税地の税務署長に提出することで、1か月程度の期間を経て設定されます。

注意したいのは、設定された特定路線価は必ず用いなければならないとする決まりがある点です。設定しない方がかえって相続税の税額を抑えられる場合は、少なからずあります。

相続財産の中に、路線価が設定されていない道路に面する土地がある場合には、早めに相続専門の税理士に相談することをお勧めします。