【最新版】奥行長大補正率を使った相続税評価額の計算方法を不動産税理士が解説

目次

間口距離が短く、奥行距離が長いような縦長の宅地は使い勝手が悪いため、奥行長大補正率を活用して相続税評価額を補正します。相続税評価額を補正しないと相続税申告のミスが起きて、相続税を多く支払わなければいけなくなります。このようなトラブルを避けるためにも、奥行長大補正を適用して、相続税評価額が求めましょう。

今回は、奥行長大補正率を使った相続税土地評価額の計算方法を不動産税理士が解説します。細長い宅地の相続を予定している方は、ぜひ、この記事を読んでみてください。

奥行長大補正率とは

奥行長大補正率(おくゆきちょうだいほせいりつ)とは、奥行距離が間口距離と比較して何倍も長い宅地の評価額を計算する際に適用できる補正率をいいます。

例えば、間口距離が2mで奥行き距離が10mの細長い宅地は使いづらく感じてしまうでしょう。このように、使いづらい宅地の評価額は減額補正できます。どれぐらい減額補正できるかは、奥行長大補正率表で確認することが可能です。

(※奥行長大補正は路線価地域のみに適用できます)

奥行価格補正率と奥行長大補正率の違い

奥行長大補正率と間違われやすい用語として「奥行価格補正率」があります。2つの補正率の違いは「補正の要件」です。

奥行長大補正率は、奥行距離が間口距離の何倍か相当になる場合に補正が適用できます。その一方で奥行価格補正率は、正方形の宅地でも補正が適用できます。各補正率は、要件に該当すれば併用も可能です。

奥行価格補正率について詳しく知りたい場合は、下記の記事を読んでみてください。

関連記事:『【最新版】奥行価格補正率の計算方法とは?注意点や相続税評価額の求め方も解説』

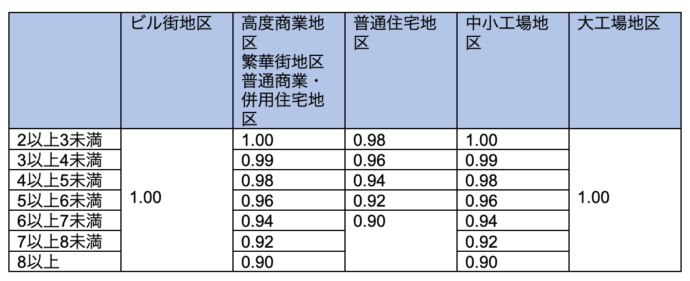

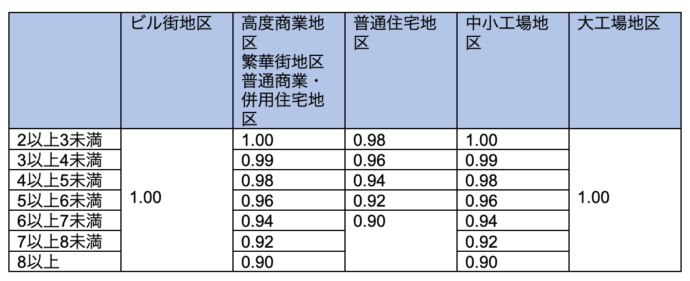

奥行長大補正率表

奥行長大補正率は、奥行長大補正率表で確認できます。宅地の「地区区分」と「奥行距離の倍率」で、奥行長大補正率を見つけます。

■奥行長大補正率表

奥行長大補正率の計算方法とは?

奥行長大補正率の計算方法は以下の通りです。

- 路線価図で宅地の地区区分を調べる

- 間口距離と奥行距離を確認する

- 奥行長大補正率表で補正率を確認する

ここでは、各手順について詳しく解説します。

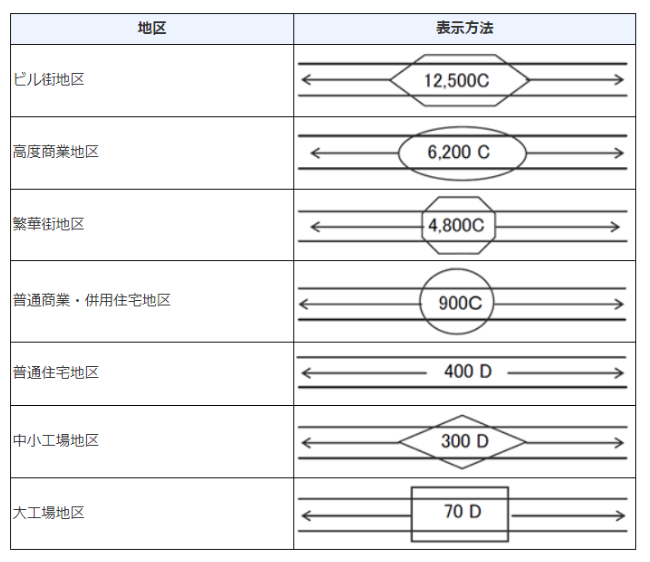

1.路線価図で宅地の地区区分を調べる

宅地の地区区分は路線価図で調べることができます。

国税庁ホームページの「路線価図・評価倍率」で路線価図を閲覧できます。また、税務署でも路線価図を閲覧することが可能です。路線価図の見方がわからない方は、インターネットの操作が苦手な方は、地区区分の確認方法を教えてもらえる税務署で路線価図を閲覧させてもらいましょう。

路線価図上で相続予定の宅地を見つけて、接道道路に記載されている路線価から地区区分を調べていきます。宅地が2つの道路に接している場合は、路線価が高い方を見てください。

出典元:『国税庁 路線価図の説明』

2.間口距離と奥行距離を確認する

宅地の間口距離と奥行距離の長さは測量図で確認します。測量図がない場合は、以下の方法で間口距離と奥行距離を確認していきます。

測量図がない場合は、市役所の建築指導課で建築計画概要書を閲覧させてもらいましょう。建築計画概要書の閲覧には、以下の事項を伝える必要があります。

- 敷地や建物の位置

- 地名地番

- 建築年月

- 建築主の使命

- 構造や階数

- 建築確認番号(わかる場合)

市役所の建築指導課の建築計画概要書を閲覧しても間口距離や奥行距離がわからない場合は、土地家屋調査士に測量を依頼する必要があります。

3.奥行長大補正率表で補正率を確認する

「地区区分」「間口距離」「奥行距離」を調べられたら、奥行長大補正率表で補正率を確認していきます。横軸で該当する地区区分、縦軸で該当する奥行距離÷間口距離を探して、交差する数字を見ていきます。

例えば、普通住宅地区で奥行距離が間口距離の4倍に相当する場合は、奥行長大補正率は0.94となります。

奥行長大補正率を用いた相続税評価額の求め方

奥行長大補正率を用いて相続税評価額を求めるときの計算方法は以下の通りです。

- 路線価を確認する

- 奥行長大補正率を求める

- 相続税評価額を計算する

ここでは、それぞれの手順について詳しく解説します。

1.路線価を確認する

まずは、路線価図で路線価を確認しましょう。宅地に接する道路に記載されている数字が路線価で、単位は1,000円です。

路線価とは、道路に接する宅地の1㎡当たりの価額をいいます。

(※宅地が複数の道路と接している場合は、高い路線価を活用してください。)

2.奥行長大補正率を求める

次に奥行長大補正率を求めます。繰り返しになりますが、奥行長大補正率は、以下のような手順で計算していきます。

- 路線価図で宅地の地区区分を調べる

- 間口距離と奥行距離を確認する

- 奥行長大補正率表で補正率を確認する

3.相続税評価額を計算する

路線価と奥行長大補正率を計算できたら、相続税評価額を計算していきます。

土地の評価額の計算式:1㎡の評価額×面積

※1㎡の評価額を計算する場合は、奥行価格補正率でも補正します。

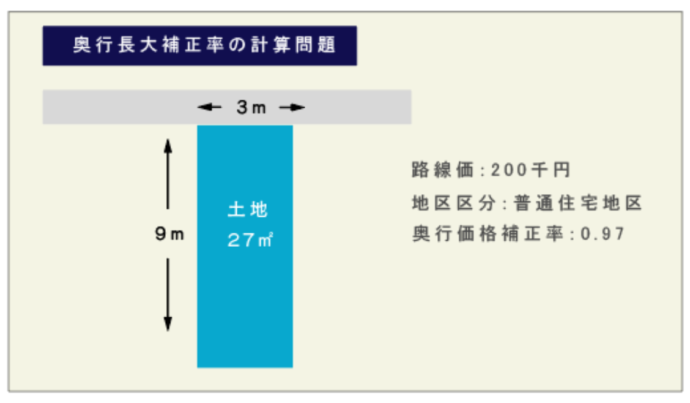

奥行長大補正率の相続税評価額の計算事例

実際に上記の宅地の相続税評価額を計算してみましょう。

| 路線価を確認する | 200,000円 |

|---|---|

| 奥行長大補正率を計算する | 0.96 |

| 1㎡当たりの評価額の計算式 | 200,000円×0.96×0.97=186,240円 |

| 土地の評価額の計算式 | 186,240円×27㎡=5,028,480円 |

奥行長大補正率のよくある質問

最後に奥行長大補正率に関してよくある質問をご紹介します。

Q.土地家屋調査士の測量測定の依頼費用はいくらですか?

測量図がなく、土地家屋調査士に測量測定(境界線確定測量)を依頼する場合の費用相場は40~50万円です。

また、費用以外にも時間がかかることがデメリットとなります。測量測定は「資料調査」「近隣の方への説明」「測量」「境界確認」「境界杭設置」の流れで進んでいきます。

測量測定は近隣・関係者の協力が欠かせないため、なかなか近隣の方に交渉できない場合は、測量測定に時間がかかってしまうでしょう。

Q.相続税評価額の計算を間違えるとどうなりますか?

相続税評価額の計算を間違えると、相続税申告ミスが起きてしまい、相続税を多く払い過ぎてしまったり、相続税の納税額が少ない場合は修正申告をしなければいけなかったりします。

相続税を多く払い過ぎた場合は、税務署が自主的に「相続税を多く払い過ぎています」と教えてくれて還付してくれることはありません。払い過ぎた税金を還付してもらいたい場合は、更生の請求の手続きをする必要があります。

相続税の納付が少なかった場合は、修正申告しなければいけません。修正申告となった場合は、以下のようなペナルティが課せられます。

| 延滞税 | 相続税の支払いの遅延利息

|

|---|---|

| 過少申告加算税 | 本来より過少に税額を申告したこと自体に対するペナルティ

|

| 重加算税 | 相続財産の隠蔽や仮装があった場合、悪質性の高い申告をした場合に対するペナルティ

|

Q.相続税評価額の計算に不安な場合はどうすればよいですか?

相続税評価額は、宅地の条件で補正して計算する必要があります。奥行価格補正率や奥行長大補正率の他にも、さまざまな補正率があり併用することができます。

また、正方形の宅地ではなく、三角地や台形地など不整形地の場合の相続税評価額はどのように計算すればよいのか悩んでしまうこともあるでしょう。

このような悩みを抱えたら、不動産や相続に強い税理士に相談をしてみてください。

税理士との相性は非常に重要となるため、依頼先を決める前にお会いしてみることをおすすめします。

まとめ

奥行長大補正率とは、奥行距離が間口距離と比較して何倍も長い宅地の場合に補正率を掛けて土地評価額を算出することをいいます。

奥行長大補正率は、以下の手順で計算していきます。

- 路線価図で宅地の地区区分を調べる

- 間口距離と奥行距離を確認する

- 奥行長大補正率表で補正率を確認する

この記事では、奥行長大補正率の計算方法や相続税評価額の求め方まで解説しました。計算事例までご紹介したため、この記事を読みながら相続税評価額を計算してみてください。

また、この記事を読んでも相続税評価額の計算が難しいと感じた場合は、相続税の申告ミスが起きないように不動産・相続に強い税理士に相談するようにしましょう。マルイシ税理士事務所でも相続のご相談を受け付けていますので、ぜひ、お気軽にご相談ください。